本文来自微信公众号“金融街廿五”,作者:曹誉波。

2019年以来,美元指数高位震荡,波动区间不断上移,但明显不及2018年强势。市场上频频出现看空美元指数的言论,主要理由有以下三点:第一是本轮美元上涨持续时间过长,周期性动能下降;第二是美国宏观经济预期衰退,基本面走弱将严重制约美元涨幅;第三,美联储货币政策紧缩周期或将结束,美债收益率趋平促使资本流出美国。

以上观点存在一定的合理性,但忽视了外汇市场的走势是由国家间经济基本面差异、资金利率差异、跨境资本流动等多因素综合决定的。因此,本文认为,今年美元指数的支撑有所减弱,但大概率不会转跌。

一、美元指数是美元价值的体现

外汇交易中,货币的交易形式是货币对,货币价值的表示方式是一种货币相对于另一种货币的价值。布雷顿森林体系停止后,1973年美联储制定了美元指数,以追踪美元相对于一揽子货币价值的加权。因此,美元指数是美元价值的体现。

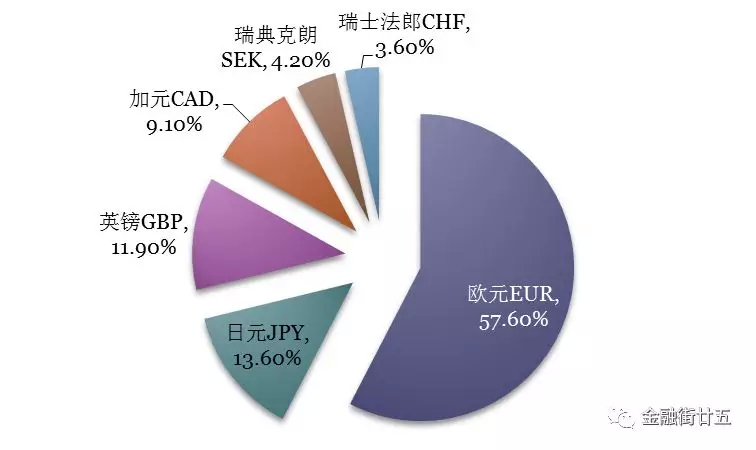

经过不断的修正和重新平衡,当前美元指数的各货币对权重基本稳定。其中,美元兑欧元占比57.6%,美元兑日元、英镑和加元分别占13.6%、11.9%和9.1%,美元兑瑞典克朗和瑞士法郎分别占4.2%和3.6%。

因此,美元指数的走势与欧元、日元、英镑、加元有更密切的关系,欧元对美元指数的影响最大。

图1:美元指数相对于一揽子货币价值的权重

二、美国基本面支撑美元指数,但力度有所减弱

“强经济、强货币”的逻辑基点来自于利率平价理论。在其他条件不变的情况下,本国经济的强势增长会带来国内资本回报率的提升,在利率平价条件下带来货币升值。

从美元指数的周期历史经验来看,强势美国经济支持美元指数上涨。自1973 年美联储制定美元指数以来,共经历了3次上涨大周期,分别是1980年5月至1985年2月,持续约5年;1995年4月至2002年2月,持续约7年;2008年4月今,持续11年。三次上涨周期的共同特点是美国经济的强势增长,带动了美元指数的走高。

其中,2008年金融危机后,美国在其宽松政策刺激下率先复苏,而欧元区则陷入主权债务危机,美欧经济增速差距拉大,推动美元指数自2011年开始强势上涨,至2017年初达到顶点。不过2016年起欧元区、日本、英国等经济体增长强劲,甚至超越美国,2017年美元指数下跌近10%。然而,随着美国经济表现保持强劲,美欧利差持续走高,2018年美元再次单边上涨。

图2:美元指数的三次上涨周期

数据来源:WIND

2019年以来,支撑去年美元指数上涨的主要因素均出现了改变。首先,近期美国公布的多项经济数据不佳。其中,最新公布的美国通胀数据、就业数据、居民收入数据、市场信心指数等均不及预期,表明美国经济增速确已放缓,加之美债3月期与10年期收益率于3月22日起出现了短暂倒挂,令市场对美国经济一年后步入衰退产生强烈担忧。

其次,美联储“鸽声不断”,路透社预计2019年降息的概率已超过50%,美欧利差扩大的趋势或将得以停止。再次,中美贸易谈判持续释放积极信号,市场风险偏好改善,对美元指数的支撑减弱。

因此,诚如市场担心的那样,2019年美国国内宏观经济基本面变化对美元指数的支撑较2018年确实有所减弱。不过,从当前美国国内经济运行情况来看,美国经济仅是增速放缓,美联储暂停加息的举措更是意在支持美国经济增长,美国仍然处在经济扩张期,较好经济基本面并不支持美元指数在2019年走弱,经济增速的放缓仅导致其对美元的支撑力度弱于2018年。

需持续关注美债利率再次出现倒挂的可能性和可持续性,如果确只是短暂倒挂,可以判断只是市场过度反应的结果,对美国经济保持总体乐观。

三、非美货币料将走弱,美元指数得到提振

如上文所言,“强经济、强货币”是基于别国经济条件不变的情况下的。因此, “弱经济”并不意味着“弱货币”。历史经验同样表明,美国进入衰退期期间美元指数并未必然下行,而在欧洲央行货币政策相对美联储趋紧时,美元指数才走低。

这是因为基于利率平价理论的“强经济”本就是一个相对概念。因此,在美元指数支撑力度减弱之际,美元指数相对应的一揽子货币的走势对美元指数的涨跌起决定性作用,欧、日、英、加等货币的走势,尤其是欧元的变化对美元指数影响最大。

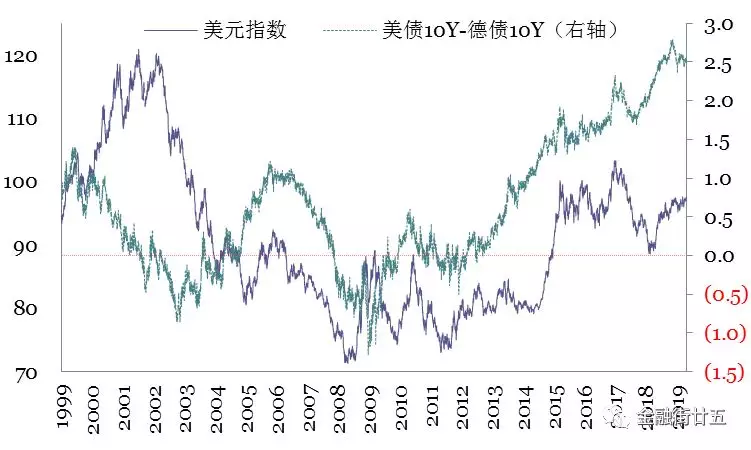

图3:美元指数与美德10年期国债利差

数据来源:WIND

欧元区经济难言乐观,欧元承压,相应提振美元指数。一方面,欧元区经济状况愈加恶化,德、法等“火车头”国家的经济未有明显起色,拖累整个欧元区。暗淡的经济数据暗示欧元区面临经济衰退的风险远远大于美国,近期欧元因此大幅走低。

另一方面,欧洲央行已宣布2019年底前保持利率不变,并将推出第三期定向长期再融资操作,并宣称准备好所有工具应对经济下行。超预期鸽派的货币政策不仅预示着欧央行对欧元区经济前景的担忧,还会对欧元后市走向造成较大压力。

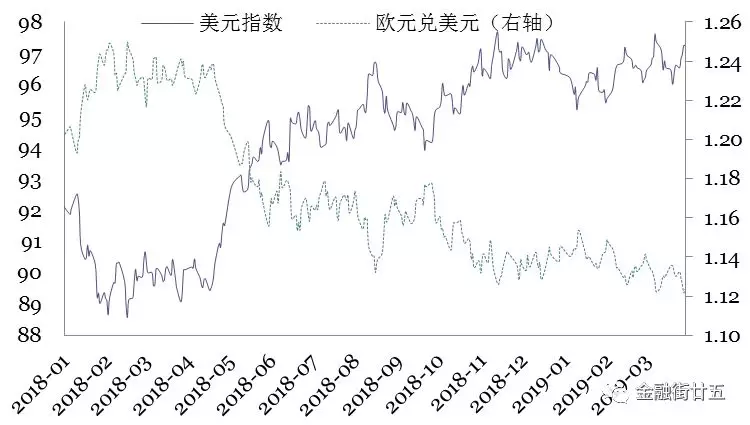

图4:美元指数与欧元兑美元

数据来源:WIND

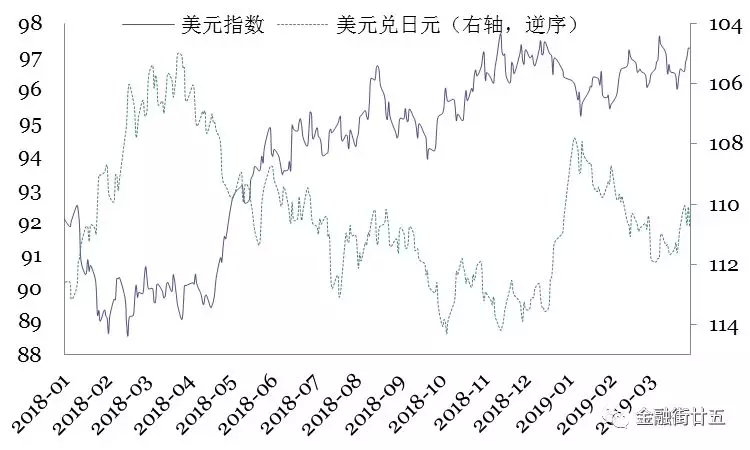

日本央行宽松不及,日元压力不减,美元指数受益。当前日本较弱的宏观经济基本面和日本央行宽松的货币政策短期内难以出现转变,而日本经济高度依赖海外市场,全球经济增速放缓对日本的本已经脆弱的进出口会造成直接影响,很有可能使其原本较为脆弱的经济状况更为疲软,不排除日本央行施行更为宽松的货币政策。加之全球风险偏好正在逐步转好,日元避险需求下降,美元指数会因日元走弱而受益。

图5:美元指数与美元兑日元

数据来源:WIND

英国脱欧不确定性仍存,英镑走势不明,对美元指数影响有限。基本面方面,英国经济数据喜忧参半,对英镑影响较小。而英国脱欧进展不断反复,英镑随之宽幅震荡。

当前英镑对脱欧事件极其敏感,任何与英国避免无协议脱欧的消息都会助力英镑大涨,而任何无协议脱欧的可能性都将令英镑大跌,因此走势甚不明朗。从现有信息来看,英国脱欧出现实质性转机的希望渺茫,出现强势英镑拖累美元的可能性很小。

图6:美元指数与英镑兑美元

数据来源:WIND

综上而言,美国经济增速虽然走缓,对美元指数的支撑较2018年有所减弱,但仍优于全球大部分经济体,而美联储转鸽的同时,全球货币政策格局也在随之变化。

因此,2019年非美货币后市走弱的预期较强,尤其是欧元区经济面临较大概率的下行风险,欧元兑美元下行压力较大。由于美元指数中欧元兑美元占比最大,欧元走势对美元指数影响最深,预计今年欧元走势若持续疲软,美元指数将相应得到提振。