上港集团(600018)今日公告透露,9月8日,上港集团董事会会议以8票同意,0 票反对,同意透过全资子公司上港集团(香港)有限公司作为基石投资者参与中国邮政邮储银行的H股IPO。将认购其总股本的4.15%到4.99%的股份,上市后六个月内不得出售。投资总额度不超过24亿美金,即不超过186亿港元。

据悉,邮储银行是目前国内唯一没有上市的大型商业银行,在2015年7月1日公布的英国《银行家》杂志“2015年全球银行1000强排名”榜单上,邮蓄银行以总资产近6.3万亿人民币位居第23位。而此次储蓄银行IPO,估计集资额达到100亿至250亿美元(折合约780亿至1950亿港元),将成香港今年最大的IPO,更有望成为今年全球最大IPO。

从上港集团公告得知,截至2016年3月31日,邮储银行资产总额为77076.34亿元,负债总额为74338.30亿元;其2015年度、2016年第一季度营业收入分别为1906.33亿元、475.14亿元,净利润分别为348.57亿元、124.87亿元。

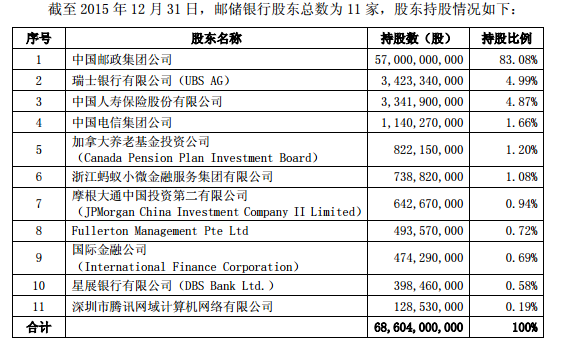

截至2015年12月31日,邮储银行股东总数为11家。其中,前四大股东为中国邮政集团、瑞士银行、中国人寿、中国电信,分别持股比例为83.08%、4.99%、4.87%、1.66%,前四大股东持股达94.55%,前十一大股东持股情况如下:

上港集团表示,由于邮储银行净资产收益率水平较高,财务表现稳定,此次投资可获得可观、稳健的财务回报。同时可以推动上港集团多元化发展的战略目标,有利于上港集团 进一步实现产业资本与金融资本的融合。

智通财经还了解到,对邮政储蓄银行有兴趣的投资者除了上港集团,还有包括新加坡星展银行、马来西亚Hong Leong银行、澳新银行。主权财富基金新加坡淡马锡、马来西亚国库控股公司(Khazanah Nasional Berhad)、美国私募巨头黑石、KKR以及Warburg Pincus也有意入股。此外,国内的博宇资本,中信资本,厚朴投资管理以及春华资本均有意投资。