本文来自微信公众号“EBoversea”,原标题《【光大海外TMT】小米集团(1810.HK)2019年Q1业绩点评:IoT实力兑现、新型变现渠道发力,驱动整体业绩成长确定性增强》

文章摘要

营收快成长,毛利率下降且OPEX上升,非经营性收益致净利润超预期

2019Q1实现营收438亿元人民币,同比增长27%。毛利率同比下降0.6个百分点至11.9%,主要由于智能手机业务毛利率下滑影响部分为IoT及互联网业务毛利率上升所抵消。销售、行政、研发三项费用率合计为9.4%,同比上升0.8个百分点。受投资公允价值变动影响,Non-GAAP净利率达4.8%,同比下降0.2个百分点;实现Non-GAAP净利润20.8亿元,同比增长22%。

手机ASP顺利向上突破,毛利率环比改善趋势确定

1Q19手机出货同比下降2%,ASP同比上升18%驱动营收同比上升16%。伴随新机型顺利放量,我们预计全年出货有望保持增长;产品结构优化、主力机型价格提升带动ASP上升,驱动手机业务营收维持双位数增长。1Q19手机业务毛利率回落至3.1%,伴随新机型在海外市场发售驱动海外市场毛利率反弹,叠加潜在增值税优惠,手机业务毛利率环比改善趋势确定。

IoT业务增长动力依旧充足,毛利率超预期改善

1Q19 IoT业务营收同比上升56%,且毛利率同比上升1.3个百分点至12.0%,主要由于智能电视竞争格局趋稳带来毛利率改善。IoT业务延续先发优势,依托既有品类份额上升及SKU持续扩张,未来增长动力依旧充足。

传统变现渠道增长乏力,新型渠道发力驱动互联网业务维持快增长

1Q19互联网业务整体维持较快增长,同比上升32%;MAU同比上升37%,主要由于海外MAU受益硬件出货而继续快速上升以及国内MAU受益用户留存率上升而恢复增长;ARPU同比下降4%,主要由于低ARPU的海外MAU占比扩大。传统变现渠道即大陆手机广告及游戏收入增长乏力,同比上升7%,占比降低至68%。新型变现渠道包括电视、海外市场、有品电商及互联网金融分部增长相当强劲,同比上升167%,占比迅速扩大至32%。

估值与评级

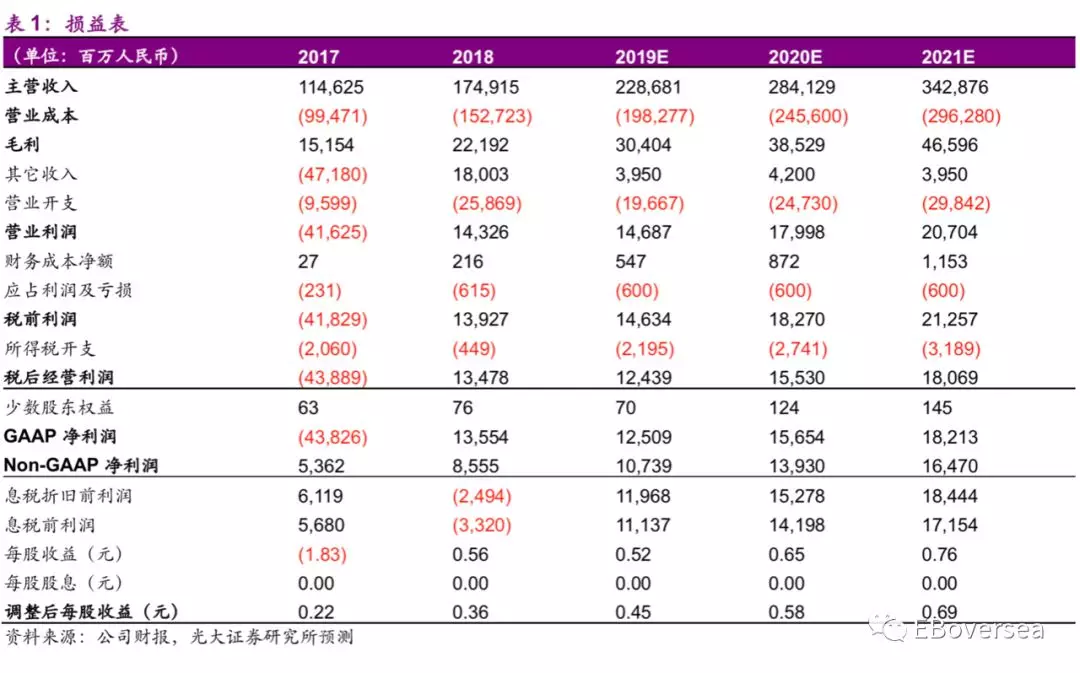

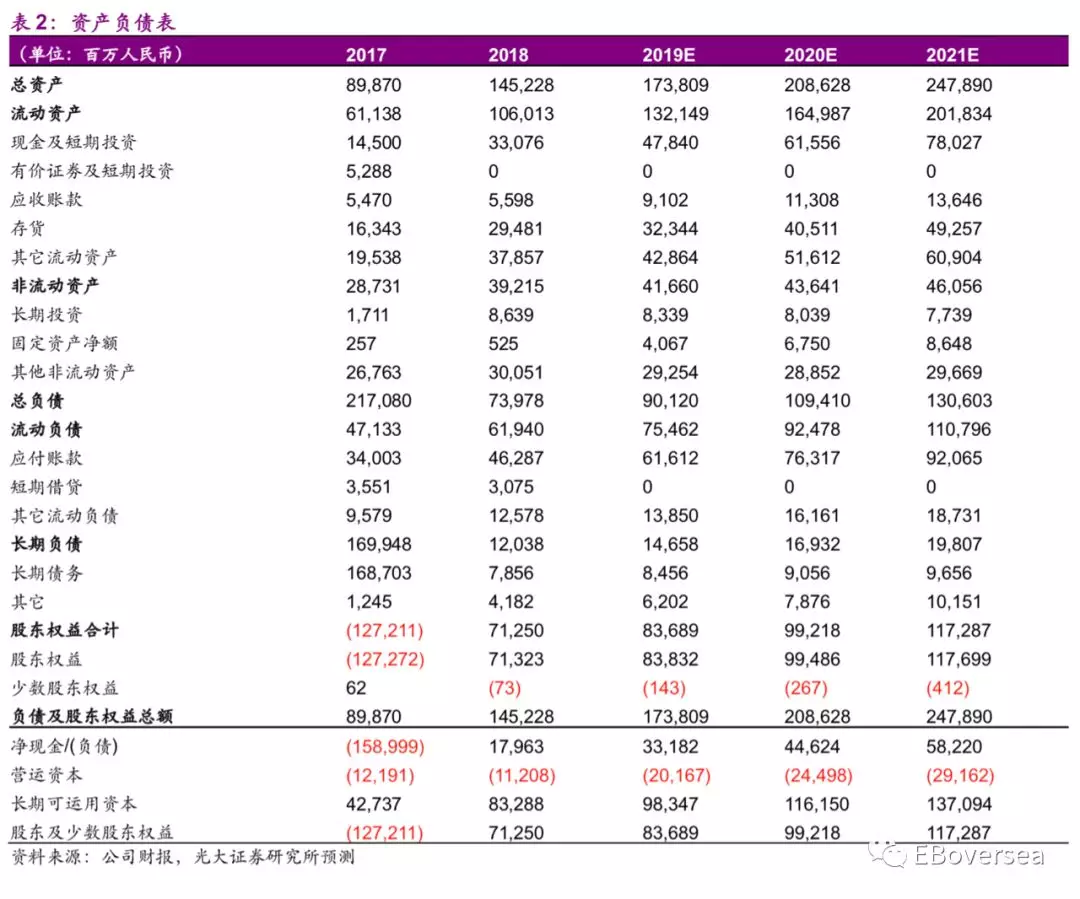

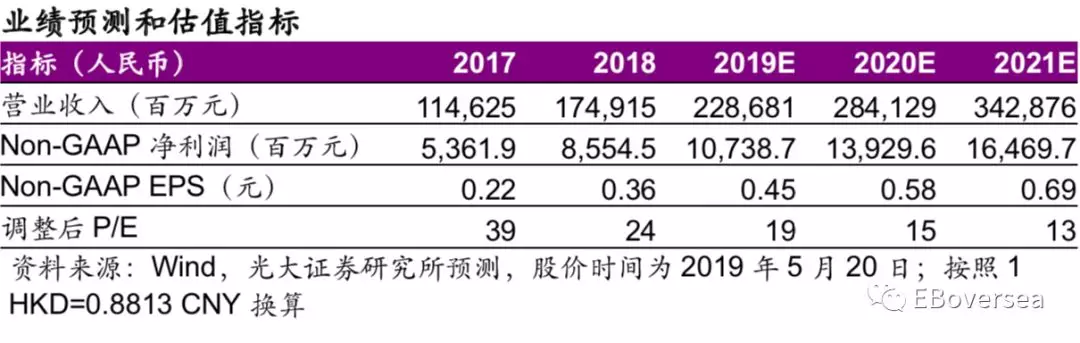

综合1Q手机毛利率不及预期拖累19年表现以及IoT业务盈利超预期改善,我们分别上调19-20年Non-GAAP净利润预测2%/9%至107/139亿元人民币,新增21年预测为165亿元,对应18-21E CAGR为24%。基于分部估值法,维持目标价16港元,对应19/20年32x/24x PE;手机ASP上升趋势逐步确认、IoT增长动力充足及新型变现渠道发力驱动互联网业务维持快速成长,公司整体业绩成长确定性增强,上调至“买入”评级。

风险提示:国内中高端手机未成功放量;海外手机市场开拓受阻;IoT设备渗透进程放缓;互联网变现进程不及预期。

附录