本文来源微信公众号“美股研究社”,作者EnerTuition。

摘要

在投资者看来,英伟达(NVDA.US)的表现似乎不错,给出了不错的指引。这是一个不准确的印象。

英伟达需要大幅超越其通过加密技术实现的两个最佳历史季度,才能满足其年度业绩指引。然而这是不会发生的。

英伟达是否真的做到了这一点,值得怀疑。从资产负债表和损益表可以看出,情况并非如此。

英伟达未能重申年度业绩指引 给投资者留下了深刻印象

此前,我们声称英伟达将由于整体表现疲软而错过第一季度的业绩指引,并将不得不将2020财年业绩指引下调约10% 。 另一方面,英伟达的第一季度报告显示,该公司第二季度的收入略有增长,增幅达15% 。

这是否意味着我们误读了英伟达的财务状况,公司超出了预期?绝对不是!

正如我们在本文中继续说明的那样,表象可能具有欺骗性。

缺乏2020财年的指导说明了这一点

首先让我们从首席执行官黄在财报发布会上的评论开始:

"随着近100台全新 GeForce Max-Q 笔记本电脑的上市,我们的游戏业务已经恢复增长。 Nvidia RTX 已经获得了广泛的行业支持,使射线追踪成为下一代游戏的标准。"

"尽管近期来自超大规模客户的需求暂停,但人工智能的应用仍在加速。人工智能在全球最大行业的应用正在加速,从云端向人工智能处理必须即时进行的边缘移动。"

然而,尽管出现了预期的增长,首席财务官科莱特•克雷斯(Colette Kress)仍表示:

"我们的第二季度前景略低于本季度早些时候的预期,当时我们对2020财年收入的预期与2019财年持平,甚至略有下降。 全球数据中心支出的停滞可能会持续到第二季度,能见度仍然较低。"

换句话说,第二季度的业绩低于预期,而且收入的可见度仍然很低。 这意味着公司应该减少年度指导。但是,相反,公司选择不提供2020财年指导! 分析师们一再质疑2020财年业绩指引,除了表示目前的形势仍然具有挑战性之外,没有给出任何答案。

管理层此前给出的2020财年指导是持平或略低于2019财年的收入11.7亿美元,第一季度为2.22亿美元,第二季度为2.55亿美元,公司需要在第二季度交付略低于70亿美元,以满足上一财年的指导。 从 H1到H2的增长超过了40% 。 正如我们接下来所展示的,当公司的许多业务表现不佳和萎缩时。 没有多少季节性因素能让公司达到这个目标——尤其是在能见度低、竞争加剧的环境下。

我们认为,该公司需要将2020财年的业绩预期下调10%,但它选择不这么做,并让投资者蒙在鼓里。

业务部门业绩疲软

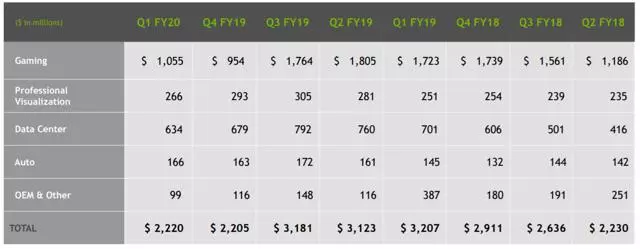

考虑一下公司每个业务部门的表现。

数据中心过去和现在都是许多投资者的宠儿,但现在已连续6个季度停滞不前,环比和同比均有所下降。

专业可视化也停滞了好几个季度。

汽车行业也没有太大的增长,一季度失去了主要客户特斯拉(TSLA.US)。今年剩余时间,该行业可能会继续走低。

在这样的背景下,再加上库存问题尚未完全解决,要实现其 H2业绩指引,英伟达甚至必须超越其历史上最好的两个季度——得益于加密尾风——才能接近目标。

英伟达2020财年的指导方针是不可信的

英伟达真的在第一季度超过预期了吗?

既然指导部分已经被挑选出来了,让我们来看看英伟达在第一季度发布了什么。 为了做到这一点,我们首先来看看第二季度的指引。

英伟达管理层将第二季度的中间价格定为255亿美元,比第一季度的222亿美元上涨了15% 。 虽然这听起来不错,但请注意,第一季度经济低迷是由于季度异常疲软和库存调整造成的。 由于这些因素,第一季度到第二季度的反弹应该更加困难——尤其考虑到英伟达2020年的指引情况下。 作为参考,在2018财年,在密码泡沫达到顶峰之前,英伟达的收入从第一季度的19.37亿美元跃升至第二季度的22.3亿美元。在没有渠道问题的情况下,这一增幅达到了15%,而且一季度的增长速度也慢得不合时宜。

在分析师的提问中,管理层表示,数据中心和任天堂(NTDOY.US)Switch是这15%增长的主要驱动力。

这很有趣! 那些关于笔记本电脑、图灵卡等驱动游戏强劲增长的评论呢? 个人电脑难道不应该从极低的第二季度强劲反弹吗? 既然通道修正已经结束,对GPU卡的需求难道不应该强劲回升吗? 目前的指导并不能说明这些动态。

我们无法预测数据中心的增长,但我们可以合理估计任天堂开关业务的增长。 根据过去的出货趋势,英伟达第二季度可能比第一季度多出约100万台,ASP 约为65美元。换句话说,约6500万美元的上涨得益于任天堂Switch季节性的增长。如果第一季度Switch的营收出现反常的下降,这个数字可能会更大(例如,任天堂Switch在2019财年对英伟达的总贡献可能在11亿美元左右)。

数据中心和任天堂switch dynamics的数据显示,核心游戏GPU业务甚至没有实现该指南所建议的15%的增长。

它还说明,管理层拒绝为游戏行业提供指导——这是该行业明显的“强劲增长”领域。管理层还指出英特尔的CPU短缺是一个不确定因素:

"在游戏领域,随着 CPU 的不断改善,我们笔记本电脑业务的首轮融资将受到影响。"

然而,众所周知,虽英特尔(INTC.US)CPU短缺,但在低端客户不使用离散显卡从英伟达。换句话说,英伟达没有受到这些短缺的影响。再一次,管理层的评论是不可信的。

如何解释这些矛盾?

我们认为英伟达又一次像前几个季度一样填补了渠道。

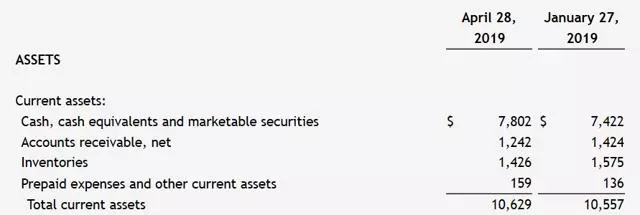

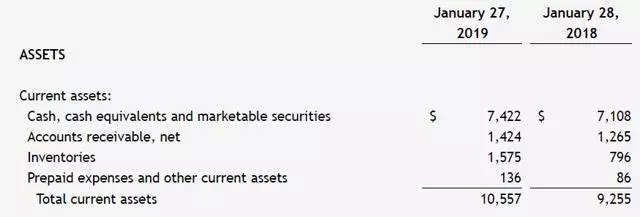

这方面的证据可以再次在应收账款和库存项目中找到。

请注意这些行项目在2019财政年度和2020财政年度之间的区别。

现在看看2020财年第一季度的收入是22.2亿美元,而2019财年是31.2亿美元。 尽管收入急剧下降,但公司的库存和应收账款仍在继续增长(尽管略有减少)。

各种渠道合作伙伴和英伟达都表示,高端市场的库存问题已经解决,目前的库存积压主要是低端市场。 如果是这样,我们是否应该看到库存和应收账款的大幅度减少?

根据我们的评估,英伟达继续过度生产,超出其需要,导致库存增加,并继续超量运送给客户和渠道,特别是在季度末,从而使其拥有较高的应收账款。 我们相信,英伟达将继续从未来的季度抢夺,以实现目前的季度业绩。 如果没有这样的策略,我们认为我们对20亿美元收入的估计会更加现实。

在这些恶作剧中,英伟达并不孤单。 英特尔在第一季度的收益中采用了类似的技巧: 转移收入以挽救当前的季度业绩,并在此过程中降低业绩指引。 英特尔为其指导方针的重置付出了代价,并看到了20%以上的估值压缩。(从58美元到45美元)。

不同之处在于,英伟达管理层拒绝重申三个月前提供的极好的业绩指导,尽管该公司的业绩可见度很低,而且业绩增长也不尽人意。

面对营收下滑,英伟达的营运支出增长目标只有个位数,这意味着该公司在2020财年的盈利状况将非常糟糕。由于管理层拒绝提供指导,目前尚不清楚市场是否会将英伟达应得的估值下调20%。

无论如何,我们仍然坚持认为这只股票的高速增长的趋势早已过去,公司估值正走向重置。