本文来源“缅怀南方”,作者何缅南,原文标题《【光大地产|融创中国(1918.HK)】从业绩弹性到价值蓝筹》。

土地储备深厚优质,契合新型城镇化发展方向

2019年4月,发改委印发文件《2019年新型城镇化建设重点任务》,进一步明确新型城镇化方向,其中提到将加大II型及以上城市户籍制度的改革力度,推进京津冀、长三角、粤港澳、成渝等城市群规划建设。

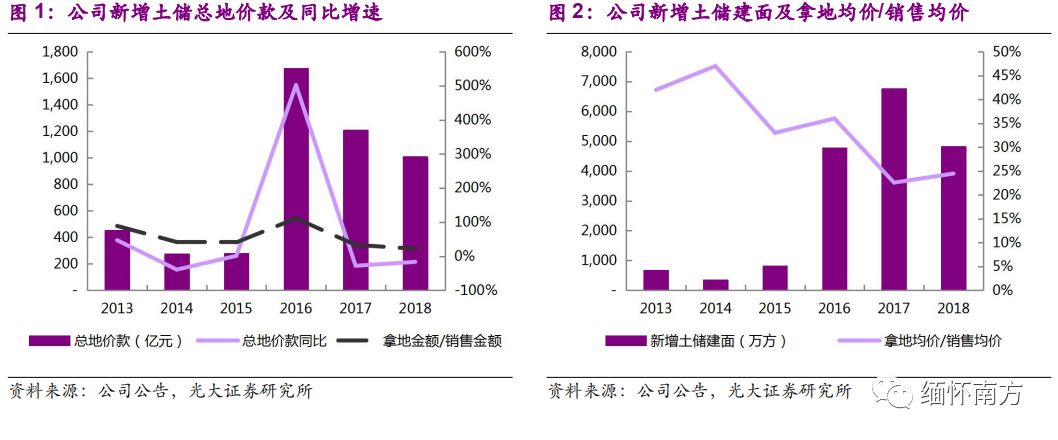

截止2019年Q1,公司总土储约1.83亿方,静态估算可满足未来5年以上的发展需求。其中位于特大超大城市、I型城市、II城市土储占比分别为28%、29%、24%(合计达81%)。从区域结构来看,四大城市群合计占比44%。我们认为,公司土地储备雄厚,成本端安全边际较高,区位布局短期内受益于一二线楼市底部复苏,为销售去化提供支撑;中长期契合国家新型城镇化发展方向,增量购房需求潜力较强。

高质量成长迎业绩兑现,降杠杆清晰可溯,中长期蓝筹价值将逐步显现

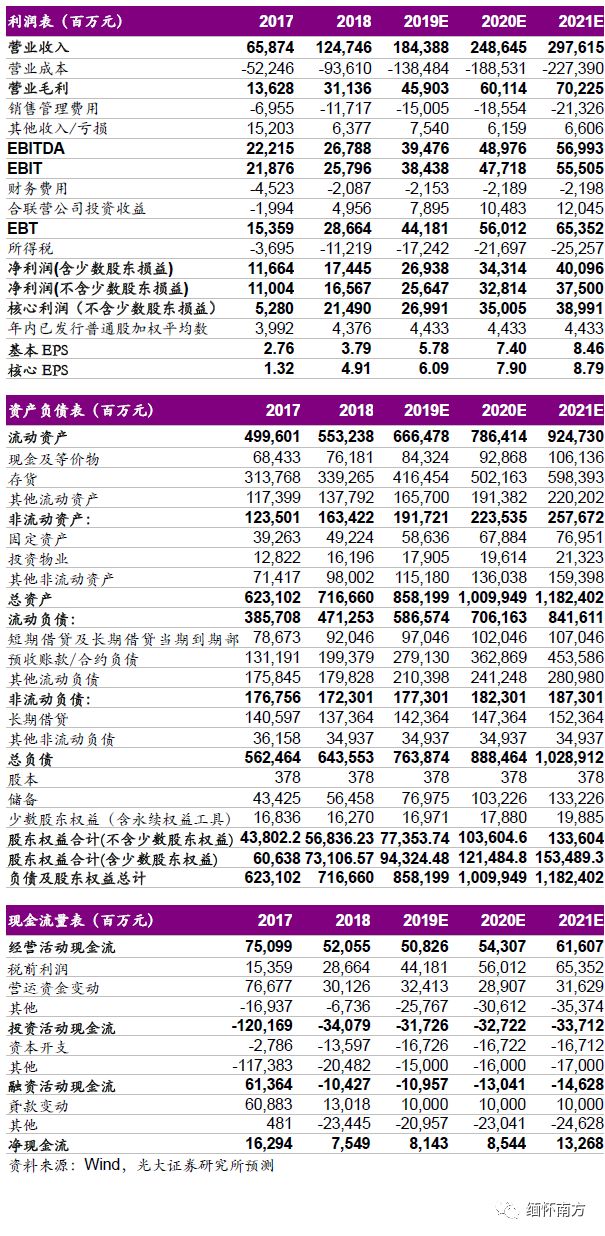

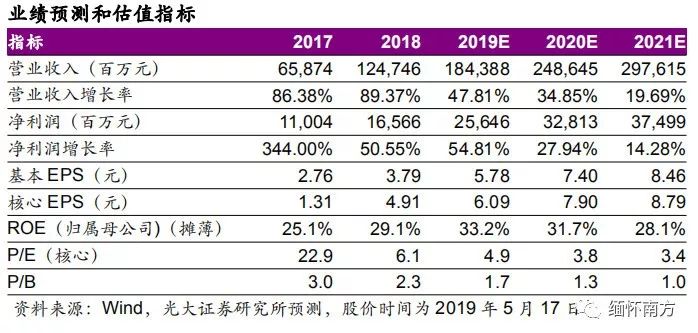

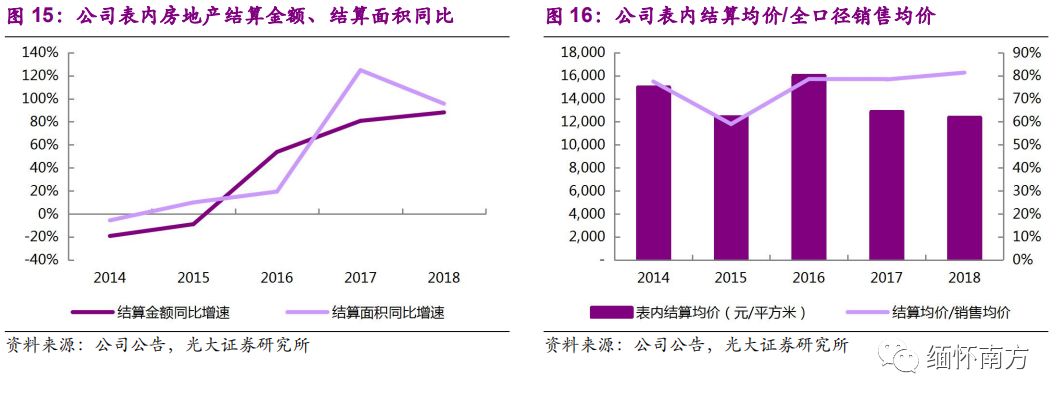

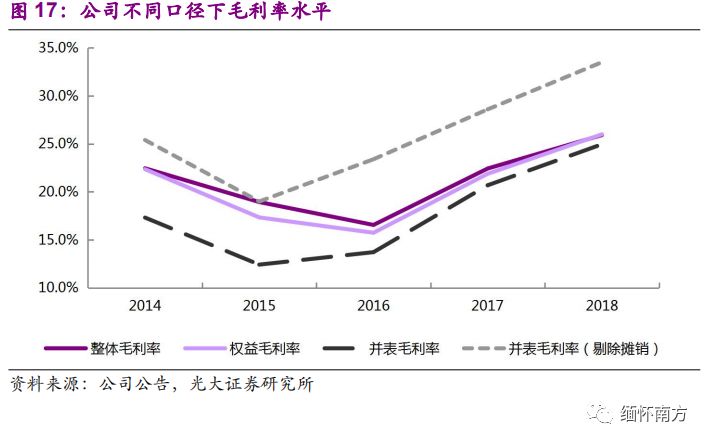

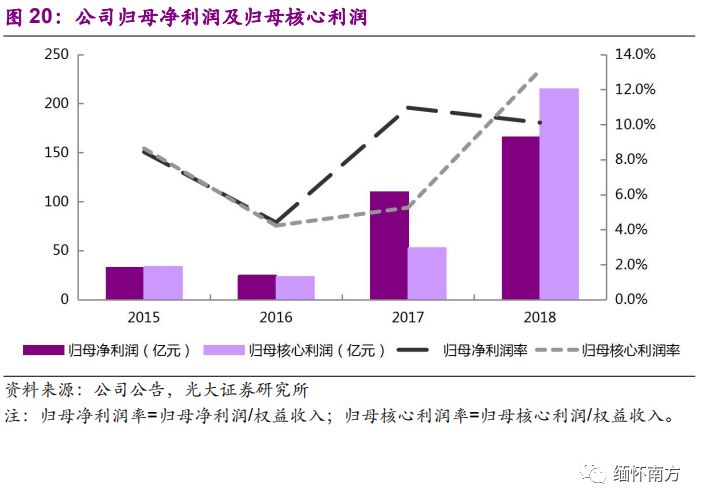

2018年公司核心利润同比增超3倍至215亿元,毛利率(剔除摊销)和归母核心利润率分别同比+4.9pc、+7.8pc至33.5%、13.1%,本轮实现的高质量成长迎来业绩兑现。

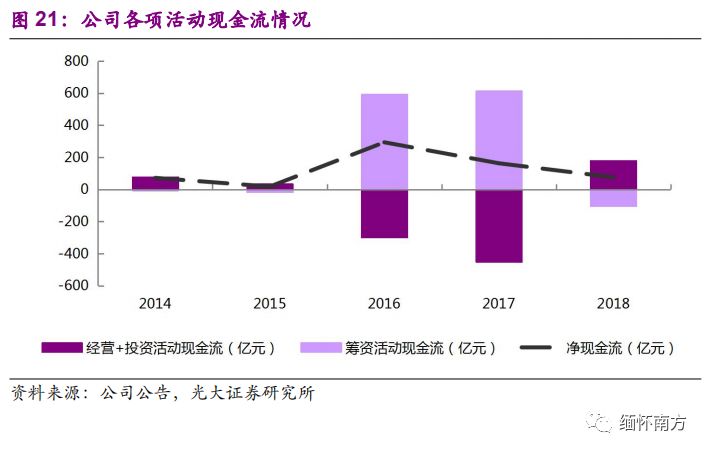

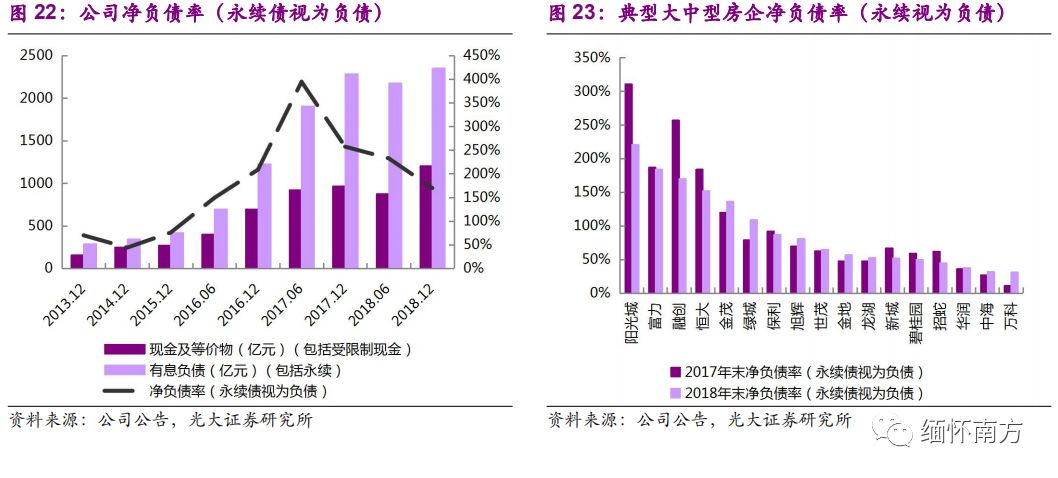

2018年末公司净负债率(永续债视为负债)同比下降87pc至170%,较2017年中期高点下降224pc。预计未来公司可通过经营现金流和业绩的持续释放、以及相对谨慎的增量投资,逐步将杠杆水平降至行业合理区间。

公司土地储备深厚优质,销售规模稳居行业前四,预计随着业绩和财务不断兑现,中长期下蓝筹价值将逐步显现。

上调目标价至52.05港元,维持“买入”评级

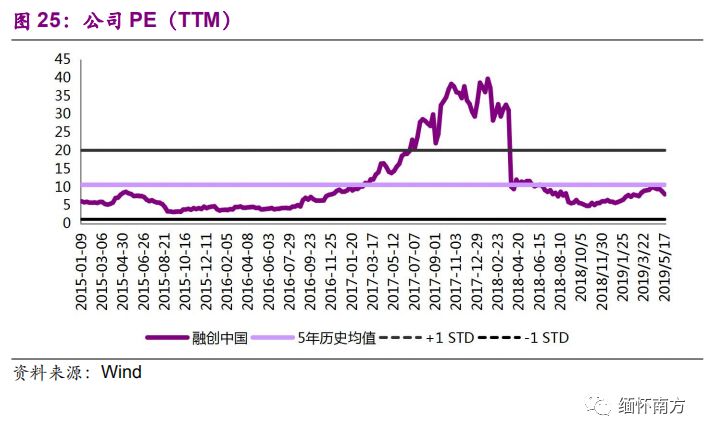

公司逐步摆脱结转滞后和费用错配的桎梏,我们小幅上调2019-2020年预测基本EPS至5.78、7.40元(原为5.76、7.39元),引入2021年预测基本EPS约8.46元,对应2019-2021年预测核心EPS为6.09、7.90、8.79元,当前股价对应2019-2021年预测PE(核心)为4.9、3.8、3.4倍。综合考虑给予2019年7.5倍PE(核心)估值,目标价上调至45.66元,按照2019年5月17日汇率(港元/人民币=0.8772)计算,对应目标价上调至52.05港元,维持“买入”评级。

风险提示

房地产持续调控,公司销售不及预期;公司结算进度及盈利水平不及预期;投资策略转变,去杠杆不及预期。

正文

1、土储深厚优质,契合新型城镇化发展方向

2、2019年销售目标5500亿,现金流入具备保障

3、核心利润215亿,高质量成长迎业绩兑现

4、降杠杆路径清晰可溯,蓝筹价值将逐步显现

5、盈利预测与估值评级