本文来源微信公众号“杨仁文研究笔记”,作者陈梦竹,原文标题《爱奇艺(IQ)19Q1深度点评:会员增长强劲,广告业务全年承压,19Q2指引不及预期,但不改全年用户增势 | 方正海外杨仁文》。

事件:

爱奇艺(IQ.US)公告19Q1财报,实现营收69.9亿元(YoY+43%,QoQ-1%),营业利润-20.26亿元(YoY-91%,QoQ+39%),净利润-18.22亿元(YoY-359%,QoQ+47%),归属普通股净利润-18.14亿元(YoY-165%,QoQ+48%)。

核心观点:

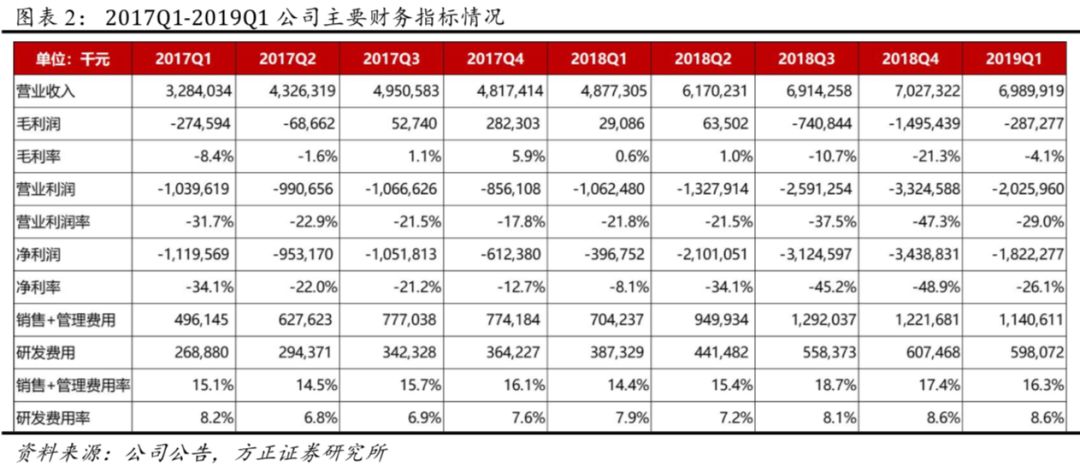

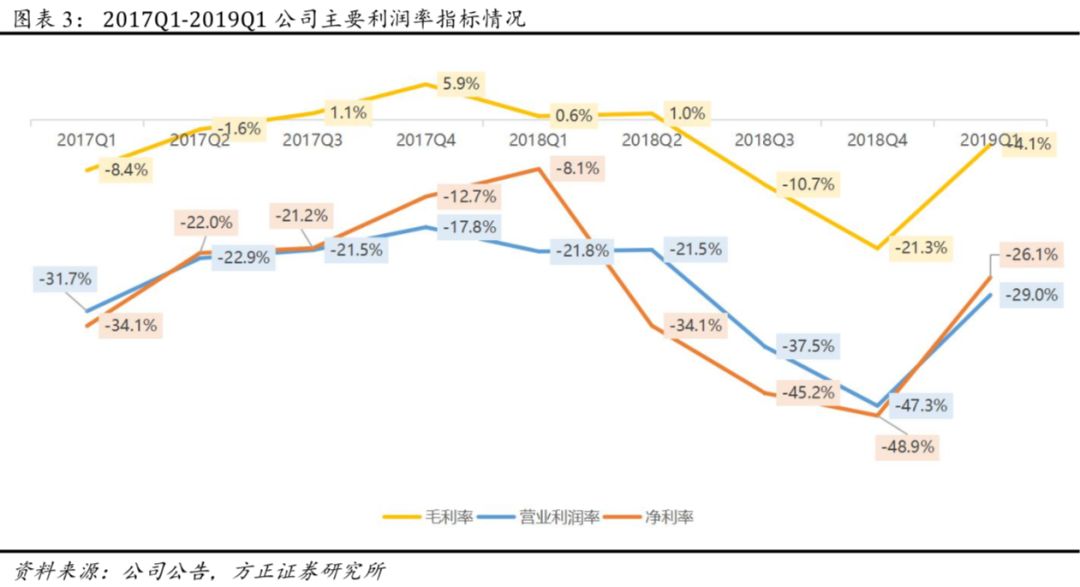

1、主要财务指标分析:19Q1公司整体表现超预期,营收增长强劲(YOY+43%),略高于此前指引中位数,内容成本/营收降至76%(YoY-4pct,QoQ-17pct),营业利润率及净利率环比提升明显。

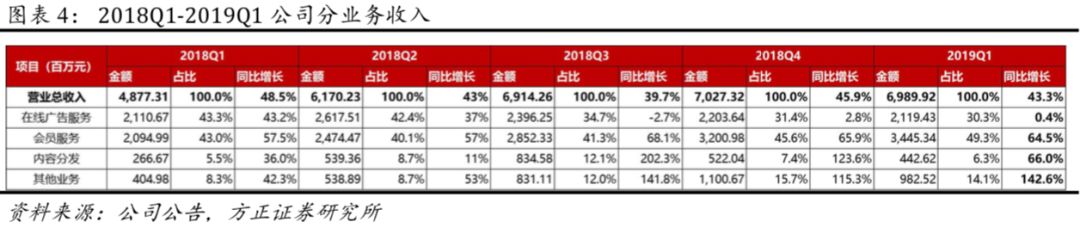

(1)分业务收入:公司19Q1实现会员服务业务收入34.45亿元(YoY+65%,QoQ+8%),营收占比49.3%(YoY+6.3pct,QoQ+3.7pct);实现在线广告服务业务收入21.19亿元(YoY+0.4%,QoQ-4%),营收占比30.3%(YoY-13.0pct,QoQ-1.0pct);19Q1实现内容分发业务收入4.43亿元(YoY+66%,QoQ-15%),营收占比6.3%(YoY+0.9pct,QoQ-1.1pct);实现其他业务收入9.83亿元(YoY+143%,QoQ-11%),营收占比14.1%(YoY+5.8pct,QoQ-1.6pct)。

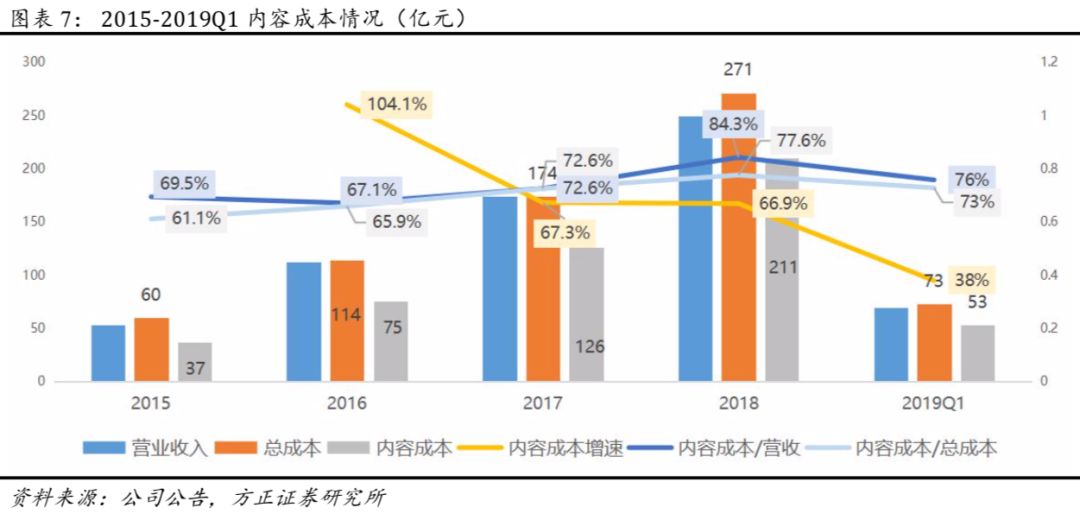

(2)成本构成:2018Q1-2019Q1公司内容成本占营收比分别为80.0%/76.2%/86.8%/92.5%/75.8%,19Q1内容成本占比下降主要系审核政策等多种因素所致的部分内容延迟上线。

(3)费用情况:公司19Q1销售及管理费用为11.41亿元(YoY+62%、QoQ-7%),费用率为16.3%(YoY+1.9pct,QoQ-1.1pct);研发费用为5.98亿元(YoY+54%、QoQ-2%),费用率为8.6%(YoY+0.6pct,QoQ-0.1pct)。

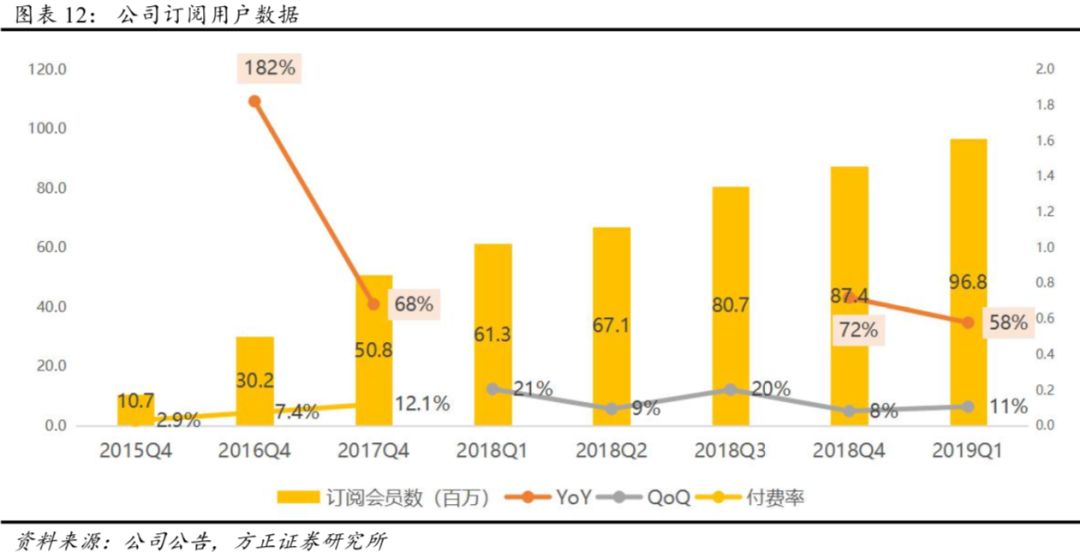

2、公司19Q1上新内容丰富,《黄金瞳》(19Q1艺恩网络剧播映指数TOP3)、《皓镧传》、《独家记忆》等自制大剧+《青春有你》(19Q1艺恩网综播映指数TOP1)等自制超级网综表现亮眼,带来订阅用户的强劲增长(季度净增940万/达9680万、YoY+58%),DAU渗透率等指标持续领先,实现订阅收入与内容分发收入的双重快速提升。

3、展望19Q2,受限于内容审核政策等导致的内容上线延期,季度订阅会员将增长有限,加之广告业务增速回落,Q2收入指引低预期(69.1~72.9亿元/YoY+12%~18%)),但全年精品内容储备丰富,会员增势不改。

4、盈利预测与投资评级:我们预计公司FY2019-2021营收分别为320.80/390.23/465.03亿元,净利润分别为-86.92/-61.66/-36.27亿元,对应每ADS的SPS分别为34.46/44.24/53.82元,对应P/S为3.82/2.98/2.45X,维持“推荐”评级。

风险提示:营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。

事件:

公司公告19Q1财报,

1、整体业绩:19Q1营收69.9亿元(YoY+43%,QoQ-1%),营业利润-20.26亿元(YoY-91%,QoQ+39%),净利润-18.22亿元(YoY-359%,QoQ+47%),归属普通股净利润-18.14亿元(YoY-165%,QoQ+48%)。

2、分业务收入:19Q1在线广告服务业务收入21.19亿元(YoY+0.4%,QoQ-4%),营收占比30.3%(YoY-13.0pct,QoQ-1.0pct);会员服务业务收入34.45亿元(YoY+65%,QoQ+8%),营收占比49.3%(YoY+6.3pct,QoQ+3.7pct);内容分发业务收入4.43亿元(YoY+66%,QoQ-15%),营收占比6.3%(YoY+0.9pct,QoQ-1.1pct);其他业务收入9.83亿元(YoY+143%,QoQ-11%),营收占比14.1%(YoY+5.8pct,QoQ-1.6pct)。

3、其他财务数据:

毛利率:19Q1实现毛利-2.87亿元(YoY-1088%,QoQ+43%),毛利率-4.1%(YoY-4.7pct,QoQ+17.2pct);

营业利润率及净利率:19Q1营业利润率-29%(YoY-7.2pct,QoQ+18.3pct);净利率-26.1%(YoY-17.9pct,QoQ+22.9pct)。

费用率:19Q1销售及管理费用为11.41亿元(YoY+62%、QoQ-7%),费用率为16.3%,同比上升1.9pct,环比下降1.1pct;研发费用为5.98亿元(YoY+54%、QoQ-2%),费用率为8.6%,同比上升0.6pct,环比下降0.1pct。

内容支出:19Q1内容成本为53亿元(YoY+38%,QoQ-18%)。

运营情况:截至19Q1国内订阅用户数9680万(YoY+58%,QoQ+11%),其中98.6%为付费订阅。19Q1应收账款65亿元,应收账款周转率2.37(YoY+0.84pct)。预收账款与递延收益19.61亿元,营收占比28.05%(YoY-8.77pct,QoQ-3.19pct)。

点评:

1、主要财务指标分析:19Q1公司整体表现超预期,营收增长强劲(YOY+43%),略高于此前指引中位数,内容成本/营收降至76%(YoY-4pct,QoQ-17pct),营业利润率及净利率环比提升明显。

(1)业绩总览:

公司19Q1实现营收69.90亿元(YoY+43%、QoQ-1%),略高于此前公司指引的中位数(69.5亿),整体营收增长强劲,主要得益于会员订阅业务、内容分发等业务发展迅速;19Q1运营亏损20.26亿元(YoY+91%、QoQ-39%),运营亏损率29%(YoY+7pct、QoQ-18pct);净亏损18.22亿元(YoY+359%、QoQ-47%),净亏损率26.1%(YoY+18pct、QoQ-23pct)。

(2)分业务收入:

①公司19Q1实现会员服务业务收入34.45亿元(YoY+65%,QoQ+8%),营收占比49.3%(YoY+6.3pct,QoQ+3.7pct),收入快速增长主要系优质内容不断丰富,加上多样化的运营手段,使得付费用户数不断攀升,截至19Q1公司付费会员数达9680万(YoY+58%,QoQ+11%),超出市场预期。

②公司19Q1实现在线广告服务业务收入21.19亿元(YoY+0.4%,QoQ-4%),营收占比30.3%(YoY-13.0pct,QoQ-1.0pct),收入增长缓慢主要系:1)受到整体宏观环境的影响,广告主的总体预算增长受限,同时部分内容延期上线导致相关品牌广告收入受到影响;2)信息流广告恢复速度低于预期,19Q1广告库存的增加,但整体的需求不足,导致广告的CPM单价下降。

③公司19Q1实现内容分发业务收入4.43亿元(YoY+66%,QoQ-15%),营收占比6.3%(YoY+0.9pct,QoQ-1.1pct),增长强劲主要得益于期间内发行多款优质内容。

④公司19Q1实现其他业务收入9.83亿元(YoY+143%,QoQ-11%),营收占比14.1%(YoY+5.8pct,QoQ-1.6pct),同比大幅增长主要系各个垂直业务领域表现强劲,尤其是收购 Skymoons 之后,游戏业务表现良好,Skymoons于期间内推出了几款较为成功的游戏。

(3)成本构成:

公司营业成本主要包括内容成本、宽带成本及其他成本,其中内容成本占比最高。2018Q1-2019Q1公司内容成本占营收比分别为80.0%/76.2%/86.8%/92.5%/75.8%,19Q1内容成本占比下降主要系内容审核政策等多种因素所致的部分内容延迟上线。

(3)费用情况:

公司19Q1销售及管理费用为11.41亿元(YoY+62%、QoQ-7%),费用率为16.3%,同比上升1.9pct,环比下降1.1pct,费用增加主要系Skymoons的整合增加了股权激励补偿费用,同时游戏相关的营销费用增加。公司19Q1研发费用为5.98亿元(YoY+54%、QoQ-2%),费用率为8.6%,同比上升0.6pct,环比下降0.1pct,主要系人事相关的补偿费用增加。

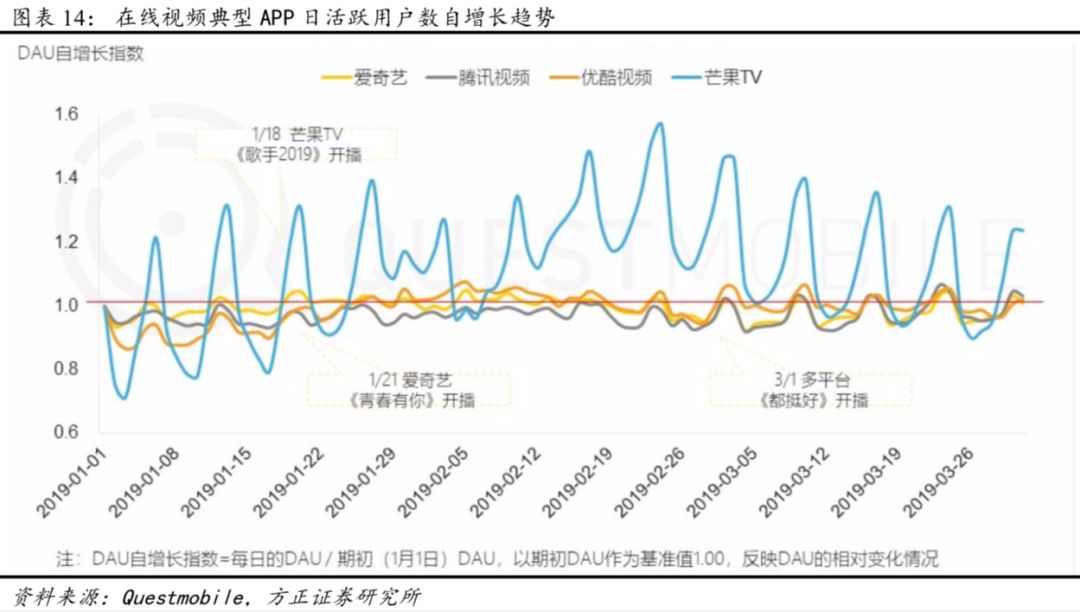

2、公司19Q1上新内容丰富,《黄金瞳》(19Q1艺恩网络剧播映指数TOP3)、《皓镧传》、《独家记忆》等自制大剧+《青春有你》(19Q1艺恩网综播映指数TOP1)等自制超级网综表现亮眼,带来订阅用户的强劲增长(季度净增940万/达9680万、YoY+58%),DAU渗透率等指标持续领先,实现订阅收入与内容分发收入的双重快速提升。

公司19Q1上线内容丰富,且表现亮眼,19Q1艺恩网络剧、网综播映指数排行榜TOP10中分别占据4席,包括:1)《黄金瞳》:19年2月26日上线,开播热度即登顶,日播破亿,位居爱奇艺风云榜电视剧热度榜+飙升榜、百度(BIDU.US)风云榜电视剧榜榜首,且累计32天登顶猫眼网络(01896)剧热度榜、16天霸占骨朵网络剧榜NO.1、15天拿下云合数据网络剧榜首位,稳居19Q1艺恩网络剧播映指数排行榜TOP3。该剧相关话题登微博热搜榜二十余次,引发全网热议。截至5月18日,#电视剧黄金瞳#话题阅读量达28.8亿,讨论量1430.7万,位居微博想看榜TOP4,微博节目点评分达9.8。2)《皓镧传》:19年1月19日上线,上线即登顶猫眼网播热度网络剧榜首,并累计18日位居第一、30天稳居云合数据霸屏榜网络剧榜首、连续24天霸占百度风云榜古装榜TOP1,位居19Q1艺恩网络剧播映指数排行榜TOP7。3)《独家记忆》:热度口碑双丰收,不仅曾包揽骨朵、艺恩、猫眼、云合数据网络剧榜等多个榜首,且收获豆瓣最高8.1分好评,打响19年青春校园剧“第一枪”。4)《青春有你》:青年励志综艺,于19年1月21日上线,上线即登顶猫眼网播热度综艺榜榜首,稳居19Q1艺恩网综播映指数排行榜TOP1。截至19年5月18日,#青春有你#话题阅读达212亿,讨论量1.4亿。

得益于上述优质内容,叠加公司多样化的运营措施,19Q1爱奇艺平台订阅会员数持续攀升。截至2019年3月,订阅会员数达9680万(YoY+58%,QoQ+11%),季度新增会员940万。爱奇艺同时在DAU渗透率等指标上保持行业领先地位,根据极光大数据,2019年3月爱奇艺渗透率达44.5%,环比增长2pct,位居TOP2。

3、展望19Q2,受限于内容审核政策等导致的内容上线延期,季度订阅会员将增长有限,加之广告业务增速回落,Q2收入指引低预期,但全年精品内容储备丰富,会员增势不改。

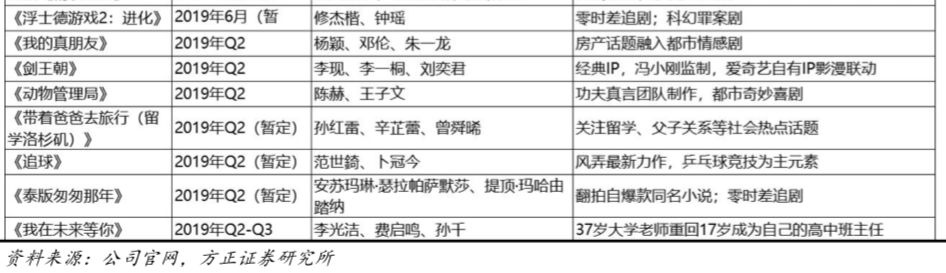

展望19Q2,公司内容储备较为丰富,剧集包括《破冰行动》(已上线,输出央视)、《爵迹临界天下》(预计19年5月上线)、《租界少年热血档案》(暂定19年6月上线)、《动物管理局》(预计19Q2上线)等原创剧集+《我的真朋友》、《带着爸爸去留学》等精品版权剧+《我的天才女友》、《摩登家庭9》、《使女的故事2》等经典美剧,综艺包括《我是唱作人》(已上线/19年4月艺恩播映指数网综榜TOP2)、《青春环游记》、《乐队的夏天》(预计19年5月上线)等自制综艺+《奔跑吧3》、《向往的生活3》、《极限挑战5》等版权综艺。但受到审核政策等多重原因影响,内容上线可能出现延迟,季度会员增长有限,加之宏观经济环境影响、信息流广告CPM单价下降等因素,广告收入增速回落,公司预计19Q2收入区间将位于69.1-72.9亿元(YoY+12%~18%),指引低于市场预期。但展望全年,公司内容上线计划丰富,内容矩阵较为完善,会员增势不改。

4、盈利预测与投资评级:我们预计公司FY2019-2021营收分别为320.80/390.23/465.03亿元,净利润分别为-86.92/-61.66/-36.27亿元,对应每ADS的SPS分别为34.46/44.24/53.82元,对应P/S为3.82/2.98/2.45X,维持“推荐”评级。

风险提示:营运亏损继续扩大,内容制作及播放效果不及预期,第三方版权成本进一步上升,用户获取、留存及向付费会员转化不及预期,广告业务不及预期,现金流风险,行业竞争加剧,行业监管及政策风险,市场风格切换导致估值中枢下移等。