本文来自“兴业证券”,本文观点不代表智通财经观点。

投资要点

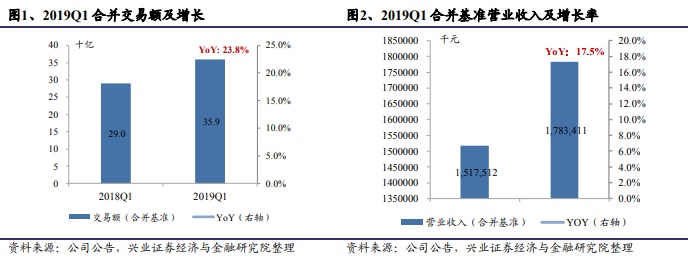

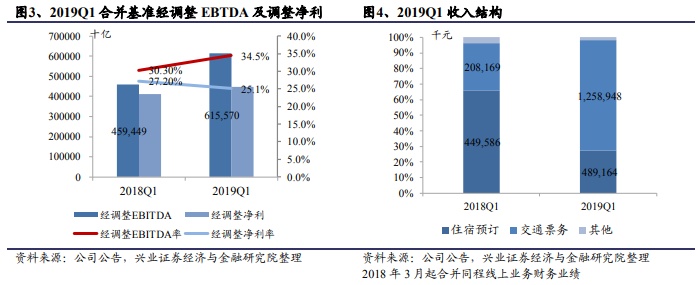

同程艺龙(00780)2019Q1业绩:按合并基准计,该公司2019Q1交易额359亿元(YoY+23.8%)。2019Q1合并营业收入达到17.8亿元人民币(YoY+17.5%)。经调整EBITDA6.1亿元(YoY+34.0%)。年内经调整溢利4.5亿元(YoY+8.7%),经调整EBITDA率和净利率分别为34.5%/25.1%。

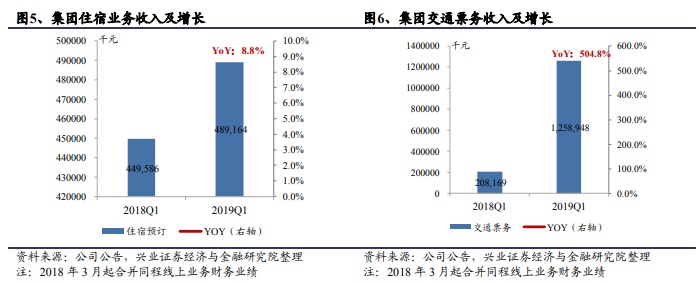

同程艺龙地面交通业务成增长主力,住宿业务增长潜力犹存。出行旺季的带动,地面交通增长势头强劲。目前地面交通收入占交通票务业务约50%。2019Q1整体交通票务收入12.6亿元,贡献公司70.6%收入。2018年3月合并同程线上业务以后,增长高达504.8%。受分销渠道收缩的影响,2019Q1住宿预订服务收入4.9亿元(YoY8.8%),占收入比下降至27.4%。消除分销渠道影响下,住宿业务收入平台增长高于35%。随着该影响逐渐消退,预计公司的住宿预订业务未来增长会恢复。

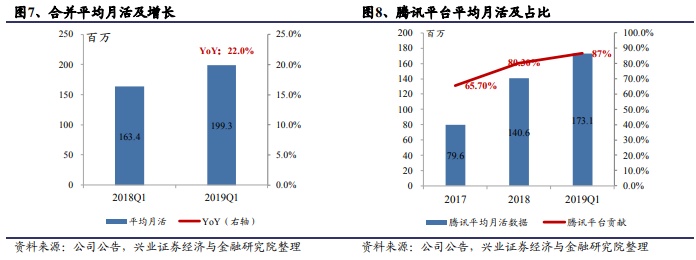

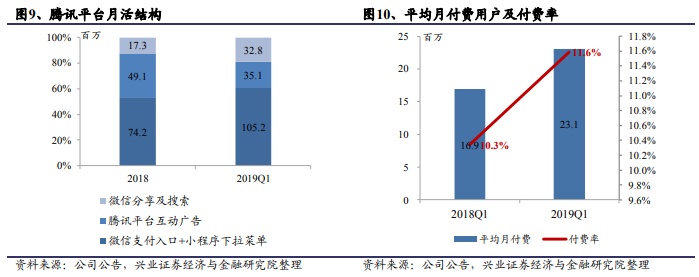

同程艺龙深挖微信社交属性,月活保持高增长。Q1合并平均月活近2亿(YoY+22%),其中腾讯平台月活占87%。腾讯平台月活数据来看,来自于微信钱包和下拉菜单入口的月活1.05亿,微信分享搜索贡献月活3,510万左右,腾讯平台互动广告贡献月活3,280万。公司借力于微信社交属性的微信分享搜索带来的月活增长瞩目。来自三个入口的月活增长相对2018年变动分别为+41.8%/+89.6%/-28.5%,支付入口依然是平台月活主要来源,微信支付和下拉菜单入口月活占腾讯平台月活60.8%

投资建议:未来一段时间内依然受益于腾讯平台(尤其是微信平台),兴业证券看好其增长空间。叠加未来用户转化率和交叉销售率的提升,带来更大的收入增长动能。建议持续关注。

风险提示:1)中国经济波动影响行业景气;2)行业政策风险;3)自然灾害、政治等突发事件风险;4)在线旅游行业竞争激烈;5)与大股东关系变差。

正文

报告正文同程艺龙于北京时间2019 年5 月14 日清早发布了2019Q1 业绩:按合并基准计,公司2019Q1 交易额359 亿元,同比增长23.8%。2019Q1 营业收入达到17.8 亿元人民币,经调整EBITDA 6.1 亿元,经调整净利润4.5 亿元,按合并基准分别同比增长17.5%/ 34.0%/8.7%。经调整EBITDA 率和经调整净利率分别为34.5%/25.1%。

出行旺季,交通票务服务业务成主力。2019Q1 公司交通票务服务业务收入12.6 亿元,同比增长504.8%,机票业务收入和地面交通业务收入五五开。目前来看,公司交通票务业务收入占比依然在提升,贡献70.6%的收入水平,同比上升40.1%。一方面来自于合并同程线上业务的财务业绩,另一方面来自于第一季度春节假期的出行旺季的带动,地面交通增长势头强劲。

分销渠道大调整导致住宿业务增速放缓,平台销售为增长来源。2019Q1 集团住宿预订服务收入达到4.9 亿元人民币,同比增长8.8%,在公司占比下降至27.4%。主要是由于分销渠道的收缩,消除分销渠道因素,平台的增长在高于35%左右。随着分销渠道的调整对住宿业务影响的逐渐消退,预计公司住宿预订业务未来增长会恢复到一定高度。

微信社交属性挖掘流量承销显著,一季度平均月活增长高企。2019Q1 同程艺龙合并平均月活近2 亿,相比去年同期增长22.0%。其中腾讯平台月活1.7 亿,季度内增长23.1%,占公司总月活的 87%,相对 2018 年占比上升6.7%。来自于微信支付和微信下拉菜单入口的月活1.05 亿,占腾讯平台月活数60.8%,一季度增长41.8%。微信分享搜索贡献月活3510 万左右,占腾讯平台月活数 18.90%,一季度增长89.6%。腾讯平台互动广告贡献月活3280 万,占腾讯平台月活数20.30%,一季度减少28.5%。从数据上来看,微信平台依旧是同程艺龙月活增长主力。同时可以看到借力于微信社交属性的流量挖掘作用力在增大,微信分享搜索的贡献度在提升,相比2018 年,Q1 分享搜索月活增长,远高于腾讯平台互动广告入口和微信支付及下拉菜单入口。

专注下沉市场,平均月付费用户和付费率稳中有升。2019Q1 公司平均月付费用户2310 千万,同比增长36.7%。其中61.5%新增用户来自于三线以下城市,比2018Q1 年上升5.8%。截至2019 年3 月 31 日,同程艺龙85.5%用户来自于非一线城市。Q1 平均付费率11.6%,相对2018 年同期略增1.3%。在平均月活的高增速下,公司依然能维持月付费用户增长的匹配性,保证转化率。随着未来精细化运营,转化率依然有提升空间。合并后协同效应有效提升交叉销售率提升。2018 年合并后,公司在住宿夜壶和交通票务业务之间的交叉销售率达到20%,2019Q1 交叉销售率21%。公司管理层披露其 2019 年全年目标是平均交叉销售率达到25%。

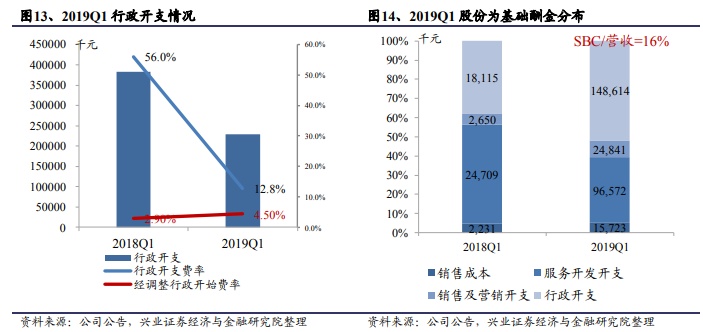

2019Q1 三费费率整体水平有所下降,但股份为基础的酬金支出对三费费率影响较大。一季度股份为基础的酬金总体支出较大达到2.9 亿,占收入比由去年同期7%上升到16%。其中52.2%分布于行政开支,33.8%分布于服务开发开支,8.7% 分布于销售及营销开支。一季度公司服务开发开支费率33.5%,下降5.3%,销售及营销开支费率26.3%下降9.2%,行政开支费率12.8%下降43.2%。剔除股份为基础的酬金影响,三费费率分别为18.7%/24.9%/4.5%,服务开发开支费率下降5.4%,销售及营销开支费率基本持平,行政开支略上升1.6%。从整体来看,三费费率整体下降趋势,Q1 国际准则下三费总费率为72.6%,同比下降57.6%,经调整总费率48.1%,同比下降4%。

投资建议:受益于微信生态,同程艺龙已经表现出高效的挖掘流量的能力。公司合并以后业务更加完整均衡,协同效应显著,反映在不断提升的交叉销售率上。未来随着对超级 app 流量的深度精细化挖掘,提升付费率和交叉销售率,会继续催动同程艺龙的业绩增长,我们建议投资者持续关注。

风险提示: 1)中国经济波动影响行业景气度;2)行业政策风险;3)自然灾害、政治等突发事件风险;4)在线旅游服务行业竞争激烈;5)与大股东关系变差。

(编辑:朱姝琳)