本文来自微信公众号“科技说”。

国内舆论在看待苹果(AAPL.US)时,多喜用悲观态度,诸如产品创新不足,销量不佳等,但在资本市场中,2018年9月,苹果市值突破万亿大关,其后虽多有波折,迄今在8600亿美金上下,低于微软的9500亿美金。

苹果的产品创新性,与高通的官司以及服务费用的一连串的争议,长期霸屏媒体头条,如何理性加之客观看待苹果是本文所重点探讨的。

苹果是否遭遇到问题?

2019年Q1,iPhone销售金额为310亿美金,较上年同期的375亿美金降低21%,考虑到2018年Q4的新款产品大部延续了上年的高定价策略,本季度手机出货量也是低于上年同期的,且2019全年出货量也会是苹果近年的一个低点。

作为手机仍然是苹果营收主要支撑面,且服务性收入也与手机关系密切,手机销量下滑对苹果有多大冲击呢?

在季报中,苹果虽然不再公布分产品具体销量,我们仍然可以通过历史数据去做对比,2018财年(2017Q4-2018年Q3)由于有高价的iPhone X的推出,使得当年iPhone的平均售价闯过700元大关,达到764美金。

若用764元单价做对比,2019年Q1,310亿美金的iPhone销售收入,当季共销售4057万台左右(考虑到平均单价预估可能偏低,真实销量或许要略低于此数据)。

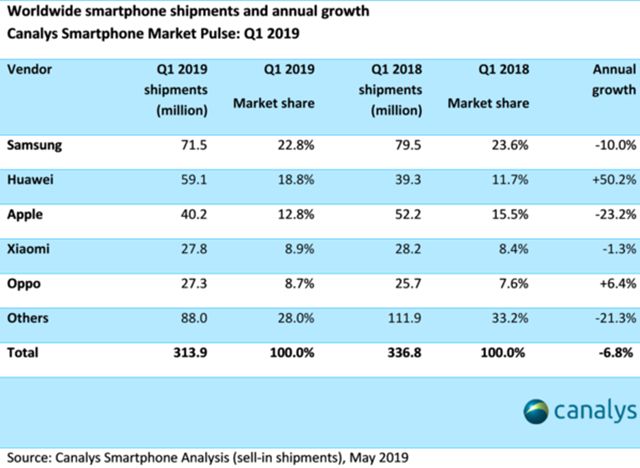

市面上对于iPhone出货量的第三方报告,多有出入,如Canalys认为iPhone出货量为4020万台,而IDC则认为是3640万台,结合上文分析,我们比较倾向于Canalys的结论。

Canalys报告

虽然关于iPhone的出货量多有分歧,但关于全球智能机总出货量则统一为3.1亿台,换言之,iPhone占当期全球出货量的13%。

但苹果的利润率仍然十分了得,2019年Q1硬件毛利为31.2%,这差不多是承诺手机硬件毛利不超过5%的小米的6倍,iPhone虽然总被吐槽日薄西山,但其品牌溢价能力依然维持在极高水平。

迄今为止,苹果仍然未选择安卓系手机(尤其中国厂商)惯用的手段,即,牺牲毛利来提振销量。

看iPhone历年出货量,从2015财年(2014Q4-2015Q3)创下2.3亿台记录后(主要是iPhone6功劳),年度销量一直在2.1亿台上下,其中,2016财年为2.11亿台,2018财年则为2.17亿。

高价的iPhone X发布之后,坊间曾有一度认为会影响苹果出货,但从数据看,则要好很多,2018财年,手机总出货量较上年提高600万部,且单价由上季的651美金提高到764美金。

这款寿命极短的苹果手机,印证了提高单价,非但不能拉低销量,还会刺激消费,且在iPhone X的刺激之下,苹果硬件毛利在2017年Q4也达到了36.1%的高位,强化了苹果发布高价产品的信心。

2018年Q4发布的三款新品(iPhone XS,iPhone XR,iPhone XS Max),价格大多高于上年均价,但Q4的硬件毛利也有34.3%之多,但销售额的519亿美金,较之上期的611亿缩水甚多。

从产品运营角度看,苹果在2018年发布的三款产品是不成功的,产品惊艳感降低,对消费者的吸引力下降,销量和出货量均出现下滑。

回顾历史,此问题也出现过。

2014年发布的iPhone6在2015财年出货达到2.3亿台,是苹果历史上一个高点,但次年发布的iPhone 6S从口碑到销量均出现下滑,在2016年春季补发iPhone 5s的升级产品iPhone SE,两款产品双管齐下,当年出货量2.16亿台,若无iPhone SE参与,当年出货量必然会惨不忍睹。

对于当前苹果,一方面在高端机市场面临三星和华为的围追堵截,在4G换机潮之后,行业普遍把目光聚焦在高端机市场;而另一方面,中端机市场苹果尚有极大的品牌价值,也会是苹果营收上新的增长点。

最近也有消息称,苹果在印度建厂之后,将会启用iPhone XE品牌,占领中低端市场。

从产品的创新性看,iPhone接下来的空间相对较小,但其最宝贵的品牌性,则可以在较高毛利水平下获得增量,因此,对苹果不宜过于悲观。

苹果如何看待大中华市场

关于大中华市场(包括港澳台),舆论大致有以下几种:1.该地区人口聚集,是苹果必须要重视的;2.该地区手机厂商极为活跃,苹果面对极为强大竞争压力,长期会有风险。

根据Canalys数据,在中国市场,iPhone销量下滑30%,市场份额仅剩7.4%,但从利润率来看,2018年Q4,苹果在大中华区获得了40.4%的毛利率,是多个季度的高点。

这意味着,虽然销量面临压力,但当地用户对iPhone新款产品仍然是追捧,品牌溢价能力仍然较强,在2019年Q1,毛利率降到35.3%,这可以用以下两个原因解释:其一,用户对老款降价手机的需求增加;其二,2019年之后,苹果进行了一定降价策略,以提振士气。

此外,苹果对中国市场的侧重度也开始有所偏移,涉及门店和制造设备的长期资产,在2018财年达到132亿美金,在中国市场苹果开始进入相对保守扩张,虽然每年30亿美金的长期资产净增量,但速度已经下来。

摘自苹果财报

在其他国家,该部分资产在2016年并未有太大变化,在2018财年增加39%,这一方面在于苹果将工厂转移至新兴国家,如印度,东南亚,那些也是消费的潜力低点,而另一方面,从销售侧重点来看,一些地区国家对苹果仍然具有极大的需求,如苹果在日本毛利率高达40%以上,市场占有率极高,此外,部分新兴市场也会成为苹果的重要增长点,以门店为代表的资产成长较快。

从全球智能手机市场,新兴市场仍在进行低端机竞争,苹果仍然具有拿市场增量的能力和空间。

对于当前的苹果,最大的问题并非是稳定增长,而是要在品牌和增长直接保持平衡,如若发布中端手机,是否能不稀释高端机的价值,这是重中之重。

但总体而言,苹果仍然具有获得行业最大利润源的能力,此时说苹果走入泥潭言之过早。