本文来自“Kevin策略研究”。作者刘刚,董灵燕,王汉锋。

本周焦点:避险涨风险跌,资金股债轮动加速;欧洲新兴已超卖;美股1Q增长回落,新兴增长预期转负

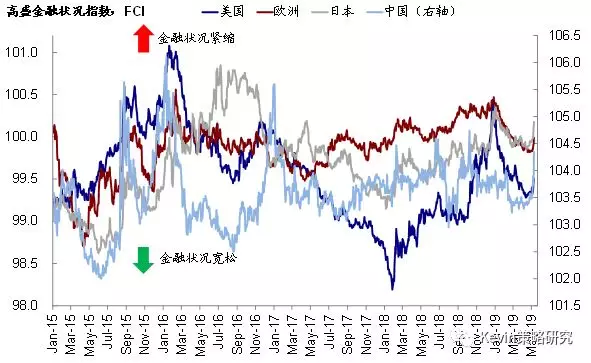

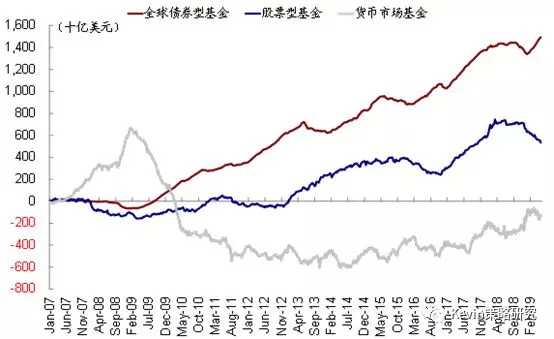

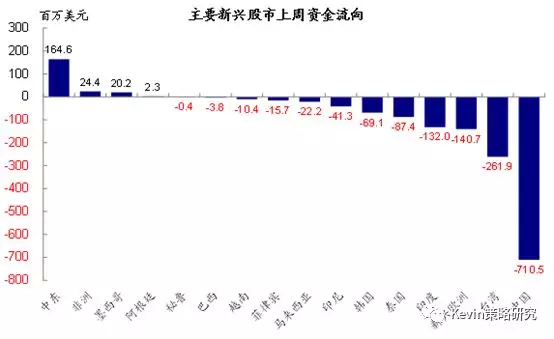

过去一周,不确定性突然大幅攀升导致全球避险情绪大幅升温,避险资产如VIX多头、日元资产和黄金涨,而主要股市特别是新兴市场、以及美股市场中对中国收入敞口大的科技硬件和半导体板块跌幅最大,信用利差也小幅走扩,呈现出明显的risk off特征。相应的,全球金融条件普遍收紧,资金流向也呈现股债轮动加速的迹象,美股市场再现大幅资金净流出,新兴市场流出也进一步扩大。不过,短期风险的急剧释放也使得情绪反映的比较迅速,VIX大幅抬升的同时,VIX空头仓位下降。欧洲和新兴市场甚至已经转为超卖。基本面角度,美股一季度业绩基本进入尾声,一季度EPS增速为2.4%,较四季度的12%大幅回落,超预期比例75%。不过新兴市场的盈利预期仍在下调,目前隐含的2019年增速已经转负。

焦点图表

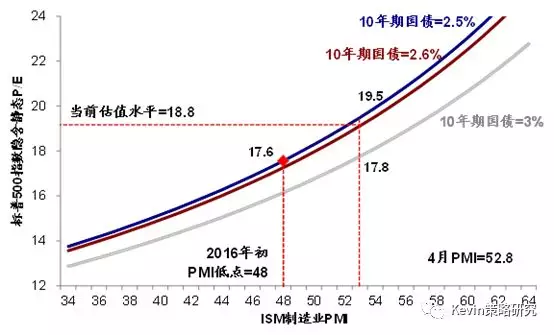

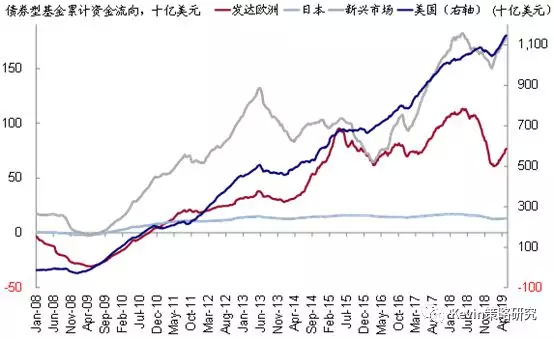

过去一周,全球资金股债轮动加速,美股市场再现大幅净流出

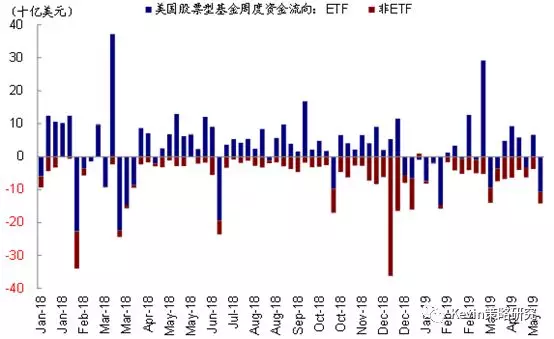

过去一周,主要市场波动率攀升

欧洲和新兴市场股市已经超卖

美股一季度业绩基本进入尾声,一季度EPS增速为2.4%,较四季度的12%大幅回落

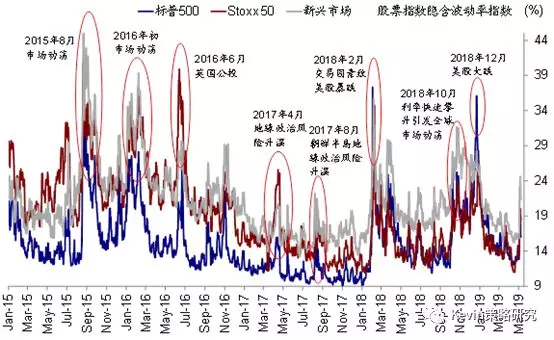

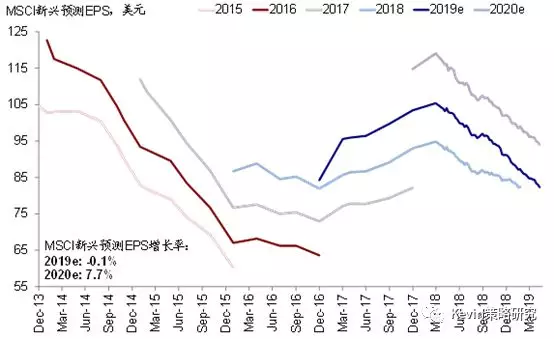

新兴市场的盈利一致预期继续下调,隐含2019年增速已经转负

资产表现:债>大宗>股;全球股市普跌、利率回落、信用利差走扩

关注或异常点:避险情绪升温,全球股市普遍下跌,利率回落,债>大宗>股。美股市场中海外收入占比高的半导体和科技硬件板块跌幅最大,信用利差小幅走扩。

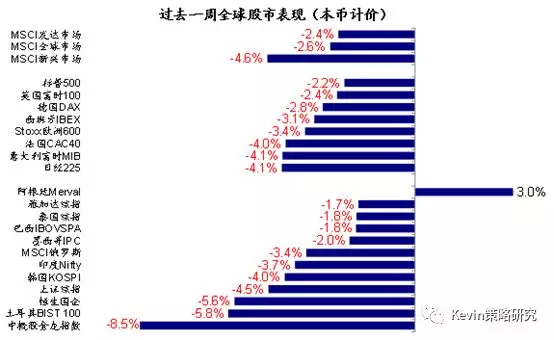

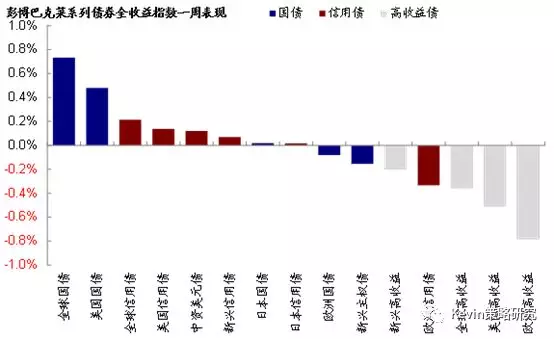

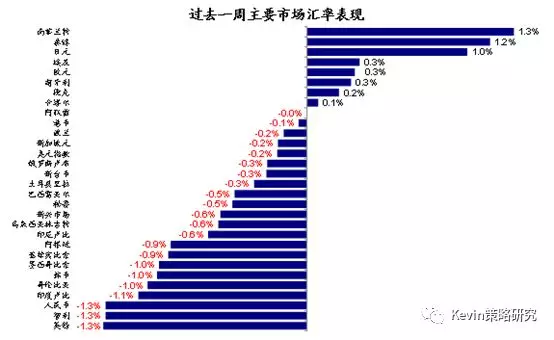

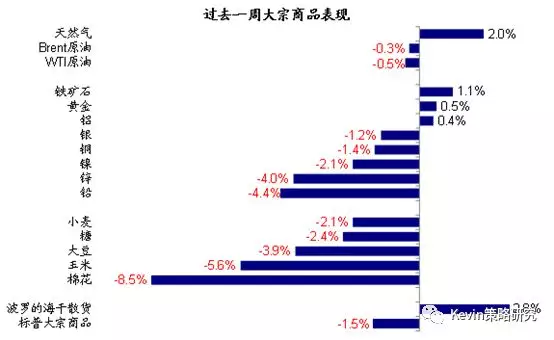

整体情形:过去一周,美元计价下,VIX多头、比特币,天然气、日本国债和公司债、日元领先;主要股市如A股、港股、韩国、印度和大豆表现最差。1)跨资产:债>大宗>股;2)权益市场:股市普跌,发达>新兴,发达中美股英国跌幅相对较小,日本意大利跌幅最深,新兴中阿根廷上涨,中概股大跌,土耳其、港股、A股也表现落后;板块层面,美股海外收入敞口较大的半导体和科技硬件大跌,仅保险和食品上涨;3)债券市场:利率下行,但信用利差小幅走扩,同时实际利率回落;4)大宗商品:仅天然气、铁矿石、黄金和波罗的海干散货上涨;但原油、有色金属、农产品等多数下跌;5)汇率:美元小幅走弱,但多数新兴市场汇率也同样贬值,避险情绪推动日元大涨;6)另类资产,VIX多头和比特币大涨,全球对冲基金和REITs小幅下跌。

过去一周,美元计价下,债>大宗>股,VIX多头、比特币、天然气、日本国债和公司债、以及日元领先;主要股市如A、H股、韩国、印度和大豆表现最差

全球市场悉数下跌,发达>新兴,发达中美股、英国表现相对较好,而日本、意大利跌幅最深,新兴中阿根廷上涨,中概股大跌,土耳其和港股也表现落后

过去一周,国债>信用债>高收益债,全球国债、美国国债领先,而欧洲高收益、美国高收益下跌

美国、德国、日本、中国10年期国债利率走势

过去一周,美国投资级和高收益债信用利差小幅走扩

过去一周,主要市场汇率表现

过去一周,主要大宗商品表现

情绪仓位:波动率攀升;欧洲和新兴已经超卖;VIX空头仓位降低

关注或异常点:波动率和股权风险溢价攀升,欧洲新兴进入超卖。VIX空头减少,铜空头也明显增加,不过美股多头仓位依然上升。

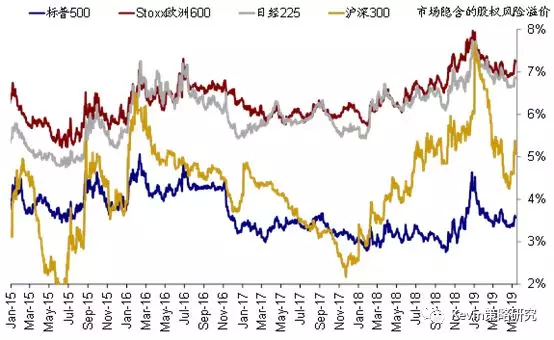

过去一周,美股、欧洲、日本和A股隐含风险溢价抬升

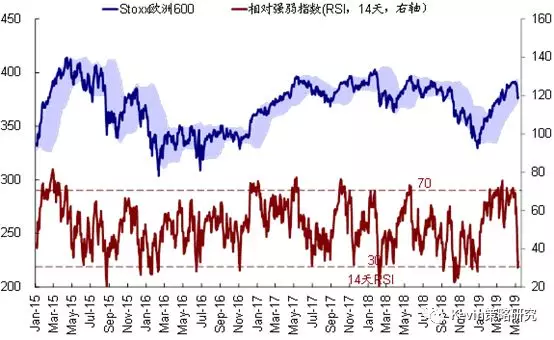

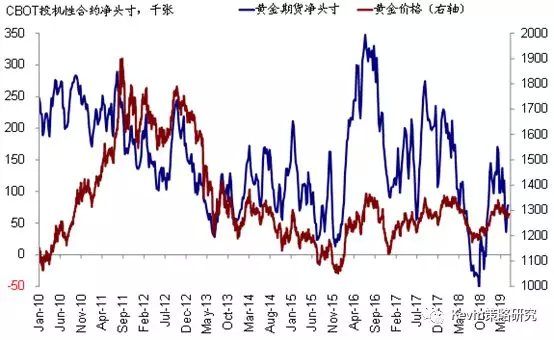

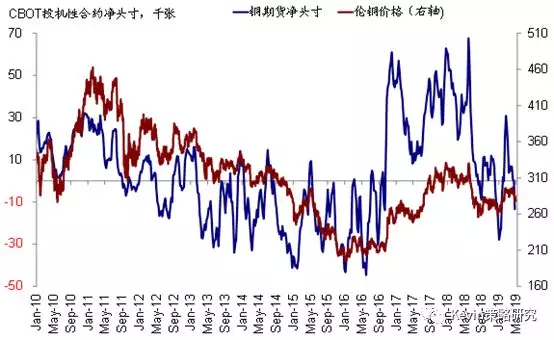

整体情形:过去一周,波动率和股权风险溢价大幅抬升,A股尤为明显。主要市场RSI指数因此明显回落,欧洲和新兴市场已经进入超卖区间。仓位上值得注意的是,VIX期货空头有所降低而黄金多头增加,铜期货空头仓位大幅增加。此外,美股多头仓位依然上升增加,日本空头维持高位,新兴市场多头仓位基本持平;美国长端国债空头进一步累积的同时,短端国债空头也小幅增加;外汇方面,美元多头基本持平,欧元空头维持高位;大宗商品方面,原油多头减少。

欧洲股市RSI指数也大幅回落并触及超卖

新兴市场RSI指数跌至超卖区间

VIX期货投机性空头仓位有所减少

黄金期货投机性多头仓位增加

铜期货空头仓位大幅攀升

流动性:金融条件收紧,资金股债轮动加速,美股再现大幅流出

关注或异常点:主要市场金融条件收紧,中国尤为明显。全球资金由股向债轮动加速,美股再现大幅流出。

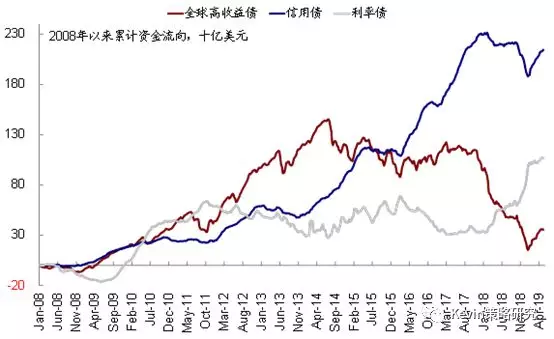

整体情形:过去一周,美国、欧洲、日本和中国金融条件收紧,中国尤为明显。资金流向方面,上周货币市场基金和债券型基金流入放缓,同时资金大幅流出股票型基金。股市内部,资金大幅流出美股,以ETF为主,同时日本和新兴市场流出扩大,而发达欧洲资金流出则有所放缓。债券内部,资金加速流入信用债,转为流出高收益债,利率债流出则有所放缓。从主要ETF产品的流向看,伴随着市场下跌,资金大幅流出SPY(标普500)和XLF(金融),也同样流出QQQ(纳斯达克)、DIA(道琼斯)和IWM(罗素2000)。

过去一周,货币市场基金和债券型基金流入放缓,资金大幅流出股票型基金

过去一周,资金大幅流出美股,同时日本和新兴市场流出扩大,发达欧洲股市资金流出有所放缓

新兴股市方面,资金流入中东股市,但大幅流出中国、台湾和新兴欧洲股市

过去一周,资金加速流入信用债,转为流出高收益债,利率债流出有所放缓

过去一周,资金加速流入美债市场,发达欧洲、日本和新兴市场流入放缓

基本面与政策:降息概率回升;美股1Q增长回落,新兴盈利增速预测转负

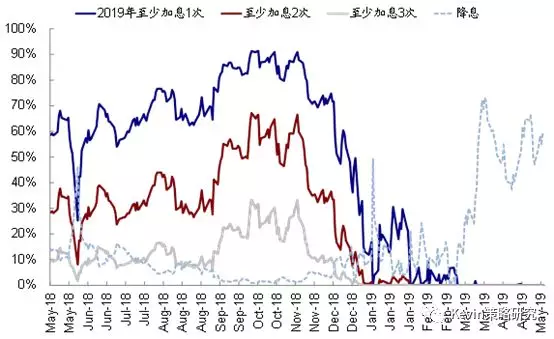

关注或异常点:CME利率期货隐含的2019年底的降息概率再度大幅回升至59.3%。可比口径下,标普500指数一季度EPS同比增长2.4%,多数好于预期。不过,MSCI新兴市场盈利预测仍在下调,2019年增速预测已经转为负。

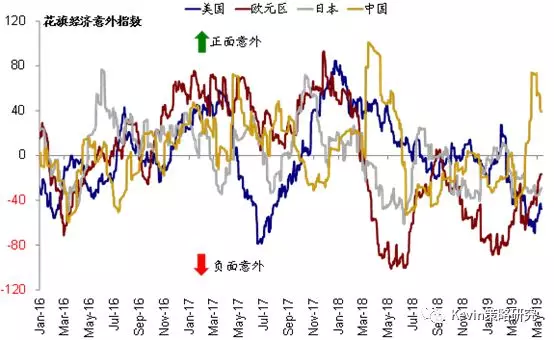

整体情形:过去一周,美国、欧元区和日本经济意外指数抬升,而中国则明显回落。CME利率期货隐含的2019年底的降息概率再度回升至59.3%,纽约联储模型目前预测的2020年4月衰退概率为27.5%。上周公布的主要数据中,美国4月通胀整体温和。CPI同比增长2%,较3月的1.9%小幅抬升,但低于预期的2.1%;环比0.3%,弱于3月0.4%,同样低于预期。PPI同比持平于2.2%,略低于预期的2.3%;环比回落至0.2%,也小幅不及预期。此外,英国一季度实际GDP同比增长1.8%,符合预期,高于去年四季度的1.4%。

企业盈利方面,美股一季度业绩披露已经接近尾声。可比口径下,标普500指数一季度EPS同比增长2.4%,相比去年四季度的12%大幅放缓,超预期比例75%。从市场预期来看,目前标普500指数2019年EPS增速预期为4.1%,2020为11.2%。不过,我们注意到MSCI新兴市场盈利预测仍在下调,目前2019年盈利增速预测已经转为负增长。从盈利预测调整情绪来看,除美股略有转差以外,欧洲、日本、新兴均进一步改善。

一周经济数据追踪

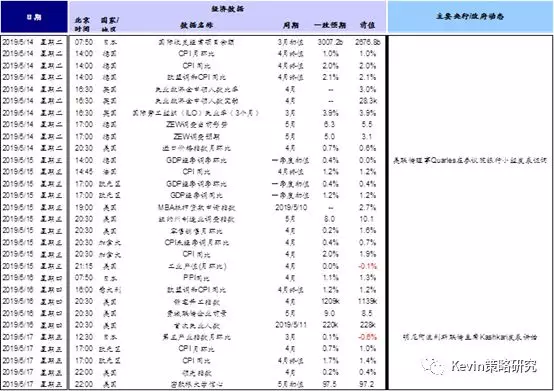

未来一周海外主要事件与经济数据披露时间表

过去一周,美国、欧元区和日本经济意外指数抬升,中国明显回落

CME期货隐含的今年加息概率为0.0%,年内降息概率再度攀升至59.3%

市场一致预期MSCI新兴2019年EPS同比回落0.1%,2020年同比增长7.7%

市场估值:主要市场估值小幅回落

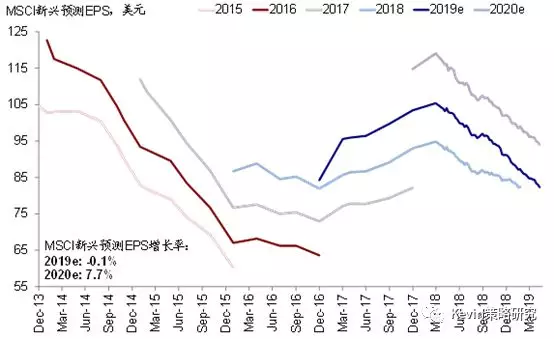

关注或异常点:主要市场估值小幅回落;4月美国52.8的ISM制造业PMI和当前~2.5%的10年国债利率组合依然能够支撑目前18.8倍的静态估值。

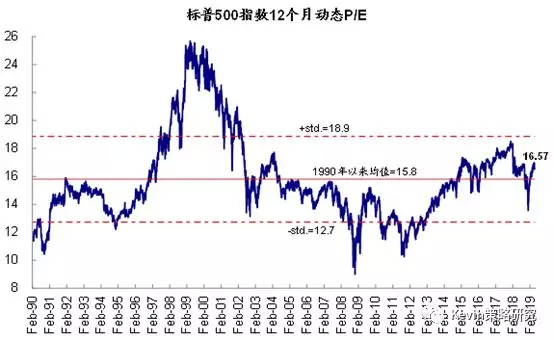

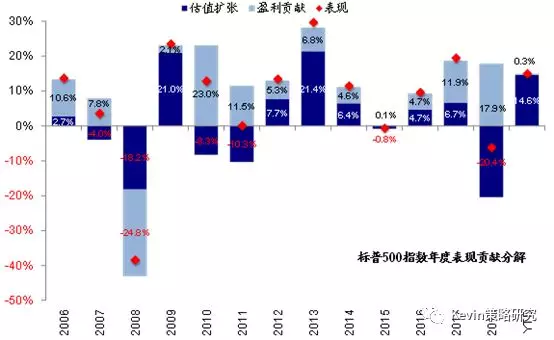

整体情形:美股动态估值小幅回落至16.6倍,但依然高于1990年以来15.8倍的均值。此外,我们的股权风险溢价模型测算结果显示,4月美国52.8的ISM制造业PMI和当前~2.5%的10年国债利率组合依然能够支撑目前18.8倍的静态估值。年初以来市场14.9 %的涨幅中,估值扩张14.6 %,盈利小幅贡献了0.3个百分点。

跨市场比较,欧洲、日本和新兴相对美股均有估值折价,从当前折价与历史均值比较来看,日本目前折价程度最高。从主要市场12个月动态P/E相对2005年以来均值的偏离度来看,美股、韩国、台湾估值高于均值,而A股、意大利、日本估值仍有折让。

标普500指数12个月动态P/E小幅回落至16.6倍,但依然高于1990年以来均值

年初以来,美股上涨14.9%,其中估值扩张了14.6%,盈利小幅贡献0.3%

当前的增长(PMI)和流动性环境(10年期国债利率)可以支撑美股~18.8倍的静态估值