本文来自微信公众号“国金证券研究所”。

主要结论

行业动态

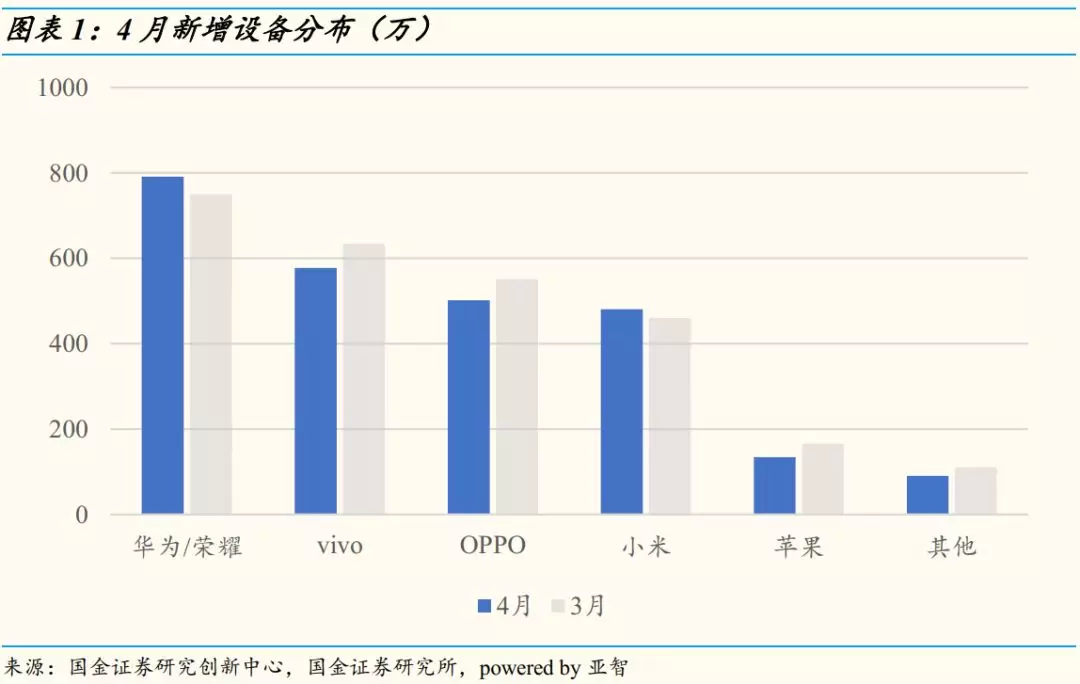

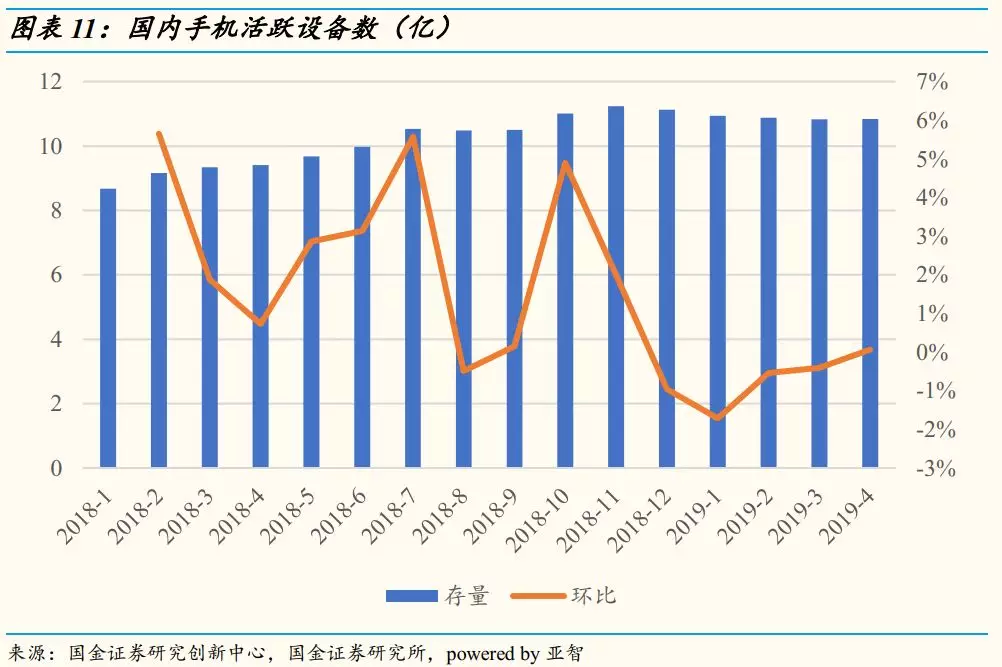

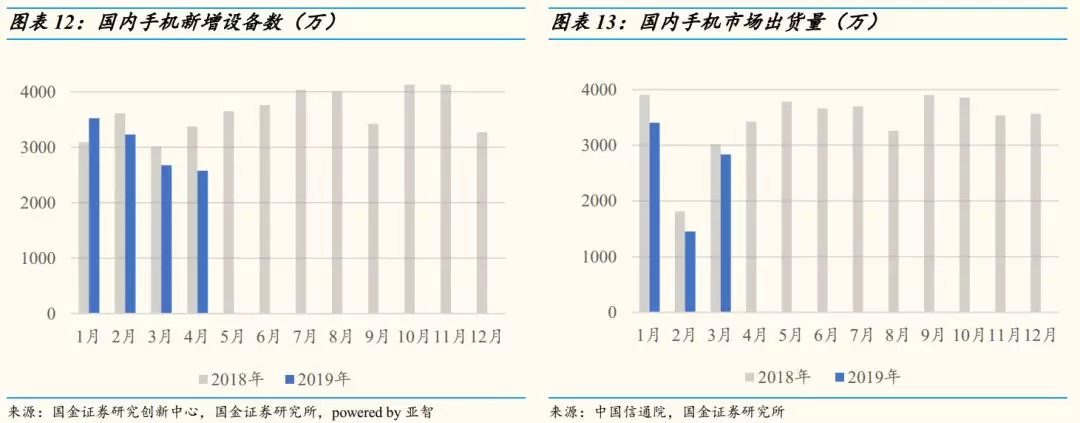

手机存量时代,4月份新增设备数环比小幅下滑:4月份,国内手机新增设备数2575万台,同比大幅下滑24%,环比下滑4%,去年同期实现了12%的环比正增长。

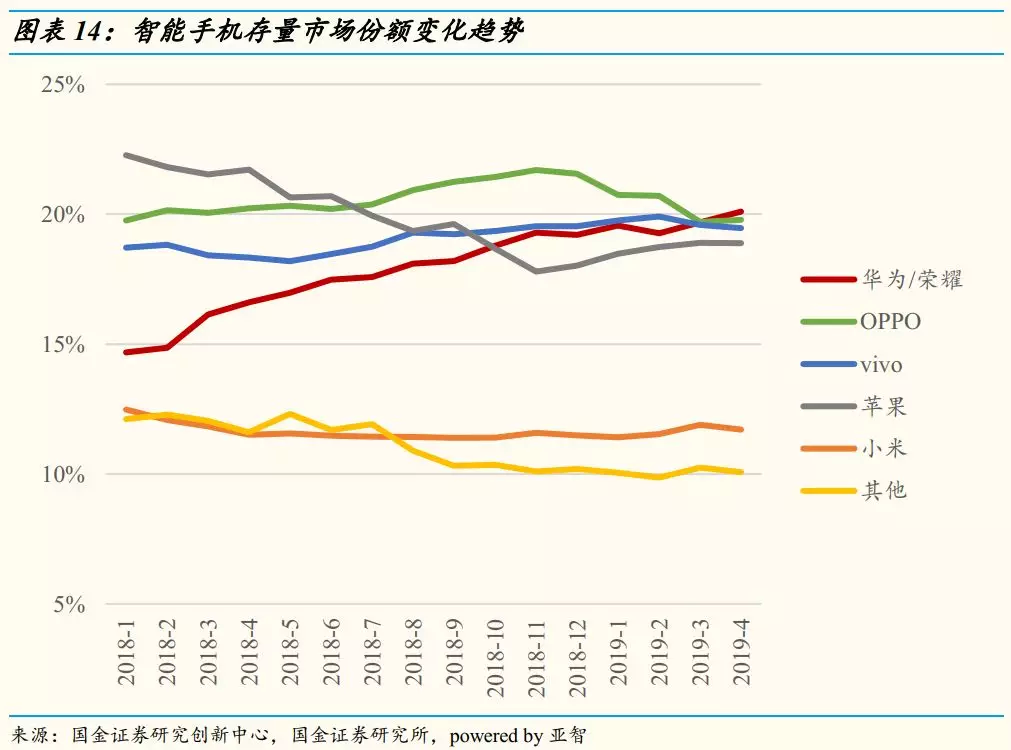

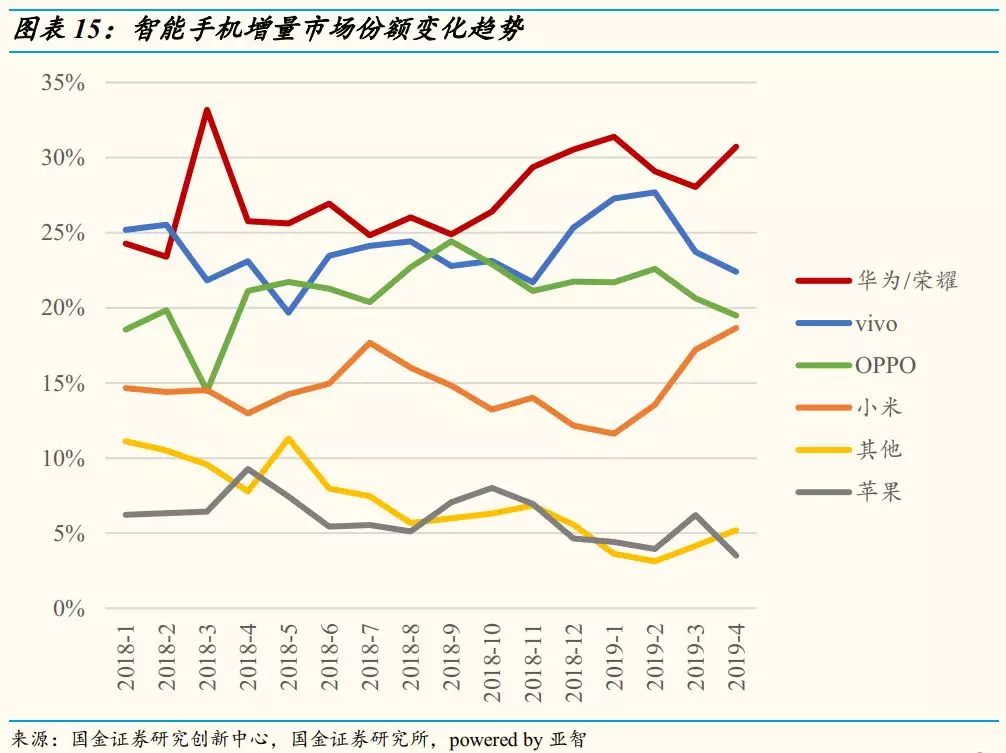

华为成功登顶,苹果(AAPL.US)销量再现颓势:华为&荣耀的存量份额突破20%,成功登顶榜首,其中P30系列上市首月销量近百万台。小米9销量不俗,小米份额逆势上升。苹果降价策略对销量的提振作用难以为继,销量再现颓势。OPPO和vivo整体销量均显著下滑,其中OPPO上市首月的旗舰机Reno系列新增设备数约40万台,vivo子品牌iQOO新增设备数超过30万台。

摄像头是当前智能手机主要创新亮点:4月有数款重磅新机开始发售并取得不俗的销量成绩,包括华为P30系列和OPPO的Reno系列,重点创新方向为潜望式摄像头以及光学变焦等。

投资建议

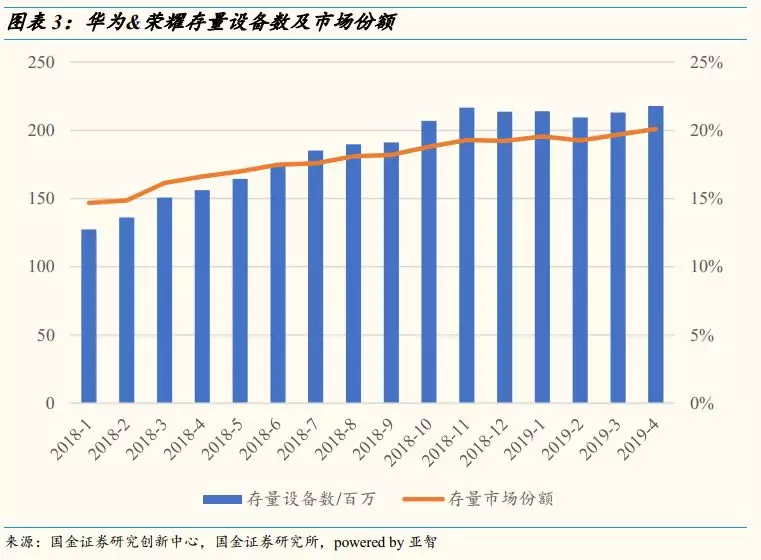

华为手机的存量市场份额突破20%,登顶国内智能手机市场榜首。在P30系列等新机销售带动下,预计华为存量市场份额将进一步提升。相关产业链公司有望受益于华为手机份额的不断提升和产品结构的升级,迎来历史性的投资机遇。

摄像头是华为近三年来的主要创新方向,在像素、潜望式长焦、超广角、3D摄像头、CMOS等领域都持续升级。手机拍照的成像效果与专业拍照设备仍存在差距,这将驱动华为在摄像头领域持续投入研发,持续创新。

重点关注:舜宇光学科技(02382),水晶光电(002273.SZ),丘钛科技(01478)

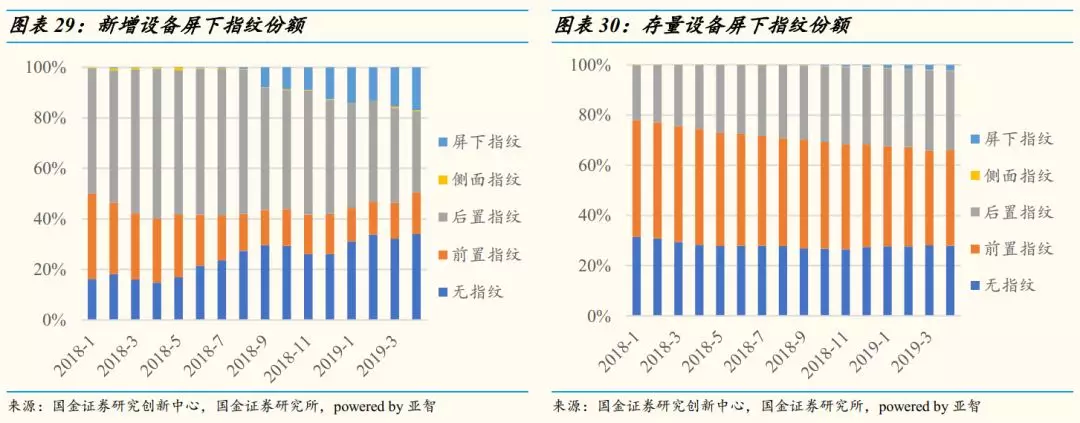

我们认为依托全面屏的潮流及指纹识别技术的提升,屏下指纹渗透率将持续提升。目前屏下指纹已逐渐成为华为旗舰机的标配,相关供应商将直接受益于华为高端机型的份额提升。此外,随着技术的发展、成本的降低,屏下指纹未来有望向中低端设备渗透。

重点关注:汇顶科技(603160.SH)

风险提示

1)手机创新不及预期;2)技术创新对行业格局产生影响;3)三摄、折叠屏、屏下指纹需求不及预期。

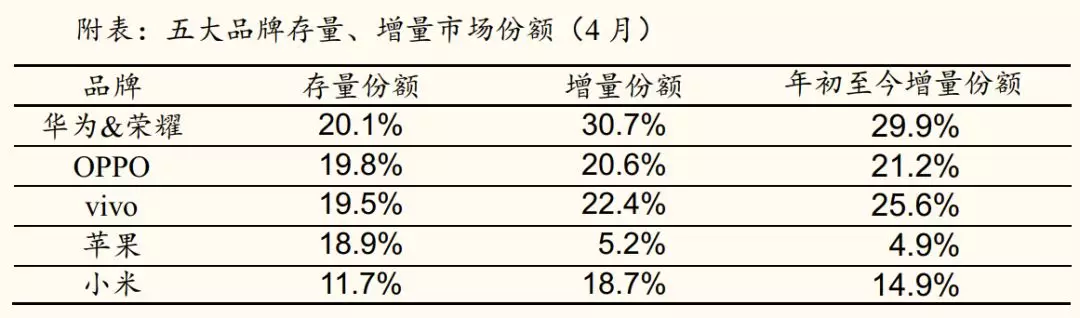

附表:五大品牌存量、增量市场份额(4月)

正文

4月新机增量数据

整体增量小幅下滑,华为逆势上升

根据研究创新中心监测数据,4月份国内共新增设备数2575万台,同比大幅下滑24%,相较去年同期12%的环比正增长,本月延续前期下滑趋势,环比下滑4%。华为新增设备数逆势上升,领先优势确立;小米同样有着不俗的表现;vivo和OPPO新增设备数下降明显;降价策略对销量的提振作用难以为继,苹果销量下滑显著。

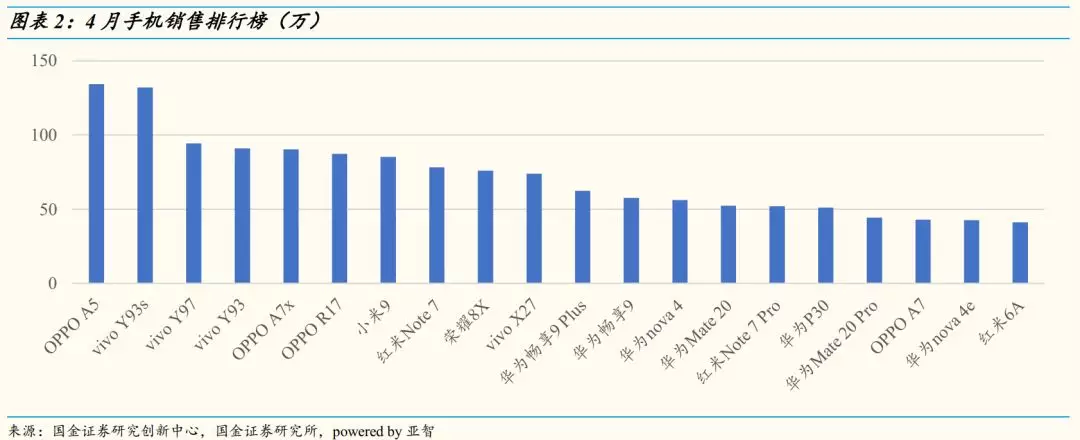

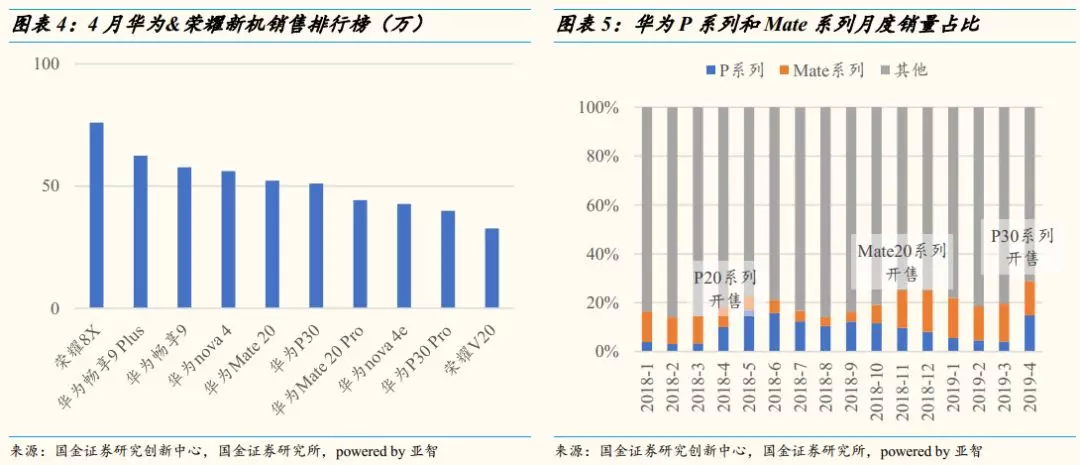

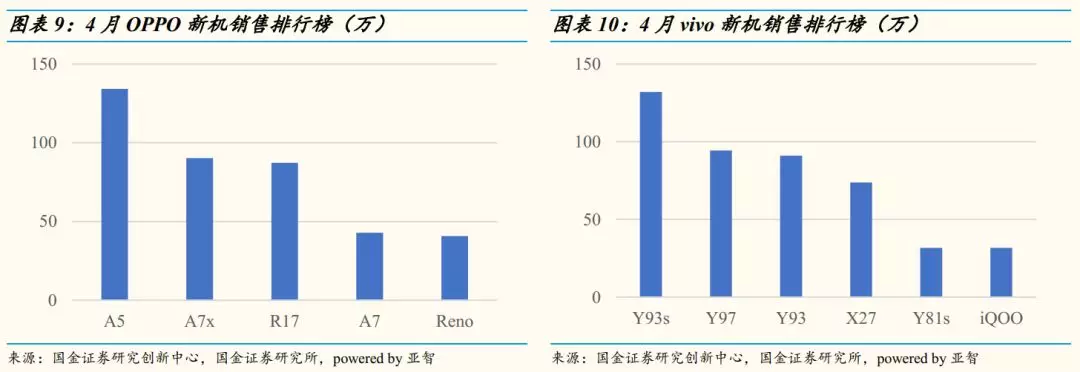

4月份销售排行榜前20位中, OPPO A5和vivo Y93s依旧占据榜首,是仅有的两款增量超过100万台的机型。华为&荣耀集体发力,上榜8款机型,其中销量最高为荣耀8X ,P30系列4月开售便取得不错的销量成绩。小米上榜4款机型,最高为当家旗舰机小米9;苹果依旧没有机型上榜。

华为终夺第一宝座,旗舰机型功不可没

4月份华为新增设备791万台,环比上升6%,同比下降9%。凭借销售淡季里的逆势上涨,华为&荣耀的存量市场份额突破20%,成功夺得国内手机市场第一宝座。

华为采取“机海战术”,单个机型销量并不十分突出,荣耀8X蝉联销量榜首,销量超过70万台。P30系列发售首月,不足一个月的时间里便取得了近100万台销量的开门红成绩,其中P30 Pro约40万台。Mate 20系列上市已逾半年,热度不减,4月销量接近100万台,发售以来累计销量超800万台。

凭借自身产品品质的提升,以及创新技术的应用,华为在高端机领域不断攻城略地,近年来高端机型的销量提升显著。根据国金证券研究创新中心的监测数据,华为的旗舰机型(P系列和Mate系列)月度销量占比在不断提升,2019年4月P系列的销量占比达到15%,Mate系列占比为14%,相较18年同期大幅提升。在P30系列等新机销售带动下,预计华为存量市场份额将进一步提升。

小米9销量不俗,小米份额逆势上升

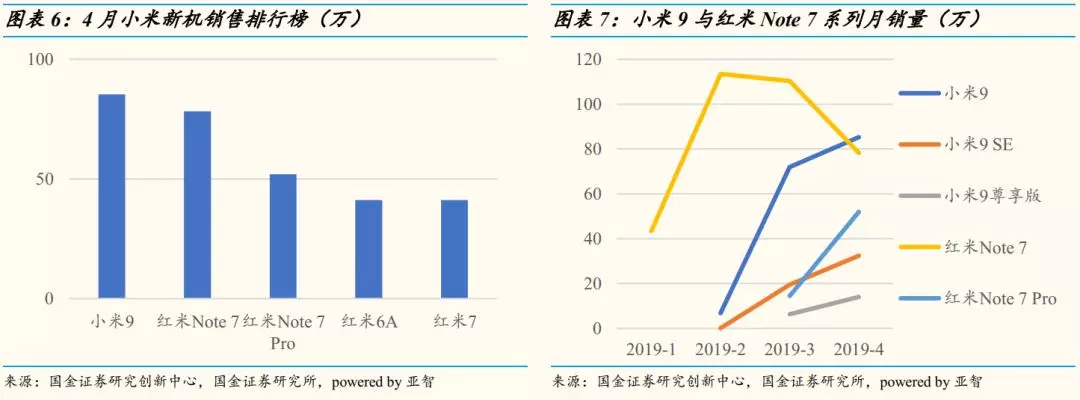

4月份小米(01810)手机共新增设备480万台,环比增长5%,同比增长10%。小米9(不含透明尊享版)销量跃居第一,4月新增设备数近90万台。红米 Note 7系列销量热度不减,整体销量超过130万台。

根据国金证券研究创新中心的数据,小米9系列上市以来,新增设备已超过两百万台。从月度的数据 可以看出,随着供应能力的正常化,小米9系列的销量不断攀升;红米Note7 Pro同样表现不俗,有望成为下一部爆款“千元机”。

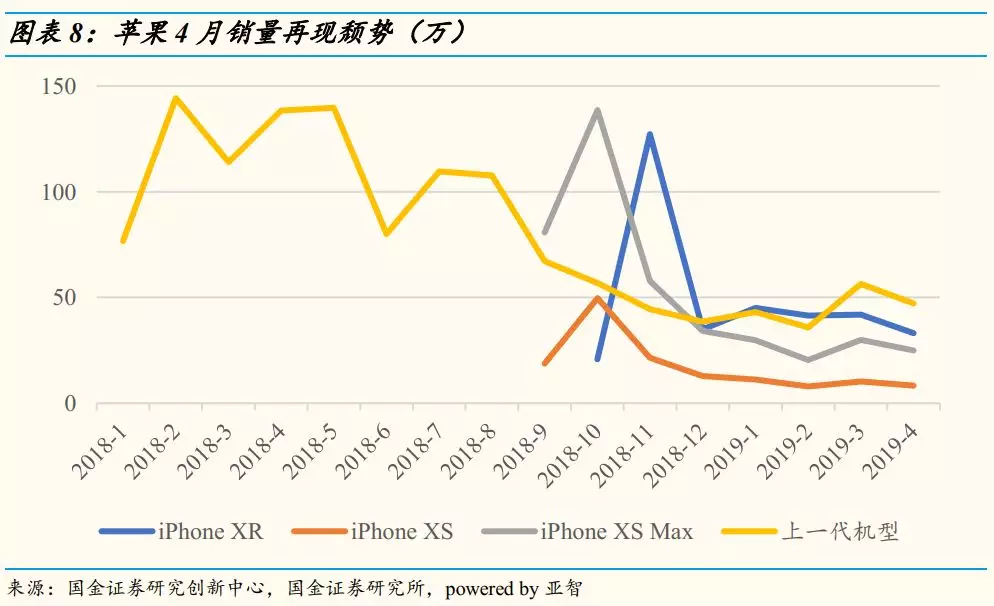

苹果销量再现颓势,降价策略难以为继

4月份苹果手机共新增设备134万台,环比下降19%,同比下降57%。今年年初以来iPhone经历了三轮降价,在降价策略的刺激下,3月份苹果手机的销量一度得到显著提振。然而随着目标消费群体的渗透,降价策略的提振效果不断减弱,苹果手机的销量再现颓势,其中新机型环比下降幅度超过20%。长期看,苹果只有通过革命性的创新,才能扭转当前的颓势局面。

OPPO、vivo

OPPO、vivo采取的是“爆款机型”的策略,但两者略有差异,OPPO的爆款战略执行的更加彻底;而vivo相对来说机型更多,分布更加均衡。OPPO于4月10日正式发布全新Reno系列,其中标准版正常开售,搭载骁龙855处理器的10倍变焦版仍处于预售期,将于5月正式发售。根据国金证券研究创新中心的数据,Reno标准版上市首月的新增设备数突破40万台,vivo的子品牌iQOO上市次月新增设备数超过30万台。

手机进入存量时代,头部效应明显

中国的智能手机普及过程已经完成,预计未来增幅继续减缓,行业机会将主要来自于存量结构调整以及创新技术应用带来的换机需求。

4月份,国内手机新增设备数2575万台,同比大幅下降24%,环比小幅下降4%,而去年同期环比实现了12%的正增长,再次说明智能手机行业已然步入存量市场竞争阶段。

我们的数据与信通院出货量数据略有差别,这种差别主要来自于渠道库存。来自渠道库存的差异也赋予了我们监测数据的新属性,出货量数据是手机厂商对市场的预判,更多的是“过去”的量,而国金证券研究创新中心监测的数据是终端的激活量,带有一定的消费者偏好属性,更能反映终端的真实需求。

华为登顶榜首,头部竞争依然焦灼

从行业竞争格局来看,前五大品牌(华为/荣耀、OPPO、vivo、苹果、小米)占据市场近90%的份额,头部效应明显。我们认为,中国智能手机行业格局稳固,五大品牌存量市场份额持续提升,且拥有强大的资金和品牌实力,新进入者难以获得突破。

从存量情况来看,华为&荣耀份额持续上升,夺得头把交椅,份额优势不断扩大。在P30系列等新机销售带动下,预计华为存量市场份额将进一步提升。OPPO勉强止住份额连续下滑趋势,vivo、小米均出现明显下滑,苹果份额小幅下滑。

从增量结构来看,凭借P30系列新机的开门红成绩,华为&荣耀份额快速上升;得益于小米9的供应能力提升,小米增量份额连续四个月上升,不断缩小与OPPO的差距。降价带来的销售热度逐渐退去,苹果增量份额再现颓势,OPPO、vivo同样下滑明显。

平均持有时长的延长趋势不变

智能手机的发展经历了数次“换机潮”,每一次的“换机潮”都是伴随着一项解决消费者使用痛点的技术被应用于智能手机,例如,触控屏大幅改善消费者的使用体验;3G/4G提供了全新的应用体验(在线视频、在线游戏等)。但近年来手机创新能力下降,能够解决的痛点越来越少,同时手机的质量在不断提升,消费者缺乏购机欲望,因此平均持有时长提升显著。

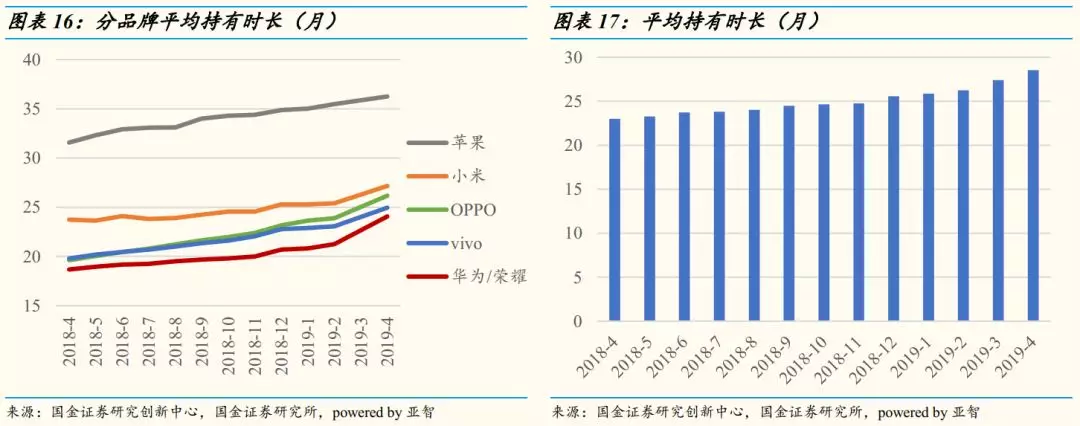

平均持有时长逐步提升的趋势不变,其中苹果手机的平均持有时长最长,达36个月,而华为的平均持有时长仅为24个月。

关注华为产业链,摄像头及屏下指纹

华为产业链迎来历史性投资机遇

凭借高端机型市场的成功,华为的存量市场份额不断提升,一举夺得第一的宝座。华为的旗舰机型(P系列和Mate系列)目前已经在全球范围内具备与友商旗舰机的竞争能力,受益于庞大的中国市场,我们认为华为旗舰机的市场份额有望进一步提升。

摄像头是华为近三年来的主要创新方向,在像素、潜望式长焦、 超广角、 3D 摄像头、CMOS 等领域都持续升级。从P20到Mate 20,再到如今的P30系列,华为手机在拍照领域的实力得到了消费者的充分认可。而随着硬件和软件的不断发展,尤其是在如今专业相机设备进步缓慢的大前提下,手机拍照能力已然成为了用户选择时的重要指标。这将驱动华为在摄像头领域持续投入研发,持续创新。另一方面,屏下指纹已逐渐成为华为旗舰机的标配。我们认为相关产业链公司将有望受益于华为手机份额的不断提升以及产品结构的升级,迎来历史性的投资机遇。

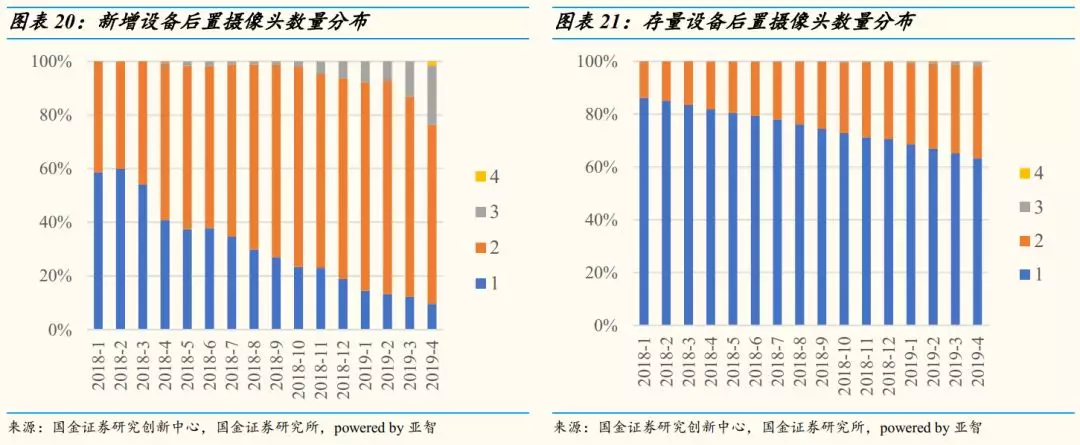

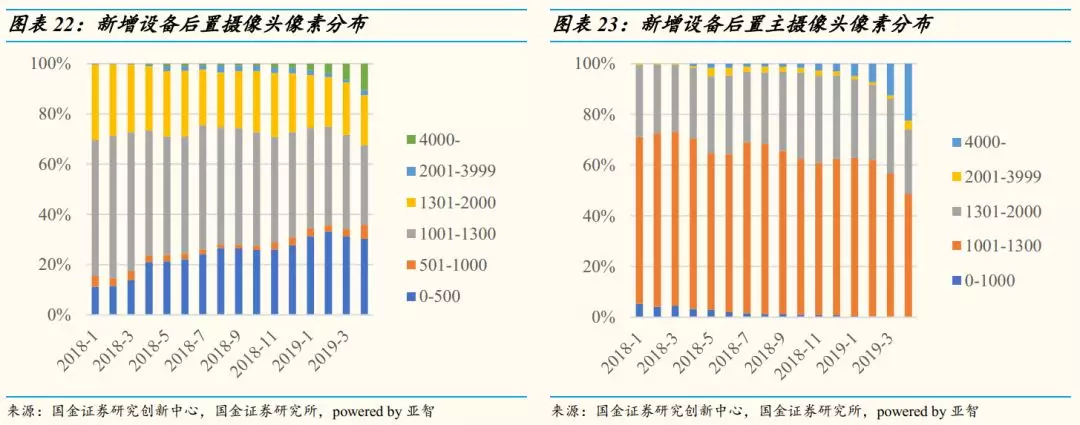

40M像素以上摄像头快速渗透

摄像头是近年来手机创新的焦点,后置双摄经过多年的发展已得到迅速普及,从存量和增量来看,多摄均为未来手机发展趋势。在新增设备中,已有超过90%的设备采用了后置多摄的方案(其中后置三摄超过22%),在存量设备中,后置多摄的设备比例也已超过36%。

40M像素已经逐渐成为后置主摄像头的主流配置,在新增设备的渗透率达到了23%。目前搭载4800万摄像头的在售机型包括OPPO Reno系列、荣耀V20、小米9系列、红米Note 7和vivo X27等,在新增设备的份额占比已超过了10%,呈现出快速增长趋势。我们认为手机拍照成像效果与专业相机的差距仍然存在,这将驱动厂家在摄像头上持续创新。

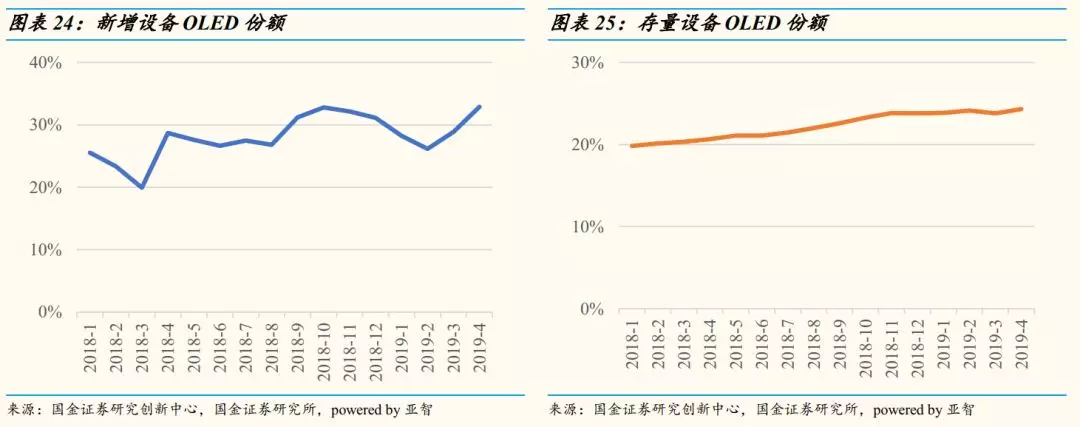

OLED渗透率稳步提升

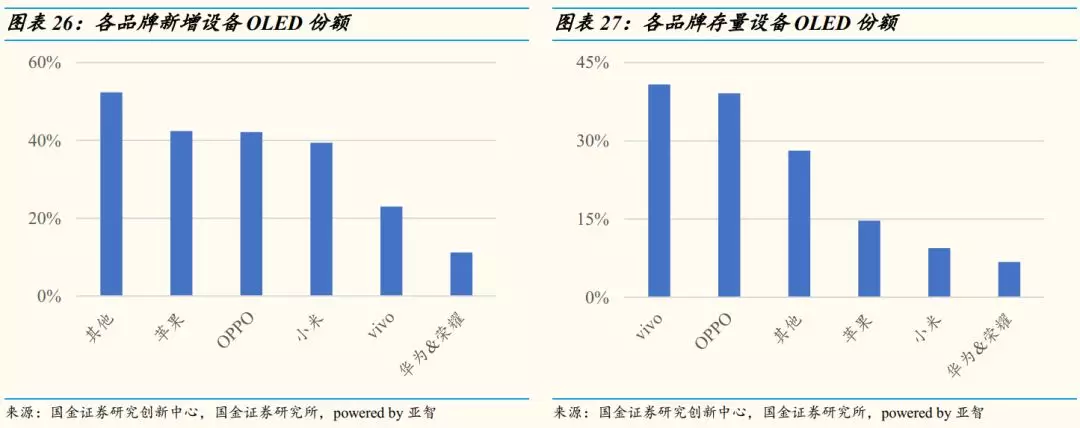

目前,在新增设备中,OLED屏幕占比约33%左右;在存量设备中,OLED不足25%,仍具发展空间。其中:OLED在OPPO和vivo中渗透率较高,已超过40%,而在华为&荣耀手机中占比较小。未来随着可折叠柔性屏技术的不断成熟和应用,预计OLED渗透率将会进一步提高。此外,目前的屏下指纹技术仅适用于OLED屏,屏下指纹的普及将进一步推动OLED屏幕占比的提升。

OLED渗透率逐步提高的同时,全面屏、大屏化趋势也推动了OLED用量的提升。根据国金证券研究创新中心的数据,4月新增设备OLED用量超过8万平米,2019年初至今OLED用量已超过35万平米。

屏下指纹仍有巨大发展空间

屏下指纹技术在2019年开始进入产业化的爆发期。随着屏下指纹技术的成熟和全面屏的普及,屏下指纹方案有望逐渐成为主流配置。目前多款在售的旗舰机均采用了屏下指纹技术,包括华为P30系列、OPPO Reno系列和vivo的子品牌iQOO等。其中Reno系列是OPPO与指纹识别解决方案提供商汇顶科技再次合作的第一个系列产品。

目前,在新增设备中,屏下指纹占比超过17%左右;在存量设备中,屏下指纹占比仅有2%,潜在空间巨大。

风险提示

1)手机创新不及预期;2)技术创新对行业格局产生影响;3)三摄、折叠屏、屏下指纹等需求不及预期。