本文来自微信公众号“张忆东策略世界”,作者:张忆东。

导语:本文为兴证全球策略《夏日寒风,核心资产的“黄金坑” ——中国权益资产投资策略报告》的节选。

报告正文

2.2、中期展望:疾风知劲草,不论后市如何演绎,各领域核心资产中期盈利的曙光将被发掘并持续走强

2.2.1、2019年一季度中国上市公司最大的亮点在于,在流动性改善、大规模减税降费的环境下,经营性现金流已经出现大幅改善,盈利能力有企稳的迹象。另外,净利润增速虽然依然低迷但较去年四季度显著改善。具体分析,

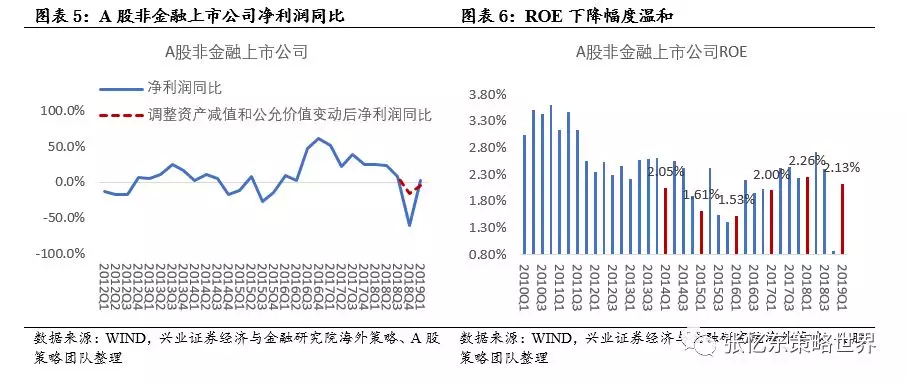

A股非金融上市公司Q1净利润增速下降幅度显著缩减,2018年Q4、2019年Q1净利润同比增速为-60.5%、2%,但是,调整资产价值和公允价值变动后净利润同比增速分别为-15.3%、-4.9%。

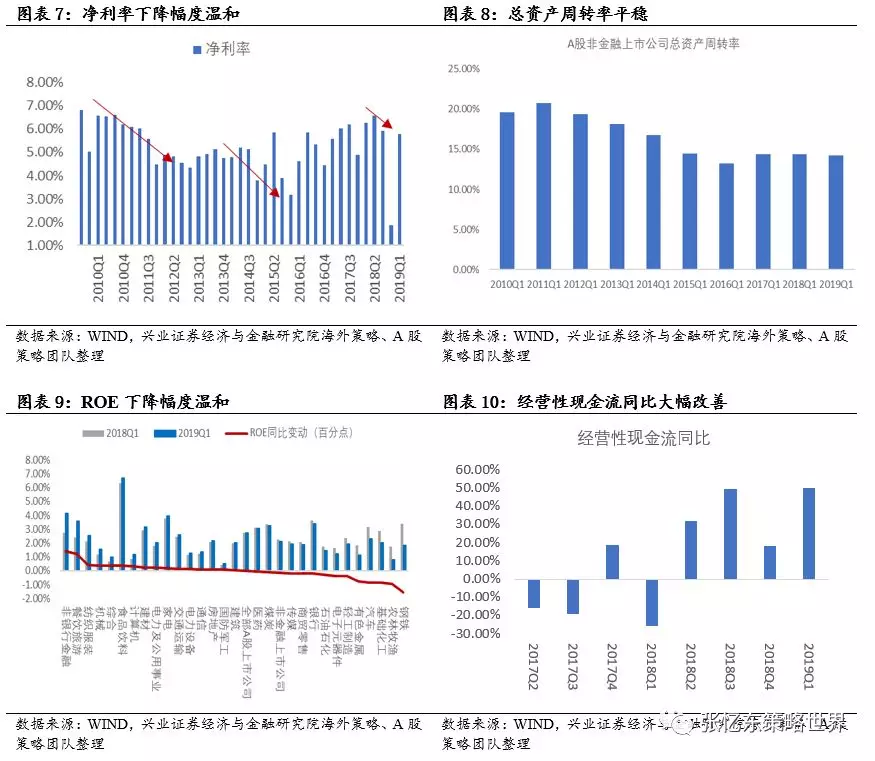

得益于供给端扩张受限和流动性环境改善,A股非金融上市公司盈利能力的下降幅度非常温和,远小于以往库存周期盈利能力下台阶式的波动。一季度ROE2.15%,较去年同期仅下降了0.13个百分点,且高于2014-2017年一季度的水平,其中总资产周转率平稳、净利率小幅下降。分行业来看,主要受到中上游原材料行业的拖累,中下游行业ROE同比持平甚至小幅抬升。

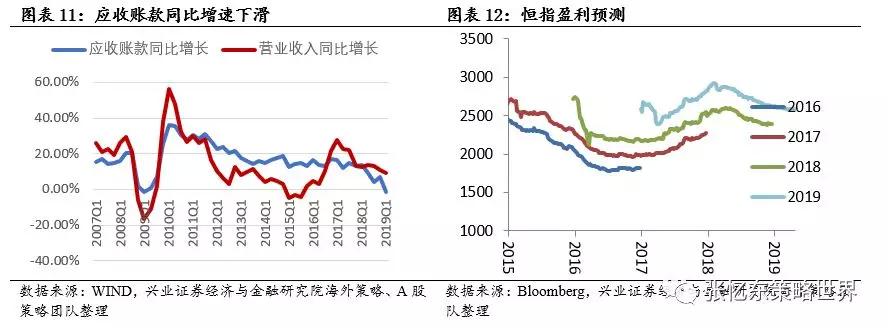

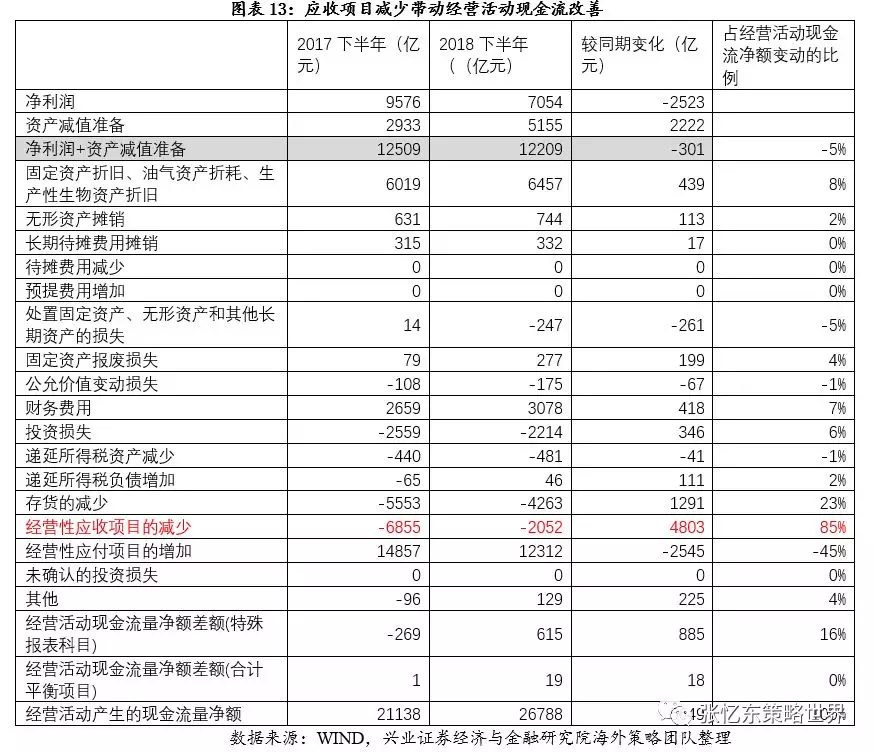

A股非金融上市公司经营性现金流2018Q4、2019Q1同比分别增长了18%、50%,显著好于净利润增速。拆分2018年下半年经营性现金流变动的构成,可以看到,应收项目的减少是现金流改善的主要原因。在收入增长尚属稳定的情况下,2019Q1应收账款甚至同比下降了1.5%。流动性环境改善已经反映到上市公司的经营性现金流上。

2.2.2、在整体盈利能力有企稳迹象的大环境下,结构分化将会更加明显,一批优秀的企业盈利将率先改善。

PPI开始企稳,并且有望在年底回升,意味着主动去库存周期将结束;一旦企业主动降价去库存这一调整最剧烈的阶段过去之后,企业盈利有望走向分化。

“宽货币、宽信用、宽财政”的政策环境改善、以及一系列市场化政策红利将在二季度体现的更加明显。

2.2.3、港股虽然发布一季报的公司数量较少,但是从盈利预测来看,4月以来恒指盈利预测结束了下调趋势,开始企稳。

3、策略:看多大趋势、利用小波段,精选中国各领域核心资产

3.1、疾风知劲草,调整是买入核心资产的良机,跌出来更好的机会

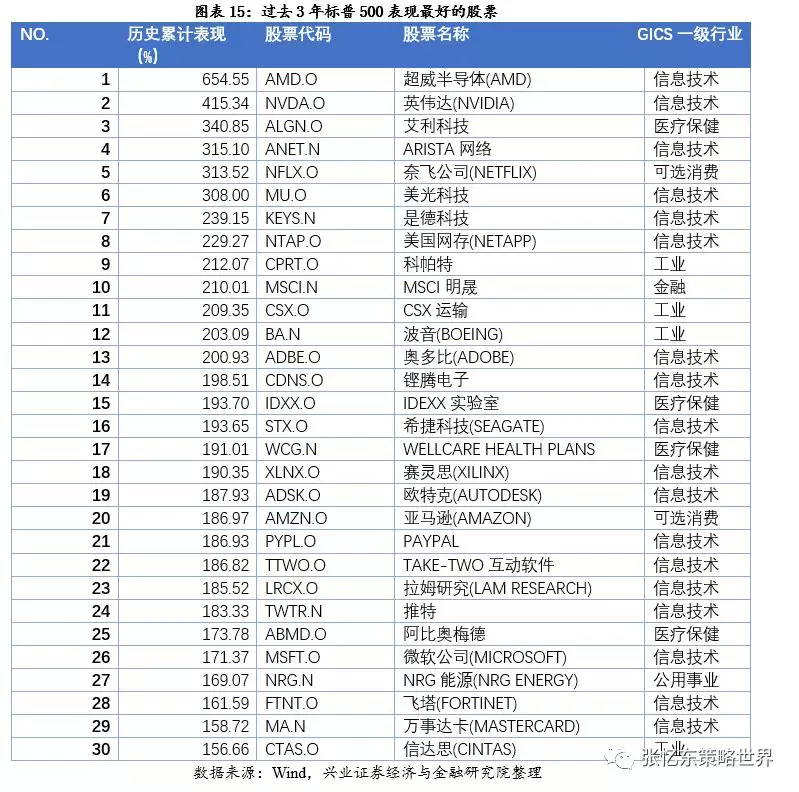

疾风知劲草,立足于中长期的大趋势,中国各领域的核心资产崛起之路方兴未艾。利用好短期调整的小波段,市场行情调整时是逢低买入性价比更好的核心资产的良机。参考过去10年A股表现最好的股票,盈利的增长是股价上涨的主要源泉。

3.2、利用周期性的调整、逢低布局,聚焦中国各行各业的核心资产

投资主线一:逢低布局长线确定性强的消费、保险、银行等传统核心资产。要重视估值和长期业绩的性价比,建议选择具有以下三个特征的核心资产

1)估值:依然处于长期低位,至少是合理估值;

2)盈利的确定性:随着中国经济韧性的体现,相关龙头公司的基本面改善确定性更强;

3)高分红的特征:适合外资长线资金比如主权基金等大资金,以及保险、银行资管资金加仓。

投资主线二:精选中国的优质成长股。近期成长股调整之后,后续将会显著分化,小盘垃圾股、伪成长股将会继续下跌,具有核心竞争力的细分行业的龙头公司则走出独立行情。受益于刺激内需、减税、信贷政策宽松、鼓励科技创新等政策红利,那些具有科创新能力的制造业核心资产、新兴行业核心资产,值得逢低布局。

4、风险提示

全球经济增速下行;中美货币政策的变化;大国博弈的政治风险。