可口可乐公司(KO.US)大幅增加其股息以吸引成批投资者注入资金。与此同时,该公司在2018年实现了强劲复苏,尽管公司业务收缩,但却从去年的大幅下滑中实现了更高的利润。再者,公司2019年第一季度估值吸引,预测将延续至年末,获得更高的价值。另一方面,尽管公司股价不断攀升,但目前仍被低估。智通财经APP将在下文中逐一分析各种原因。

每股派息

可口可乐多年来一直慷慨解囊,不断增加股息。在过去的10年里,该公司一直以平均每年7.47%的增幅分派盈利。从每股不到1美元增至2018年的每股1.56美元,公司股价缓慢持续地上涨。若用股息增长模型估计得出公司多年总增长率为17%,公司2022年和2023年股价将分别增至每股1.94美元和2.05美元。

不过,需要注意的是,当中2008年至2012年的估值与该公司网站上公布的数据,甚至与纳斯达和MacroTrend等热门交易网站上公布的数据大相径庭。例如,2008年年化每股价值是1.52美元,但这里使用的是0.76美元。该公司接着在2012年下半年开始股票分割,从而导致股数翻倍,每股股息减半。尽管如此,投资者们丝毫不慌,因为无论分拆与否,每股股息的实际价值都将是相同的。而且投资者深知股票分割会增加股票的流动性。

简而言之,无论该公司是否实施股票分割,每股股息一直处于上升趋势,并将在未来5年继续上升。

派息率

在过去10年里,每股股息大幅增长,公司的盈利也不断攀升。只是前者比后者上升得更快、更多——从2008-2013年的60%增长到2014-2016年的70% -90%。这一数值让人惊叹,同时也是公司对投资者的一个保证,因为从中可知,公司一直将投资者的利益摆在它的首要位置。

2017年,可口可乐的盈利下降了81%,但它仍然保持着很高的水平,股息增长了近6%;股息率为5.1。这意味着公司将500%的收益用于支付股息。2018年,这一比例仍维持在1.04的高位。往绩表现可以看出,该指数将在0.9至1.2之间波动。

投资者可能会担心公司的充足性,但我们必须记住可口可乐经受住了时间的考验。公司一直是可盈利且可持续的。

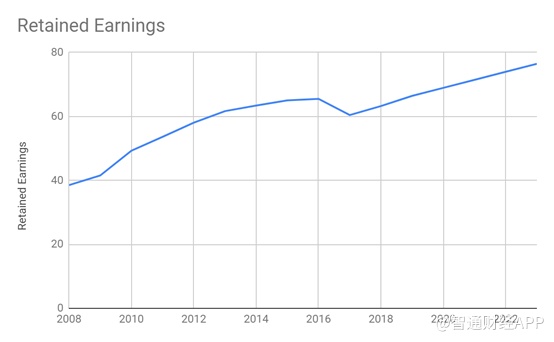

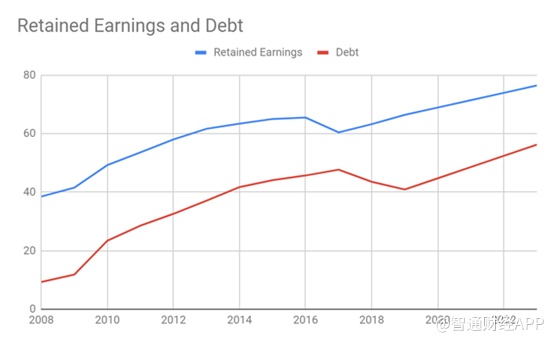

留存收益

在股利支付比率呈上升趋势的情况下,投资者可能会提问,公司未来是否还能同时兼顾高增长股息和运营资金。就可口可乐而言,尽管股息超过了收益,但该公司依旧能盈利。公司之所以可以毫不费力地兼顾两者,是因为其的留存收益一直高企。

可口可乐的留存收益从300亿美元到400亿美元一路高歌,2011年升至53亿美元,2013年至2018年进一步增至600亿至630亿美元,预计到2023年留存收益将达到760亿美元。公司可用其作进一步增加股息、购买更多资产或偿还债务。以可口可乐目前630亿美元的规模,投资者无需担心资金充足性,因为公司可以轻松维持其通常在2,000万至3,000万美元之间的运营,甚至可以偿还债务。可口可乐一向稳健,因为它可以一次性偿还对投资者和债权人的所有债务,未来的交易仍有数十亿美元的剩余。

下图显示了为何可口可乐是一家值得你投资的可靠公司。如果该公司一次性支付给投资者和债权人,仍将实现200-300亿美元的留存收益,仍然可以购买资产并维持运营以刺激盈利。这也表明,可口可乐不仅盈利,而且具有高度的可持续性,也能容忍任何财务变化。

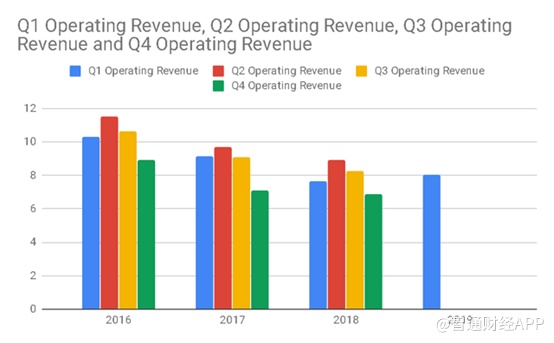

营业收入

从2008年到2012年,可口可乐的销量一直在持续增长。但从那以后,销量开始显著下降。这主要是由于业务收缩和重塑装瓶体系。从长远来看,这有望推动消费税和价格的变化。对于公司利益相关者来说,问题不大,因为公司仍然主导着非酒精饮料行业。

据Statista数据统计所得,2015年可口可乐的市场份额为48.6%,紧随其后的是其主要竞争对手百事可乐(PEP.US),市场份额为20.5%。剩下的30.9%为其他竞争对手。2018年,该公司的市场份额为40%,仍然最高,百事可乐则为20%。但这两家公司一直主导着大部分市场。众所周知,由于市场上逐渐出现了许多更健康的苏打水和果汁饮料,可口可乐不得不顺应变化,为此花了两年时间重新打造推出其产品,这成为其销量下降的主要原因。

“如果不能实现增长,我们希望不会衰退。正如詹姆斯·昆西(James Quincey)所说,2019年第一季度的销售额为80.2亿美元,比2018年同期增长5.2%或4亿美元,再次给很多投资者留下了深刻印象。其销售增长趋势加上对Chi Ltd.和Costa.Ltd的全面收购将继续刺激公司2019年销售。预计到今年年底,公司收入将达到410亿美元,甚至在2022年和2023年达到420亿美元。

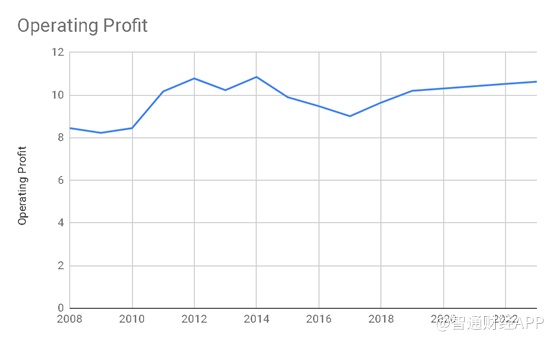

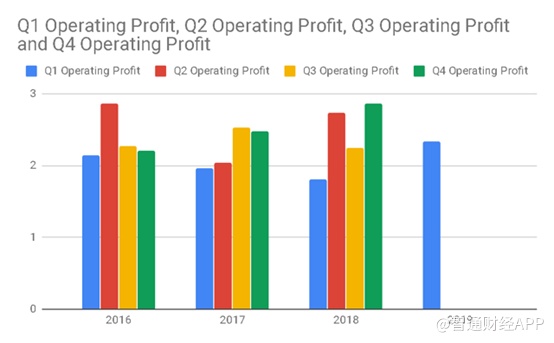

营业利润

该公司的经营收缩,成为销售下降的主要原因之一,可以通过经营成本和费用来证明这一观点,这两项数据一直跟着销售额走。从2008年到2013年,营业利润一直呈上升趋势。,这一数字已从2014年初的366.2亿美元降至同年年末的351.5亿美元。而在2018年,数字下降至仅220.5亿美元。销售和支出双双下降充分证明了该公司在减少了业务的同事努力重塑品牌和重组装瓶体系。 因此,营业利润可能会被视为保持不变,但更倾向于向上流动。

这种情况之所以发生,是因为即使该公司专注于重塑影响重大的企业品牌,其获得盈利仍高于运营成本。结果,该公司保持盈利,这表明其拥有强大的业务并能维持长期发展。

公司2008年的营利为84.5亿美元,继而在2016年和2017年分别下降到95亿美元和90.1亿美元,2011-2015年又上升到100亿美元。该公司2018年的营收增至97亿美元,因此获得了7亿美元的巨额回报。与此同时,季度业绩显示2019年的前景更加乐观,第一季度为23.4亿美元,营业利润较2018年第一季度的18.1亿美元增长29%。在长时间以来,可口可乐甚至获得了最高的价值(对比2016-2019年第一季度数据)。确实公司2019财年的利润将高于前几年。

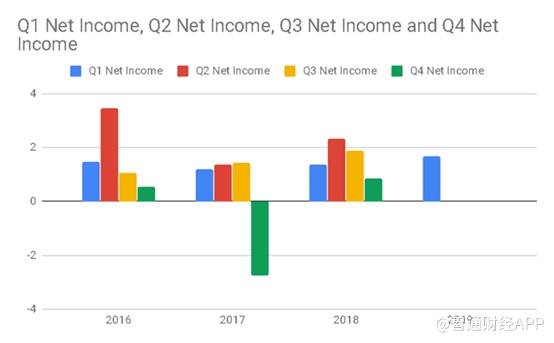

净收益

另一方面,非经营性收入在过去三年总体呈上升趋势,因此净利润呈上升趋势。公司净利润在2015年的73.5亿美元和2016年的65.3亿美元开始呈下降趋势,大幅下跌至2017年的11.8亿美元,增速为-82%。但在2018年,它又重新站了起来,增长率为470%至67.3亿美元,轻松抵消了前几年的负增长。公司终结了过去几年的连续下降,净收入开始再次飙升。与此同时,可口可乐2019年第一季度取得17亿美元的净利润。与2016年第一季度14.8亿美元、2017年11.8亿美元、2018年13.7亿美元相比,显而易见成为其中最高的一个季度。这样一来,该公司在2018年恢复的增长势头很可能会继续下去,并在2019年获得进一步增长,因为该公司正在实现销售重塑品牌的长期利益,以及营业外收入的一致性。

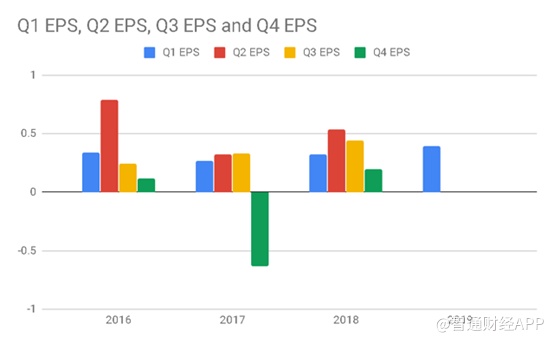

每股收益

请注意,与每股股息一样,2008年至2012年每股收益的价值与公司网站上公布的、纳斯达克和MacroTrend等可靠的财务来源不同。这是由于2012年发生的一次长期股票分割,每股收益减少了一半,股票数量增加了一倍。然而,这并没有影响每股收益的实际价值,因为股票分割的目的是增加股票的流动性。

每股收益继续反映净利润从2008-2011年的上升趋势到2015-2017年的下降趋势;每股收益从2013年的1.9美元降至2014年的1.6美元,并在2015年再次升至1.67美元。自那以后,人民币继续贬值,公司每股收益甚至在2017年跌至0.29美元。但在2018年,随着该公司非营业收入的持续增长,净利润和每股收益都表现靓丽,随后每股收益上涨至1.5美元,涨幅为417%。纳斯达克认为,未来四年每股收益将继续走高,预计2019年、2020年、2021年和2022年每股收益分别为2.1美元、2.26美元、2.4美元和2.62美元,平均年增幅为12.59%。

同样,2019年第一季度可口可乐的好运也会持续下去,每股收益为0.39美元,此为自2016年第一季度以来的最高值。纳斯达克和《媒体》也对公司前景表示乐观,预计今年第二和第三季度每股收益分别为0.62美元和0.58美元,而前者预计今年第四季度每股收益为0.41美元。这将使每股平均得到2美元。

流动比率

在过去10年里,流动比率一直在0.9到1.3之间,令人惊喜,因为这项数据证明了在销售额下降的情况下,公司仍然保持可持续发展,因为其拥有更多的流动资产,而不是流动负债。

由此可以得出结论,该公司可以很轻易地履行其短期债务,考虑到其流动比率总体增长的趋势。此外,公司在2018年恢复盈利,在2019年第一季度强势回升,预计更多的收益资金将流向公司,刺激运营,以保留现金和购买其他资产这两种手段来增加其资产的流动性和可持续性。公司预计的未来五年业绩表明,公司有更强的能力承担未来的所有短期债务。

股票价格分析

可口可乐的股价仍然被低估。该公司继续保持稳步上升趋势,当中只有轻微到温和的波动,浮动在46-49美元之间,价格保持稳定。从中可以看出,股价将在未来几周或几个月继续上涨。

相对于每股盈利1.5美元、年化股息1.57美元,其市盈率为30.95倍,入手可口可乐是否值得?

使用股息增长模型估算股票价格,数据如下:

目前股价:48.59美元

2019年每股股息:1.60美元

每股股息平均增长率:0.07472655216

资本权益成本:0.1076551383

得出价格:$52.22096317或$52.22

由此可以看出,在上涨的趋势中,公司价格仍然被低估。由于目标价与股价相差约4美元,市场必须作出预计,股价将继续上涨直到达到预测水平,或者股价仅仅稍稍上涨因其收购计划而增加了公司价值。预计在接下来的几周内,股价将达到一个新的瓶颈。

增长动力

可口可乐公司全面收购Chi Ltd.

2019年1月30日,可口可乐宣布全面收购尼日利亚Chi Ltd.。该公司于2016年首次收购了该公司40%的股份,三年后才完全收购完成。对于可口可乐来说,这是明智之举,因为收购一家行业经验近40年的公司,可能会增加其公司价值。可口可乐经受住了时间的考验,果汁、高附加值乳制品等饮料行业仍然处于创新和快速增长的阶段。Chi Ltd.在非洲的存在可以促进可口可乐的进一步增长,帮助其在市场上获得更多的机会。此外,尼日利亚是非洲大陆经济增长最快的10个国家之一,这将有助于可口可乐进一步扩大其业务并使其产品多样化。从长远来看,如果可口可乐取得成功,其将更为先进,更有能力抓住更多的需求,从而增加销量,为所有利益相关者提高利润底线。

可口可乐公司全面收购Costa Ltd.

经过几年的特许经营和重新装瓶,可口可乐将继续弥补其本可以实现的更大的收益。年初,可口可乐以49亿美元收购了Costa Ltd。这一行动可以帮助可口可乐扩大其产品线,同时保持鲜明的特点,有利于公司发展。Costa已经在30个国家持续经营了40多年。在进入咖啡行业后,可口可乐发现这个饮料行业每年都在以6%的速度增长。由此可以得出结论,Costa作为咖啡领域的领先企业之一,肯定会为可口可乐增加价值,以进一步刺激其业务,实现更高的销售额和利润,分派更多的红利给投资者。

是否值得入手?

可口可乐经受住了时间的考验。在不同的市场环境下,公司仍然保持盈利和可持续发展。此外,就股息收益和股价而言,可口可乐一直向投资者报告企业动向,为投资者增加收益。无论长期和短期投资者都可从可口可乐中获利。

对于长线投资者来说:投资可口可乐值得一试。

尽管在销售和盈利方面发生了显著变化,但可口可乐仍保持着崇高的地位,因为公司将一直在增加股息分红,甚至分红总额超过净利润。此外,大量的留存收益是对投资者的一个保证,即使从长期来看,该公司完全可以支付股息,甚至可以覆盖该公司的借款。如果该公司一次性支付股息和借款,它还有200-300亿美元的余额。今年早些时候完成的两笔收购将证明该公司资金长期充足。根据其损益表价值、留存收益和流动比率的趋势,可以看出,可口可乐仍将拥有稳健财务状况。高预测值表明该公司可以满足其未来的业务发展需求。

对于短期投资者来说,应该考虑这样一个事实,即尽管公司股价呈上涨趋势强劲,但仍被低估4-5美元。预计公司将实现盈利,因为未来几周股价仍将上涨,直到达到目标价。