通过阅读和比较两个竞争对手的财务报表,你可以学到很多东西。对于像我这样专注于研究金融科技的人来说,看到Lyft和Uber相继递交招股书上市,非常兴奋。

虽然大部分的财经媒体,都报道了很多关于两家公司财务数据等等, 来指出其盈利能力(或缺乏盈利能力)。

但我更兴趣的是理解单位经济学(unit economics)——个体单位是什么,比如用户、销售和机器等,以及用相关成本和历史收入变化,来说明企业会(或不会)随着时间的推移而创造价值。

对于Lyft(LYFT.US)和Uber(UBER.US)这样的双边区域市场,投资者应该了解(1)用户/乘客、(2)司机和(3)区域市场的全部经济情况。

令人遗憾的是,从它们的招股书文件中,想要获得更多(2)或(3)信息并不容易。可能是因为这些公司认为这些数据是高度敏感的信息。

不过,他们确实提供了大量关于用户/乘客和乘车情况的信息。在做一些简单的计算之后,能够发现一些有趣的事情。

用Uber打车更便宜,但它的用户消费更多

作为第一次知道Uber提供UberCab“黑车”服务,以及Lyft是Zimride拼车平台的人,我惊讶地发现Lyft的平均拼车价格明显高于Uber,而且差距还在扩大!

在2017年第一季度,Lyft的平均每次预订(bookings)是11.74美元,Uber是8.41美元,相差3.33美元。

但是,在2018年第四季度,Lyft 的平均预订上升到了13.09美元,而Uber的平均预订下降到了7.69美元,这个差距增加到了5.40美元。

注:上面提供的数据是 Uber 的拼车预订量除以Uber的乘车总数,其中包括Uber Eats的次数,之所以这样做是因为我们没有太多关于Uber Eats的数据,而且我怀疑 Uber Eats只占一小部分——我得出的趋势/数字与Uber S-1文件中每次乘车客单价图表大致相符,这一事实证明了这一点。

考虑到Lyft和Uber对“预定”的定义不同,这一点尤其引人注目——Lyft不包括“支付给司机和监管机构的通票金额,包括销售税和其他费用,如机场和城市费,以及小费、通行费、注销费和额外费用”,而Uber则包括“适用的税收、通行费和费用”。

这一差距很可能也是由于Uber在国际上的影响力更大(Uber目前52%的预订来自国际市场)。在逐个国家的基础上(或者更重要的是,也在逐个市场的基础上)看到这些数据是很有意思的。

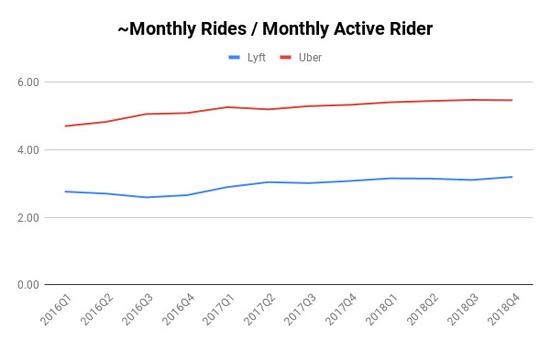

有趣的是,一个普通的Uber乘客似乎每月比一个普通的Lyft乘客多乘坐2.3次车,这一差距在过去3年里一直相当稳定,尽管两个平台的普通乘客的乘坐次数都增加了。

虽然很难说清楚,但这表明Uber要么在乘客频繁使用汽车的市场(如人口密集城市)运气更好,价格更低的Pool产品优于Lyft的Line产品(多个用户可以共用一辆车),要么其总体定价鼓励更多人使用Uber。

注:你在本文图表中看到的“~每月”是监管文件中给出的汇总数据——乘车、预订、收入等——是季度性的,但提供的附加/用户数量是月度的。

因此,这里的数字是基于可用数据的近似值,即季度数据除以3。

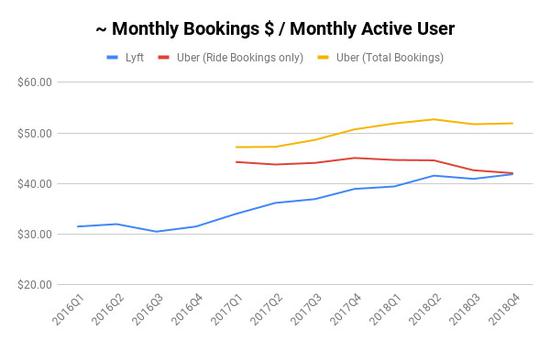

从每次出行平均的花费来看,这意味着什么?也许并不令人惊讶,Lyft 的平均乘客消费一直在增长,几乎赶上了 Uber,而后者略有下降。

然而,Uber 的新业务,如 UberEats,正在有意义地增加它在用户钱包中的份额(几乎重新拉开了 Lyft 在过去几年中缩小的每个用户的花费差距)。

在2018年第四季度,黄线(每个用户的总预订量,包括新业务)和红线(每个用户的总预订量,仅仅是乘车量)之间的差距几乎为每个用户/月10美元!

难怪 Lyft 在招股书文件中称其用户为“乘客”,而 Uber 称他们为“活跃的平台消费者”。

尽管每次乘坐收费更高,Lyft在每个用户身上亏损更多

长期单位盈利能力,不仅仅只关乎一个普通用户的支出,还包括这些支出中有多少影响了一家公司的收入。

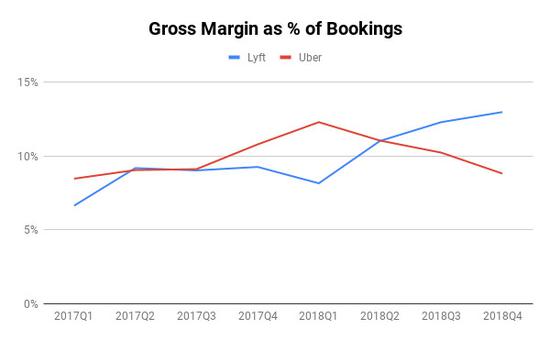

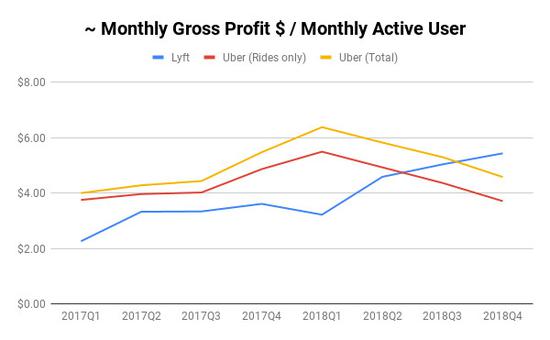

也许并不令人惊讶,因为它们有更昂贵的乘车服务,Lyft更大比例的预订最终成为总利润(收入减去它的直接成本,如保险成本)——2018年第四季度为13% ,而Uber为9% 。

尽管Uber的业务起起伏伏,Lyft 的业务却稳步增长(比2017年第一季度增长了近2倍)。

我大胆猜测,Uber在其更为成熟的市场也有所增长,但他们向新市场(国内外)和新服务类别(UberEats 等)的扩张努力使整体收入保持在较低水平上。

注:我为Uber的毛利润增加了折旧和摊销线,折旧和摊销线是分开的,以使Lyft和Uber的数字有更加直观的对比。

这里的定义可能还有其他变化,包括Uber在预订中包含税、通行费和费用,而Lyft没有。

在提交的文件中,Lyft 还提出了一个类似的“边际贡献”(Contribution Margin)概念 ,这是有用的,我选择使用这个边际贡献定义,是为了让这些数字更具有可比性。

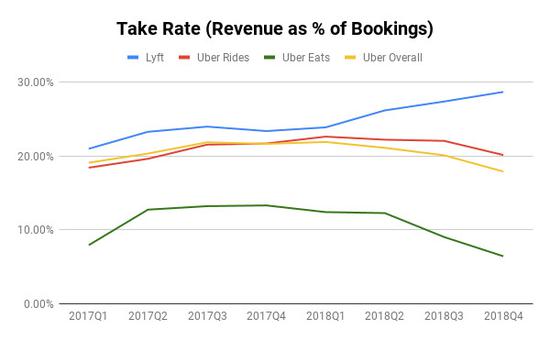

这一发展趋势的主要驱动力似乎是更高的总成交额的收入转换率(take rate,占公司收入的%)ーー Lyft 在2018年第四季度的接近30% ,而 Uber 只有20% (UberEats 的接受率低于10%)。

注:Uber在备案文件中使用了不同的总成交额的收入转换率定义,基于“核心平台收入”进行了单独削减,其中不包括介绍费和司机奖励等特定项目。

我选择使用全部收入来进行更直接的比较。

每个用户更高的收入转换率和更高的预订率,已经转化为每个用户毛利的惊人增长。

2017年初,Lyft一度落后Uber近50%的用户毛利润,而Lyft现在已经超过Uber,甚至在加入UberEats和其他新业务收入后也是如此。

但所有这些数据回避了一个问题,考虑到Lyft的增长和每个用户的毛利润的领先地位,它的盈利能力能够增长到比Uber更高的水平吗?

或者,更准确地说,Lyft的其他人均成本会随着增长而下降吗?可悲的是,这些数据似乎并没有得到证实会这样发展。

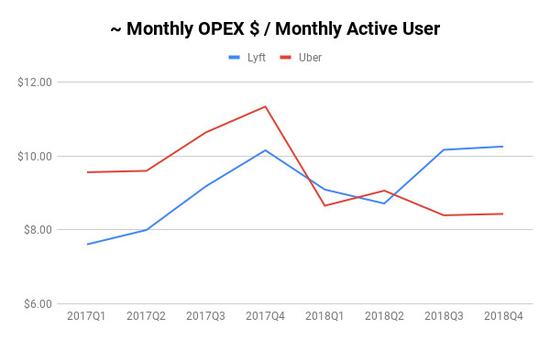

尽管Uber在2017年初的每个用户的运营成本(OPEX,销售和市场营销、工程、管理和运营支出)明显较高,但两家公司后来在这方面的成本完成了一次“位置互换”,Uber在2018年做出了重大调整,将其每个用户的运营成本降至9美元以下,而 Lyft 在过去两个季度一直在10美元以上。 其结果是,自2017年底以来Uber 的人均亏损比Lyft少。

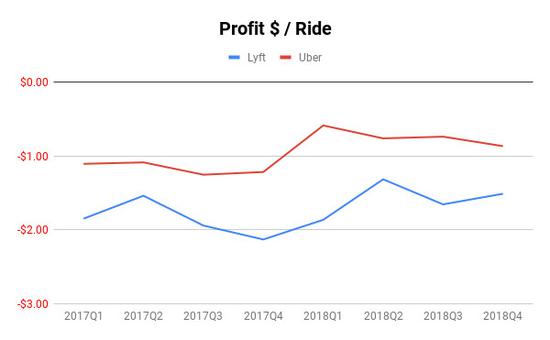

就每次出行的利润而言,情况相似。自2017年以来,Uber一直保持着更好的盈利能力,而且自那以后,它的领先优势一直在增加,尽管事实上我已经将Uber其他业务的成本计入了用户每次出行成本之中。

Lyft 的增长是否证明其更高的支出是合理的?

对 Lyft 较高的用户人均运营成本的一种可能解释是,Lyft在运营、销售和工程方面进行了投资,以开拓新市场,创造新产品,促进增长。

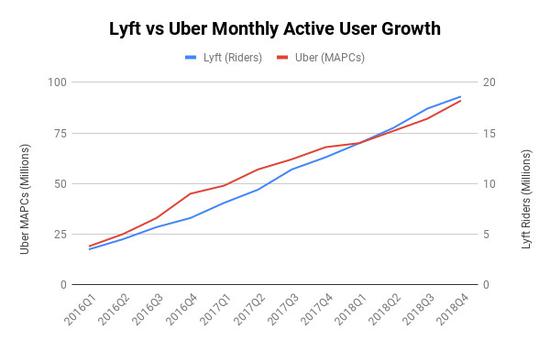

为了看看这个策略是否奏效,我看了一下 Lyft 和 Uber 在这段时间内各自的用户增长情况。

数据显示,从2016年第一季度到2018年第四季度,Lyft的用户复合季度增长率(CQGR)为16.4%,仅略高于Uber的15.3%,这很难证明过去两个季度在用户人均运营成本上多花近2美元是合理的。

有趣的是,尽管有很多关于#deleteUber的新闻和评论,但它好像并没有真正影响其总体用户的增长(从上图中,很难看出整个事情发生在2017年第一季度中期)。

司机方面表现如何?

尽管招股书文件中关于司机的数据少得多,但对于一个双边市场来说,这是单位经济学故事中至关重要的一部分。

幸运的是,Uber和Lyft都在他们的招股书文件中提供了一些关于2018年第四季度每个平台上司机数量的信息,这些信息很有启发性。

2018年关于司机的各项数据对比:

司机数量:Uber 390万,Lyft 110万。

乘客/司机:Uber为382.82,Lyft为162.18,Uber高出136%。

乘客预订/司机:Uber为2,943美元,Lyft为2,123美元,Uber仅高出39%,因为Uber每次预订要便宜41%。

总预订/司机:Uber为3,633美元,Lyft为2,123美元,有19%的Uber预订是非打车服务。

2018年第四季度,平均每个普通Uber司机的收入几乎是Lyft司机的两倍!

他们也更有可能被“利用”,因为他们处理了比 Lyft 司机平均多136% 的出行需求,而且,尽管Uber的每次出行价格较低,但总预订量却更多。

应该说,这只是一个时间点上的比较(很难知道2018年第四季度是否特殊),它掩盖了许多其他重要因素,比如税收、通行费、消费、地域差别、Uber与UberEats的差别等等。

尽管如此,这种比较也是惊人的,并且Lyft应该重视起来。

结束语

我会鼓励考虑投资这两个市场的投资者进行更深入的研究(特别是当竞争动态不是针对一个大市场,而是针对许多具有各自特点的区域市场的时候)。尽管如此,从这个初步分析中还是可以得出一些有趣的结论:

Lyft在提高其平台设施价值和增加交易份额方面取得了令人印象深刻的进展。 有人可能会猜测,Uber在美国等成熟的市场,可能已经取得了类似的进展。

尽管Uber正迅速扩张到海外市场,虽然这些市场面临着比美国更多的价格限制,但它仍然比 Lyft 产生了明显更好的用户经济效益和司机经济效益(如果2018年第四季度能够反映出一些迹象的话)。

2017年底/2018年初,Uber发生了一些事情(这看起来与达拉·霍斯罗沙希(Dara Khosrowshahi)担任首席执行官的职位非常吻合) ,这些事情让其支出发生了变化,结果是,尽管每位用户毛利下降,但其单位经济状况变得更好了。

优步的新业务(尤其是 UberEats)对优步的钱包份额产生了重大影响。

如果Lyft希望实现长期可持续的发展,就需要找到更具成本效益的方式来发展其业务,并为现有用户和司机提供更好的服务,因为相对于其用户增长而言,它目前的支出很难证明是合理的。