本文来自“华尔街情报圈 ”,作者为伟大的交易员,本文观点不代表智通财经观点。

上周我们连续发文,感觉到“突然之间有些不对劲”。这种不对劲儿正形成一股趋势——全球市场波动性逐步爆发,全球股市也变得风声鹤唳。

金融市场的任何异动都与美元有一定的关联(就连中国股市的下跌,也与美元上涨有一半以上关联),顺着这个思路,到现在终于搞清楚了这股异动背后的真正原因。

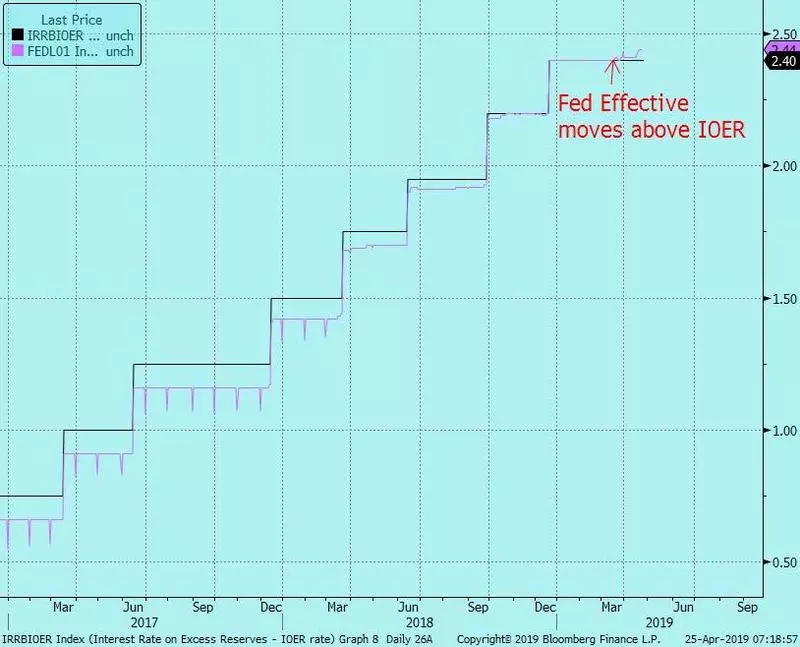

看下面这张图,从3月19日开始,偶然发生的一起微观事件,正牵连到一些宏观变化——出现联邦基金利率(FF)高于超额准本金利率(IOER)的反常情况,两者的利差扩大暗示美元融资/流动性/短缺出现问题。

▲联邦基金利率(FF)高于超额准本金利率(IOER)

联邦基金利率(FF):是美国银行同业拆借市场的利率(短期的利率指标),这种利率的变动能够敏感地反映银行之间资金的余缺。

超额准备金利率(IOER):当银行存在美联储户口上的储备高于官方要求,美联储会为多余储备支付利息,这个利息的利率就是IOER。(是美联储调控利率的工具)

这是一种非常反常的现象,因为超额准本金利率本质上相当于联邦基金利率的上限。

一、有什么问题吗?

从理论上讲如果出现这种现象,企业将会撤回准备金,并以更高的利率将资金其借给其他金融机构。并且,这将损害外界对美联储控制利率能力的信心。

二、那为何会出现上述现象呢?

第一,4月15日的纳税期限能够解释这个问题。货币市场基金被抛售,银行准备金减少,这表明人们利用资金来支付税收(负债)。假如这个逻辑说得通,那么还有两个问题需要解决:

1)为什么过去每年的4月15日从来没有出现过这一现象?

2)为什么今年会发生这种情况?

这很可能与此前曾探讨过的问题有关,即:根据新税法的规定,纳税人并没有预留足够的税款,从而导致本纳税季可能会比之前的更加困难。因此,随着FF/IOER利差的扩大,市场是否会出现某种前瞻性的宏观信号?看涨的纳税人是否需要抽调其货币市场资金来缴纳税款?而在银行主动支付更高的利率以确保准备金增加的情况下,这是看涨的信号吗?

第二,从技术上讲,联邦基金走高是一种紧缩行为。需要注意的是,当前仍在美联储的可控范围内,尚未失控。通过提高货币市场利率的方式来收紧货币政策通常会产生两种结果:

1)这是美元升值和爆发的主要原因;

2)在双重利率和美元紧缩的情况下风险为负。

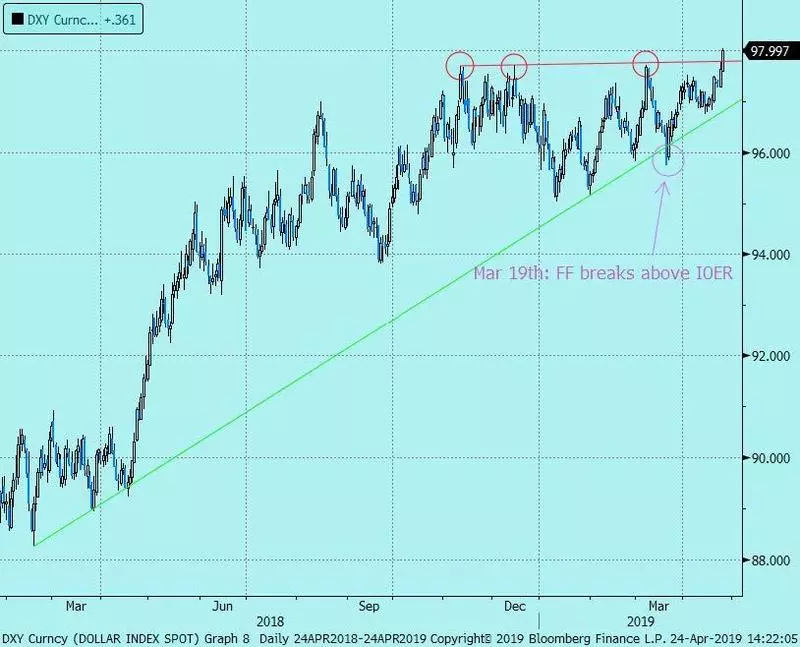

美元几乎在同一段时间触底,并且一路走高。

▲美元指数走势图

出现这种情况并非巧合。在全球多数央行仍可降息的情况下,美国的利率却在走高,美元自然会受到青睐(出现美元短缺)。

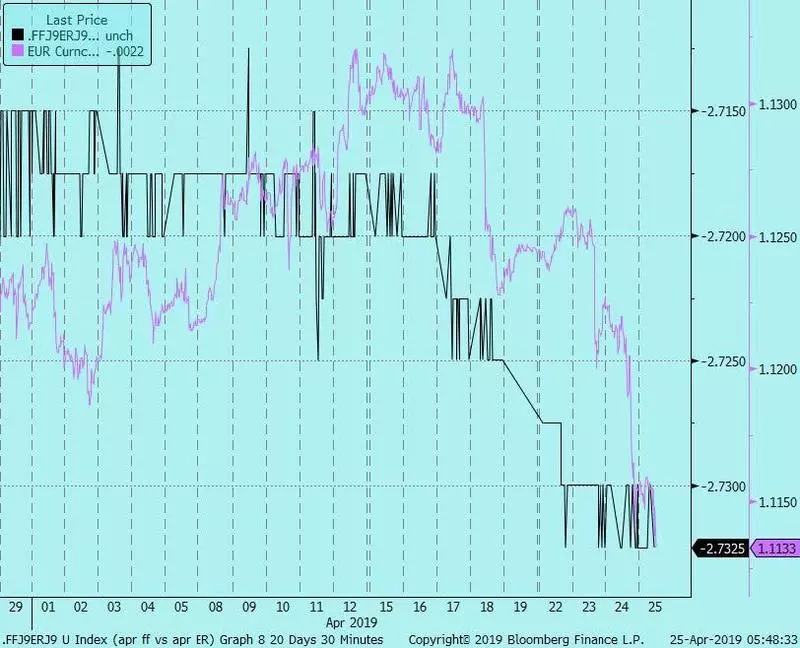

▲4月美国联邦基金期货/4月欧元银行同业拆借利率期货价差,对欧元/美元的融资息差预示着欧元的崩溃。

然而,再进一步分析,对于经常账户赤字的新兴市场国家来说,这种“融资危机”与美元短缺的组合显然不是一个理想的局面。因此,你看到美元对这些国家的货币飙升。

随着联邦基金利率的有效收紧和美元的走高,股市开始变得敏感也不足为奇了。FF/IOER突然之间出了问题,这应该意味着美联储会放松联邦基金利率,接下来是利率和风险。实际上,谁也不能保证这种FF/IOER异常会不会很快被修复。

第三,除了4月15日的纳税截最后期限理论外,还有其他因素导致这一现象发生。

自2018年下半年以来,美国联邦基金主要流动性提供方美国联邦住宅贷款银行(FHLB)出售幅度变小。从下图可以看出,联邦住宅贷款银行卖出的联邦基金(黑线)往往领先于联邦基金期货(以收益率计算的红线)和欧元/美元交叉(紫线)。

这张图表意味着美元融资/短缺问题实际上已经酝酿了好几个月,直到现在才开始爆发,因为美元指数正在上涨。在缺乏美元的情况下,银行为美元提供了更高利率,息差扩大。

三、接下来的问题

接下来的问题是美联储会如何做出反应。

市场普遍猜测美联储可能会下调IOER利率,以降低联邦基金利率。

摩根士丹利认为,美联储可能会在本周的政策会议上,将向银行存放在美联储的超额准备金计付利息所执行的利率下调5个基点,以防联邦基金利率走高。这将是继去年6月和12月下调之后,第三次对超额准备金利率(IOER)进行此类“技术性”调整。

然而, 摩根大通认为——美联储削减超额准备金利率的时机尚不成熟,因为推动联邦基金利率上涨的因素“是暂时的而不是结构性的”。也许在美联储官员看来,这种异常只是一次“技术性调整”,但敏感的金融市场并不会仅仅当作“一次性”调整,而是会认为这次小幅降息会成为美联储降息周期中的敲门砖。

尽管近期公布的经济数据良好,但通胀缺失是关键一环。据《媒体》上周的报道,美联储可能会考虑“微微”降息,以帮助通胀率达到2%的目标水平。美联储青睐的通胀率指标仅为1.4%。

从流动性的角度来看,美联储降息有了新的推动力,那就是潜在的美元融资/短缺问题。今年12月美联储就可能降息,到2021年12月联邦基金利率将降至50个基准点。一旦美联储开始降息,那么绝不会像加息这样缓慢小幅,而将是快速大幅的。

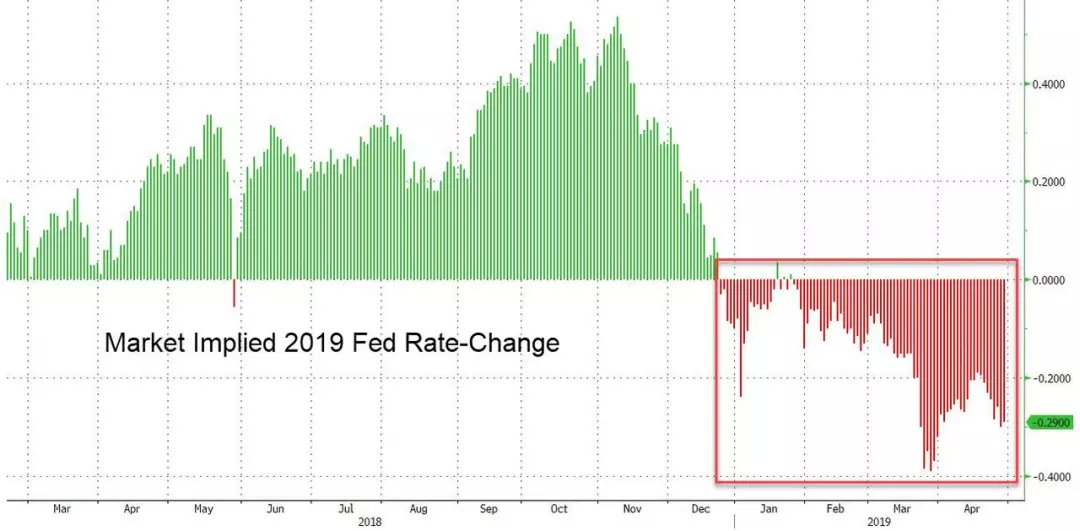

在整个一季度,市场对降息做出了更激进的定价,利率市场交易一定程度上使这种定价再度升温。美联储3月份会议之后一直有这种押注,但因4月公布的数据更加正面而有所放缓。

▲目前利率市场预期今年年底前会有接近29个基点的降息。

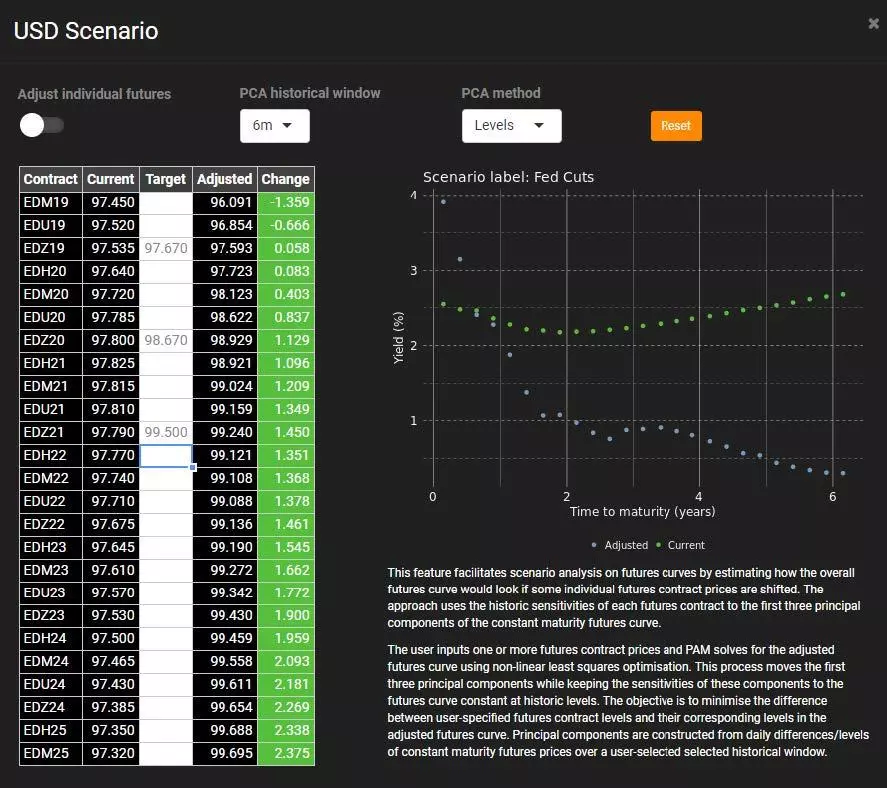

下图为PAM模型模拟的情景:美联储将在12月份之前进行一次降息(这与市场日益增长的预期相符),然后给出了一个合理的降息周期,到2021年12月将下调50个基点。

假如把重点放在红色和绿色的将会发生大部分降息的中期曲线结构,而且只关注九月后期满这一段,并对小于50个 基点的OTM结构进行了过滤,该结构的成本低于5基点,并且其增量大于10%。

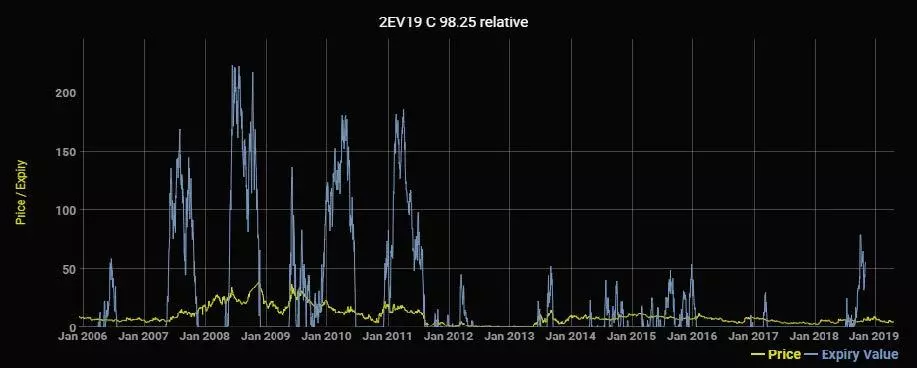

结果发现美指在绿色看涨区的98.25点受到打击。例如:2EV9 98.25看涨5基点。因此需要降低这个结构的价格,并利用倾斜的优势,将其转化为2EV9 98.25/98.50看涨利差2.5基点,然后会出现令人注目的9-1支出。

在这里不难发现在承压时期,同样的相对绿色98.25看涨指标在资金紧张时期表现良好,比如2007-2008 的全球金融危机期间,以及2011年欧盟危机期间(蓝线是到期值)。

结论:市场越来越相信,美联储今年将不得不开始降息。如果美元融资和美元短缺出现问题必将对全球产生影响。FF/IOER这一最基本的前端利差之一已经显现,然后是美元和新兴市场,最终这些都会反映到风险资产。因此,观察联邦基金利率预期在未来几天内是否会出现下滑是关键所在。

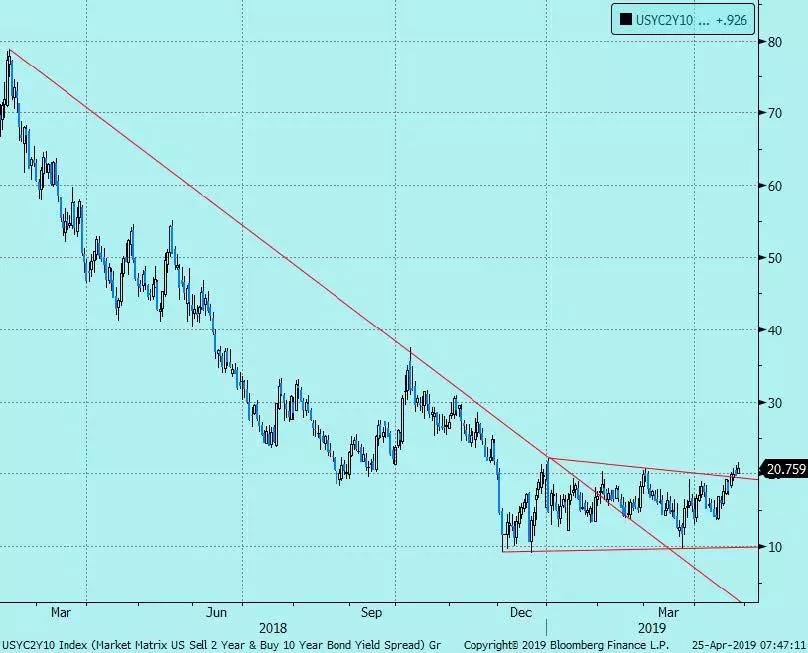

▲美国2s10s利差从2018年2月开始打破下跌趋势,经过几个月的盘整,目前正在突破。

市场上一直潜伏着永恒的悲观情绪,任何时候哪怕捕捉到一丝丝衰退信号,都会被视为是基本情形。从现在开始到12月会发生其他一些事情......

(编辑:朱姝琳)