智通财经APP获悉,自3月20日以来,在美国隔夜融资市场(overnight funding markets)上,发生了令人意想不到的事情。有效联邦基金利率上升至2.41%,创下2008年3月以来的最高水平,而超额准备金利率(IOER)仅为2.40%,联邦基金利率超过了IOER。

通常超额准备金利率经常被看作联邦基金利率的上限,一旦联邦基金利率超过了超额准备金利率,就将形成壁垒。实际上,联邦基金利率是美国金融体系的一个基准,是金融系统利率的准则。此前,美联储将超额准备金利率设定成为联邦基金利率的上限,目的就是为了让更多的银行将钱存到央行。但联邦基金利率超过了超额准备金利率,就意味着银行并不想将钱放到央行,而是希望用于银行间借贷。

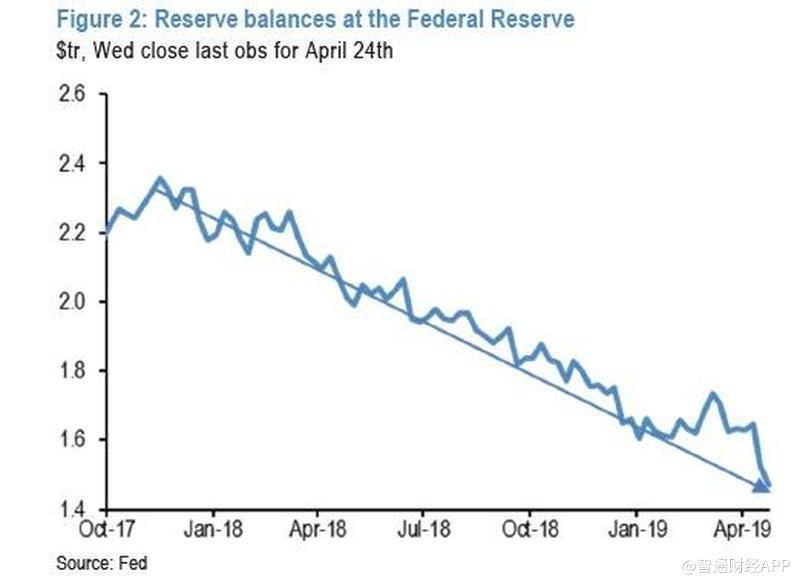

摩根大通的分析师Nick Panigirtzoglou在最新的周报中指出,银行流动性需求等因素可能导致央行基准利率上升。尽管有大约1.4万亿美元的准备金在系统中流动,美国银行业间的流动性可能接近10年来的低点。而美联储可能别无选择,只能在下一次的会议纪要上选择再次下调基准利率。

美国银行和巴克莱银行观察到,准备金的余额在下降,而随之而来的是4月份银行间利率的飙升。

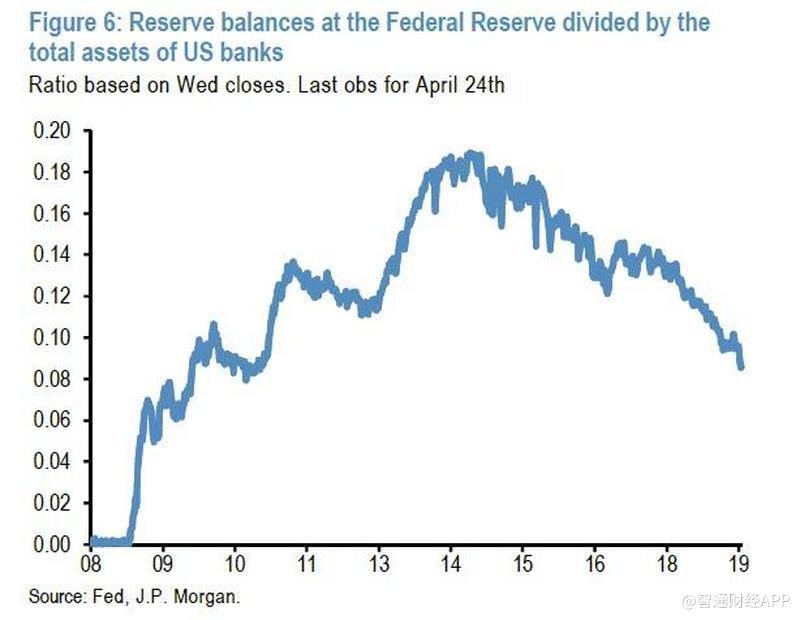

Panigirtzoglou表示,将目前的名义准备金水平与美国银行体系规模进行比较时,准备金空间的紧缩也很明显。如下图所示,该图描绘了美联储的准备金余额除以美国银行的总资产。最近,这一比率自2011年初以来首次降至9%以下,接近与2009年底时的水平。这显示出,美国银行体系的流动性状况已接近十年来最为紧张的水平。

他指出,如果市场察觉到某个金融机构正在争夺流动性的话,该机构的交易对手会大幅收紧或者直接取消隔夜融资条款。有的人认为,在金融危机时,流动性的供应不足直接导致了雷曼兄弟的破产。

Panigirtzoglou说道:“也许我们的担心是多余的,但准备金的减少和4月银行间利率的波动可以证明流动性的紧缺,美联储很有可能将结束量化紧缩的日期从9月提前至6月。”