本文来自“

杨仁文研究笔记”,作者为钟星杰,本文原标题为《Facebook(FB.O)2019Q1点评报告:Stories广告变现正当时,Instagram电商变现前景广阔,利润受法律费用计提拖累下滑显著》,本文观点不代表智通财经观点。

事件

Facebook(FB.US)2019Q1营收15077百万美元(YoY+26%,QoQ-11%),高于市场一致预期14973百万美元;净利润2429百万美元;Q1每股摊薄盈利为0.85美元,较市场预期低1.09美元。

点评

1.【用户】用户增长符合预期,数据安全事件对用户数实质影响不大,政策监管仍是最大风险因素

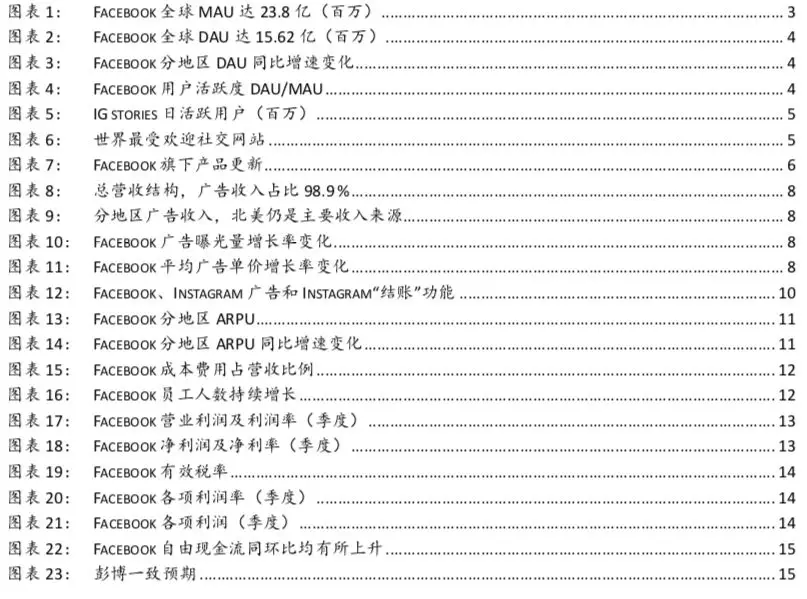

全球MAU达23.8亿(YoY+8.2%,QoQ+2.4%),环比上涨0.2pct,北美地区用户环比小幅提升,欧洲地区用户数继续回涨,增速放缓,亚太和其他地区继续保持对Facebook用户增长的主要贡献;19Q1使用至少一款FB系App的用户约为27亿,DAU超21亿,环比提升5%。19年1月IG stories日活跃用户上升至5亿人,FB系社交产品仍占据主流社交软件前六席中的四位,数据安全事件产生的影响有限,从用户增长结果来看,用户对于数据安全问题并不过于关心,悬于平台头顶上方更重要的风险仍然来自政策与监管。

2.【产品】优化广告投放,改善用户体验;IG开放站内购物及支付,发力电商;推出短视频APP “LOL”,抢占年轻人市场;研发虚拟形象,发展VR/AR社交;大力防范数据泄露和信息安全风险

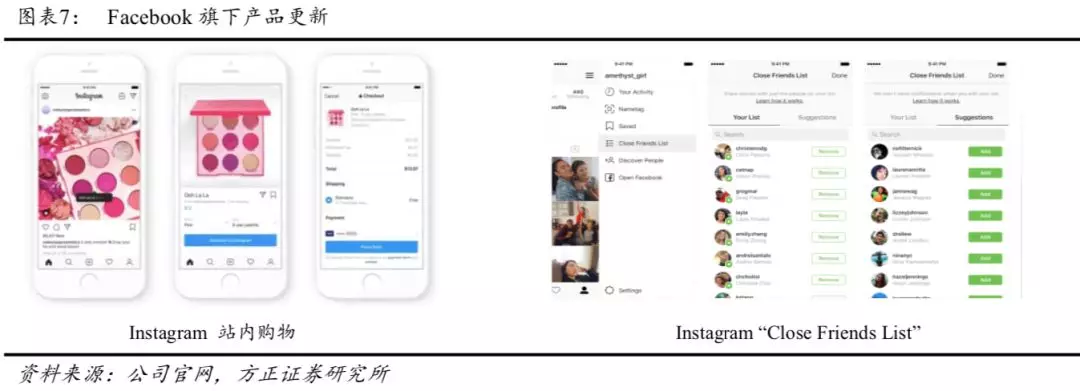

19Q1WhatsApp测试信息流新算法,结合用户关注等资料根据相关性而非时间顺序对Status更新进行排序;强化社交的私密性,Instagram上线Close Friends List,Facebook上线添加群组权限功能,WhatsApp上线生物识别锁定功能,将保护手机解锁状态下的聊天消息的隐私状态;引入惩罚低分广告、更新触达率计算方式和评分指标、取消歧视型广告投放、上线Collaborative Ads直接关联消费者与厂商;IG开放站内购物,目前美国地区用户可在平台内对23个品牌进行购买;1月内测面向年轻群体的视频社区APP “LOL”,主打搞笑视频和剪辑;给予用户更大自主权以提高信息透明度。

3.【商业变现】广告曝光继续增长,广告变现结构化改变带动广告价格走低;Instagram开通“结账”功能,探索电商变现新渠道

19Q1广告收入为14,912百万美元(YoY+26%,QoQ-10%),占营收比例达98.9%;移动端广告收入为139亿美元,约占19Q1广告收入的93%。各国针对平台政策监管以及平台转向更为私密的社交方式将给广告变现带来不确定性,19年公司收入增长预计将持续放缓。公司广告模式正逐步向Stories广告转变,单价整体偏低;平均广告单价降低了4%,但广告曝光量同比提升了32%;3月Instagram开通“结账”功能,用户在Instagram内查看广告并完成购买,构成良好的商业闭环并提升广告ROI。增量广告收入,ROI提升带动广告价格上涨,以及电商交易收入将成为潜在变现来源。

4.其他财务数据:19Q1总费用11,760百万美元(YoY+80%,QoQ+29%);净利润率16%(YoY-25.6pct,QoQ-25.9pct),净利润同环比均大幅下降,主要由于数据安全法律诉讼计提的大额费用。2019Q1公司资本支出为3,837百万美元(YoY+36%,QoQ-12%),2019年全年资本支出预计在170-190亿美元之间。主要支出仍是数据中心建设和对服务器的持续性投入。自由现金流为5,346百万美元(YoY+6%,QoQ+61%)。

5.盈利预测与估值:根据相关机构一致预期, FY19-21年营业收入分别为69,014/83,348/99,852百万美元,调整后EPS为8.71/10.31/12.60美元,对应P/E为21.0/17.7/14.5x。

风险提示:活跃用户增速放缓风险、监管政策变化风险、广告行业不景气风险、优质内容生产风险、收入不及预期风险、互联网行业估值调整风险、内容成本上升风险、市场竞争风险、汇率风险等。

目录

事件

1、GAAP数据:2019Q1营收15,077百万美元(YoY+26%,QoQ-11%),超过一致预期的14,973百万美元0.7%;营业利润3,317百万美元(YoY-39%,QoQ-58%),净利润2,429百万美元(YoY-51%,QoQ-65%);Q1每股摊薄盈利为0.85美元,去年同期为1.69美元,低于一致预期的1.94美元。收入受到汇率影响较大,若汇率与18Q1持平,本季度收入将提高约5.03亿美元。

2、分业务收入:2019Q1广告业务收入为14,912百万美元(YoY+26.4%,QoQ-10.4%);支付及其他业务收入为165百万美元(YoY-3.5%,QoQ-39.8%);总营业收入为15,077百万美元(YoY+26%,QoQ-10.9%)。

3、运营与其他财务数据:Facebook月活跃用户数达到23.8亿(YoY+8.2%,QoQ+2.4%);日活跃用户数达到15.62亿(YoY+7.8%,QoQ+2.6%);2019Q1全球有约27亿用户使用Facebook旗下产品(Facebook,WhatsApp,Instagram或Messenger),平均每天至少使用一款产品的用户超过21亿。

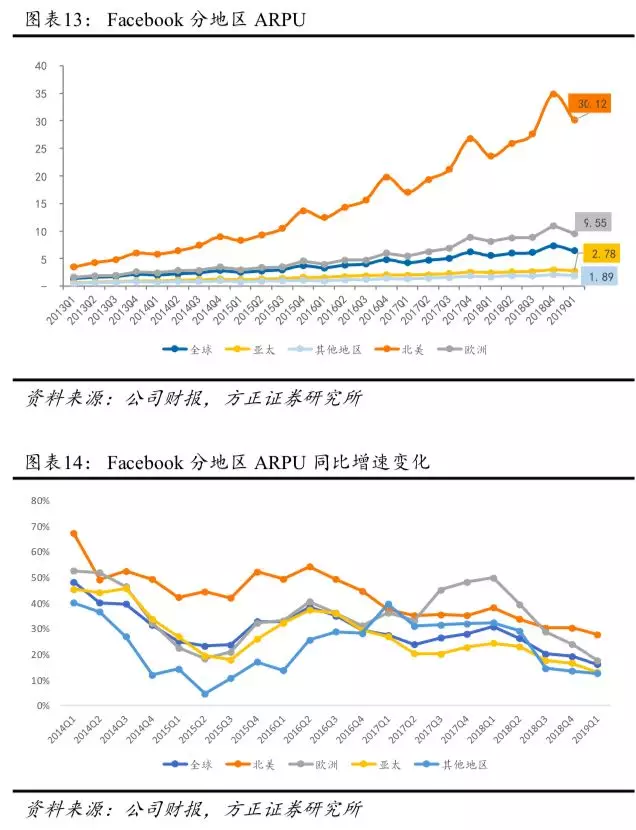

Facebook2019Q1全球范围ARPU为 6.42美元(YoY+16.1%,QoQ-12.9%);北美地区ARPU最高,为30.12美元(YoY+27.7%,QoQ-13.6%)。2019Q1自由现金流为5,346百万美元(YoY+6%,QoQ+61%);CapEx为3,837百万美元(YoY+36%,QoQ-12%)。

点评

1、用户增长符合预期,数据安全事件对用户数实质影响不大,政策监管仍是最大风险因素

19Q1 Facebook全球MAU达到23.8亿(YoY+8.2%,QoQ+2.4%),环比增速较上季度上涨0.2 pct。北美地区MAU环比小幅提升了100万人,MAU已接近饱和;欧洲MAU继续提升,增速放缓,Q1 MAU达到3.84亿(YoY+1.9%,QoQ+0.8%),环比增速较上季度下降0.8 pct;亚太地区MAU(YoY+12.4%,QoQ+3.6%),同环比上涨明显,增速最快;其他地区(YoY+8.9%,QoQ+2.4%),继续保持对Facebook用户增长的主要贡献,同环比增速超过上一季度的水平。

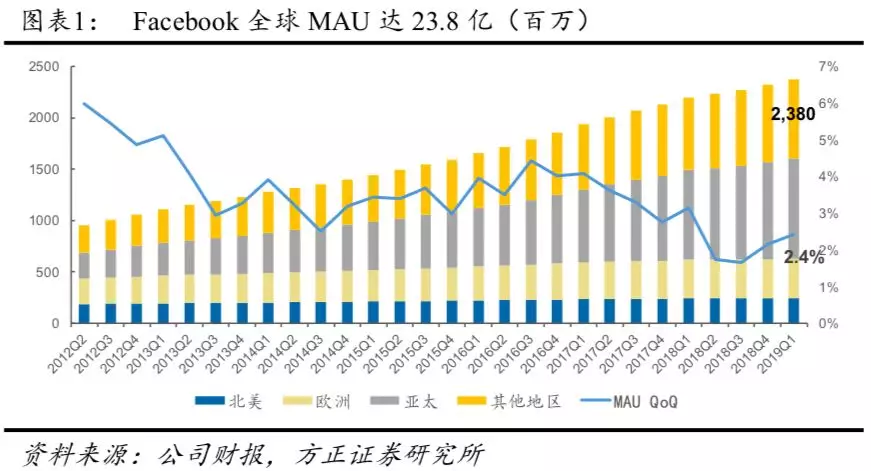

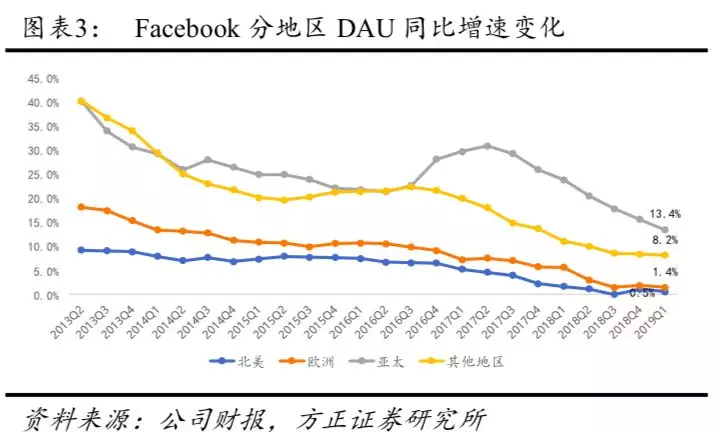

18Q1 Facebook全球DAU达到15.62亿(YoY+7.8%,QoQ+2.6%),环比增速较上季度上升0.7 pct。北美地区用户数饱和,19Q1 DAU与18Q4持平;欧洲市场继续保持小幅增长的趋势,Q1 DAU环比增长1.4%至2.86亿,同比增长1.4%;亚太和其他地区DAU持续稳定增长,环比增速提高但同比增速放缓,印度、印尼和菲律宾的用户增长依旧是DAU增长的主要驱动因素。

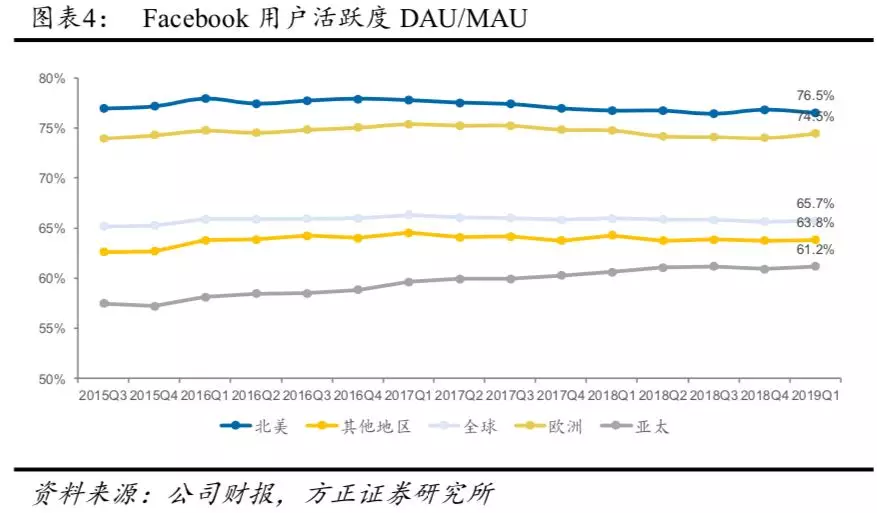

19Q1 Facebook用户活跃度(DAU/MAU)整体有0.1%的环比上升,但仍维持在65.5%-66.0%的区间内。北美地区用户活跃度在本季度同比小幅下降0.2pct,环比下降0.3pct,其余地区用户活跃度环比均有小幅上涨,欧洲地区活跃度环比上涨最为显著,为0.5pct。另外,根据Facebook公布的统计指标,Facebook旗下任一款App(Facebook、Instagram、Messenger或WhatsApp)的使用人数与上一季度持平,每天使用的人数上升至21亿。

尽管连接了世界大约20%的用户,FB的用户仍然保持了符合预期的增长。作为对比,基于更小的基数,Twitter和Snap本季度收获略高于FB的DAU增长,8%。尽管受剑桥数据事件影响,用户有过一段增长低迷,目前用户增速下滑趋势已趋于平稳。对比后续一系列用户数据事件,与用户增长结果来看,用户对于数据安全问题并不过于关心,平台用户增长与活跃度受影响不大,悬于平台更重要的风险仍然来自监管。

另外,来自Statista的统计数据显示,2019年1月IG stories日活跃用户达5亿人,与2018年6月相比上涨25%;2019年2月世界最受欢迎的社交网站中,Facebook旗下除Oculus外4款社交软件均占据前六,其中Facebook以23亿活跃用户名列第一,WhatsApp则以15亿活跃用户数位列第三。

2、优化广告投放,改善用户体验;IG开放站内购物及支付,发力电商;推出短视频APP “LOL”,抢占年轻人市场;研发虚拟形象,发展VR/AR社交;大力防范数据泄露和信息安全风险

2.1 产品更新

19年Q1,在Status信息流方面,WhatsApp测试新算法,结合用户关注人等资料,根据相关性而不是时间顺序对Status更新进行排序。

在广告投放方面,Facebook在3月进行部分政策更新,根据粉丝页顾客评分对低分广告商进行惩罚,在改善客户反馈后,广告投放可恢复常态;另外,将广告质量、广告互动率、广告转化率作为相关性评分的重要指标,并对潜在触达率的计算方式进行更新;为应对歧视问题,美国广告商将不能以年龄、性别和地区等作为投放筛选标准。上线Collaborative Ads,为与消费者无直接沟通方式的厂商拓宽了渠道。为增强互动性,Instagram在全球引入Interactive Stories Ads,广告商可通过添加投票贴纸或开展对话,获得用户实时反馈。

在通讯社交方面,上线更多功能以满足用户聊天的多样化需求。Instagram上线Close Friends List,可选择进行小范围分享;引入Voice Messaging,用户按住话筒图标即可输入语音,松手发送语音信息。Messenger在2月推出10分钟内撤回功能;同月Messenger在全球上线Messenger Day功能,类stories;另外,Messenger在3月以彩蛋形式上线Dark Mode,可将聊天背景切换为黑色。WhatsApp上线贴纸搜索功能,用户只需输入相关单词即可搜索喜欢的贴纸。

在电商方面,公司正在进行积极尝试,改善购物的便捷性和推荐的精准性。Instagram在3月邀请少数品牌开放站内购物、站内支付功能,用户通过点击Shoppable Posts上的产品标签,即可在 Instagram 内直接购买超过20个不同品牌的商品;此前IG将引导用户访问外部网站。另外,Facebook也在向更多国家引入Marketplace ads。

在视频方面,Lasso表现不及预期,截至2019年4月,Lasso在Google Play的排名稳定在社交类200名左右,在App Store的排名在摄影类400名上下波动。为摆脱用户“老龄化”困境,Facebook在1月秘密内测一款面向年轻群体的视频社区APP “LOL”,主打搞笑视频和GIF剪辑,内容来源于FB上的新消息推送。

在隐私设置方面,用户将拥有更多主动性。Facebook上线添加群组权限功能,用户可以控制谁可以将其添加到特定群组。在用户授予权限之前,群组管理员将无法将其添加到任何群组。WhatsApp上线生物识别锁定功能,将保护手机解锁状态下的聊天消息的隐私状态。

在信息透明度方面,公司给予了用户更大自主权。3月上线“Why am I seeing this ad?”及“Why am I seeing this post?”,首次公开信息流排序方式,用户可获知信息流推荐的依据,并根据偏好进行相应修改。

在信息安全方面,公司对数据泄露和谣言传播方面进行了积极防范。为避免再次陷入大选风波及更多的数据泄露问题,Facebook在3月完善Ads Library,研究人员、政府调查人员、记者或任何人都可以作为监督人,通过广告数据库,查询所有正在投放的广告(不止于选举广告),下载日度/月度/年度广告库报告,提高透明度。在5月欧洲议会选举之前,欧盟地区的任何广告投放商都需确认其身份和地区,以防范任何势力对选举的影响。在印度4月Lok Sabha选举之前,WhatsApp上线Checkpoint Tipline功能,印度用户可提交他们收到的有关不确定信息或谣言的查询,若消息包含任何误导性信息,他们将收到通知;为打击谣言传播,WhatsApp限制用户转发同一条消息的次数,对印度地区的限制更为严格(5次);此外,WhatsApp消息将显示其被转发的次数,被“频繁转发”时将被打上标签,便于用户判别是否是病毒消息。

在数字货币方面,扎克伯格公开发博表示“看到了社交网站在加密信息、支付等方面的未来”,此举被看做作是对加密数字货币的“半官宣”。据相关媒体报道,预计在2019上半年推出一款与美元、欧元等外币挂钩的货币。

在新兴技术方面,Facebook发力VR/AR社交,正开发Codec Avatars项目,借助3D捕获技术和人工智能系统创建逼真的虚拟化身,通过VR头显和AR眼镜与他人联结,带来真正的社交临场感,在人们无法亲临现场时为其提供新的交互工具。另外,Facebook也在开发类似于亚马逊 Alexa 和 Google Assistant 的人工智能语音助手,支持免手交互的平台,可能适用于 AR/VR 产品系列。同时,公司正在为Portal开发语音产品。

3、广告曝光继续增长,广告变现结构化改变带动广告价格走低;Instagram开通“结账”功能,探索电商变现新渠道

3.1 19Q1公司营收150.8亿美元,同比增长26%,广告曝光增长成为收入核心驱动,广告变现的结构化改变带动广告价格走低;受政策法规及产品转向更为私密的互动影响,,预计2019全年营收增速将持续放缓

2019Q1公司实现营业收入15,077百万美元(YoY+26%,QoQ-11%);假设汇率与18Q1保持同一水平,营业收入应当在现有水平上增加503百万美元。广告收入为公司的主要营收来源,19Q1广告收入为14,912百万美元(YoY+26%,QoQ-10%),占营收比例达98.9%;广告收入同比增速较上季度降低4pct,整体营收增速同比降低4pct。所有广告收入中,移动端的收入为139亿美元,约占2019Q1广告收入的93%,同比增长了2%。从变现来看,平台数据安全以及FB的口碑对广告主的影响不大。在用户增长8%的基础上,平台实现30%的收入增长(基于不变汇率),广告主数量及在平台的花费继续提升。

Facebook预计,2019全年营收增速会持续放缓。原因在于公司广告模式正逐步转向以Stories广告为主的形式,而Stories广告的单价整体偏低,同时,政策环境改变的风险和Facebook自身产品功能的改变也会使得预期营收增速放缓。此外,公司认为在2019年下半年,有关针对目标用户广告定位的不利形势会更加明显。

原因如下:1)涉及数据隐私的法律法规的改变,例如欧洲推行的GDPR,此类法规会使得某些广告推送的相关性和精准性下降,同时广告效果也更加难以测量;2)移动设备的更新使得广告精准投放和效果衡量更加困难;3)某些Facebook公司内部产品功能的更新,如历史纪录清空功能等。自2018年年底来,Facebook就面临FTC对于其可能侵犯用户隐私行为的调查,加之欧洲GDPR执行和“剑桥数据门”事件的后续影响。

为了保证公司业务能够持续发展,Facebook正计划提供私密度更高的体验,具体包括:1)更私密化的交流方式;2)更高级的“端对端”的私人消息加密模式;3)更短的消息留存时间;4)更安全的信息保护服务;5)Facebook旗下APP间更高的互联互通性;6)更安全的数据存储方式。但同时,Facebook并不能预料这些措施对其商业模式可能产生的长期影响,加密的私人消息预计不会对广告精准投放产生阻碍,但对消息留存时间的缩短可能会对广告推送产生影响。此外,各国对数据使用制定的不同政策也可能会成为阻碍商业发展的不利因素。

3月初,Facebook CFO曾宣布将于2019年年底推出历史纪录清空功能,该事件将影响到广告的精准投放,并可能会加剧广告领域的不利形势。此外,Facebook将推出对特定种类广告精准投放范围的限制,某些广告(如房地产、金融贷款和招聘类广告)将不被允许根据用户的年龄、性别和邮编地址进行筛选并投放。

从广告收入地区细分来看,北美广告市场仍是广告收入的主要来源。19Q1北美市场广告收入达7,203百万美元(YoY+30%,QoQ-13%),同比增速较上季度下滑1pct,占总广告收入48.3%,较上季度下滑1.3pct;欧洲地区广告收入为3,609百万美元(YoY+21%,QoQ-12%),同比增速较上季度下滑7pct;亚太地区广告收入为2,670百万美元(YoY+28%,QoQ-3%),同比增速下滑6pct;其它地区广告收入为1,430百万美元(YoY+23%,QoQ-9%)同比增速下降1pct。其中,欧洲地区广告收入增速放缓主要受汇率下降的影响。19Q1广告收入环比下降主要是因为季节因素。

2019Q1 广告收入的增长主要是由广告曝光量的增长驱动。2019Q1,平均广告单价降低了4%,但广告曝光量同比提升了32%,广告曝光量的增加主要由Instagram Stories与信息流广告,以及Facebook 信息流的广告曝光量的增长驱动,其重要程度依次递减;广告单价同比下滑的主要原因是:1)公司广告模式正逐步转向以Stories广告为主的形式,Stories广告的单价低于信息流广告;2)广告单价继续受货币化程度较低的地区驱动,导致平均价格下降。

3.2 Facebook 广告主多样性增加;Facebook旗下跨APP消息接受功能助益广告主;Instagram拓展商业化渠道,开通平台内“结账”新功能

Facebook的广告收入在所有地区都获得了稳健的同比增长,随着越来越多的广告商选择在Facebook平台投放广告,其收入基础也得到了有效扩充。目前,在Facebook及旗下应用内,已有超过700万广告主在平台上进行活跃的营销服务。在19Q1,排名前100位的广告主只占据Facebook整体广告收入的20%,与去年同期相比,广告主的多样性得到了提升。

19Q1,Facebook和Instagram继续通过产品优化和功能增加为广告商带来更好营销体验和效率。2019Q1,Facebook推出了Collaborative Ads功能,品牌商可以通过与经销商进行电子商务合作来拓展销售渠道,有更多机会向非本地用户推销产品并获得更多收益。

2019年1月,Facebook透露将为广告主搭建一个方便管理WhatsApp,Messenger和Instagram消息的功能,该项目预计将于19年年底问世。预计近几个月内巴西和美国境内的广告主将能够通过 Facebook 主页收件箱(使用桌面设备)和主页管理应用(使用移动设备),接收和回复 Instagram Direct 消息。

此外2月份时,Instagram测试了网页版本的Direct消息,之前该功能只能在手机APP内部使用。根据这几年来的功能更新不难看出,Instagram希望可以搭建起一个易于桌面端操作的体验平台,方便广告商与客户进行沟通。

2019年3月份,为了更精准地衡量广告推广的效果和持续推进对广告平台的建设,Facebook宣布将对广告指标进行三项更新,包括:1)使用三个新的相关度指标替换单一的相关度分数,新的诊断指标分别为质量排名、互动率排名和转化率排名;2)更新计算预估覆盖人数的方式;3)移除部分较少使用的指标。

这三个相关度诊断指标将起到协同作用,帮助广告商更好地了解到,他们对内容素材、受众定位或广告体验的更改是否可以有效增强广告的效果。长期来看,Facebook将可以通过更具象化的指标帮助广告商进行商业营销,并提升自身对潜在广告商的吸引力。同月初,Facebook CFO宣布,在2019年年底,Facebook将推出清空历史纪录的工具,此举可能会对广告商精准定位目标用户产生影响。

据Facebook COO披露,每月有约1.3亿Instagram账户在APP内查看商品详情。2019年3月份,Instagram购物推出了新功能“结账(Checkout)”,想下单购买商品的用户无需跳转至商户网站,在Instagram平台内即可结账购买。目前,该功能正处于封闭测试期间,仅针对二十三个品牌以及对美国地区的用户开放。

所支持的品牌包括Adidas, Anastasia Beverly Hills, Balmain, Burberry, ColourPop, Dior, Huda Beauty, H&M, KKW Beauty, Kylie Cosmetics, MAC Cosmetics, Michael Kors, NARS, Nike, NYX Cosmetics, Oscar de la Renta, Outdoor Voices, Ouai Hair, Prada, Revolve, Uniqlo, Warby Parker 和Zara。用户可以使用 Visa、万事达、美国运通、Discover 和 PayPal 支付。用户在Instagram内查看广告并完成购买,此举可构成良好的商业闭环并有效提升广告ROI。

针对公司未来的商业发展,Facebook将广告和电子商务看作是光谱的两极,而非两种对立的商业模式,未来公司预计会推出更多方便用户直接在APP内选购商品的功能,此外,电子商务和支付功能也会促进用户间的互动并给商户带来更多机会。同时,这也将提高广告的竞价。

“Checkout”将有机会释放平台电商变现潜力:(1)交易数据的沉淀,广告转化率的提升从而推动平台广告eCPM的提升;(2)扩大的广告主投放预算,以及潜在新增的广告产品;(3)平台参与度的提升;(4)电商交易收入。但Checkout功能尚处早期阶段,我们认为电商的变现潜力将随着用户在Instagram上的购买习惯的培养,以及平台电子支付能力的提升逐步释放。

在Stories广告方面,据Facebook19Q1财报披露,目前有3百多万广告主通过Instagram,Facebook和Messenger投放Stories广告。根据Facebook Business新闻,每天都有超过5亿Instagram账户使用Stories功能,其中包括许多世界知名品牌商。

据Instagram 2018年12月份的统计,每月约有60%的品牌商会在非付费Stories里添加如Hashtag和Poll Sticker等互动元素,目前,Instagram正积极推动广告商在互动型Stories广告里添加互动元素,广告主已经可以通过Poll sticker来衡量用户对商品的喜好。而Facebook Stories仍处于早期阶段,目前,Facebook更侧重于信息流广告。

在信息流广告方面,2019年1月份,Facebook改进了Auto Inventory广告功能,可以通过广告商提供的数据自动生成广告并针对目标群体做出精准广告投放。2月份,Instagram将IGTV的预览添加到首页feed中,用户可以观看时长为一分钟的预览再决定是否点击进入IGTV继续观看,对于希望通过长视频进行营销的广告主来说,此举可以有效吸引目标用户并获得更多相关流量。

3月份,据称Instagram正测试一个允许用户为自己的Live添加标题的新功能,该功能将更好地引导观看者了解Live内容,对于商家来说,此举很可能提高品牌在目标客户群体中的知名度。同时有消息称,Instagram正计划创建“Branded content ads”功能,允许广告主通过赞助社交红人发布推送来进行品牌营销和推广,过去,社交红人所发布的推送仅能被他们的关注者接收到,此次改进将使此类推送像其它普通广告一样得以在更广阔的范围内获得推广,这将是对目前品牌内容标签系统的拓展。

2018年年底,Instagram更新了广告API,允许类似Hootsuite的第三方社交媒体管理工具提供Video scheduling功能,此举将会更好地帮助使用视频进行商业营销的广告商最大化达成广告推广目标。

2月底,Facebook推出了新的高端视频广告项目,包括:1)In-Stream Reserve,广告商可以提前购买高品质高用户参与度的视频广告位,将广告精准送达目标用户;2)In-stream reserve categories,广告商可以选择特定的视频类别和视频中的位置精准投放广告;3)Sponsorships,广告商为某个特定的美国地区的节目提供独家赞助,并在节目中增加广告内容。

此外,Facebook也在考虑其它营收渠道,2018年,Facebook Group允许特定的Group采取会员付费订阅模式,据2019年2月份的报道,Facebook会抽取30%的订阅费用作为佣金。

与去年同期相比,Facebook平台广告商的多样性得到提升,根据Facebook和Instagram功能更新的趋势,Facebook跨APP消息接受功能成为未来发展方向,广告相关度指标也更加精细。Instagram持续拓展商业营销渠道,建立APP内“结账”功能形成商业闭环,未来公司预计会推出更多方便用户直接在APP内选购商品的功能,电子商务和广告将会共同发展。

4、单用户变现效率同比提升,预提法律诉讼费用导致利润下滑

4.1 ARPU

19Q1,Facebook全球范围ARPU达6.42美元(YoY+16.1%,QoQ-12.9%)。分地区看,北美和欧洲仍旧保持领先,ARPU分别为30.12美元(YoY+27.7%,QoQ-13.6%)和9.55美元(YoY+17.6%,QoQ-13%),相较成熟的北美地区和欧洲地区,亚太地区APRU低于全球水平,为2.78美元(YoY+13%, QoQ-6.1%),其他地区ARPU 1.89美元(YoY+12.5%,QoQ-10.4%)仍为最低,提升空间较大。第一季度,各地区ARPU同比增速虽有所放缓,但都实现了两位数以上的增长,可见平台数据安全及公司口碑对广告主影响较小。环比增速受到广告业务季节性影响出现负增长,增长速度与往年一季度增速基本保持一致。

4.2 营运费用

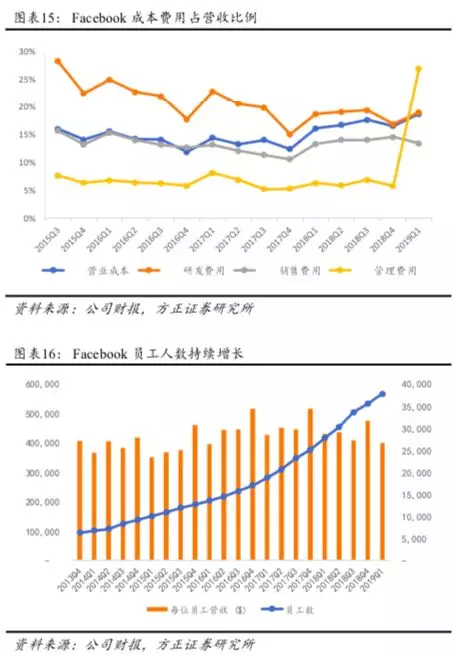

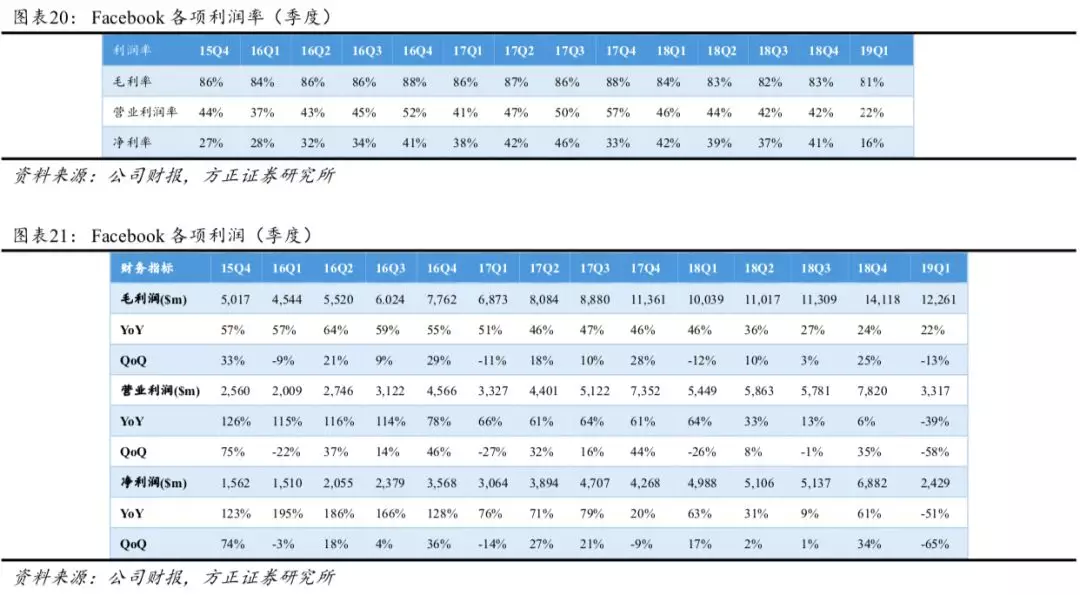

19Q1费用(营业成本、研发费用、销售费用以及管理费用)总和为11,760百万美元(YoY+80%,QoQ+29%)。2019Q1营业成本2,816百万美元(YoY+46%,QoQ+1%),毛利率小幅下降至81%,主要由于营业收入的季节性下滑以及营业成本的小幅提升。

销售费用2,020百万美元(YoY+27%,QoQ-18%),管理费用为4,064百万美元(YoY+437%,QoQ+316%),研发费用2,860百万美元(YoY+28%,QoQ+0%),其中管理费用包括,基于美国联邦贸易委员会(FTC)问询所预提的相关法律及诉讼费用30亿美元,管理层预计未来相关的损失将在30-50亿美元之间,去除这项费用后总费用增长率将降低46pct,为34%。三费营收占比方面,19Q1研发费用较上一季度提升2pct,回到19%,销售费用占比略有下降至13%,下降了2pct,而管理费用占比受到诉讼费用的影响大幅上升至27%,提升了21pct。

本季度员工人数增加2,186人至37,773人(YoY+36%,QoQ+6%),员工人数环比涨幅与上一季度持平,总体营收较上一季度回落,造成单位员工营收环比下降16%;员工人数同比增幅超过营收同比增幅,造成单位员工营收同比下降7%。

4.3 营运效率

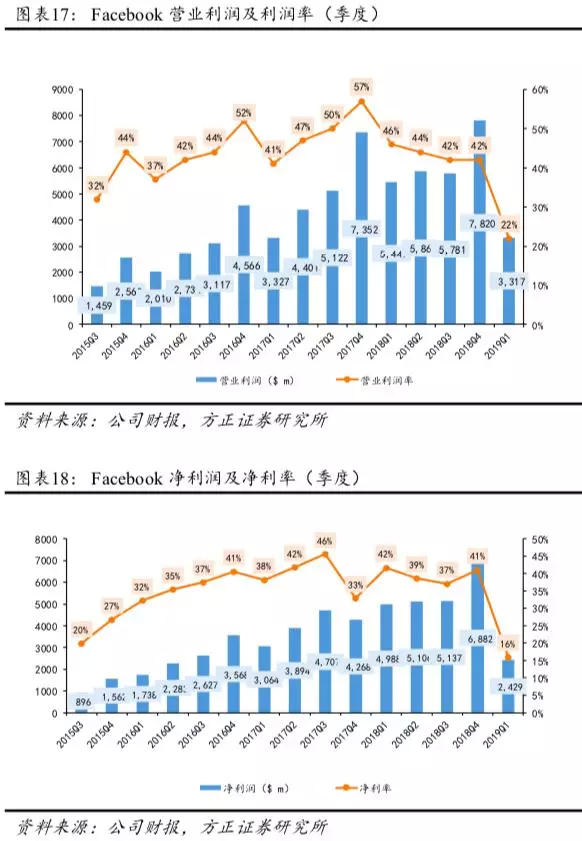

公司19Q1营业利润为3,317百万美元(YoY-39%,QoQ-58%),经营利润率22%,与上季度相比有大幅下降,主要是由于诉讼费用的影响,导致管理费用显著提升,若除去此项费用,经营利润率将提升20pct;毛利率环比下降2pct;销售及营销费用占收入比例环比下降1.2pct;管理费用占比大幅上升,环比上升21.2pct,主要由于诉讼费用的影响;研发费占比小幅上升2.1pct。

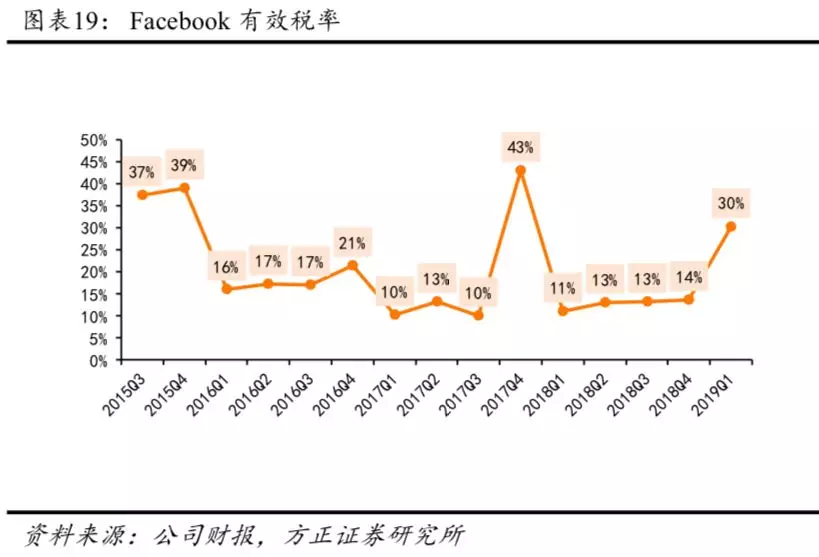

19Q1净利润为2,429百万美元(YoY-51%,QoQ-65%),净利润率16%(YoY-25.6pct,QoQ-25.9pct),净利润同环比均大幅下降,主要由于诉讼费用导致的营运利润的大幅缩水,同时该项费用无法在税前抵扣造成的有效税率的上升,19Q1有效税率为30%,相应的所得税费用为1,053百万美元,所得税率同比提升19pct,环比提升16pct,营业利润的下滑与所得税率的提升造成净利润大幅下降。

17Q1/18Q1/19Q1的有效税率分别为10%/11%/30%,18Q1主要受到税改的影响,美国法定税率由35%下降至21%。公司预计2019剩余季度有效税率将保持在10%+左右。EPS受巨额诉讼等费用的影响缩水为0.85美元,若除去此项费用影响,EPS将上升至1.89美元。

由于2018年末至今被揭露的一系列数据安全事件,FB遭受各方质疑,德国要求Facebook在未经用户同意的情况下停止收集网页浏览数据,俄罗斯政府未来可能禁止其在境内运营,同时欧盟、美国等地也正在对其进行调查。数据安全事件导致FB未来存在较高的潜在营运费用,将对其未来的经营效率造成一定程度的压力。

4.4 资本支出

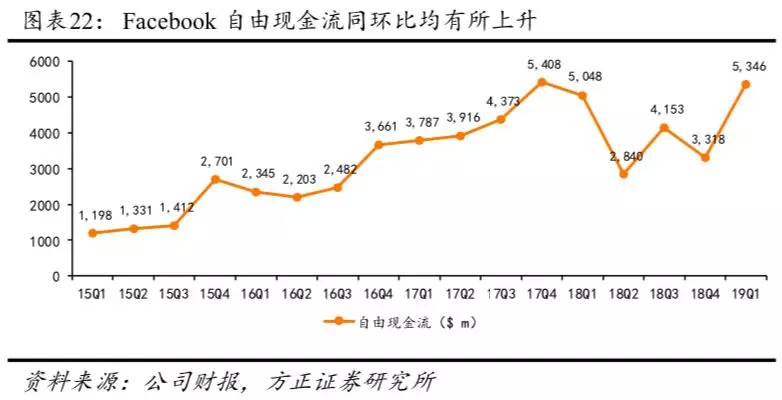

2019Q1公司资本支出(扣除偿还融资租赁的本金)为3,837百万美元(YoY+36%,QoQ-12%),同比再次保持增长,该增长主要受到数据中心、服务器、办公设施以及网络基础设施投资的推动形成。公司预计2019全年资本支出在170-190亿美元之间,低于此前180-200亿美元的预计,主要用于对数据中心和服务器的持续性投入。

4.5 自由现金流

2019Q1自由现金流为5,346百万美元(YoY+6%,QoQ+61%),增长主要由于计提巨额诉讼费用的影响,以及在设备等固定投入项目的减少。19Q经营性现金流9,308百万美元,同比上涨18.4%。

5、盈利预测

19Q1 Facebook EPS为0.85美元,较一致预期低1.09美元。根据一致预期,公司FY19-21年营业收入分别为69,014/83,348/99,852百万美元,调整后EPS为8.71/10.31/12.60美元,对应P/E为21.0/17.7/14.5x。

6、风险提示

活跃用户增速放缓风险、监管政策变化风险、广告行业不景气风险、优质内容生产风险、收入不及预期风险、互联网行业估值调整风险、内容成本上升风险、市场竞争风险、汇率风险等。

(编辑:朱姝琳)