由于欧洲和日本的央行仍在进一步扩大量化宽松政策,市场人士警告称负利率的潜在可能性或将导致意想不到的后果,包括打击养老基金及刺激市场泡沫等等。

德拉基现在可笑不出来

但更为普遍的预测是,进一步的宽松政策根本无法通过恢复衰弱的企业投资来刺激放缓的经济,这可能是对英国,欧元区和日本的央行最有利的反驳。

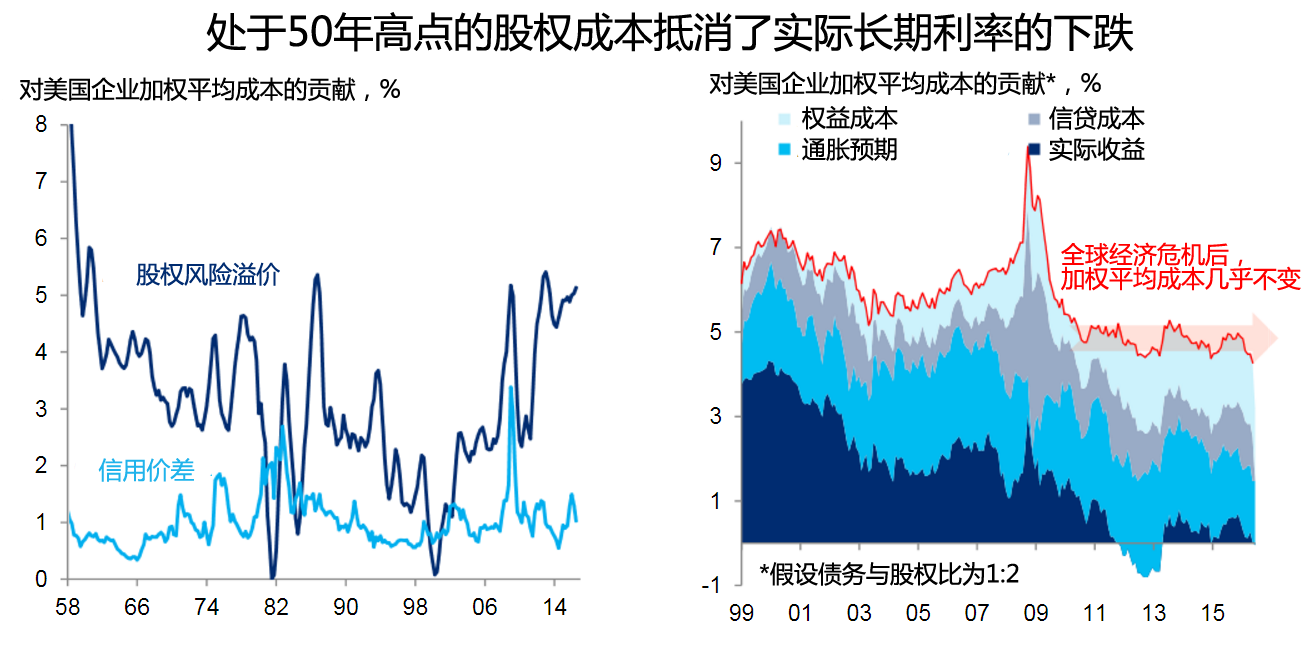

花旗在其报告中指出,虽然各国央行已经就发达经济体低迷的的企业投资提出过各种各样的原因,但他们却忽略了另一个显而易见的原因:高股权风险溢价。

花旗信贷分析师洛伦岑(Hans Lorenzen)指出,目前的企业投资正面临着融资障碍,居高不下股权成本导致企业的加权平均成本(WACC)仍在持续升高,他建议央行放弃进一步的资产购买,因为这样的经济刺激计划明显得不到应有的效果。

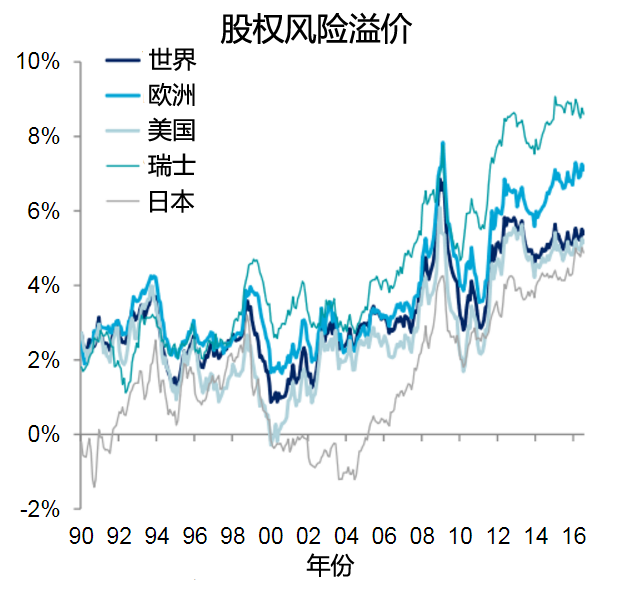

洛伦岑表示,企业感觉不到全球实际长期利率下跌带来的融资优势,因为目前的股权风险溢价正处于历史最高水平,简单来说就是股市相对于无风险投资的超额收益相当高。

尽管企业的投资方案通常并不依赖于股票发行,而主要依赖于固定收益市场,但股权风险溢价仍是影响董事会做出投资决策的重要因素。股权的成本越高,企业的理论总体资金成本就越高。

换句话说,目前的高股权风险溢价,意味着企业名义投资的收益将远大于企业的股权风险溢价将面临的融资挑战。

现在高股权风险溢价已经成为了一个全球性问题,对世界各地的资本投资计划造成了一定程度的阻碍。

洛伦岑补充道,在低利率政策的刺激下,美国企业债务融资的股票回购将也随着时间的推移,提高股权风险溢价的水平,根据不同的计算模型都得出了这一结果。