本文来自“华尔街见闻”,作者为光大石化化工裘孝锋团队。

美国正式取消了伊朗原油出口豁免的政策,我们将看到二季度原油价格出现明显的抬升,甚至如果叠加委内瑞拉或利比亚出现供应中断的时候,我们将会看到比较高的油价。但是下半年随着二叠纪盆地管输瓶颈的消除,油价又会回落。全年均价甚至会比去年更高。当然我们也注意到了最新的声明:美国、沙特和阿联酋将确保原油市场供应稳定。

我们认为受益于原油价格的主要是四类公司:一是上游企业,如国有的中国石油(00857)、中国石化和民营的新潮能源、新奥股份;二是轻烃裂解,如卫星石化、东华能源和天津磁卡(渤化注入)等;三是优秀的煤化工企业,如华鲁恒升和鲁西化工;四是油服企业,重点推荐中海油旗下的海油工程和中海油服(02883),同时建议关注中油工程、石化油服(01033)等相关标的。

原油市场风云再起,美国白宫宣布不再对当前任何国家实施伊朗原油进口禁令的豁免,5月2日起生效。

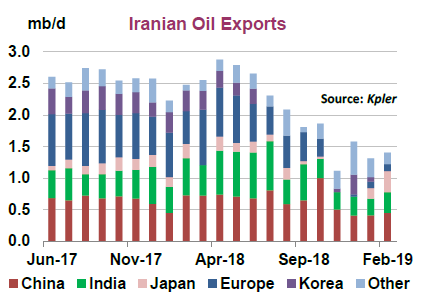

自从2018年5月美国宣布退出伊朗核协议之后,又在11月恢复了对伊朗原油出口的制裁,同时给予8个伊朗原油进口方暂时性制裁豁免,为期6个月。这8个伊朗原油进口方为中国、印度、希腊、意大利、日本、土耳其、韩国和中国台湾地区。到今年5月份豁免期到期。原先市场的预期是美国大概率将延长部分国家豁免。

但现在美国政府宣布终止对伊朗石油进口的制裁豁免,所有伊朗石油的进口国都必须在短期内停止进口,否则将受到美国的制裁。那这样的话意味着全球原油供应量未来将很快减少120万桶/天。

图1:伊朗原油出口量变化

资料来源:IEA

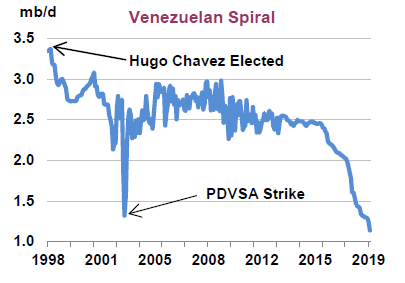

在当前的原油市场供应格局当中,利比亚和委内瑞拉都存在着重大的不确定性。委内瑞拉19年3月份以后产量又开始快速下滑,从1月初的115万桶每天下降到了3月份的73万桶每天,从目前局势的发展来看,不排除进一步恶化。利比亚原油产量恢复到了100万桶每天,但是近期国内局势迅速恶化。控制利比亚东部的“国民军”4月4日起对首都的黎波里发起军事行动,与控制该城市的利比亚民族团结政府军队发生交战,截至15日,武装冲突仍在加剧,但已造成至少147人丧生、614人受伤,1.35万人被迫从交战区域撤离,局势有升级为全面内战的风险。

图2:委内瑞拉原油产量

资料来源:IEA

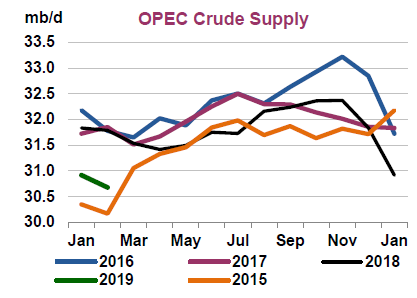

图3:OPEC原油产量变化

资料来源:OPEC

目前OPEC国家还有280万桶/天的剩余生产能力,同时参与减产的非OPEC还具备20万桶/天的剩余生产能力。合计300万桶/天。应该说具备应付伊朗原油出口全部停止的能力。但是如果这个过程当中委内瑞拉和利比亚两个国家当中的任何一个出现原油供应中断的问题,全球原油供应将会出现明显的不足。

此外根据最新的IEA月报,国际能源署对于2019年全球原油需求增长的预期还在140万桶/天。非OPEC国家主要是美国的产量增长在170万桶/天。也就是说在不出现地缘政治波动的情况下,页岩油的增长是能够满足全球供应的。但是页岩油有个问题,二季度会受到二叠纪盆地管输瓶颈的影响,这个瓶颈会在三季度得到消除,从而页岩油能够响应全球油价的上升,增加产量。

美国取消伊朗原油出口豁免的政策,我们将看到二季度原油价格将出现明显的抬升,甚至如果叠加委内瑞拉或利比亚出现供应中断的时候,我们将会看到比较高的油价。但是下半年随着二叠纪盆地管输瓶颈的消除,油价又会回落。全年均价甚至会比去年更高。当然我们也注意到了最新的声明:美国、沙特和阿联酋将确保原油市场供应稳定。

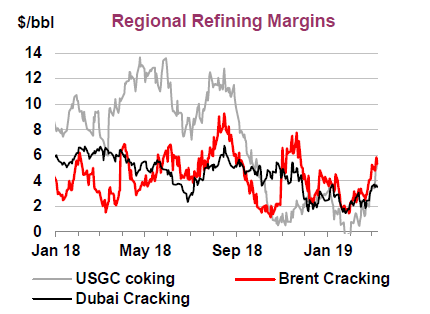

图4:炼油毛利出现明显的回升

资料来源:IEA

我们认为受益于原油价格的主要是四类公司:一是上游企业,如国有的中国石油、中国石化和民营的新潮能源、新奥股份;二是轻烃裂解,如卫星石化、东华能源和天津磁卡(渤化注入)等;三是优秀的煤化工企业,如华鲁恒升和鲁西化工;四是油服企业,重点推荐中海油旗下的海油工程和中海油服,同时建议关注中油工程等相关标的。

一、民营油气:油价上行的直接受益者

从14年以来,民营油气公司的发展道路比较坎坷,每家公司都碰到了油价巨幅波动和资金上的压力。现在油价到了70美元/桶以上,几乎所有油田都可以盈利了。我们在这里重点提几家企业:1)新潮能源,油田所在区域是北美二叠纪盆地最好的区块之一,成本优势十分显著,现在产量约4.5万桶/天,单季度利润有望超过6个亿,10美元的油价弹性超过8个亿,而且美国页页岩油产区管道建设完善和B-W价差收窄对他都是有利的。2)新奥股份,公司在澳洲的天然气上游公司Santos,其油气产品大部分跟油价正相关;另外甲醇的价格跟油价和烯烃价格也是正相关的,公司110多万吨的甲醇权益产能也有望从中受益。3)洲际油气目前产量近2万桶/天,其10美元的油价弹性也超过3.5亿。

二、轻烃裂解:油价上涨提振烯烃价格,轻烃裂解盈利中枢有望上移

油价上涨能提振烯烃价格;烯烃、聚烯烃等化工品价格是轻烃裂解行业的产成品;油价和丙烷、乙烷之间的价差构成了轻烃裂解行业的套利空间。市场对烯烃行业的一大担忧就是,这几年会处于下行周期,以2019Q1为例,在油价上行的情况下,聚丙烯和聚乙烯价格还跌了几百。但即使行业处于下行,油价的上涨对烯烃还是会构成重要利好,油价会抬高烯烃最大的来源油制烯烃的成本,拉开轻烃裂解的盈利空间。相关受益标的包括轻烃裂解龙头卫星石化(现有90万吨PDH,250万吨乙烷裂解在建),东华能源(现有126万吨PDH,66万吨PDH在建),万华化学(现有75万吨PDH,100万吨丙烷裂解在建);还有金发科技、天津磁卡和齐翔腾达都有PDH的产能。此外,值得注意的是,氢能源进入快速发展时期,如果考虑副产氢气的利用,轻烃裂解的长期盈利能力还有向上重估的空间。特别是在沿海氢走廊的企业,因为氢气的物流成本很高,地理位置很重要,我们看到卫星石化在嘉兴和连云港、东华能源在宁波和张家港、金发科技在宁波、天津磁卡在天津,地理位置都非常优越。

三、油服板块:上游资本开支提高预期明确,行业景气度有望复苏

鉴于三大石油公司上游资本支出计划增加,国家管道公司的积极推进,且油价近期逐步回暖,我们认为油服行业景气度有望复苏,重点推荐中海油旗下的海油工程和中海油服,同时建议关注中油工程、石化油服、石化机械、通源石油、中曼石油、惠博普、博迈科等相关标的。

第一、国家推进能源安全战略,三大石油公司明确提高资本支出预算

当前我国原油和天然气自给率逐年下降, 2018年原油自给率仅为29.17%;2018年天然气进口依赖度达44.36%,已首次超过日本成为世界最大的天然气进口国。国家政策明确要加大上游勘探开发力度。2018年8月,受国内外油气形势影响,为保证国家能源安全,中央批示要加大国内油气勘探开发力度。从历史经验来看,国家政策导向会显著影响油气公司的资本支出水平。2013年能源发展“十二五”规划提出要控制石油对外依存度后,三大石油公司当年勘探开发支出水平显著提升。2017年国家鼓励增大资本支出、加大生产后,三大公司当年勘探开发支出也止跌回升。受国家能源安全政策指引,三大石油公司均明确表示要提高上游资本支出,据各公司年报披露,中石油2019年资本支出预算为2282亿元,同比增加16.4%;中石化计划勘探开发资本支出596亿元,同比增加20.8%;中海油公布公司的资本支出预算总额为人民币700-800亿元,较上年增长13%至29%。总的来看,此次在国家批示的大方向指引下,三大石油公司资本支出预算明确提升,2019年是勘探开发支出真正兑现之年,有利于带动国内油服行业公司营收增长。

第二、我国陆上油气产量下降,海洋油气开发是大势所趋

国内各大陆上油田常规原油产量下滑。从国内原油产量来看,近年来各大陆上油田产量均保持下滑趋势,大庆油田、胜利油田、长庆油田等七大常规原油生产基地的总产量从2014年的1.34亿吨下降至2018年的1.17亿吨,常规原油产量年均下降3.2%。随着国内陆地原油资源的开采到达瓶颈,海洋油气资源逐渐成为我国资源增量的主要来源。中海油已在2018年6月宣布南海的陵水17-2大型气田正式进入开发建设阶段,其2019年资本支出预算也有所上升,主要用于各油气田增储上产。我们预期此次上游资本支出增加,针对海洋油气资源开发的油服公司将有较大的受益空间。

第三、我国页岩气资源丰富,后续勘探开发潜力大

天然气上产需求迫切,为保证国内能源安全,发改委提出加大国内气田勘探开发力度。由于我国常规天然气资源相对匮乏,国内几大油气公司均表示将加大页岩气等非常规天然气的勘探开发力度。国家层面也出台了较多政策推动国内页岩气开发,包括对页岩气减征资源税、延续对非常规天然气的补贴政策等。根据中国石化2017年年报披露,涪陵页岩气田建成产能100亿立方米/年,累计完成投资331.52亿元。按此估算,若2020年页岩气产量实际达到目标要求的300亿立方米,则需新增投资金额约为630亿元。我们预期国内页岩气后续投资空间大,在未来将维持较高景气度,利好国内相关油服公司。

第四、国家管道公司积极推进,相关工程设备公司有望充分受益。