本文转自微信公号“云蒙投资”

总体评价:银行是中国的稳定基石,作为银行之首的工商银行(01398),其表现同样可以用基石来形容,那就是各方面都保持稳健,如果要说亮点这应该就是其最大的亮点。具体是经营数据较前两年略有回升,净息差同比略有上升,拨备充足性明显提升,不良系列指标有所改善,非息收入方面略有下滑,新生不良同比略有提高。目前工商银行AH股价都是低于净资产的,经营稳健,股息率不错,这使其获得了险资等长期资本的青睐,我们认为其投资价值还是非常好的,长期看分红再投每年12%-15%的复利是没有问题的。

一、关于规模指标

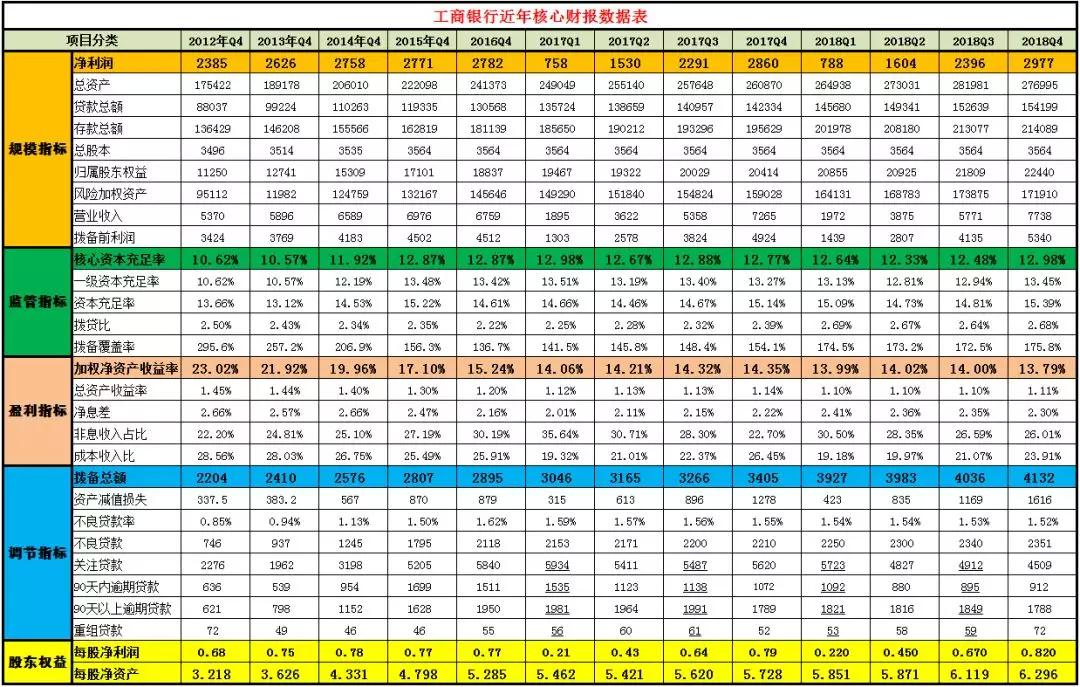

2018年工商银行净利润为2977亿元,同比增长4.1%。总资产为276995亿元,同比增加6.2%。贷款总额为154199元,同比增长8.3%。归属普通股股东权益为22440亿元,同比增长9.9%。风险加权资产为171910亿元,同比增长8.1%。营业收入为7738亿元,同比增长6.5%。拨备前利润为5340亿元,同比增长8.4%。

点评:一是资产规模稳中有进。工商银行资产规模在稳步增长,和GDP基本上相当,略低于M2增速,四季度适当放慢了一点步伐。贷款方面的增速也是中规中矩,四个季度同比增速都在8%左右,这种步调和数据的稳健,说好听一点是稳健尽在掌握,说不好听一点就是固守成规,这些数据应该都在管理层年初的战略及规划中确定了下来,而他们的规划也更多的是这个热门词:稳中有进。

二是内生性增长基本上已经实现。前三个季度应该是受表外资产回归影响,风险加权资产增速均大于股东权益增速,第四个季度的放缓,这样就凸显了其内生性增长的增强,全年的风险加权资产增速小于股东权益增速,股权融资基本上不再需要了,我们也可以从核心资本充足率不断提高至近年高点看出来。这里再说一句,很多朋友对于工商银行资本债千亿融资说缺钱是对银行这个业务理解有误的,大家想想银行的所有存款是不是也是一种融资呢,这种资本债和股权融资完全是两个概念,您把其当做长期或者无期存款就好了。

三是整体盈利还可以用稳中有进。2018年工商银行营业收入同比增长6.5%,与资产规模增长基本上同步,拨备前利润增速相对利润增长高两个点说明成本开支方面有所控制,净利润增速低于拨备前利润增速4个百分点,说明资产减值损失同比增加较多。盈利方面主要是由贷款规模增长带动的,当然资产端收益率方面也开始企稳回升。

四是股东权益增长还是不错的。全年普通股股东权益同比增长了9.92%。如果考虑会计准则的调整,股东权益约有11%的增长。2018年投资者分红0.241元,AH股息率目前为4-5 %的样子,从长期投资者角度看,假定目前的估值保持不变或者说不考虑估值的变化,长期投资者可以获得年化15%左右的收益。

二、关于资产负债结构

2018年工商银行贷款和垫款总额154199亿元,占比55.7%,年初为占比54.6%。投资类三类资产净额共计67547亿元,占比24.4%。存拆同业+买入返售净额共计16965亿元,占比6.1%。吸收客户存款214089亿元,占比总负债84.4%, 年初为81.7%;活期存款占比为48.3%,年初为50.6%。

点评:一是增加了贷款和投资类资产配置。工商银行贷款余额同比增长8.3%,高于前三个季度,而第四季度资产增速方面适当放缓了,这说明第四个季度贷款投放力度仍然较大。从结构上看,全年中长期贷款平均余额同比增长13.8%;个人贷款平均余额同比增长15.6%,个人贷款增长的94%都由按揭贷款贡献。说明工商银行对于消费贷等零售业务的拓展还是比较谨慎的。此外,投资类资产同比增长17.3%,主要是配置了较多的政府债,这从全年税率为19.8%也可以得到大体印证。

二是继续维持低成本负债优势。2018年同业成本上升对工商银行基本上没有什么影响,同时继续保持存款优势,存款利率同比仅提高了3个基点。从目前数据看,工商银行存款占比已超8成, 2018年存款同比增长9.4%,占比也略有提高,这个数据还是非常不错的,当然活期存款占比略有下降,但依然占比较高。

三、关于监管指标

2018年工商银行核心资本充足率为12.98%,同比提升0.21个百分点,环比提升0.5个百分点;拨贷比为2.68%,环比上升0.04个百分点。拨备覆盖率为175.76%,同比上升21.7个百分点,环比上升3.3个百分点。

点评:一是资本充足性稳步提升。工商银行的核心资本充足率已经达到12.98%,这是历史上最高点,除二季度分红导致核心资本充足率下降外,逐季度都在稳步提升,四季度由于规模适当放缓,就使得核心资本充足率提升了0.50个百分点,全国性大行和股份制银行中,工商银行这个数据仅比建设银行弱一点。同时我们看到由于拨备的提升,资本充足率也创了历史新高达到15.39%。当然工商银行作为全球系统重要性银行,核心资本虽然没有问题,但TLAC对资本金的监管要求对我们来说还是很高,这就需要监管层放开金融债市场,如果不出意外,四大行在未来5年将发行2万亿以上资本债,届时四大行的核心资本充足率也会超过境外同行,这些稳健的巨无霸将是国家金融乃至经济社会稳定的重器。

二是拨备系列指标稳步提高。工商银行前些年拨备指标不断下滑,过去的两三年拨备指标一直在监管红线附近,其实是过去的那些年工商银行通过适当释放或者减少计提来保证利润的面子增速,最近几个季度的提升虽然有新的会计准则调整的原因,但更多的是经营业绩的好转,适当多计提了一些拨备。这里要说的是,通过数据观察有不少银行是早两年处理不良的,也就是说早两年他们不良的暴露要充分一点。

四、关于盈利能力指标

2018年工商银行总资产收益率为1.11%,同比下降0.03个百分点;加权净资产收益率为13.79%,同比下降0.56个百分点。净息差为2.30%,同比提高0.08个百分点;非息收入占比26.01%,去年同期为22.70%。成本收入比为23.91%,去年同期为26.45%。

点评:一是收益率指标保持稳定但还是有所下降。从盈利指标同比来看,工商银行盈利指标ROA/ROE都是在下降的,很重要的一个原因就是核心资本充足率提升导致杠杆率降低,只要核心资本充足率不断提升,那么这两个盈利指标就会下降,这基本上是不可避免的,其实工商银行近两年的盈利还是可以的,净息差连续两年同比提升。试想一下,如果工商银行过去两年的利润都分掉,资产规模保持不变,过去两年净息差的增长都可以提升ROE至18%甚至更高。这里也看出我们银行股投资者不得不面对的一个现实,那就是国家及监管层需要金融稳定,银行作为稳定重器必然需要提高其稳健度,就是财政吃紧也不提高银行的分红,而稳健度的提升必然会有一定的资本冗余,我们可以预想到ROE还会下降,降到12%左右,届时银行尤其是四大行他们的核心资本充足率会超过15%,资本充足率会达到20%以上,只有到那个时候,银行才会大幅提高分红比例确保ROE不再下降。

二是非息收入相对下降不少。工商银行新口径下的非息收入同比下降13.79%,主要是由于其他非利息收益同比减少了88亿,而不少银行都是同比上升的,这主要是受监管影响理财等方面的收入下降较多。在手续费及佣金净收入方面,还是同比增长了4.1%,属于行业的中等水平,这方面主要是银行卡业务的增长。

三是成本收入比控制不错。工商银行的成本控制一直不错,目前成本收入比是我们关注的这些银行中最低的,工商银行业务及管理费仅同比增长4.1%,其中职工费用同比增长5.3%,这个在同行中还是控制得不错的。

五、关于不良系列及调节指标

2018年工商银行拨备总额4132亿元,同比去年3405亿增长了727亿元;资产减值损失1616亿,同比去年1278增长26.5%,是净利润的54.3%。不良贷款余额为2351亿,同比增长6.38%,不良贷款率为1.52%。去年同期为1.55%,同比下降0.03个百分点。关注贷款为4509亿,同比减少19.76%,是不良贷款的1.51%;90天以内逾期贷款为912元,90天以上逾期贷款为1789亿元,重组贷款为72亿元。

点评:一是不良系列指标总体是稳健的。今年考虑不良指标有两个前提,一个是2019年初拨备有一次性计提,二是2018年不良口径整体趋严。工商银行的不良率从2017年开始逐季下降,不良贷款余额还在略有增加,但是关注类贷款、90天内逾期和90天以上逾期,在2018年四个季度均是同比下降,也就是说不良的源头池子是在缩小的。

二是新生不良相对来说略有增加。从资产减值损失增加量-拨备增加量+不良增加量来看新生不良,近三个季度的新生不良同比增加400多亿,这个也可以从全年清收处置不良贷款比上年多处置338亿元得到佐证。工商银行虽然增加了新生不良,加大了处置力度,但是根据我们的清算模型,工商银行的拨备盈余是大幅增加的,主要原因就是拨备前利润的增长还可以,这点新增的不良对于工商银行来说没有太大的影响,同时这个新生不良率相对同行来说也是偏低的,并不能支撑工商银行资产恶化,以后我们会详细对比各家银行的新生不良情况。

三是资产质量认定更加严格。逾期90天以上贷款是不良贷款的76%,比招商银行的79%还要好一点,去年这个数据为81%,前年是92%。关注贷款是不良贷款的192%,去年是254%,前年是276%,当然虽然有所改善,但从同行看这个比值还是要弱一点的,招商银行已经做到110%的比值了。

四是拨备充足性还在提高。工商银行的拨备在2015、2016年大幅下滑,其拨贷比、覆盖率指标要明显低于监管指标,2017年以来一直在回升。2018年拨备总额增加了727亿,不良贷款增加141亿,从这里就可以看出拨备同比要更充足一些。同时我们看到逾期贷款、关注贷款同比都是负增长的,这更说明拨备充足性在提高。按照我们统一的清算模式,工商银行2018年拨备同比内涵价值多了0.2元以上,也可以理解为隐藏了0.2元以上利润。

六、关于财报排名与估值

过去的五年,工商银行在已经披露年报的银行中总体财报排名为第三,预计总排名为第五。2018年工商银行归属普通股股东的每股净资产6.296元,每股净利润0.82元。2019年分红0.2506元。

点评:财报排名与估值是两个相反的概念,一个是财报排名越高越有投资价值,一个是估值越低越有投资价值,前者是好公司,后者是好价格。在上市满5年的17家银行中,在已经公布年报的银行中,工商银行的财报综合排名第三,比招商银行和建设银行弱一些,比农业银行、重农商行等要好一些,预计年报全部公布后,位次预计还要往后移动2位。截至2019年4月19日,工商银行A股收盘股价为5.98元,股息率为4.2%;H股收盘股价为6港币,折合人民币5.13元,股息率为4.9%。目前工商银行A股市净率为0.95倍,H股市净率为0.81倍。上述历史财报与现在估值,都是过去的,也是相对客观的,至于未来,至于投资价值就千人千面,在我们看来,工商银行AH股的投资价值还是很好的。