本文来自美股研究社,作者:DM Martins Research。

摘要

PayPal(PYPL.US)自2015年剥离以来表现强劲,我认为还有进一步的上行空间。

我之所以对这个名字感兴趣,是因为其商业模式的质量,以及该股与大盘的低相关性。

由于PayPal的增长前景,再加上该股令人满意的多样化特点,我准备加入我的投资名单之中。

自从我仔细研究PayPal以来已经有一段时间了。支付系统供应商最初于2017年10月引起了我的注意,当时该公司发布了一个令人印象深刻的季度,反映出强劲的增长势头和不断提高的利润率。

快进到18个月,市值增长46%,我有想法将此股票添加到我的抗风暴增长投资组合中。

核心增长

对PayPal的投资始于确信该公司在支付处理领域的增长趋势是正确的。与我关于Visa(V.US)的想法一致,我认为PayPal还可以从支付方式的长期转变中获益,从现金和支票到塑料和电子,这一过程在发达国家正在顺利进行,但仍在增长,而在许多其他全球市场刚刚起步。

正如下图所示,这家金融科技公司的关键运营指标看上去非常令人鼓舞。尽管eBay市场(eBay)业务的快速下滑造成了拖累,但总支付价值(即冠捷科技)的增长几乎没有放缓的迹象。我预计,最快在下个季度,这项业务在冠捷科技的份额将不到10%,并将继续走向无足轻重。与此同时,活跃账户的总数一直在加速增长,即使在调整了4季度并购交易净增加290万个账户之后也是如此。

我希望PayPal能够利用规模经济实现利益,并随着时间的推移提高利润率,这对盈利增长来说应该是个好兆头。目前,预计每年EPS将以近20%的速度逐年增加(见下面的红线,暗示合理的长期PEG倍数为1.9倍)。我认为,如果利润率上升并且关键的Venmo业务(TPV的188亿美元以及80%的令人眼花缭乱的增长速度)能够推动尚未实现的盈利能力改善,那么这一估计可能会被超越。

“SRG因素”:拥有战略性股票

推动PYPL在我的多元化投资组合中应该得到一席之地的论点就是我所谓的“SRG因素”,其首字母缩写代表“抗风暴增长”。我用这句话来描述能够随着时间的推移而持续增长,同时提供一定程度的下行保护。

在PayPal的情况下,需要在这里做两点。首先,公司财务业绩的两个关键驱动因素是(1)用户群的规模(2)他们交易的交易量。正如我之前提到的,这两个指标都在稳步增长并且保持一致的速度。

由于PayPal不依赖新客户“走在门外”以实现销售(它已经拥有相当大的潜在客户群,即其用户群),因此该公司的财务业绩可能不那么坎坷,更具可预测性。因此,在调整了高增长预期后,我预计PYPL的价格会表现得不那么不稳定,因为高增长预期往往会增加股票表现的波动性。

查看过去三年的12个月收入,毛利和每股盈利趋势。

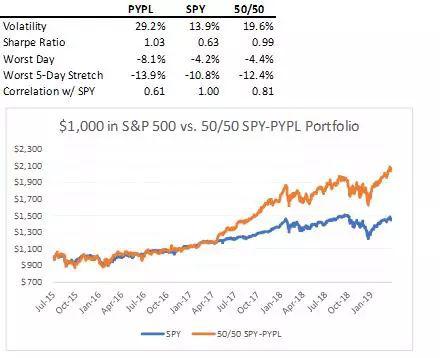

其次,从历史的角度来看,自2015年分拆以来,PYPL在绝对风险和相对风险方面一直表现强劲,而且与标准普尔500指数(SPY)的行为只有松散的联系。该股票与股票指数的每日回报相关性仅为0.6倍,而即使在广泛的市场困境时,股票也显示出弹性的迹象。

例如,自2018年第四季度“准熊市”开始以来,PYPL已经上涨了19%(风化了收到的4Q18收益报告)并且从未下跌超过14个百分点。相比之下,标准普尔500指数在过去六个月里一直下跌-4%,此前圣诞假期已经损失了近20%的市值。

由于低相关性和强劲的风险调整回报,PYPL一直是全股票投资组合的重要补充。股票与标准普尔500指数之间的50-50投资平均分配,自2015年7月以来每月重新平衡,每年将回报近+ 22%(标准普尔500指数+ 13.9%),同时每日经历最低-4.4%的跌幅(标准普尔500指数为-4.2%)。由于夏普比率的差异为0.36,因此假设投资组合的风险调整回报率明显优于标准普尔500指数。

见下表和图表:

由于PayPal的增长前景加上股票的理想多元化特征,我相信该公司将成为我目前股票投资组合的一个很好的补充。