本文来自微信公众号“分析师谢鸿鹤”。原标题为“不变的是‘供不应求’,变的是‘宽松、复苏或引高弹性,走出长趋势’”。

【投资要点】:铜:延续紧平衡,弹性看宏观

(1)精矿供给仍处低增速区间

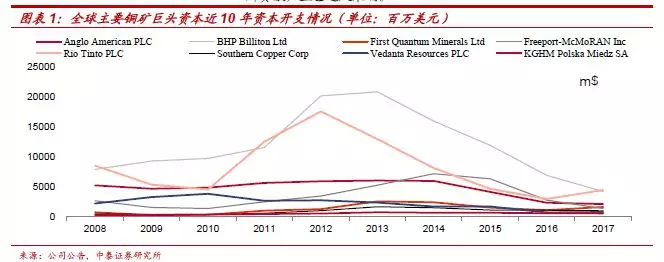

前期资本开支决定当期产能释放,矿端供给仍处扩张周期底部。铜矿山项目从勘探至投产约5-8年(甚至更长),激励价格对于铜矿资本开支活跃度的提升进而带动供给增加的时间周期为有色金属品种中最长。我们梳理了近10年全球铜矿巨头的资本开支情况,从中不难发现,基本在2012-2013年前后触顶,此后下滑,再向后平移5年,也即当前铜矿增量部分依然由上一轮资本开支高峰所贡献,且已进入末端。

从现实情况看,铜矿供给仍处低位水平。预计2018年,全球铜精矿产量约为1680万吨,同比增长约2.5%,产量的超预期增长主要是干扰率较低所致。而过渡到2019年,明显放量的主力矿山仍旧不多,增量主要来自以下几个项目(具体如下表所示):最大项目为第一量子矿业Cobre铜矿,预计2019年将贡献15万吨增量;Chuquicamata有望贡献10万吨增量;同时,KOV有望贡献约6万吨增量。此外,再无单体项目贡献较大增量。我们预计2019年全球铜精矿产量约为1720万吨,同比增长约2.3%,拉长周期来看,仍处于低速增长周期。这也可从2019年长单benchmark环比继续下滑得以印证(TC80.8美元/吨,较2018年续降1.45美元/吨)。

(2)重点关注:库存低位+废铜扰动

库存是供需博弈的结果,表征双方的相对强弱,亦代表对供需缺口的再平衡能力。截止目前,显性库存已降至绝对低位,全球4地显性库存约为84万吨,同比下滑15%,为2011年以来低位,其对供给端扰动的对冲能力显著下降(如图所示)。废铜方面,按照目前政策要求,2018年底禁止七类废杂铜进口,规范六类废杂铜进口(2019年禁止废六类亦有预期),SMM统计数据显示,2017年废铜进口(金属量)约为130万吨,预计2018年为125万吨量级,其中,废七类约20万吨,废六类约105万吨(政策变动导致贸易结构有所变化),同比降幅并不大;但若2019年废六类被进一步限制进口,则将对供给端造成进一步扰动。

(3)供需偏紧,铜价中枢上移

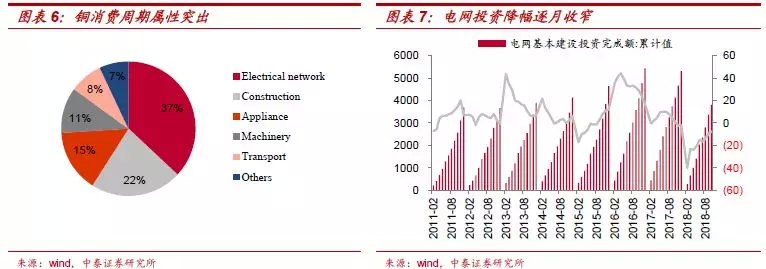

从需求端来看,主要集中在电力、建筑以及家电等强周期属性领域,合计占比接近四分之三,其中,电力占比超过50%,这也决定铜价表现同宏观经济景气度高度关联。

电网投资降幅收窄。今年以来,电网投资出现较大降幅,1-2月电网基础建设投资额累计同比下降约40%,此后降幅逐月收窄,前10个月,累计同比降幅约7.6%。再考虑到电网投资结构调整(配电网占比提升),其对铜消费的拉动作用可部分对冲电力领域投资的整体下滑。

新兴领域值得期待。重点是新能源汽车,与传统汽车相比,其增量用铜主要体现在锂电铜箔、电机线圈以及低压电缆等几部分,纯电动乘用车用铜量(约90KG/辆)较传统车(约20KG/辆)大幅提升,若按平均单车用铜量75KG测算(包括插电混合、纯电动车),新能源汽车年度贡献铜消费增量约为7-8万吨量级,且增速远高于精铜消费整体增速,是铜消费的一大新增长点。

综上,从基本面看:紧平衡的供需格局支撑铜价中枢上移;从宏观面看:当前价格也已price in了部分悲观预期,若贸易摩擦边际缓和,叠加国内“稳增长”效果逐步显现,则将助力铜价向上,趋势性行情仍有赖于宏观预期的实质性转暖。一言以蔽之,铜原料中长期供给趋紧的方向不会改变仍为铜板块投资的“主线逻辑”。

核心标的:紫金矿业、云南铜业、江西铜业、铜陵有色等

风险提示:宏观经济波动的风险;下游消费不及预期的风险;中美贸易摩擦的风险;新发现锡资源带来的供给压力。