本文来自微信公众号”杨仁文研究笔记“,作者为陈梦竹。

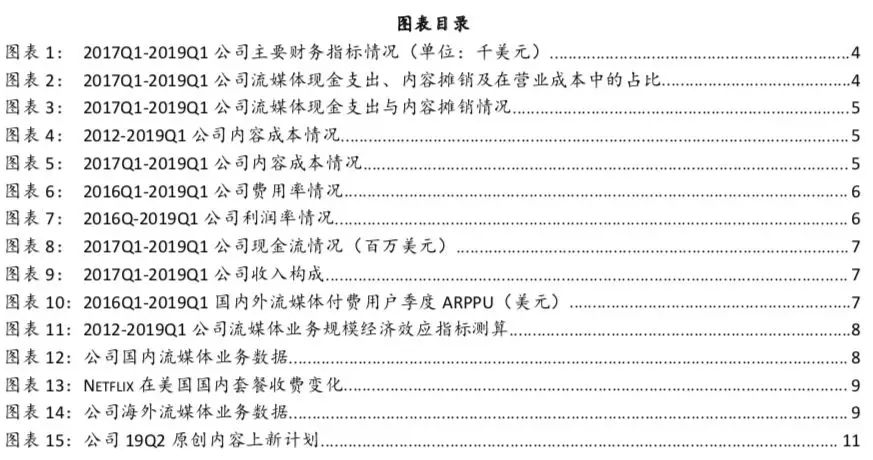

事件:公司公告19Q1财报,实现营收45.2亿美元(YoY+22.2%,QoQ+8.0%),营业利润4.6亿美元(YoY+2.8%,QoQ+112.8%),净利润3.4亿美元(YoY+18.6%,QoQ+156.9%)。

核心观点:

1、主要财务指标分析:19Q1整体表现超预期,营业利润率、边际贡献率、净利润率环比回升明显,全年维持13%的营业利润率目标。

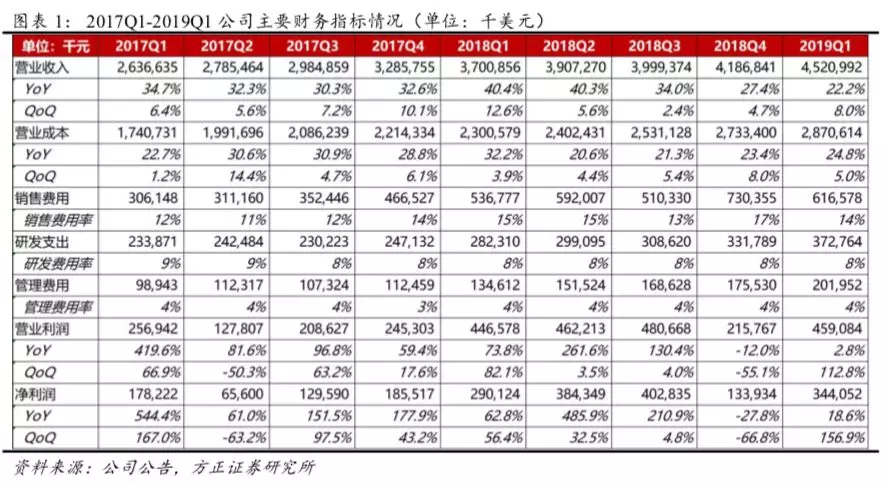

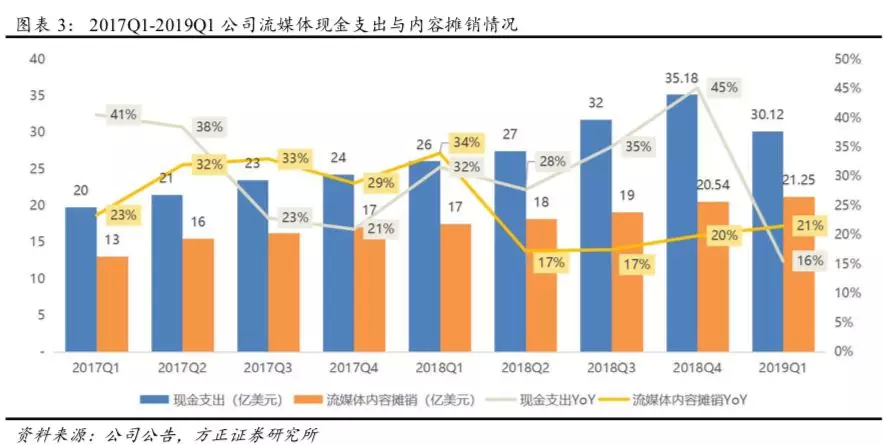

(1)公司19Q1实现营业收入45.21亿美元(YoY+22.2%、QoQ+8.0%),高于此前公司指引及一致预期;净利润3.44亿美元(YoY+18.6%、QoQ+156.9%),远超此前指引及一致预期。(2)19Q1流媒体内容支出30.12亿元(YoY+15.5%/QoQ-14.4%),营收占比68%,流媒体内容摊销额21.25亿美元,占流媒体成本、流媒体营收的比例分别为75%/48%。(3)19Q1毛利率36.5%(YoY-1.3pct、QoQ+1.8pct),边际贡献率22.9%(YoY-0.5pct、QoQ+5.6pct),营业利润率10.2%(YoY-1.9pct、QoQ+5.0pct),净利润率7.6%(YoY-0.2pct、QoQ+4.4pct)。

2、经营情况:公司19Q1用户增长超预期,流媒体业务的规模经济效应进一步增强,海外地区ARPPU、边际贡献率等指标持续改善,美国国内提价政策未影响付费用户增势,未来有望实现ARPPU的新一轮提升。

(1)19Q1公司流媒体业务规模经济效应继续提升,内容投入产出率(单付费用户产生的流媒体收入/单付费用户内容库摊销)达2.09(12-18年分别为1.45/1.56/1.73/1.74/1.68/1.74/2.05)。

(2)国内流媒体:公司实施新的提价政策并未对用户增势造成影响,19Q1新增付费用户略超预期(新增174万至6023万),同时付费用户ARPU有望在19Q2进一步提升。

(3)海外流媒体:19Q1新增付费用户超预期(新增786万至8863万),且仍保持较快增速(YoY+39%/QoQ+10%),19Q1海外边际贡献率提升至11.6%(18年为8.5%),对比国内34%的边际贡献率,仍有较大提升空间,是未来业绩增长的重要动力。

3、内容品类创新+多重本地化措施,持续巩固原创内容核心壁垒,19Q1《Our Planet》(首月观看用户5200万)等原创电影、《Umbrella Academy》(首月观看用户4500万)等原创剧集、《Our Planet》(首月观看用户2500万)等纪录片表现亮眼,韩国原创剧集《Kingdom》、本地化改编节目《Nailed It! Mexico》等本地化内容同样大获成功。

4、展望19Q2:优质原创+本地化内容储备丰富,提价、季节性等因素造成短期国内新增付费用承压,但海外用户仍将保持快速增长(YoY+37%),且盈利能力继续增强,边际贡献率有望提升至15.5%(YoY+5.7pct/QoQ+3.9pct),整体ARPU稳步上升(剔除F/X YoY+7%),营业利润率将增至12.5%。

5、盈利预测:FY2019-2021营收分别为201.69/249.49/298.54亿美元,GAAP净利润分别为17.05/28.41/43.20亿美元,对应SPS分别为49.65/60.90/71.09美元,对应EPS分别为4.20/6.94/10.29美元,对应P/S为7.2/5.9/5.1X,对应P/E为85.6/51.8/34.9X。

风险提示:现金流风险,行业竞争加剧,内容制作及播放效果不及预期,第三方版权成本进一步上升,国内及海外用户获取、留存及向付费会员转化不及预期,新增广告业务发展不及预期,海外监管及政策风险,市场风格切换导致估值中枢下移等。

事件:

公司公告19Q1财报,

1、整体业绩:19Q1营收45.2亿美元(YoY+22.2%,QoQ+8.0%),营业利润4.6亿美元(YoY+2.8%,QoQ+112.8%);净利润3.4亿美元(YoY+18.6%,QoQ+156.9%);19Q1每股摊薄盈利0.76美元(YoY+18.8%,QoQ+153.3%)。

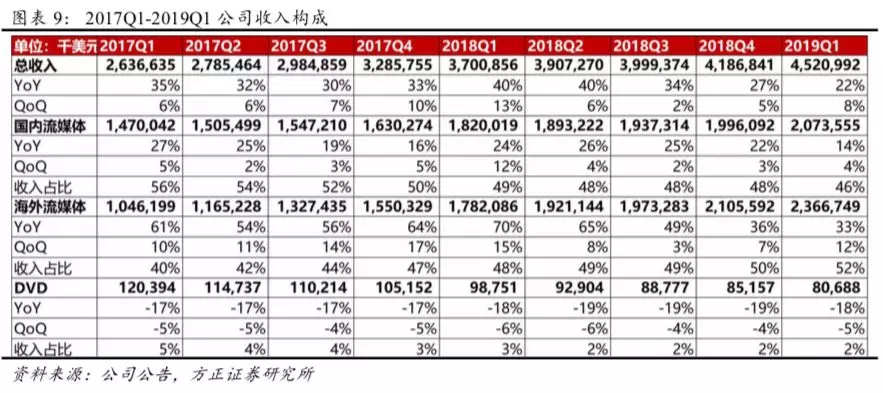

2、分业务收入:19Q1流媒体业务收入44.4亿美元(YoY+23.3%,QoQ+8.3%),营收占比98.2%(YoY+0.9pct,QoQ+0.2pct);其中国内流媒体业务收入20.74亿美元(YoY+13.9%,QoQ+3.9%),营收占比45.9%(YoY-3.3pct,QoQ-1.8pct);海外流媒体业务收入23.67亿美元(YoY+32.8%,QoQ+12.4%),营收占比52.4%(YoY+4.2pct,QoQ+2.1pct)。DVD业务收入0.81亿美元(YoY-18.3%,QoQ-5.2%),营收占比1.8%(YoY-0.9pct,QoQ-0.2pct)。

3、其他财务数据:

毛利率:19Q1实现毛利润16.5亿美元(YoY+17.9%,QoQ+13.5%),毛利率36.5%(YoY-1.3pct,QoQ+1.8pct)。

边际贡献率:19Q1边际贡献收入10.34亿美元(YoY+19.7%,QoQ+43.0%),边际贡献率22.9%(YoY-0.5pct,QoQ+5.6pct)。

营业利润率及净利率:19Q1营业利润率10.2%(YoY-1.9pct,QoQ+5.0pct),净利润率7.6%(YoY-0.2pct,QoQ+4.4pct)。

内容支出:19Q1流媒体内容现金支出为30.12亿美元(YoY+15.5%,QoQ-14.4%),流媒体内容摊销为21.25亿美元(YoY+21.5%,QoQ+3.5%)。

运营情况:19Q1国内流媒体业务用户数6179.2万(YoY+9.0%,QoQ+2.0%),付费用户6022.9万(YoY+9.3%,QoQ+3.0%),季度ARPPU为34.4美元(YoY+4.2%,QoQ+0.9%); 海外流媒体业务用户数9363.7万(YoY+37.1%,QoQ+6.5%),付费用户8863.4万(YoY+38.9%,QoQ+9.7%),季度ARPPU为26.7美元(YoY-4.4%,QoQ+2.4%)。

点评:

1、主要财务指标分析:19Q1整体表现超预期,营业利润率、边际贡献率、净利润率环比回升明显,全年维持13%的营业利润率目标。

(1)业绩总览:

公司19Q1实现营业收入45.21亿美元(YoY+22.2%、QoQ+8.0%),高于此前公司指引的44.94亿美元,略高于一致预期的45.05亿美元,整体仍保持稳健增长,公司在全球范围内的流媒体业务进展较为顺利,平均付费用户同比增长26%,ARPU同比下滑2%,主要受到汇兑损益的影响。剔除F/X,国际用户ARPU增幅达3%。公司19Q1实现运营利润4.59亿美元(YoY+2.8%、QoQ+112.8%),超出此前指引的4亿美元,略高于一致预期的4.14亿美元。净利润3.44亿美元(YoY+18.6%、QoQ+156.9%),远超出此前指引的2.53亿美元和一致预期的2.63亿美元。利润表现超预期,主要系此前预期的部分内容支出和成本确认转移到19年其余几个季度。19Q1流媒体内容义务出现季度下降,部分是由于系列内容承诺的运行时间,另外伴随公司更多转向原创内容,内容制作开始时间不同,内容义务将有更大的可变性。

(2)内容支出与成本拆分:公司19Q1流媒体内容支出30.12亿元(YoY+15.5%/QoQ-14.4%),占营收的比例为68%,公司继续保持高额的内容投入,以不断提高竞争壁垒。公司19Q1流媒体业务成本为28.37亿美元,主要由流媒体内容成本、宽带运输成本等构成,其中流媒体内容摊销额为21.25亿美元,占流媒体营业成本的比例为75%。2012-2018、2019Q1流媒体内容成本占流媒体营收的比例分别为64%/61%/56%/56%/58%/55%/49%/48%,近年来该指标呈现逐渐下降的趋势,流媒体内容投入的增加所带来的边际收入不断增加。

(3)费用情况:公司19Q1费用率较为稳定,其中销售费用率为14%(YoY+0pct,QoQ-3pct),研发费用率和管理费用率分别稳定在8%、4%。

(4)利润率:公司毛利率、边际贡献率、营业利润率、净利润率均回升明显,19Q1公司实现毛利率36.5%(YoY-1.3pct、QoQ+1.8pct),边际贡献率22.9%(YoY-0.5pct、QoQ+5.6pct),营业利润率10.2%(YoY-1.9pct、QoQ+5.0pct),净利润率7.6%(YoY-0.2pct、QoQ+4.4pct)。

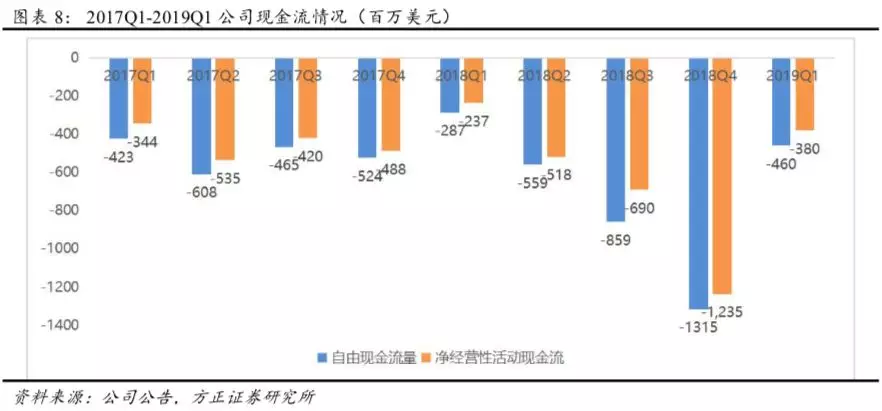

(5)现金流:公司19Q1净经营性活动现金流为-3.8亿美元,自由现金流为-4.6亿美元,目前公司仍处于快速扩张阶段,内容投入较大,导致现金流压力较大,净经营性活动现金流及自由现金流均未转正,主要靠举债经营。公司近期以相同成本将循环信贷额度从5亿美元上调至7.5亿美元(仍未提取),并将期限从2022年延长至2024年。

2、经营情况:公司19Q1用户增长超预期,流媒体业务的规模经济效应进一步增强,海外地区ARPPU、边际贡献率等指标持续改善,美国国内提价政策未影响付费用户增势,未来有望实现ARPPU的新一轮提升。

(1)19Q1公司流媒体业务规模经济效应继续提升,内容投入产出率(单付费用户产生的流媒体收入/单付费用户内容库摊销)达2.09(12-18年分别为1.45/1.56/1.73/1.74/1.68/1.74/2.05)。

(2)国内流媒体:公司实施新的提价政策并未对用户增势造成影响,19Q1新增付费用户略超预期(新增174万至6023万),同时付费用户ARPU有望在19Q2进一步提升。

公司19Q1付费用户增加174.3万至6022.9万,略超公司之前指引的季度新增160万至6009万付费用户,公司19Q1付费用户季度ARPPU为34美元,与18年基本持平。公司19Q1边际贡献率34.4%(YoY-0.4pct,QoQ+4.8pct)。

公司于19年1月宣布针对美国地区服务的涨价计划,涨幅12.5%-18.2%,其中基础套餐提价1美元至8.99美元(涨幅12.5%),标准套餐提价2美元至12.99美元(涨幅18.2%),高级套餐提价2美元至15.99美元(涨幅14.3%),创公司流媒体服务推出以来的最大提价幅度。此次涨价将对新用户立即生效,并在19Q1-Q2逐步覆盖到老用户。目前来看,涨价并未影响国内付费用户增势,用户对奈飞的黏性较高,整体上对提价并不敏感。且伴随19Q2涨价对老用户的生效,有望进一步提升ARPU。

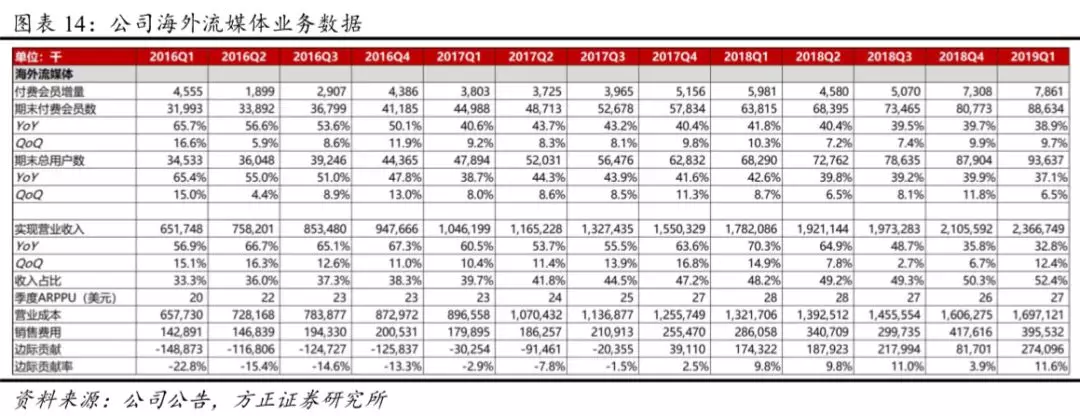

(3)海外流媒体:19Q1新增付费用户超预期(新增786万至8863万),且仍保持较快增速(YoY+39%/QoQ+10%),19Q1海外边际贡献率提升至11.6%(18年为8.5%),对比国内34%的边际贡献率,仍有较大提升空间,是未来业绩增长的重要动力。

公司19Q1海外流媒体新增付费用户786.1万至8863.4万,超公司此前指引的新增730万至8807万付费用户。公司海外流媒体19Q1 ARPPU为27美元(YoY-4.4%/QoQ+2.4%),远低于美国国内的34美元。19Q1公司海外流媒体业务的边际贡献率为11.6%(18年为8.5%),改善明显,但对比国内34%的边际贡献率仍有较大提升空间。分析目前海外流媒体业务边际贡献率较低的原因,主要系目前公司在海外部分地区仍处于早期开发阶段,投入成本较高,且销售费用较高,而美国国内市场较为成熟,毛利率更高,且销售费用率更低,2016-2018、2019Q1年公司美国国内流媒体成本占营收的比例为58%/56%/53%/55%,销售费用率分别为8%/10%/13%/11%,而海外流媒体成本占营收的比例分别为95%/86%/74%/72%,销售费用率分别为21%/16%/17%/17%。

3、内容品类创新+多重本地化措施,持续巩固原创内容核心壁垒,19Q1《Our Planet》(首月观看用户5200万)等原创电影、《Umbrella Academy》(首月观看用户4500万)等原创剧集、《Our Planet》(首月观看用户2500万)等纪录片表现亮眼,韩国原创剧集《Kingdom》、本地化改编节目《Nailed It! Mexico》等本地化内容同样大获成功。

19Q1上新内容:

(1)原创电影:18Q4上线的《Bird Box》(蒙上你的眼)依然维持着高热度。由J.C. Chandor执导、Ben Affleck主演的《Triple Frontier》(三方国界)于19Q1上线,上线四周内吸引了5200万用户的观看;由Kevin Costner和Woody Harrelson主演的《The Highwaymen》(雌雄大盗)上线首月观看用户突破4000万。

(2)原创剧集:19Q1上线了《Umbrella Academy》(雨伞学院),改编自Gerard Way和Gabriel Bá创作的同名漫画,上线四周内吸引了4500万用户的观看。

(3)纪录片:《FYRE: The Greatest Party That Never Happened》(地表最烂:FYRE豪华音乐节)上线首月吸引了2000万用户观看。四月初上线了《Our Planet》(我们的星球),进入最受欢迎的自然纪录片领域。《Our Planet》历时四年以上,拍摄于50个不同的国家,是奈飞发布过的最成功的全球纪录片之一,上线首月吸引了2500万用户的观看,获得了豆瓣9.8的评分。

(4)海外原创剧集:1月推出了第一部大型韩国原创剧集《Kingdom》(王国),这个僵尸题材的剧集是奈飞在韩国最成功的剧集,同时吸引了来自韩国外的百万亚洲观众。西班牙语电影《Durante la tormenta》(海市蜃楼)也在19Q1上映并吸引了诸多关注。真人秀节目主管、前环球电视公司总裁Bela Bajaria将负责拉美、欧洲、中东、非洲和印度的原创剧集。

(5)无脚本内容:两年前开启了无脚本内容的原创战略,并在英语类内容里硕果累累,比如《Nailed It!》(菜鸟烘焙大赛)。目前开始对该系列进行本地化改编,包括墨西哥、法国、德国和西班牙版本。2月推出的《Nailed It! Mexico》(菜鸟烘焙大赛:墨西哥)是第一个改编版本,首月观看数量高于美国版本3倍。

内容影响力:

重要国际奖项:2018年艾美奖提名数量第一,奥斯卡提名数量第二。Alfonso Cuarón凭借《Roma》获得2019年奥斯卡最佳导演和最佳摄影,《Roma》同时获得最佳外语片奖。

3、展望19Q2,优质原创+本地化内容储备丰富,提价、季节性等因素造成短期国内新增付费用承压,但海外用户仍将保持快速增长(YoY+37%),且盈利能力继续增强,边际贡献率有望提升至15.5%(YoY+5.7pct/QoQ+3.9pct),整体ARPU稳步上升(剔除F/X YoY+7%),营业利润率将增至12.5%。

(1)19Q2公司财务及用户数据指引:

①公司预计19Q2营收稳健增长:49.28亿美元(YoY+26.1%、QoQ+9.0%);19Q2营业利润及营业利润率:营业利润6.16亿美元(YoY+33.3%、QoQ+34.2%),营业利润率12.5%(YoY+0.7pct,QoQ+2.3pct);19Q2净利润及净利润率:净利润2.49亿美元(YoY-35.2%、QoQ-27.6%),净利润率5.1%(YoY-4.7pct、QoQ-2.5pct)。19全年目标营业利润率13%(YoY+2.8%)。

②公司预计19Q2全球流媒体付费用户数净增500万至15,386万人,同比增长23.7%,ARPU同比增长2%(19Q1为-2%),流媒体收入同比增长26%(19Q1为22%),剔除F/X影响,ARPU和收入分别同比增长7%/32%。其中美国国内付费用户将净增30万至6053万(YoY+8.2%/QoQ+0.5%),边际贡献率34.9%(YoY-0.6pct/QoQ+0.5pct);海外付费用户将净增470万至9333万(YoY+36.5%/QoQ+5.3%),边际贡献率15.5%(YoY+5.7pct/QoQ+3.9pct)。

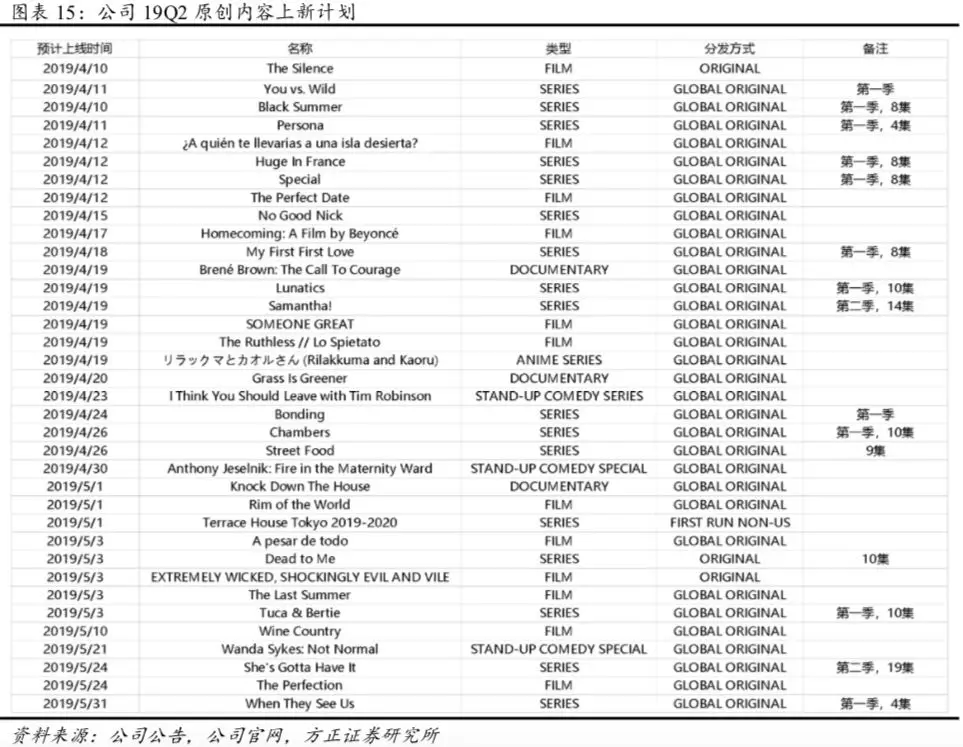

(2)19Q2原创内容上新计划:19Q2将上线《The Silence》等原创电影、《You vs. Wild》等原创剧集、《I think you should leave with Tim Robinson》等原创综艺、《Grass Is Greener》等纪录片,同时上线包括西班牙语电影《¿A quién te llevarías a una isla desierta?》、日本动漫《リラックマとカオルさん》等在内的诸多本地化内容。

5、盈利预测:FY2019-2021营收分别为201.69/249.49/298.54亿美元,GAAP净利润分别为17.05/28.41/43.20亿美元,对应SPS分别为49.65/60.90/71.09美元,对应EPS分别为4.20/6.94/10.29美元,对应P/S为7.2/5.9/5.1X,对应P/E为85.6/51.8/34.9X。

风险提示:现金流风险,行业竞争加剧,内容制作及播放效果不及预期,第三方版权成本进一步上升,国内及海外用户获取、留存及向付费会员转化不及预期,新增广告业务发展不及预期,海外监管及政策风险,市场风格切换导致估值中枢下移等。