本文来自“天风证券”,作者为孙彬彬团队,本文观点不代表智通财经观点。

摘要

利差倒挂预示着经济衰退,但并不是一个好的择时指标。利差倒挂后美股反而有平均的正收益,但这并不意味着美股仍能维持上行趋势,只是由于倒挂-衰退是时滞拉长,倒挂后需要较长时间等待基本面数据验证。当前也处于美国经济见顶的时间段。

正文

未来的途径是经济基本面下行导致长债利率下行,倒逼美联储降息,最终进一步带动长债收益率下行。美国长债收益率可能降至2.0%左右的点位。

利差倒挂后,美股为何还在走高

年初以来美股持续反弹,已经接近前期高点。

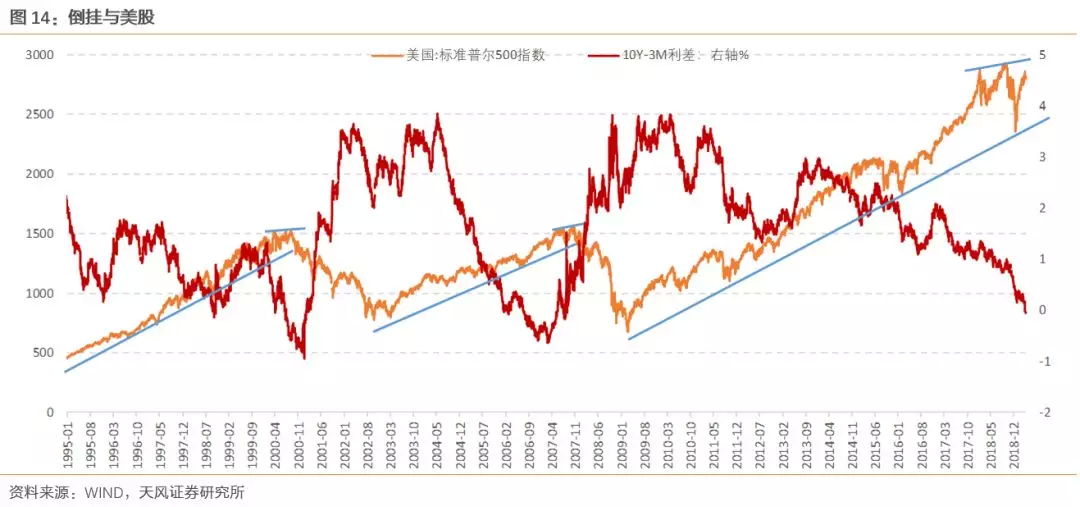

在3月22日,美国10年-3个月国债收益率出现倒挂,预示着衰退。为何在利差倒挂后,美股还能再创新高?美国经济处于什么位置?又将预示着何种股债走势?我们可以用期限利差倒挂为标志,对比美国经济的时点。

1.利差倒挂意味着衰退,但并不是一个好的择时指标

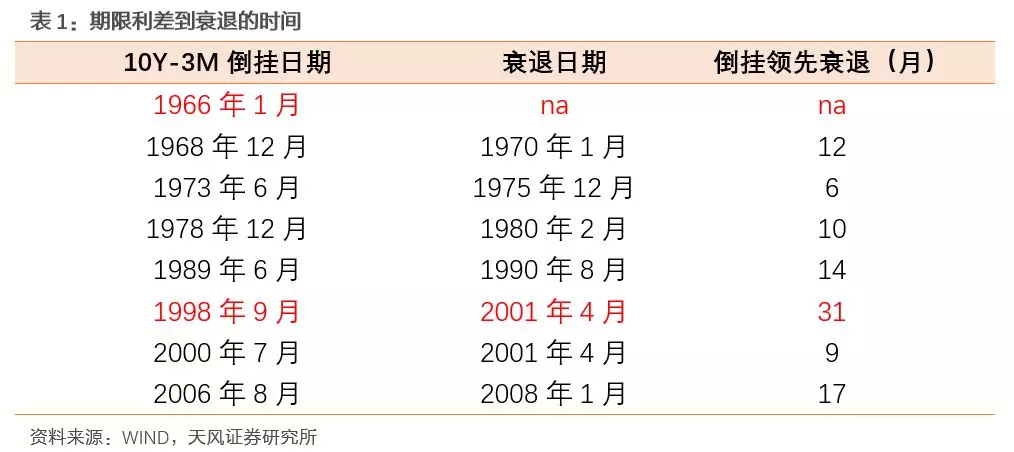

长端利率反映经济预期,短端反映资金利率,利差倒挂一方面是短端加息冲击,另一方面是长期增长预期低迷。倒挂意味着衰退,近四次10年-3个月利差倒挂后都发生了衰退。

但倒挂距离衰退的时长不一,因而利差倒挂并不是一个好的择时指标。

对应到股票市场上,由于利差倒挂至衰退的时点不一,因而如果以10Y-3M利差倒挂为起点观察美股收益,倒挂后,短期内美股反而有正的累积收益。

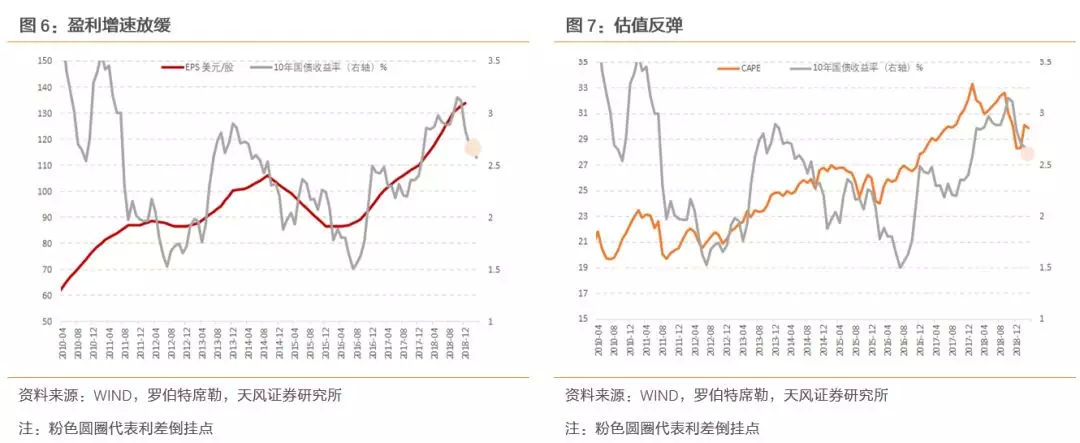

如果从盈利-估值的维度分解,则更加清晰。

2000年7月利差倒挂后,盈利还继续上升,估值基本保持稳定。

2007年的情况也是如此,利差倒挂后盈利继续上升,估值稳定,并未明显走低。

2.什么推动了这轮美股反弹?

当前的情况也很类似:美股盈利增速放缓,主要是估值反弹带动美股反弹。

一是分子端经济尚未下行,盈利没有下降;二是分母端,投资者预期降息升温,美债下行,估值提升。

未来走向如何?首先看盈利。

从周期位置上,美国杠杆周期在高位,盈利理应下行。但盈利周期和杠杆周期产生背离。这主要是减税带来的冲击。盈利周期大概率向杠杆周期收敛。

回购也推高了每股盈利,这轮美股周期中,回购的作用很大,创造了历史高点。

回购的增加也和宽松的货币政策有关,货币政策收紧的过程中,回购面临的资金环境收紧,将影响回购规模。当前虽然暂停加息,但政策积极的一面需要时间释放。

具体来看,BBB信用利差的变化领先回购变化12个月,前期加息周期中偏紧的金融条件导致信用利差扩大,回购的同比增速将逐渐下行。

从这轮反弹来看,当前盈利的影响并没有体现出来。短期反弹的主要影响因素主要是估值。货币政策放松-无风险利率下降-估值反弹是主要逻辑,这才走出年初以来美国股债双牛的形态,即分子稳,分母驱动,但这只是经济见顶阶段的特殊情况。在盈利下行时,基本面因素是主要矛盾,按照前几轮经验,长时间来看盈利、估值和美债是同步下行的。

年初的股债双牛并不意味着美股仍能维持上行趋势,只是由于倒挂-衰退的时滞拉长,倒挂后需要较长时间等待基本面数据验证。当前也处于美国经济见顶的时间段。

3.美债利率下行趋势明确

相比之下,美债的下行趋势比较明确。

首先可以和历史相似时间阶段做个对比。暂停加息-利差倒挂-经济衰退是通常的演变路径。以去年12月作为暂停加息的时点,2019年3月10Y-3M倒挂,暂停加息-倒挂间隔3个月,和历史上的时滞相似,但是暂停加息之后何时降息呢?要等到经济真正步入衰退吗?历史上存在差异,1978年、1989年都是暂停加息后立刻开始降息,而2000年和2006年都是暂停加息后度过半年到一年的观察期,短端利率并没有变。

然而,即使短端利率不变,在联邦基金利率的平台期时长端利率仍然趋势下行,短端利率在美联储暂停加息的平台期一致构成长债利率的顶。这个阶段美联储走慢了。

我们进而总结出利率周期转变的三个阶段:

(1)美联储加息,推动短端利率上行,而长端利率比较犹疑,期限利差收窄;

(2)在美联储暂停加息后,短端不动,利差进一步收窄至倒挂,基本面数据证实衰退预期,长端利率不断下行,

(3)利差收窄,进一步倒逼短端利率下行(降息)。

当前正处于第二个阶段。

利率期货反映的市场降息预期不断增加,是近期带动长端下行的主要因素。2019年2月开始,降息预期不断增强,根据芝商所期货数据,目前市场对2020年1月之前降息1次的概率预期已经达到34.3%,总的降息预期超过40%,降息预期是否已经打满?未来长端利率是否已经没有下降空间?

我们认为,未来基本面衰退预期的不断证实仍将继续驱动长债利率下行。

10年美债利率和全球PMI有比较好的同步关系,推动本轮美债下行的不仅是美国基本面下行,而是全球基本面的共振下行。

中美欧日的M1增长领先全球PMI9个月左右,从这个角度看,2019年年末之前全球经济下行的趋势不会改变。对应到美国长债收益率可能在2.0%左右的点位。

未来的途径是全球经济基本面下行导致长债利率下行,倒逼美联储降息,最终进一步带动长债收益率下行。

单独看中国的M1也能得到类似的结论。

总结来看,利差倒挂预示着经济衰退,但并不是一个好的择时指标。利差倒挂后美股反而有平均的正收益,但这并不意味着美股仍能维持上行趋势,只是由于倒挂-衰退是时滞拉长,倒挂后需要较长时间等待基本面数据验证。当前也处于美国经济见顶的时间段。

未来的途径是经济基本面下行导致长债利率下行,倒逼美联储降息,最终进一步带动长债收益率下行。美国长债收益率可能降至2.0%左右的点位。

从中美股市关系看,在大方向上中国对美国是跟涨不跟跌;从中美利率关系看,大部分时间走势相同。如果中美利差保持稳定,理论上中国债市在未来两个季度还有很大空间。

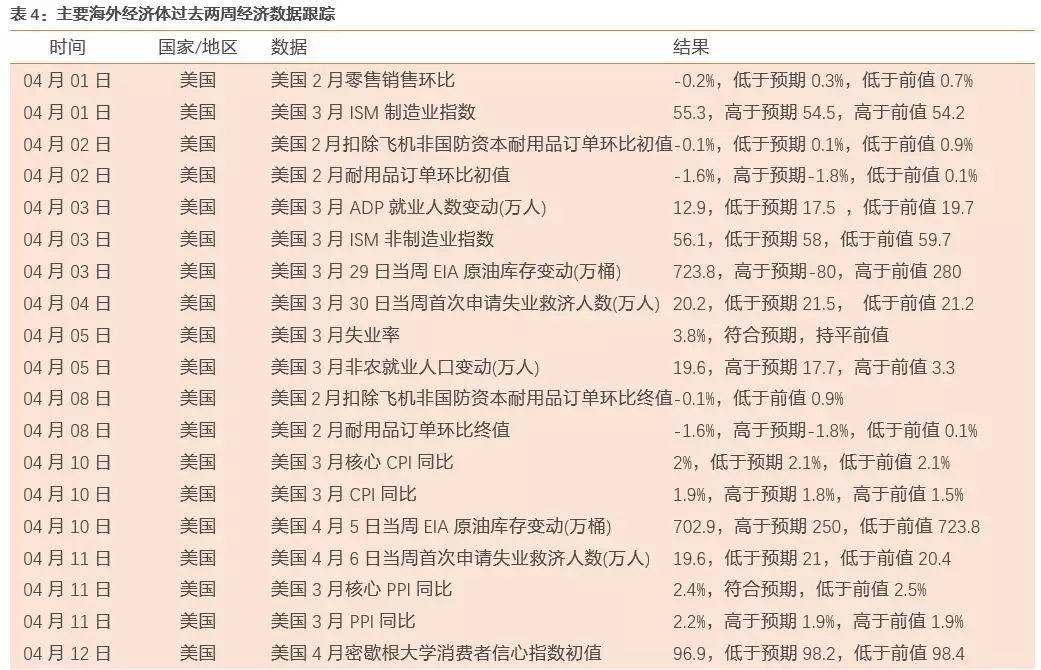

主要海外经济体经济数据与重大事件

相关市场表现

海外权益市场

前两周,全球权益市场整体上行。发达市场上行1.38%,金砖四国上行0.50%,亚太地区上行0.94%,欧洲市场上行1.84%,新兴市场上行1.41%。分地区来看,美国标普500上行0.52%,德国下行0.41%,日本下行0.12%,俄罗斯上行3.11%,港股上行0.44%,巴西上行1.55%,印度下行0.75%,英国上行0.27%,韩国上行1.45%。

海外资金与债券市场

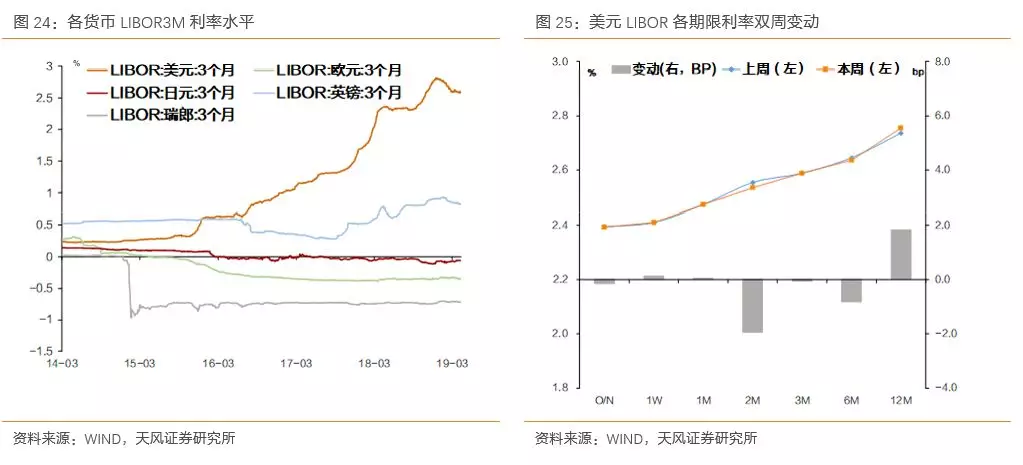

过去两周,以3月期LIBOR利率来看,美元3MLIBOR下行0.063bp至2.588%,欧元下行0.058bp,日元下行0.216bp,英镑下行0.85bp,瑞郎下行0.36bp。美元LIBOR隔夜下行0.15bp,1W期上行0.125bp,1M期上行0.038bp,2M期下行1.937bp,3M期下行0.036bp,6M期下行0.825bp,12M期上行1.838bp。

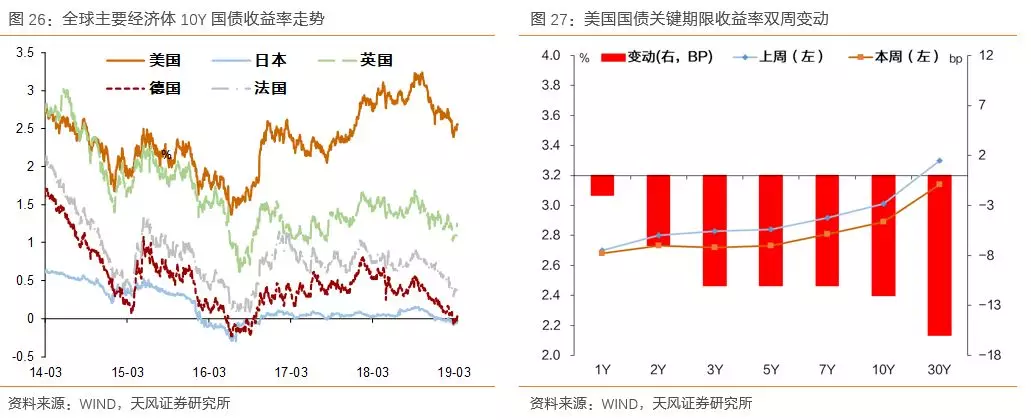

债券方面,美债收益率全面下行。分地区以10Y债券收益率来看,美国国债收益率上行7bp,日本上行2.2bp,英国上行15.37bp,德国上行1bp,法国上行6.7bp。

汇率

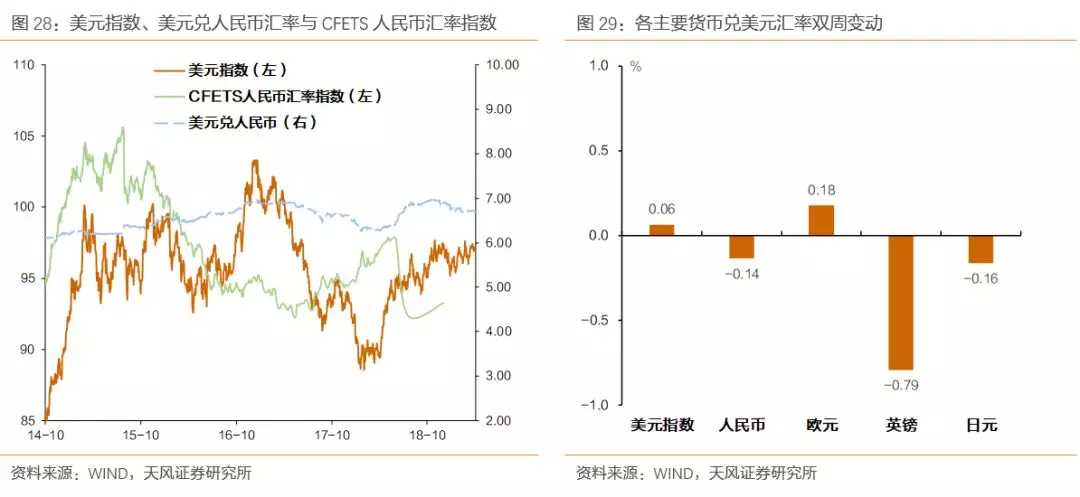

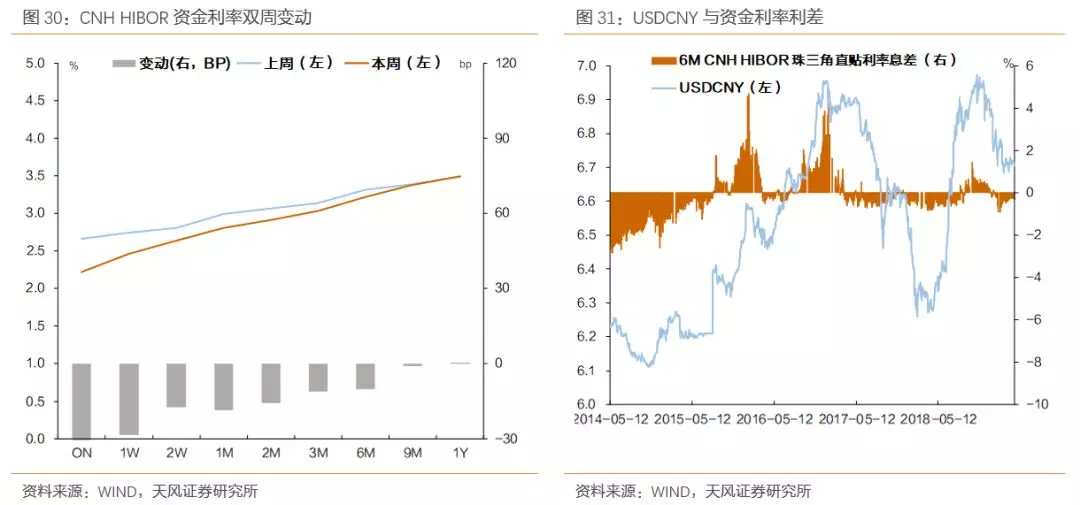

前两周,美元走强,美指上行0.06%。英镑下行0.79%,欧元上行0.18%,日元下行0.16%。 过去两周,美元兑人民币走平。CHN HIBOR利率普遍下行。

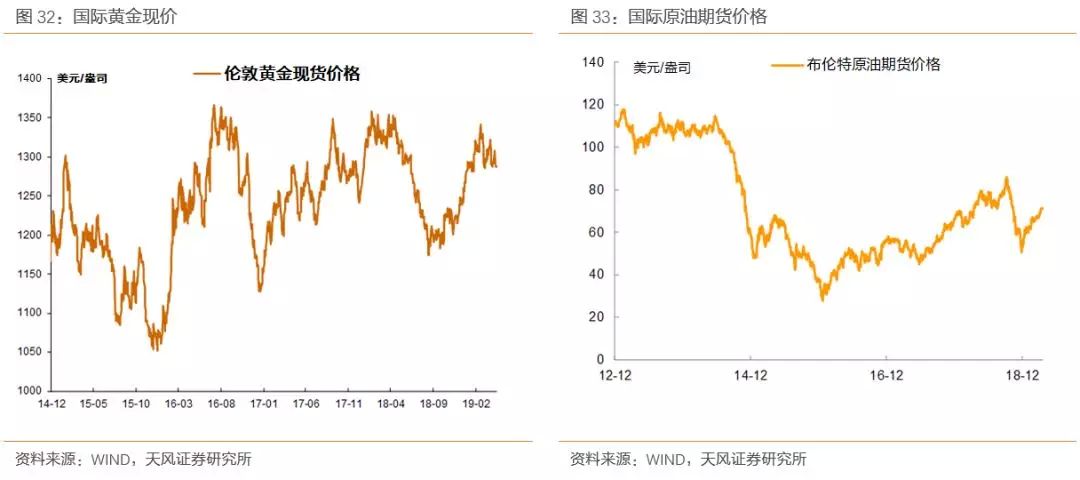

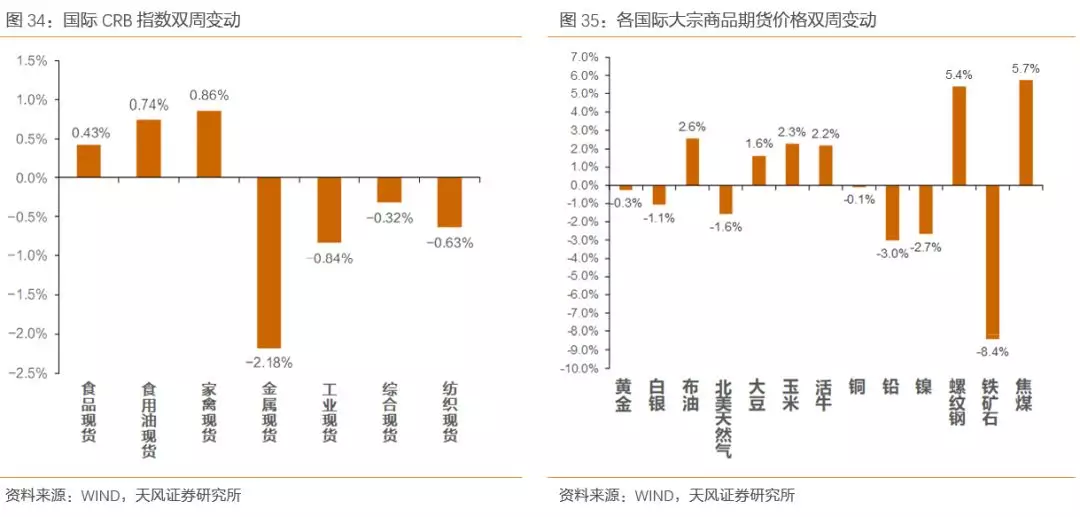

大宗商品

过去两周,食品现货上行0.43%,食用油现货上行0.74%,家禽现货下行0.86%,金属现货下行2.18%。北美天然气期货下行1.6%,大豆期货上行1.6%,玉米期货上行2.3%,铅期货下行3.0%,镍期货下行2.7%,焦煤期货上行5.7%,布油期货上行2.6%,螺纹钢期货上行5.4%,铜期货下行0.1%。

风险提示:基本面大幅提振;美联储超预期加息。

(编辑:朱姝琳)