智通财经APP获悉,德银发表研究报告,首予猫眼娱乐(01896)“买入”投资评级,目标价为26港元(较前收市价16.38港元有59%潜在升幅)。

从在线票务服务扩展到电影行业的各个领域

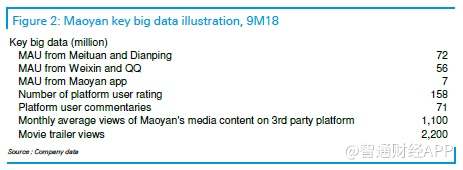

报告显示,德银认为猫眼娱乐正逐步从在线票务服务逐步涉及至电影行业的各个领域。公司于中国的在线电影票务市场渗透率超过85%,在腾讯(00700)和美团点评(03690)等门户网站的合作支持下,月度总活跃用户超过1亿人数,占据了逾60%的网络市场份额。该行相信,凭借其在线票务平台的主导地位,猫眼正在渗透电影行业的“所有领域”,尤其是电影的内容服务板块。此外,猫眼和阿里巴巴(BABA.US)影业共占到市场份额的90%以上,该行认为,随着市场的进一步整合,客户激励成本(购票补贴)将持续下降,这对于猫眼2019和2020财年盈利表现起到至关重要的作用。

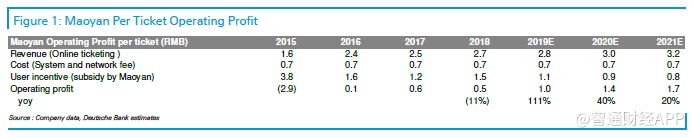

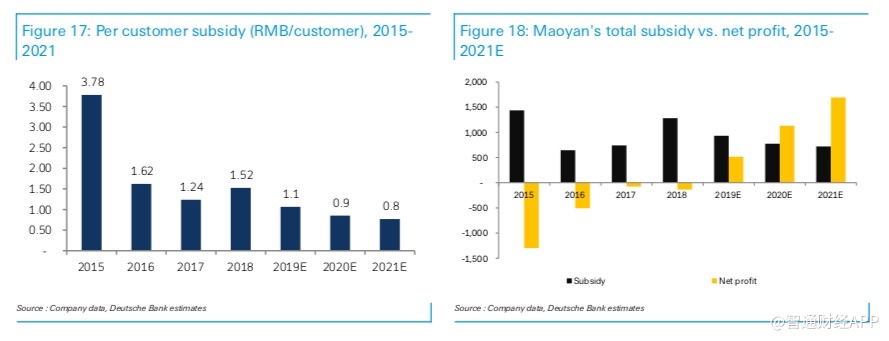

网上购票补贴是盈利的关键

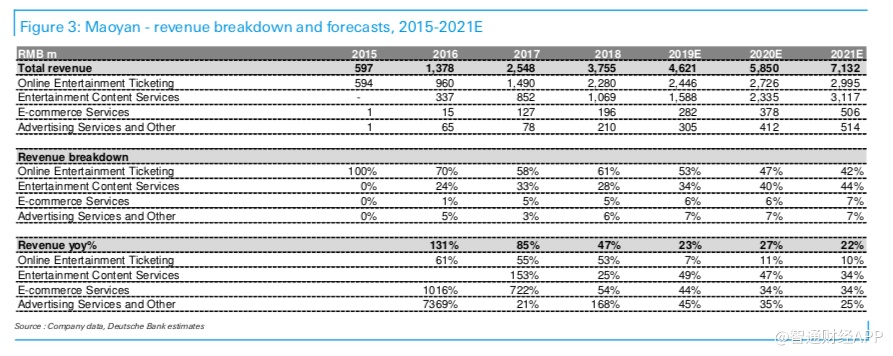

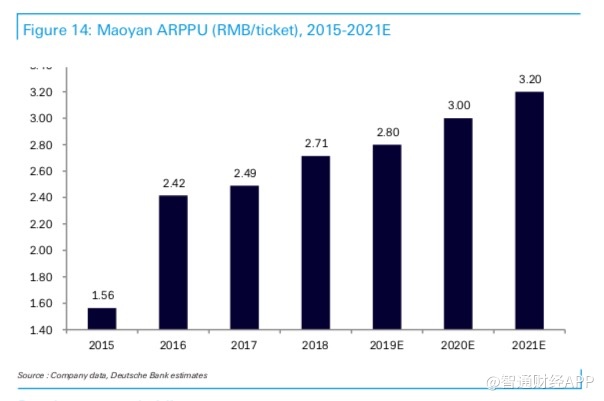

虽然该行预计中国的总票房未来将以较低的个位数增长,但随着内地票房飙升,未来三年内,猫眼的在线票务收入将实现9.5%的年复合增长率。截至2018年,猫眼的每付费用户平均收益只有2.7元人民币,占中国总票价的7.6%。德银预计每付费用户平均收益将在2021财年提高8%至3.2元人民币。此外,该行预估猫眼的人均消费补贴将从2018年的1.52元人民币降至2019年的1.1元人民币,补贴总额将从2018年的12.8亿元人民币降至2019年的0.93亿元人民币。德银预测,2019年猫眼应实现净利润8.33亿元人民币。

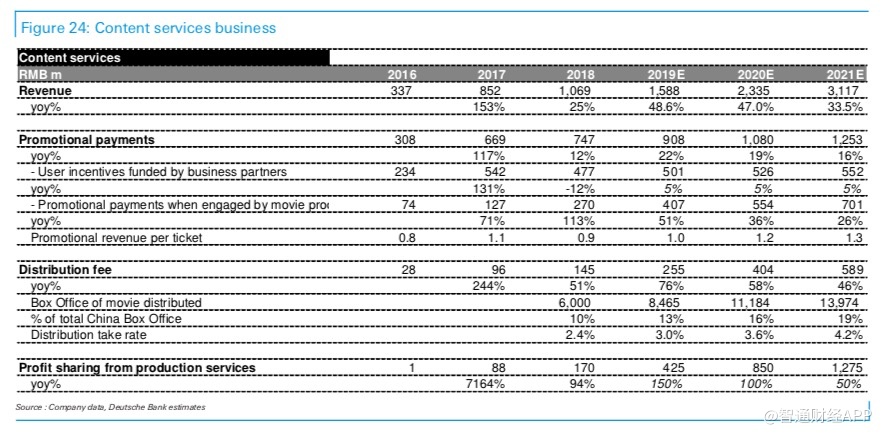

内容服务是增长的主要驱动力

猫眼占中国在线票务市场份额超过60%,处于主导地位。该公司正利用大数据将其业务扩展到上游分销和联合制作业务板块。德银预计在接下来的三年中,由于电影市场份额增长,猫眼的分销和联合制作业务收入将以43%的年复合增长率增长。

估值和风险

德银表示,按现金流折现法计算(10%的加权平均资本成本和3%的永续增长率),予其26港元的目标价,换算成2020财年调整后预计盈利(基于股票的薪酬、2017年与微影时代合并产生的摊销以及商誉减值准备因素作出调整)的17倍。根据该行对其2020的盈利预测,该股目前的市盈率为10倍,估值具有吸引力(相比之下,媒体/电影行业的平均市盈率为17-20倍)。下行风险包括1)政策风险;2)在线票务和上游业务的竞争加大;3)高质量电影内容的供应低于预期;4)制作延期。