智通财经APP获悉,FTN Financial的抵押贷款策略主管Walt Schmidt表示,美国按揭债券(Mortgage-Backed securities)的投资者们正在减少使用利率掉期(Interest rate swap)来对冲利率下降的风险,这意味着市场认为利率已经触底。

美国的房主可能会提前偿还贷款,按揭债券的久期(Duration)会因为提前还款速度的加快而大幅下降。按揭债券的投资者需要对久期缩短的风险进行对冲,即“凸性对冲”。

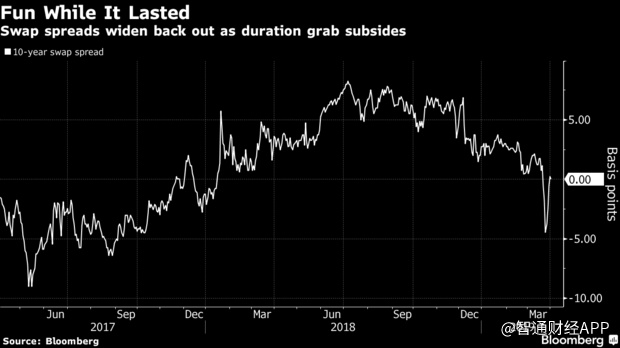

Schmidt指出,延长久期的一种流行方法是使用掉期交易,而10年期掉期仍然是最受欢迎的对冲产品。他认为,10年期美国国债收益率再次升至2.50%区间,互换利差(swap spread)回到了接近反弹前的水平,凸性对冲浪潮可能暂时结束。

按揭债券的投资者还有其他方法来延长久期,例如加入票面利率较低的远期合约至久期较长的投资组合当中。

Schmidt表示,值得注意的是,目前美国30年期抵押贷款利率在4%水平,由于30年期未偿按揭债券的总加权平均票面利率在4.40%到4.60%之间。假如30年期抵押贷款利率下降至4%以下,可能会重新引发对按揭债券的抢购。