本文来自微信公众号“张忆东策略世界”,作者张忆东。

投资要点

1、回顾:率先提2019年熊牛转折、一波三折,预判春季行情和“倒春寒”节奏

1.1、去年11月底《一溪流水泛轻舟》2019年中国政策改善、股市牛熊转折。

1.2、岁末年初看多春季行情,并预判了三月行情“倒春寒”调整的时间和性质。

1.3、三月底,明确提出兑现“倒春寒”,看多4月,提出行情将回归基本面驱动。

2、展望:看多4月,行情转向基本面驱动和机构资金驱动

2.1、行情主逻辑从“水牛”回归基本面,基本面“预期差”修复带来行情动能。

1)宏观经济数据的现实和预期:不在于真的有多好,而在于没预期的差。投资者此前对经济预期过度悲观,在政策宽松的背景下,对超预期好数据比如3月PMI会更敏感。预判4月“经济复苏”幻觉将强化,刺激机构投资者加仓,推升行情透支基本面。随中美贸易谈判进展,6月基本面预期或将再次恶化。

2)企业盈利现实与预期的差异:不在于整体有多差,而在于部分公司有多好。此前投资者对一季报的预期很悲观,导致市场对一季报的利空麻木而对利多敏感,因此,盈利强于预期或不低于预期的优质股票将明显走强、驱动行情。

2.2、纵向比,整体估值仍处历史合理范畴,盈利率先改善的龙头有高性价比

1)A股、港股估值仍然不贵,但已走出历史估值底部,后续更受基本面影响。

2)总体盈利增速仍处于历史低位,但是,一批最优秀上市公司得益于宽松政策而有望1季报盈利率先改善,从而获得机构资金加仓,直至估值溢价。

2.3、横向比,瘸子里面挑高个,中国权益资产在全球对比依然是香饽饽。1)论价值:中国优质资产的分红能力日趋稳定,性价比强于美国高收益债,更强于已是负利率状态的欧洲资产。恒指、上证50的股息率处于全球中上游。2)论成长:相对全球同类可比公司,中国核心资产的盈利更强但估值合理或低估。

2.4、境内机构和外资的逐步加仓行为,将是后续行情上涨的主导力量。1)形势比人强,前期担心基本面而保持低仓位的诸多境内机构,在强势行情面前,将放弃逢低布局的耐心,给自己找“基本面改善的台阶”而逐步加仓。2)外资恢复流入中国资产的趋势,得益于外资对中国经济预期改善及MSCI扩容。

3、策略:跟随新一轮增量资金的机构特性,围绕多层次基本面找龙头溢价

1)首先,传统核心资产,精选低估值高分红且受益于“复苏幻觉”的金融地产及周期价值股龙头;第二,二线蓝筹,外资驱动中国消费龙头溢价,将带动性价比更高的二线蓝筹;第三,具有“自主可控”核心竞争力的科创龙头。

风险提示:全球经济增速下行;美国加息及缩表;大国博弈的政治风险

报告正文

1、回顾:率先提2019年熊牛转折、一波三折,预判春季行情和“倒春寒”节奏

1.1、2018年11月转多,率先提出2019年中国股市步入牛熊转折期、N性走势、一波三折

1.2、前瞻性看多春季行情,预判了三月行情“倒春寒”时间和性质

1.3、三月底及时提醒“倒春寒”兑现,看多4月,行情将回归基本面

2、看多4月,行情转向基本面驱动和机构资金驱动

2.1、行情主逻辑从“水牛”回归基本面,基本面“预期差”修复带来行情动能

首先,宏观经济数据的现实和预期:不在于真的有多好,而在于没预期的差。

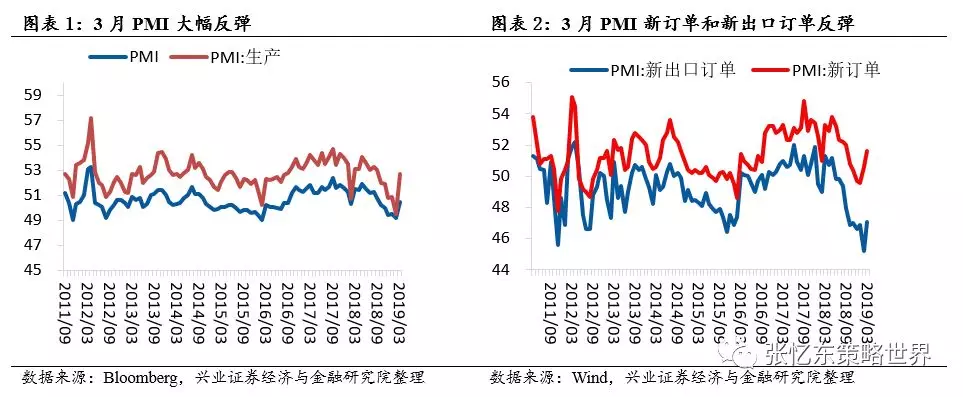

投资者此前对经济预期过度悲观,在政策宽松的背景下,对好数据会更敏感。3月PMI数据超预期,其影响可能会被放大,PMI从2月49.2反弹至50.5,重新站上荣枯线的上方,生产指数从2月49.5大幅反弹至52.7,新订单指数连续两个月反弹并处于50以上,新出口订单指数也出现了从2018年11月以来的首次反弹。

我们判断,基于1季度宽货币、宽信用、宽财政的力度较大,部分宏观及中观数据有望阶段性改善,因此,4月“经济复苏”幻觉将进一步强化,刺激机构投资者加仓,从而推升行情直至透支基本面,毕竟总体经济下行压力仍在、复苏不易。

要提前提醒的是,一旦未来一段时间的行情上涨,导致基本面被透支,那么,伴随中美贸易谈判进程以及国内政策从关注短期稳定向中长期转型调整,很可能6月市场对于基本面的预期将再次恶化,从而产生调整压力。

第二,企业盈利现实与预期的差异:不在于整体有多差,而在于部分公司有多好。此前投资者对一季报的预期很悲观,导致市场对一季报的利空麻木而利多敏感。因此,盈利强于预期或不低于预期的优质股票将明显走强、驱动行情。

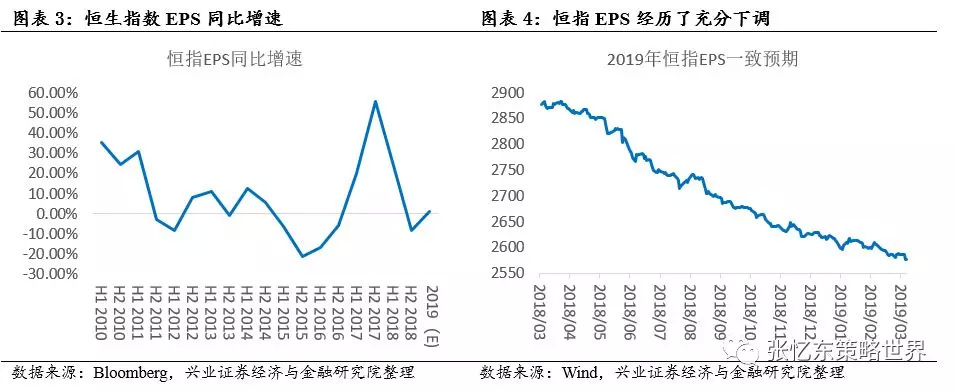

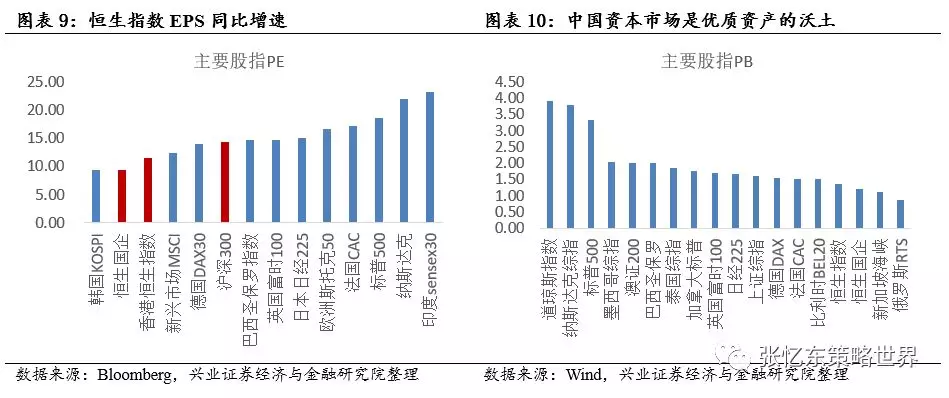

这在年报发布期已经表现的很明显,2018年报显示恒生指数EPS增速从2018年上半年24%下降至下半年-8%,另外,根据相关机构统计的2019年恒指EPS增速一致预期已经不到1%。但是,业绩季期间港股行情更多体现为个股分化,业绩差的股票并未影响市场情绪,反而在逆境中业绩超预期的公司进一步得到投资者的认可。

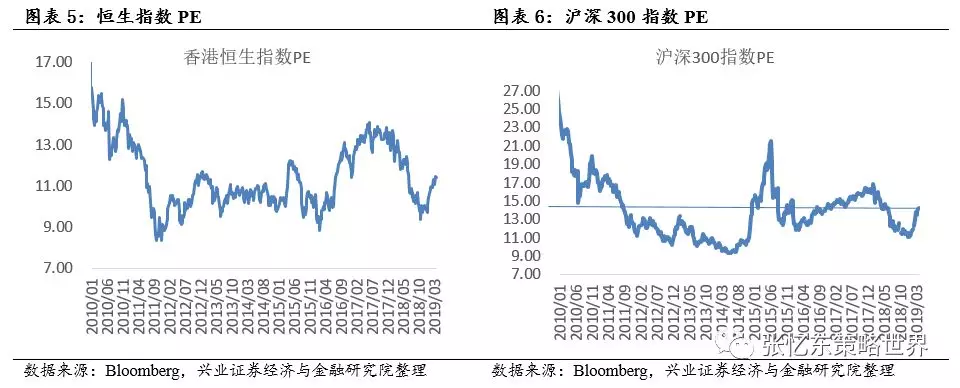

2.2、纵向比,整体估值仍处历史合理范畴,盈利率先改善的龙头有高性价比

A股、港股估值仍然不贵,但已走出历史估值底部,后续更受基本面影响。恒指PE11.42倍、沪深300指数PE14.23倍,均处于2010年以来的均值左右。

总体盈利增速仍处于历史低位,但是,一批最优秀上市公司得益于宽松政策而有望1季报盈利率先改善,从而获得机构资金加仓,直至估值溢价。考虑到上半年一系列积极政策的组合拳比如积极的信贷政策、大力度减税降费、放松管制等等,持续发酵,我们判断,部分最优秀的上市公司有望率先出现盈利企稳回升绩好转。

2.3、横向比,瘸子里面挑高个,中国权益资产在全球对比依然是香饽饽

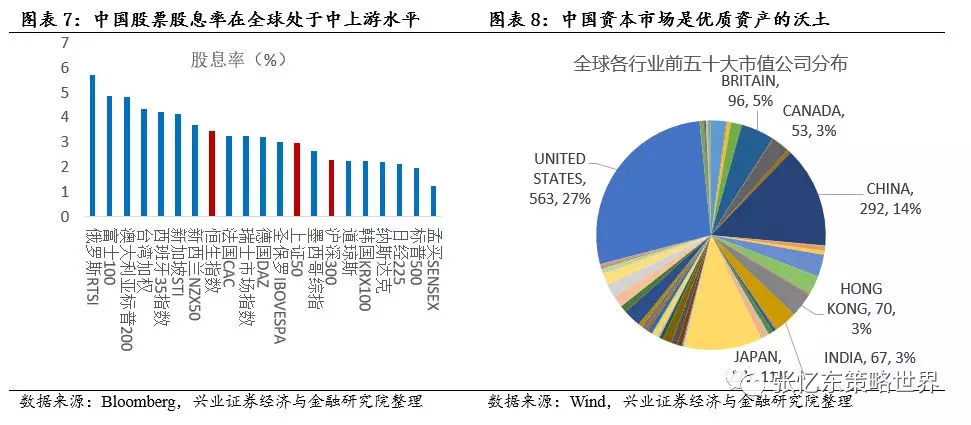

在全球都缺需求、低利率的格局下,优质资产稀缺,全球布局的资金是在瘸子里面挑高个,与全球主要经济体资本市场相比,中国权益资产的盈利与估值的性价比较高。

配置型的外资长线资金,如主权基金、养老金,家族基金等,这类资金收益率回报率要求不高,考察的时间维度通常是以三年到五年,甚至更长的十年为一个周期。他们往往会比较全球主要经济体资本市场的性价比,并做全球配置。

论价值:中国优质资产的分红能力日趋稳定,性价比强于美国高收益债,更强于已是负利率状态的欧洲资产。

1)恒指、上证50的股息率处于全球中上游。恒指的分红收益率接近3.5%、A股上证50的分红收益率接近3%,与全球主要股指相比处于中上游水平,高于美国、法国、德国、日本等市场,并且相对DM成长性更好、相对EM具有汇率稳定的优势。

2)中国部分价值股的分红收益率,与美国高收益债利率相当,中国股票估值处于低位,而美国高收益债利差随着经济边际走弱有上行风险,在人民币汇率相对稳定的背景下,买入A股股票比买美国低评级债好。

论成长:相对全球同类可比公司,中国核心资产的盈利更强但估值合理或低估。1)中国经济体量和增速都居于全球前列,中国经济转型降速以后GDP仍有6%左右的增速;2)中国资本市场是优质资产的沃土,全球各行业前五十大市值公司中,中国占据14%,占比仅次于美国;3)与同类可比公司比较而言,中国股票的估值相对合理甚至偏低估。

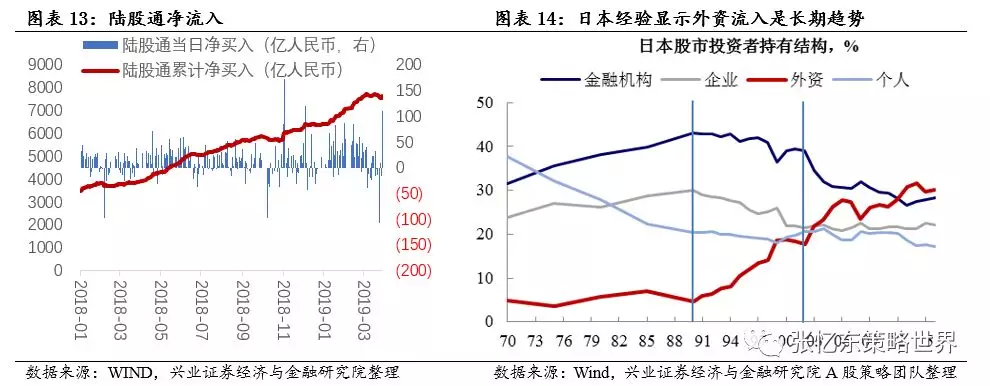

2.4、境内机构和外资的逐步加仓行为,将是后续行情上涨的主导力量

首先,形势比人强,前期担心基本面而保持低仓位的诸多境内机构,在强势行情面前,将放弃逢低布局的耐心,给自己找“基本面改善的台阶”而逐步加仓。

1)2019年一季度股票型基金和偏股混合型基金取得了不错的收益,收益最高者超过50%,但是业绩分化也较大,收益率超过上证综指的基金占比65%,仍有35%的基金跑输指数,仓位较低的机构有加仓动力。

2)赚钱效应之下,银行理财、保险资管仓位向股票再配置的动力足。

3)居民财富再配置,新成立偏股基金申购份额快速上升,新成立基金建仓带来增量资金。

其次,外资恢复流入中国资产的趋势,得益于外资对中国经济预期改善及MSCI扩容。一方面,外资对于PMI等先行指标的改善非常重视;另一方面,MSCI扩容窗口正在临近,2019年5月,MSCI会把指数中的现有的中国大盘A股纳入因子从5%增加至10%,同时以10%的纳入因子纳入中国创业板大盘A股。

3、策略:跟随新一轮增量资金的机构特性,围绕多层次基本面找龙头溢价

首先,传统核心资产,精选低估值高分红且受益于“复苏幻觉”的金融地产及周期价值股龙头;

第二,二线蓝筹,外资驱动中国消费龙头溢价,将带动性价比更高的二线蓝筹;

第三,具有“自主可控”核心竞争力的科创龙头。

4、风险提示

全球经济增速下行;美国加息及缩表;大国博弈的政治风险。