本文来自“美股研究社”,本文观点不代表智通财经观点。

摘要

自上周五以来的反向收益率曲线是一个强烈的警告信号,表明美国股市已经见顶。

在极端估值和首次申请失业救济人数缓慢上升的支持下,经济衰退和股市下跌的可能性越来越大。

由于过去三个月可能只是熊市反弹,现在不是进行长期股票投资的时候。

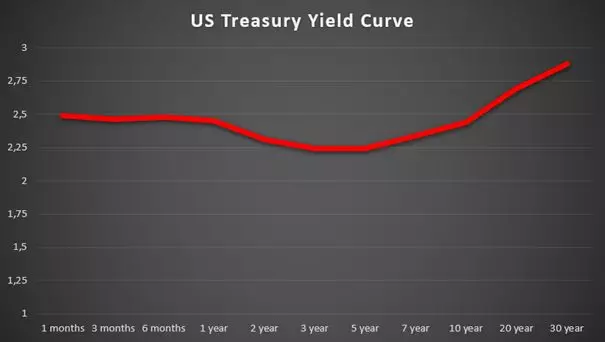

上周五发生了一件事,或许是一件大事:自金融危机以来,收益率曲线首次出现反转。人们可能会争论收益率曲线可以被描述为反转的时间点,但对大多数专家来说,当10年期美国国债收益率低于3个月期美国国债收益率时,收益率曲线就反转了。上周五,10年期美国国债收益率为2.44%,3个月期美国国债收益率为2.46%。对于那些可能会问为什么这是一个如此大的问题的人来说,答案很简单:除了过去几个月已经出现的乌云之外,我们现在看到了美国经济衰退的最明显的警告信号之一。

我们以此为契机,再次密切关注美国股市、美国经济以及一些可能发出早期预警信号的指标。我们将从观察美联储最近的利率和行为开始。

美联储和利率

上周三,2019年第二届联邦公开市场委员会(FOMC)发布了如下新闻稿:

美国联邦公开市场委员会(fomc) 1月会议以来收到的信息显示,就业市场依然强劲,但经济活动增速较去年第四季度的稳健有所放缓。

因此,美联储决定将联邦基金利率维持在当前水平。但除了这些信息,美联储还表示,它很可能会将2019年的加息措施转嫁出去,而在去年12月,人们仍一致认为,2019年至少会有两次加息。

假设联邦基金利率在未来几个月保持稳定,我们已经看到了一个过去已经出现过很多次的模式(用红色圈起来)。我们看到了与上两次衰退(2000年至2003年以及2007年至2009年)的强烈相似之处。在上个世纪,我们也看到了类似的模式:1960年和1970年。美联储总是加息,停止加息,并在一段时间内保持联邦基金利率不变,然后大幅降息,衰退就开始了。

当然,这不是一个每次都要发生的固定序列。我们可以看到一些例子——尤其是在上世纪70年代和80年代,尽管衰退已经开始,美联储仍在继续加息。我们还可以看到一些模式——用绿色圈起来——当美联储提高利率,然后在一段时间内停止这样做,在随后的几年里没有出现衰退(我们稍后会回到这个话题)。

当我们不仅看作为收益率曲线一部分的联邦基金利率,而且看国债利率的整个“光谱”时,我们看到的情况正在变得更糟。在下面的图表中,我们包括了10年期美国国债收益率与3个月期美国国债收益率之间的息差(红线)——上周五跌破零的息差。现在我们可以看到,美联储不仅在衰退前停止加息,而且在过去50年里,每次息差变为负值,衰退就会随之而来。

凯文•克利森(Kevin Kliesen)在他的短篇文章《衰退信号:收益率曲线与失业率低谷之比》(Recession Signals: the Yield Curve vs. Unemployment Rate低谷)中指出,自1969年以来的每次衰退之前,收益率曲线都会出现反转。由于收益率曲线反转平均发生在衰退开始前10个月左右,我们可以得出结论,美国将在2020年初陷入衰退。美联储中断加息和收益率曲线反转的组合,应该是向所有投资者发出的一个明确警告信号。

失业率和首次申请失业救济人数

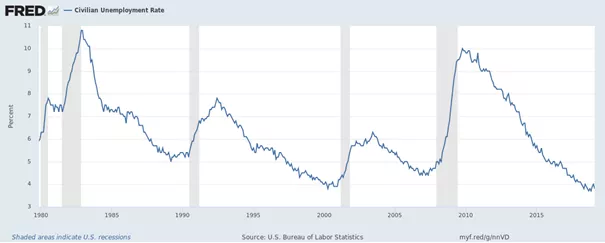

经济学家关注的第二个指标是劳动力市场。美联储在新闻稿中表示,劳动力市场强劲,失业率确实接近最低点(2018年11月为3.7%,目前为3.8%)。在他的文章中,Kliesen也提到了失业率,并指出失业率低谷总是在经济衰退之前出现。平均而言,失业率在衰退开始前九个月左右处于暂时低点。但是,一个月的最低失业率和经济衰退开始时的平均差距只有0.37%,所以失业率并不是一个很好的预警指标,因为很难在接下来的几个月里确定最低失业率。回顾过去40年,我们可以看到,当美国经济已经陷入衰退时,失业率却在上升。以前的小幅上涨很难与通常的波动区分开。

在我看来,更有意义的是看一看每周初请失业金人数,因为该指标对短期变化更为敏感,可以作为另一种预警指标。从首次申请失业救济人数四周的移动平均值来看,我们可以看到,这一趋势似乎正在发生转变,至少自2018年9月以来,这一数字一直在上升,而不是下降。

循环中

劳动力市场和债券市场都可以向股市发出非常清晰的预警信号,而这些信号在过去几十年里一直非常准确。虽然收益率曲线反转的定义很清楚,也很容易被发现,但要确定失业率触底只是事后的事情。但在我看来,两家公司目前都在发出明确的警告信号。我之前多次提到的一些其他因素加强了这两个警告信号,我们必须牢记这些因素。

首先,我们要观察循环本身,并试着确定循环中的当前点。目前的牛市始于10年前的2009年3月。即使我们假设2018年9月是暂时高点,牛市已经在那个时刻结束,但它过去(或现在)仍然是历史上最长的牛市。虽然我不会反驳那些声称牛市可能会持续几个月甚至几个季度的人,但目前持有期限为两三年的长期投资并不是一个好的选择。我们之前提到过,在过去,当美联储停止加息时,有时并不会出现衰退。第一张图表上用红色标出的时间与2019年之间的巨大差异,是这个周期的转折点。第一幅图中绿色标记的两个时间框架出现在周期的更早时期,估值仍然很低,牛市还没有达到极限。

我们也应该考虑股票市场的估值。虽然我知道目前的TTM市盈率只有20.0(仍然高于平均水平),但市盈率并不是一个很好的长期估值指标。由于该指数波动剧烈(2009年市盈率高于100可能就是一个例子),而企业盈利通常在周期结束时处于最高水平,因此有比市盈率更好的股市估值指标。

一种选择是关注10年期市盈率,当市盈率极高时,这意味着崩盘的风险。截至2月底,10年期市盈率为29.6倍,甚至在2018年9月达到(可能的)峰值33倍。这是自1870年以来的第二高数字,仅次于2000年的估值,但高于大萧条前1929年的比率。

衡量估值的第二种方法是将股市估值与当前GDP进行比较。在沃伦•巴菲特(Warren Buffett)看来,这可能是决定任何特定时刻估值水平的唯一最佳指标。Advisor Perspective只提供了1950年以前的数据,但在那70年里,目前的估值再次位居第二,仅次于2000年互联网泡沫高峰期的估值。

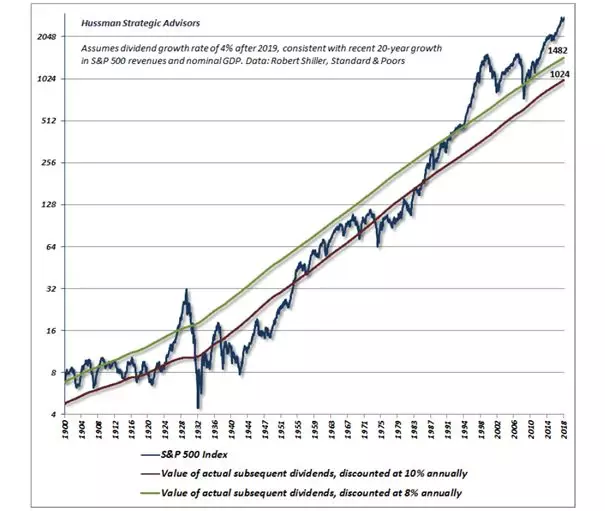

我们还可以考虑预期的未来现金流,并在此基础上计算股票的内在价值。John Hussman计算了标准普尔500指数(SPY)的内在价值,假设有10%的贴现率(红线)和8%的贴现率(绿线)。下图还显示,股票估值的发展趋势与内在价值相似,但波动较大。我们还可以看到,标普500指数在2009年前后的估值相当高,但此后它又慢慢进入了极度高估的区间。

在我看来,目前的市场——尤其是美国股市——只能被形容为估值过高,但肯定有许多人认为,股市仍是一个良好的买入机会。(否则为什么股市会在2017年、2018年或过去三个月上涨?)人们经常提到的一个论点是,低利率正迫使人们进入股市。虽然联邦基金利率不像三、四年前那么低,但我们仍然看到几十年来最低的利率。人们倾向于辩称,当前的时代不同于上世纪90年代末和20世纪20年代,因此有理由认为股价处于极高水平。

我们必须谨慎对待这样的叙述——它们会导致“新时代”思维,并成为乐观情绪和股价泡沫的基础。现在,人们常说时代不同了,因为低利率将迫使人们购买股票。首先,它不是真的,还从未如此低利率在最近的十年,在过去的低利率并没有导致无限攀升股票价格(和当前的周期是历史上最长的牛市,过去的牛市甚至没有最后只要这个尽管利率接近于零)。其次,金融市场是一个复杂的系统,假设只有一个指标(接近于零的利率)能保证股价上涨,这不仅危险,而且相当愚蠢。金融市场是一个复杂的系统,受劳动力市场和经济的影响(同样受美联储和联邦基金利率的影响)。金融市场还受到参与者预期的影响(受经济数据或利率的影响),金融市场不得不屈从于市场参与者的恐惧或贪婪,使得价格不时变得相当不理性。

下图显示了1960年以来10年期和10年期美国国债的市盈率。我们可以看到,尽管利率上升(这比我们现在看到的更加不合理),市盈率却一直在上升,但我们也看到了许多远低于当前估值和美国国债收益率的点(蓝色和紫色)。

差异和熊市反弹

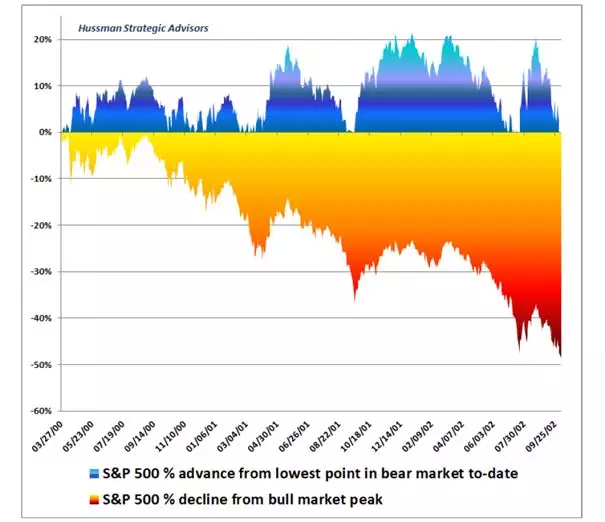

从更短的时间框架来看,并考察上一个临时低点(2018年12月24日至2018年3月24日)之后的三个月,我们看到了一个有趣的发展。在这三个月中,标准普尔500指数上涨了19.12%(这是一个令人印象深刻的单季度表现)。然而,美国股市似乎是少数几个进入“牛市”的指标之一。当比较股票市场与债券市场或劳动力市场的表现时,我们发现了一些有趣的差异。

股票投资者似乎看涨;然而,债券投资者却没有这种热情。1月份,股市上涨,短期国债收益率(即国债收益率)之间的息差扩大。,以及长期国债收益率(即但自那以来,美国股市指数继续上涨,而两国国债收益率之间的息差越来越接近于零。上周五,息差为负,为金融危机以来的首次。正如大多数投资者或经济学家所描述的那样,收益率曲线是反向的,这对股市来说显然是一个负面信号。

但不仅标普500指数和债券市场表现出强烈的差异。每周首次申请失业救济人数和主要指数也在朝着两个不同的方向移动。在9月至12月的三个月里,首次申请失业救济人数的四周平均值在上升,股市在下跌——这是有道理的。但从2018年圣诞节到现在的三个月里,四周的平均数字仍然显示出上升的趋势——尽管如此,股市仍在反弹。这似乎是违反直觉的。

所以估值仍然非常高,反向收益率曲线,股票市场和债券市场之间的差异,股票市场和劳动力市场之间的差异。当综合这些信息时,我们似乎看到了熊市的反弹:短期牛市的反弹仅仅是熊市中的修正。

赫斯曼(John Hussman)的研究显示,这种熊市反弹可能会持续数月,而且似乎非常冲动,短期内涨幅可能达到20%甚至更多。在1929年至1932年的大萧条期间,股市经历了有史以来最严重的崩盘,其中一次熊市反弹上涨了近50%。这本身并不能说明我们正处于熊市。但认为自去年12月以来两位数的涨幅和强劲的牛市行情证明我们没有进入熊市,也纯属无稽之谈。

结论

John

Hussman在他最新的市场评论中写道:在这个周期中,我们已经认识到投机者的韧性是不可低估的,因此,在投机和避险之间的门槛上,最好不要过于坚定地站在任何一个方向上。

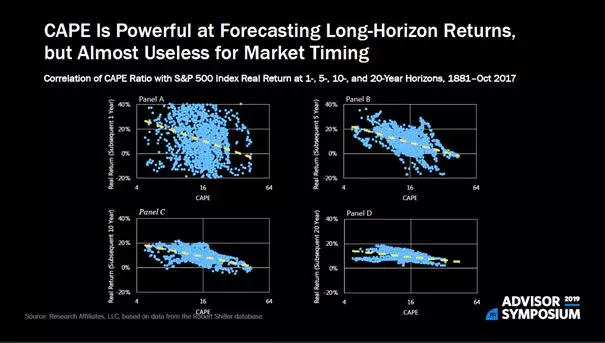

在最近的一份报告中,“估值无关紧要吗?”罗伯·阿诺特(Rob Arnott)的研究表明,CAPE不能用于市场时机选择,但它在预测长期回报方面极其强大。许多其他估值指标也是如此。

高CAPE或高市值与国内生产总值(gdp)之比,足以成为目前不启动任何股市长期投资的理由。虽然很难确定市场的时间,但我个人认为,市场在2018年9月见顶,这次熊市反弹可能已经结束,因为股市和债市之间存在巨大差异。除了少数例外,现在不是投资股票的时候,我将继续观望。

(编辑:朱姝琳)