本文来自微信公众号“华尔街见闻”,作者为申万宏源分析师赵金厚,原标题为《增加进口可以弥补多少产能缺口?》。

要点

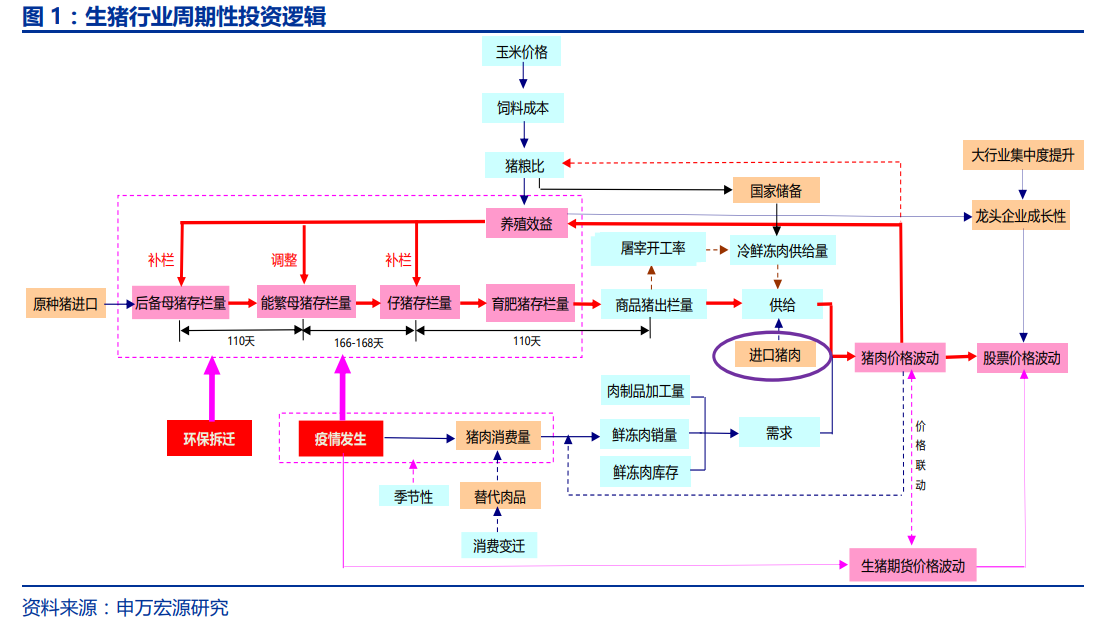

我们建立了完整的生猪行业周期性投资逻辑框架,猪价由供需关系决定,相对供给,需求较为稳定,因此供给是影响价格的核心变量。影响供给的因素包括:盈利周期下的供给波动(蛛网模型)、突发因素下的供给波动(如疫情、环保拆迁等),且屠宰厂与养殖场的博弈可扩大当期波动幅度。

此外,进出口、国储虽然体量不大,也会在一定时间内、在一定程度上影响价格波动,本文我们将重点对猪肉贸易进行分析。

核心结论:2019-2020年增加进口或成定局(最多增加180万吨);但由于越南发生非洲猪瘟疫情,严打走私可能减少部分走私量(预计减少50万吨);供港澳的活猪及猪肉保持稳定。因此我们预计净进口(包括走私)增加约130万吨。假如国内猪肉产量下降15%、20%、25%、30%,消费下降5%,增加的净进口(包括走私)可以补充2%的缺口,则供需缺口分别为8%、13%、18%、23%。在中性假设下,20%左右的供需缺口将使猪价创历史新高。

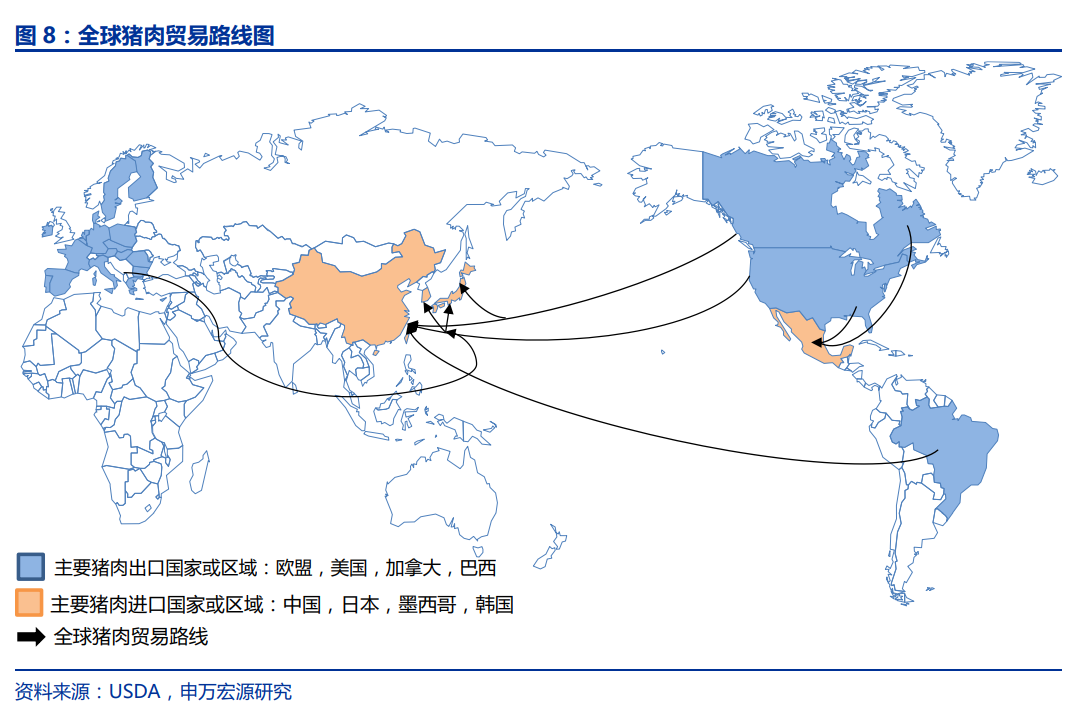

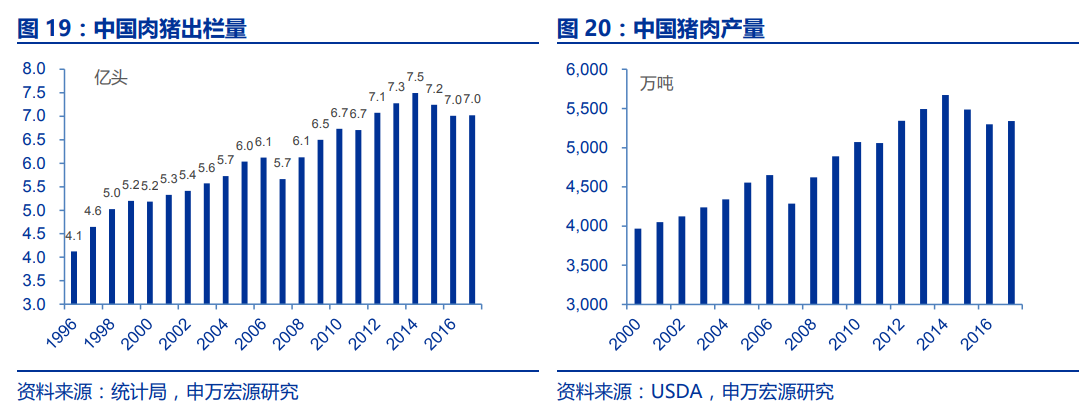

中国是最大的猪肉生产、消费、进口国,国际猪肉贸易流主要由欧盟、美国、巴西、加拿大等国家流向中国、日本、墨西哥、韩国。2017年中国生猪出栏头数约为7亿头,猪肉消费量约为5400万吨;猪肉进口量121万吨(2016年猪价高峰时进口量为162万吨)。猪肉主产国包括中国、欧盟、美国、巴西和俄罗斯,占比分别为47.9%、21.3%、10.6%、3.3%、2.9%,主产国同时是主要消费国。

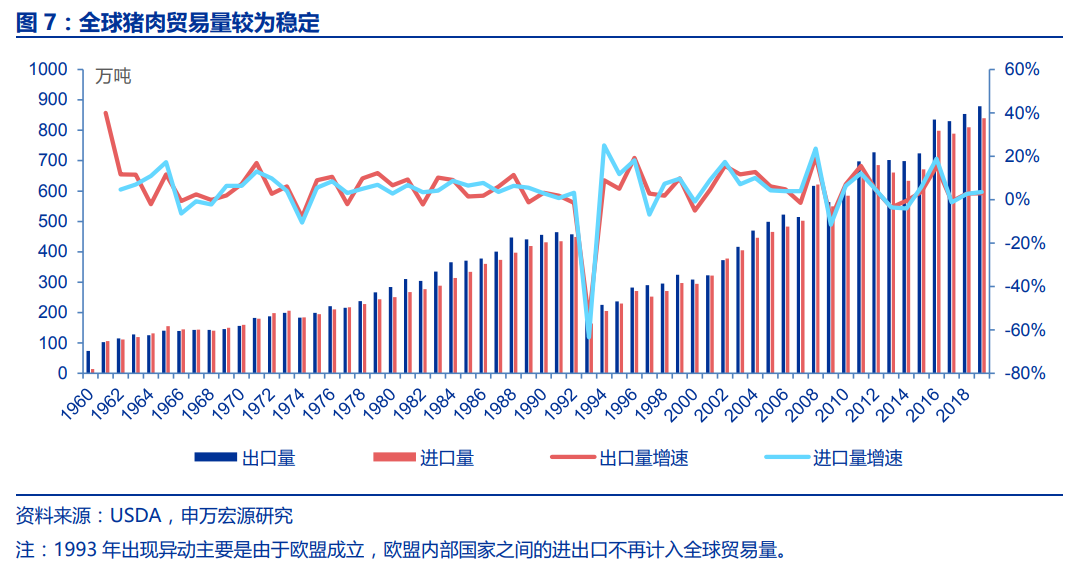

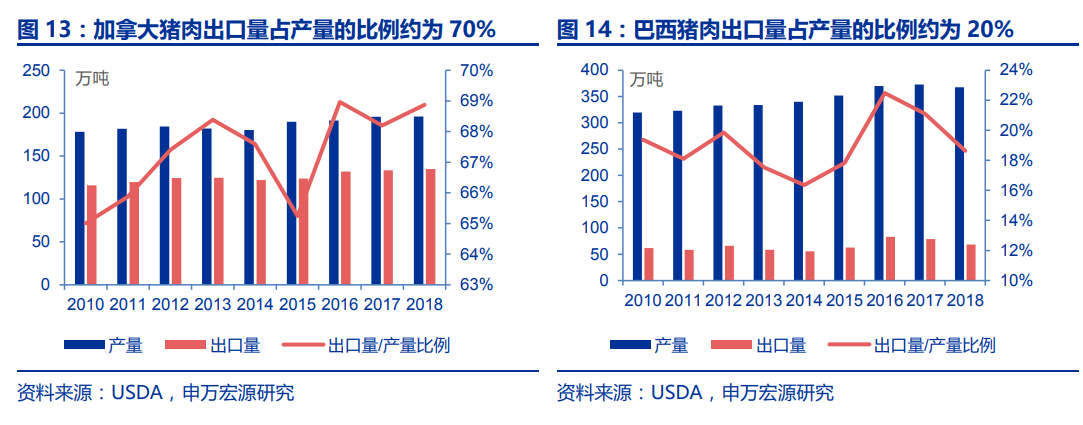

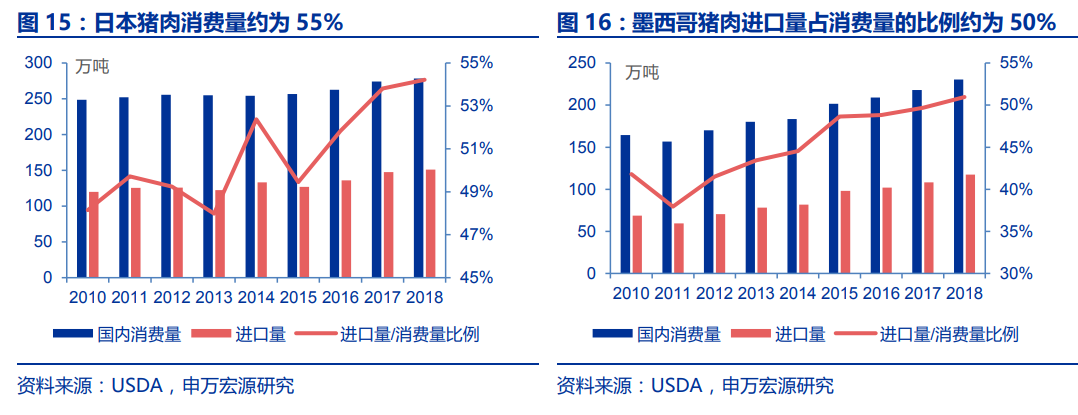

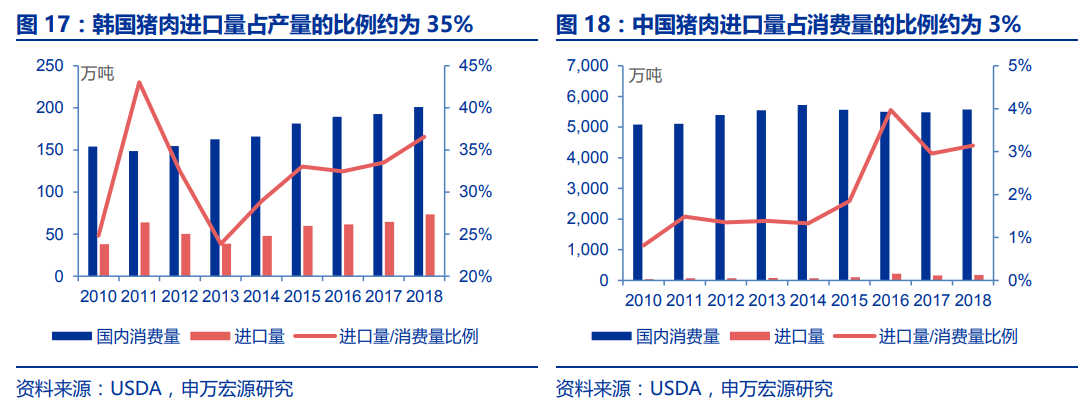

全球猪肉贸易量约为800-850万吨,主要出口国包括欧盟、美国、加拿大和巴西,欧盟、美国、巴西的出口占产量的比例13%-23%之间,加拿大出口比例较大(70%的猪肉用于出口,自用比例较低)。主要进口国包括中国、日本、墨西哥、韩国,除中国外,主要进口国猪肉的进口的依存度较高(进口量占消费量的比例约为35%-55%)。

2019-2020年增加进口几成定局,但对国内产能缺口弥补程度有限。正常情况下,进口猪肉的驱动因素是国内外价差(2013年至今价差的均值约为8元/公斤)。

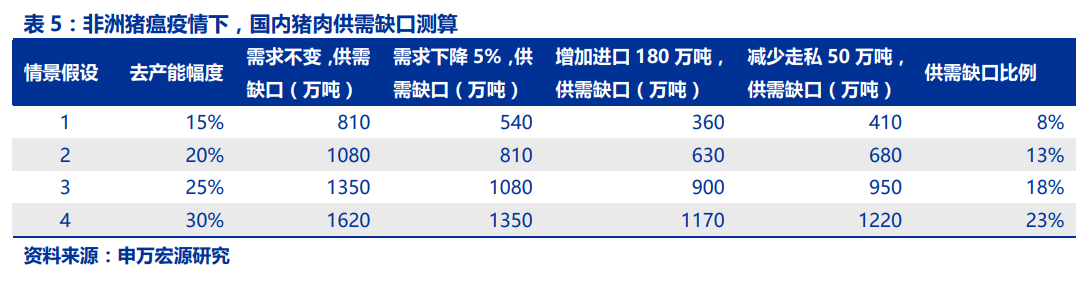

预计2019年下半年-2020年中国猪价将创历史新高,进口猪肉价差将大幅扩大,刺激贸易商扩大进口;同时中国存在供需缺口,将主动扩大进口:假设国内产能去化幅度分别为15%、20%、25%、30%,需求下降5%,则供需缺口分别为540万吨、1080万吨、1350万吨、1620万吨;如果增加180万吨净进口同时减少50万吨走私,则供需缺口为410万吨、680万吨、950万吨、1220万吨,比例分别为8%、13%、18%、23%。20%左右的供需缺口将使国内生猪、猪肉价格创历史新高。

中国增加进口不会扭转本国供需格局,但“大国效应”将推升国际猪价。复盘2016年,美国出口量增加11万吨,增量基本都是对中国出口,2016年上半年美国瘦猪肉现货价涨幅约为40%。

根据USDA预测,2019年欧盟、巴西、加拿大等主要出口国猪肉产量均维持稳定,美国猪肉产量有望增加63万吨。假设进口增量的1/3(约60万吨)来自美国,则美国猪价涨幅将不容小觑(美国瘦肉猪期货1906合约价格已经超过95美分/磅,较近期低点涨幅超过30%)。猪肉国际贸易价格将传导至主要进口国(日本、墨西哥、韩国等),推升该国猪肉价格。

风险提示:猪价上涨不达预期

1. 生猪行业周期性波动逻辑

我们建立了完整的生猪行业周期性投资逻辑框架,猪价由供需关系决定,相对供给,需求较为稳定,因此供给是影响价格的核心变量。影响供给的因素包括:盈利周期下的供给波动(蛛网模型)、突发因素下的供给波动(如疫情、环保拆迁等),且屠宰场与养殖场得到博弈可扩大当期波动幅度。

此外,进出口、国储虽然体量不大,也会在一定时间内、在一定程度上影响价格波动,本文我们将重点对猪肉贸易进行分析——在非洲猪瘟影响下,中国增加进口将如何影响国内外猪价。

我们的核心结论:

(1)2019-2020年增加进口或成定局(最多增加180万吨);但由于越南发生非洲猪瘟疫情,严打走私可能减少部分走私量(预计减少50万吨);供港澳的活猪及猪肉保持稳定。因此我们预计净进口(包括走私)增加约130万吨。假如国内猪肉产量下降15%、20%、25%、30%,消费下降5%,增加的净进口(包括走私)可以补充2%的缺口,则供需缺口分别为8%、13%、18%、23%。在中性假设下,20%左右的供需缺口将使猪价创历史新高。

(2)中国增加进口不会扭转本国供需格局,但“大国效应”将推升国际猪价。

2. 中国增加进口将如何影响国内外猪价?

2.1 产能缺口已现,增加进口势在必行

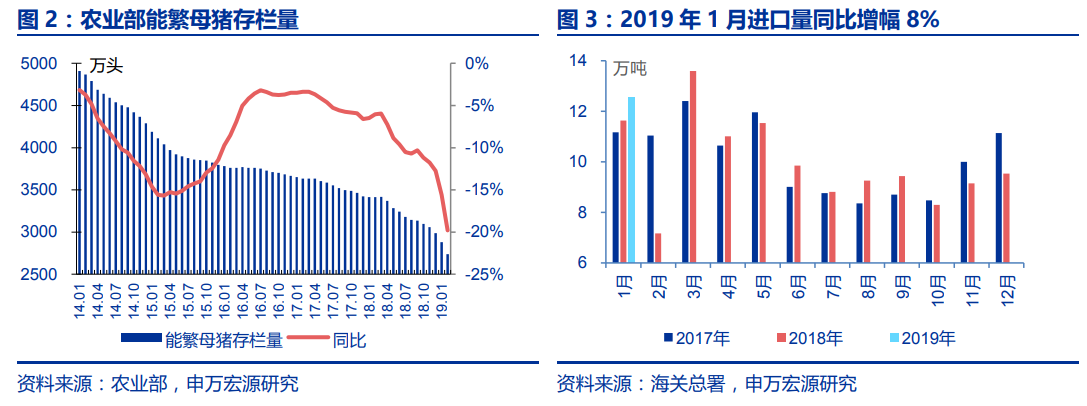

非洲猪瘟疫情导致中国生猪/猪肉出现供需缺口。由农业部、畜牧业协会、各咨询公司的数据多方验证,我们认为截止2019年2月,全国生猪产能去化幅度约为20%,且不排除降幅继续扩大的可能。假设产能降幅20%,需求量保持不变,则猪肉供需缺口约为1080万吨;假设需求量下降5%左右,则供需缺口约为810万吨,与全球贸易量相当。

为了弥补部分产能缺口,中国将增加进口。2019年1月中国猪肉进口量12.55万吨,同比增幅8%,1月份已经开始呈现出出口量增加的趋势。3月份14日,美国农业部公布的数据显示,中国自美国进口了2.38万吨猪肉,这是自2017年4月以来中国最大的一笔对美国猪肉的进口,也是自美国农业部2013年开始跟踪猪肉出口以来的第三大出口订单。3月22日,第一批来自葡萄牙的24.99吨冷冻猪肉22日抵达天津口岸,这是中国与葡萄牙签署输华猪肉双边议定书后,首批抵达中国港口的葡萄牙猪肉产品。为了弥补国内产能缺口,增加进口是途径之一。

下文我们将依次回答几个问题:增加进口能够弥补多少产能缺口?中国增加进口将如何影响国内外猪价?在这之前,我们将对全球贸易格局做系统梳理。

2.2 增加进口能否扭转国内猪价上涨趋势?

2.2.1 国际猪肉贸易格局

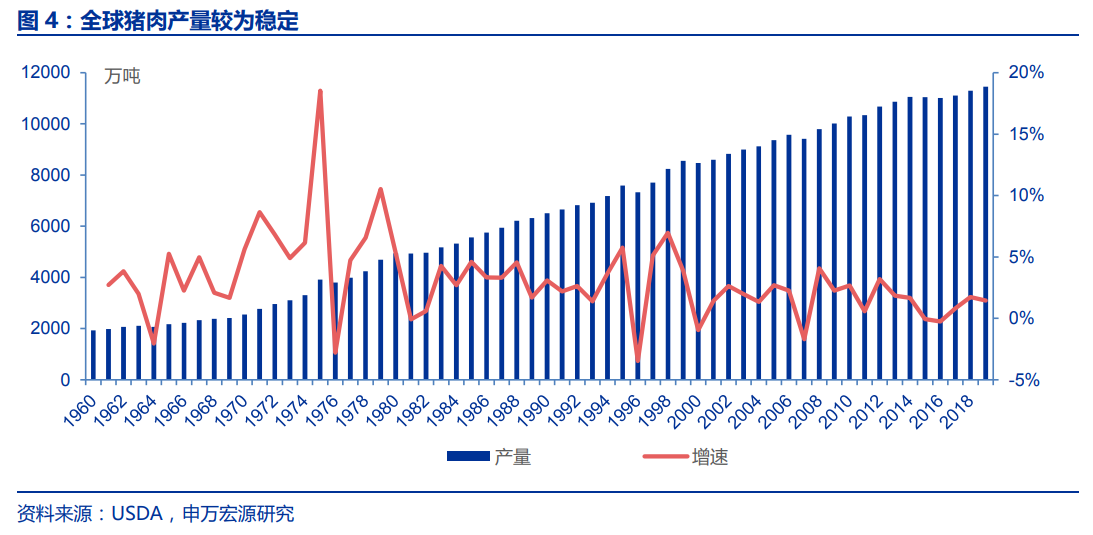

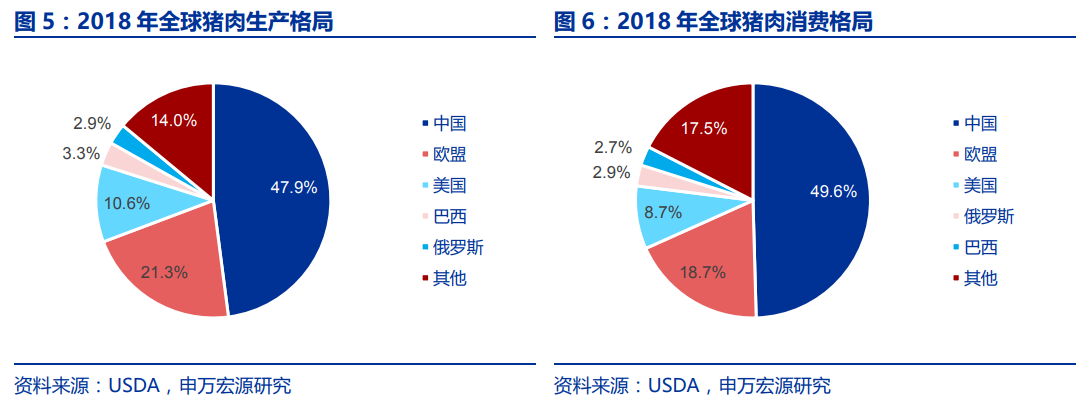

生产端:2018年全球猪肉产量约为1.13亿吨,同比增速1.73%。近几年猪肉产量基本维持稳定,没有出现明显增长。主产国包括中国、欧盟、美国、巴西和俄罗斯,占比分别为47.9%、21.3%、10.6%、3.3%、2.9%,剩余其他国家生产量占比仅为14%左右。

消费端:全球猪肉消费量约为1.12亿吨,主要消费国包括中国、欧盟、美国、俄罗斯和巴西,占比分别为49.6%、18.7%、8.7%、2.9%、2.7%,剩余其他国家消费量占比约为17.5%左右。

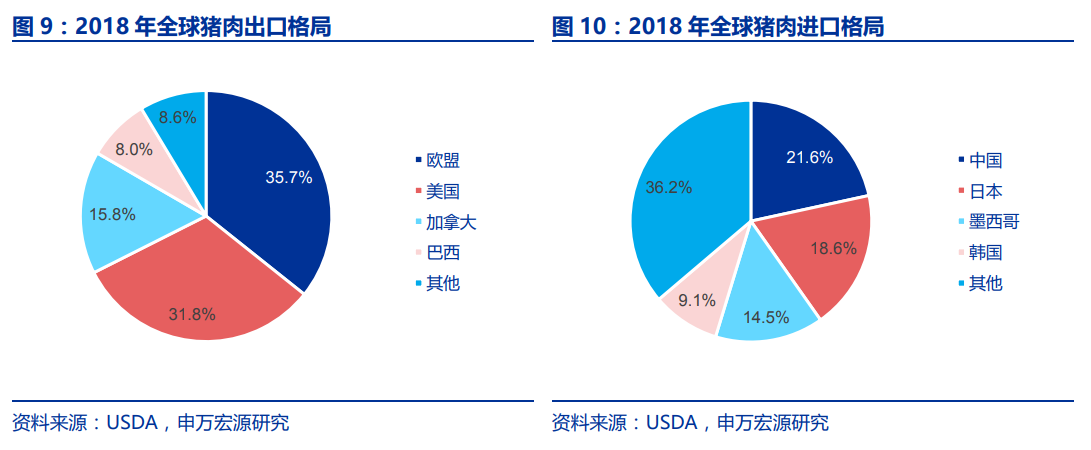

贸易端:2018年全球猪肉贸易量约为854万吨,同比增速3%。近几年国际贸易量维持在800-850万吨。世界猪肉贸易流主要是由欧盟、美国、巴西、加拿大等国家流向中国、日本、墨西哥、韩国等国家。主要出口国包括欧盟、美国、加拿大和巴西,占比分别约为35.7%、31.8%、15.8%、8%,剩余其他国家占比仅为8.6%。主要进口国包括中国、日本、墨西哥、韩国,占比分别为21.6%、18.6%、14.5%、9.1%。

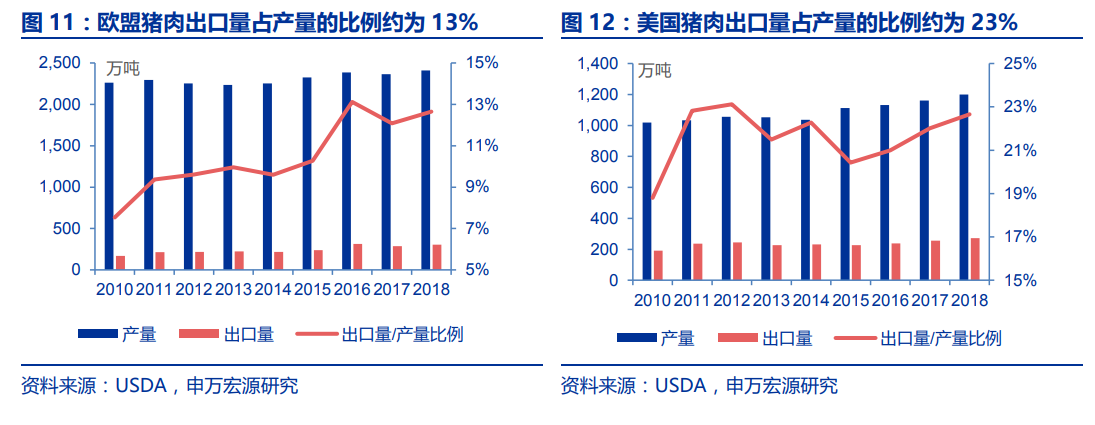

出口国分析:主要猪肉出口国基本是主产国,欧盟、美国、巴西的出口占产量的比例13%-23%之间,加拿大出口比例较大(70%的猪肉用于出口,自用比例较低)。

进口国分析:中国是最大的猪肉进口国,但是进口量占消费量的比例仅为3%左右。其他主要猪肉进口国为日本、墨西哥、韩国等,且这些国家对进口的依存度较高(35%-55%)。

2.2.2 中国猪肉供需格局

中国是最大的猪肉生产国,也是最大的猪肉消费国。2017年中国生猪出栏头数约为7亿头(该数字与USDA的统计数据差异不大),国内猪肉消费量约为5400万吨,生猪及猪肉产销量约占全球的一半,居世界首位。

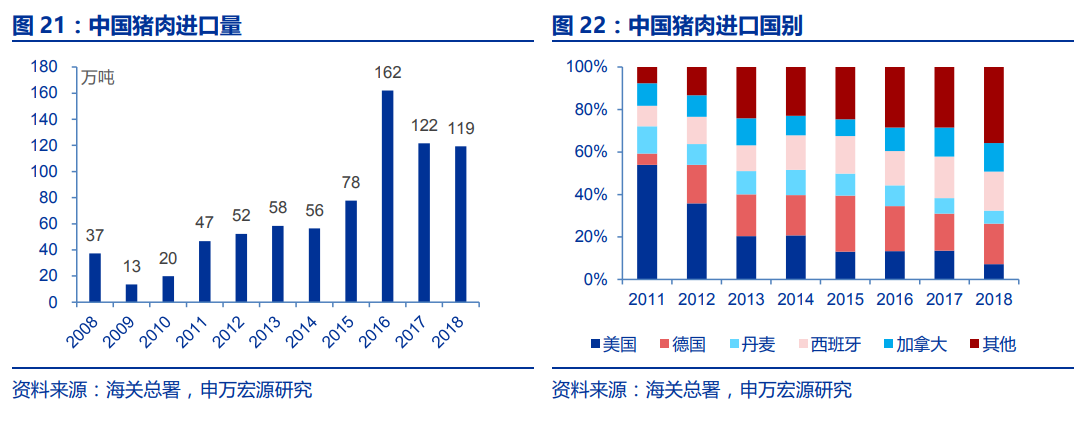

中国是最大的猪肉进口国,但相对国内消费量,进口量占比不足3%。2018年猪肉进口量约为119万吨(2017年121万吨,2016年猪价高峰时进口量为162万吨),猪肉进口量约占中国猪肉消费量的2.2%;生猪进口量仅为0.8万头。

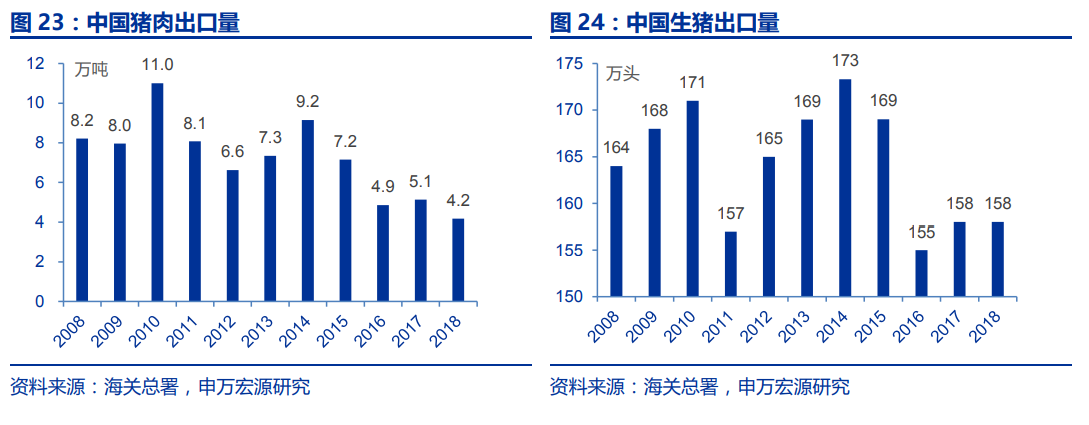

中国进口猪肉主要来自欧洲、美国、加拿大等国家和地区。2018年德国、西班牙、加拿大、美国、丹麦的进口占比分别约为19%、18%、13%、7%、6%,其他国家进口占比约为36%。中国猪肉出口量仅为4万吨,活猪出口量约为158万头,出口的猪肉和活猪均主要供港澳。

除猪肉外,中国也会进口大量的副产品。副产品进口量与猪肉进口量相当。

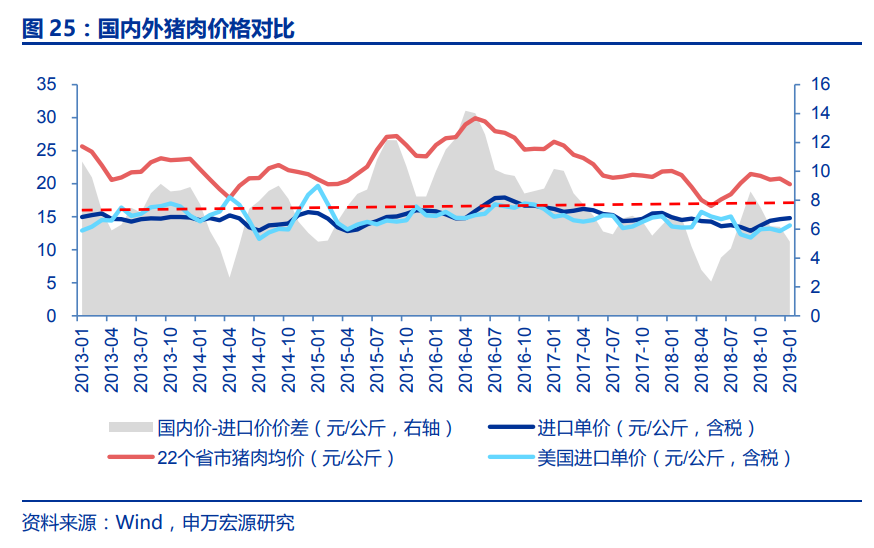

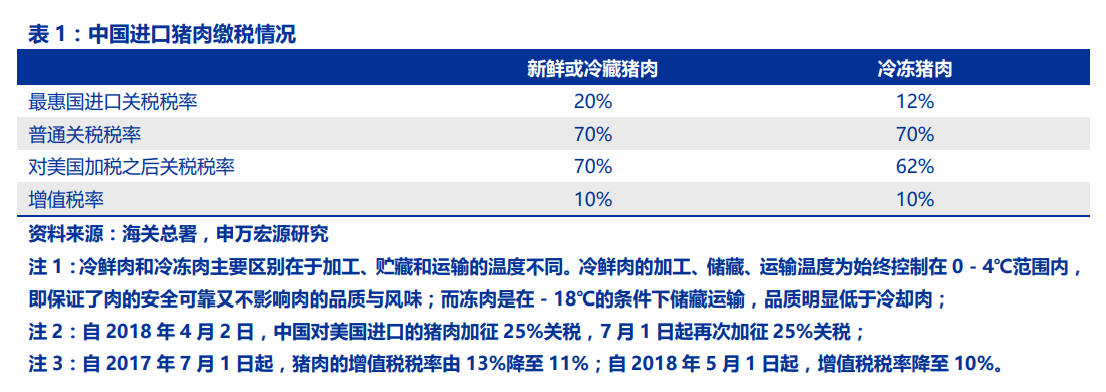

正常情况下,进口猪肉的驱动因素是国内外价差。2019年1月中国进口猪肉单价约为1.77美元/公斤,其中自美国进口猪肉价格约为1.13美元/公斤,折算成人民币含税价是14.79元/公斤、13.70元/公斤(美国进口猪肉自2018年4月、7月两次加征25%关税),国内22个省市猪肉价格19.92元/公斤,价差约为5.13元/公斤,而2013年至今价差的均值约为8元/公斤(以美国猪肉为代表的国际价格最近已经开始上涨,如果按照最新价格测算,几乎不存在价差,但由于预期国内价格将创历史新高,进口有利可图)。

除正常进口渠道外,由于国内外价差,猪肉(包括杂碎)走私也是影响国内供需格局的因素之一。我们估计走私猪肉体量与进口体量相当。由于存在价差,进口或者走私猪肉有丰厚的利润,所以在国内供给充足的情况下,仍然有部分进口、走私量。

进口猪肉存价差主要原因是中国养殖成本较高,且主要差异来自饲料。以中美为例,2017年中国外购仔猪的养殖成本约为16.16元/公斤,而美国的养殖成本(合同户)仅为10.49元/公斤,其中差异较大的主要是仔猪成本(差异1.20元/公斤)、饲料成本(差异2.91元/公斤)和人工成本(差异2.45元/公斤),中国防疫成本也高于美国。其中仔猪成本与养殖效率有关(如PSY等指标),人工成本与规模化程度有关,饲料成本差异除与料肉比等养殖效率有关外,更重要的原因是中美大宗农产品的价格差异较大。

中美大宗农产品种植成本差异较大。2017年中国玉米种植成本约为2047元/吨,而美国种植成本仅为954元/吨,主要差异来自人工成本(差异843元/吨)与土地成本(差异182元/吨),中国肥料、农药等成本高于美国,但种子成本低于美国。

2.2.3 增加进口可弥补多少产能缺口?

经过前文分析,日本、韩国、墨西哥等国家猪肉消费得到35%-55%依赖进口,且不受国际猪肉价格的影响,是稳定的进口国家,根据USDA预测,2019年这三个国家的进口量约为345万吨(基本与2018年持平),此外还有部分国家有一定量的进口需求,则全球约850万吨的贸易量中可供中国调动的不足400万吨。考虑到2016年中国猪价高峰时进口量为162万吨,增加84万吨(USDA数据,2016年进口量218万吨,增加105万吨),2016年全球猪肉贸易量增加112万吨,增量基本全部由中国贡献。我们认为2019-2020年进口量的高峰最高可能达到300万吨左右,相比2018年增加180万吨。考虑到进口量的增加,国内供需缺口约为630万吨。

目前越南也发生了非洲猪瘟疫情,严打也会减少部分走私。根据行业估计,走私量与正规渠道的进口量体量相当,主要集中在沿海地区,其中,两广地区的走私量大,此外广西及云南陆路边境,也有一定数量。2019年2月以来,越南发生非洲猪瘟疫情,对走私的打击力度继续加强,我们认为走私量较正常年份减少50万吨是有可能的,则供需缺口约为680万吨,缺口比例约为13%。

此外,我们针对不同的去产能幅度做了供需缺口测算,结论:2019-2020年增加进口几成定局(最多增加180万吨);但由于越南发生非洲猪瘟疫情,严打走私可能减少部分走私量(预计减少50万吨);供港澳的活猪及猪肉保持稳定。因此我们预计净进口(包括走私)增加约130万吨。假如国内猪肉产量下降15%、20%、25%、30%,消费下降5%,增加的净进口(包括走私)可以补充2%的缺口,则供需缺口分别为8%、13%、18%、23%。在中性假设下,20%左右的供需缺口将使猪价创历史新高。

2.3 中国增加进口对国际猪价的影响几何?

中国增加进口,虽然不会扭转本国供需格局,但大国效应将会扰动国际猪价,促使国际猪价上涨。根据上文论述,如果中国可能增加净进口130万吨左右(增加进口180万吨,减少走私50万吨),则占国际贸易量的15%左右(由于缺乏国际走私量,无法准确计算占比),大国效应将会推升国际猪价。

复盘2016年,美国出口量增加11万吨,增量基本都是对中国出口,2016年上半年美国瘦猪肉现货价由55.36美分/磅上涨至77.99美分/磅,涨幅约为40%。由上文论述,中国猪肉进口量可能增加180万吨,根据USDA预测,2019年欧盟、巴西、加拿大等主要出口国猪肉产量均维持稳定,美国猪肉产量有望增加63万吨。假设进口增量的1/3(约60万吨)来自美国,则美国猪价涨幅将不容小觑。目前,美国瘦肉猪期货1906合约价格已经超过95美分/磅,较近期低点涨幅超过30%。

除主要出口国的猪价将被拉动外,猪肉国际贸易价格将传导至主要进口国(日本、墨西哥、韩国等),推升该国猪肉价格。

3. 关键结论

核心结论:

2019-2020年增加进口或成定局(最多增加180万吨);但由于越南发生非洲猪瘟疫情,严打走私可能减少部分走私量(预计减少50万吨);供港澳的活猪及猪肉保持稳定。因此我们预计净进口(包括走私)增加约130万吨。

假如国内猪肉产量下降15%、20%、25%、30%,消费下降5%,增加的净进口(包括走私)可以补充2%的缺口,则供需缺口分别为8%、13%、18%、23%。在中性假设下,20%左右的供需缺口将使猪价创历史新高。

4. 风险提示

猪价上涨不达预期