2018年迎来盈利,复星旅文(01992)在3月17日给投资者交了一份满意的成绩单。

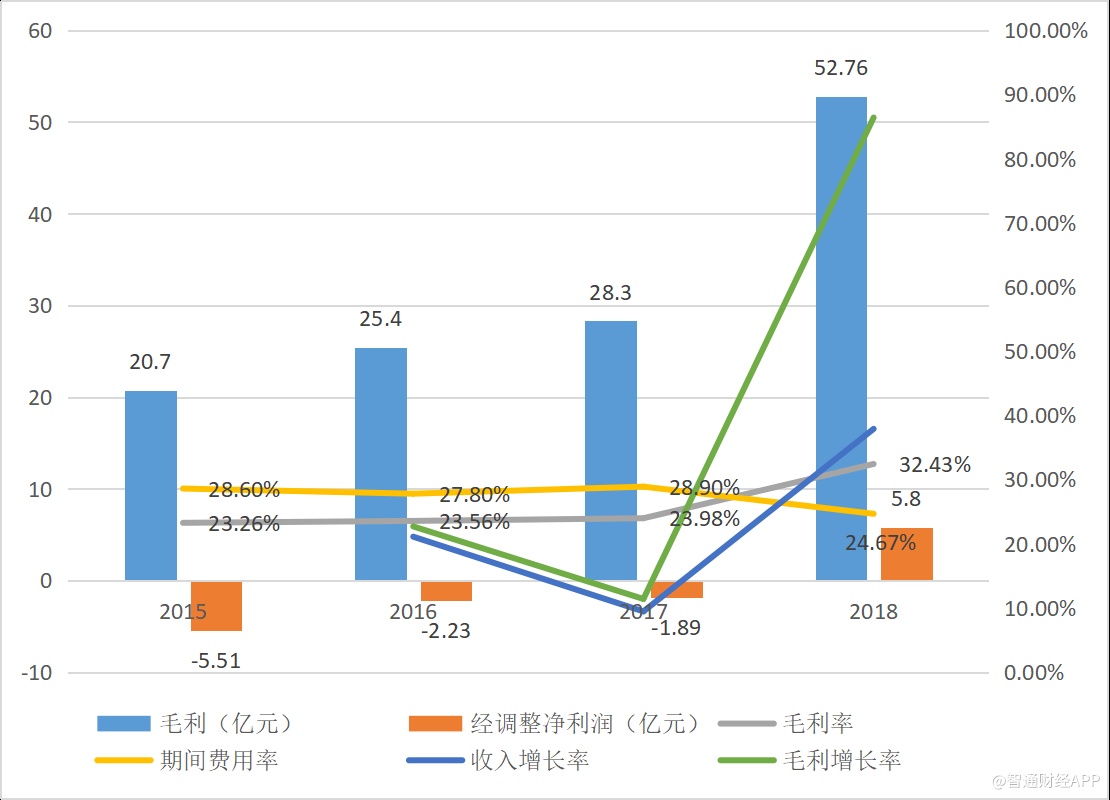

智通财经APP了解到,复星旅文2018年全年收入162.7亿元,同比增长37.9%,毛利52.76亿元,同比增长86.43%,利润总额为约3.89亿,对应2017年2.95亿亏损,大幅度扭亏为盈。

实际上,复星旅文是复星国际在其三个生态系统(健康、快乐、富足)中休闲旅游板块分拆出来单独上市的公司,主要从事休闲度假旅游业务,于2018年12月14日登陆港股市场。在过往业绩中,复星旅文一直录得亏损,投资者此前多持观望态度。

港股投资者一向以业绩作为投资依据,而公司实现盈利,投资机会也接踵而至。而机会主要看未来,若公司盈利具有持续性,且存在持续增长动力,那么以公司目前的估值水平来说,存在被低估的现象。我们将从盈利的持续性着手分析。

一、业务构成及成长性分析

首先要了解的是公司的收入组成及业务板块,盈利持续增长的前提是收入增长,而这一切都与业务模式有关。整体上看,复星旅文的收入增长情况不错,近三年的复合增长率为22.9%,2018年收入增长扩大至37.9%。

智通财经APP了解到,该公司主要有三大类业务,分别是旅游村及目的地业务、旅游地产销售及建造服务以及度假场景服务和解决方案业务,其中核心业务为度假村及旅游目的地运营业务,2018年该项业务收入占比有所下降,为64.1%,体现了公司业务多样性的良好发展。

我们可以看到复星旅文收入结构的变化,以前收入绝对大头是度假村业务,2018年旅游目的地业务收入起来后,对度假村的收入依赖就减小了很多。2018年,公司增量收入贡献主要来源两个,一是原核心业务的稳健增长,二是旅游目的地业务收入实现质的飞跃。

(一)核心业务及创收模式稳健

公司核心业务之一度假村运营业务,2018年营业额实现稳健增长,同比增长8%,以近三年收入增速看,复合增长率8%,表现非常稳健。

稳健的度假村运营

智通财经APP了解到,复星旅文的度假村业务以Club Med品牌提供服务,2018年,公司在40多个销售营销所在地,在25个国家和地区营运67家度假村,其中欧非中东设有40家,美洲设有12家,亚太地区设有15家,亚太区中,中国有6家。

度假村业务创收模式主要分为三种:第一种是自持模式,有17家度假村采用,第二种是租赁模式,有41家度假村采用,第三种是管理合约模式,有9家度假村采用。在这三种模式中,自持模式和租赁模式现金回流较慢,但资产属于公司所有,现金回流稳健,经营风险小;管理合约模式发展速度易受制于行业的成熟程度,但利润较高。

很明显,公司的度假村业务主要采取稳健的现金流创收机制,2018年采取自持和租赁模式的度假村数量占比占绝大份额,而公司在招股书披露其未来新开度假村均以租赁或管理模式,未来模式组合对收入和盈利的变化趋势值得研究。

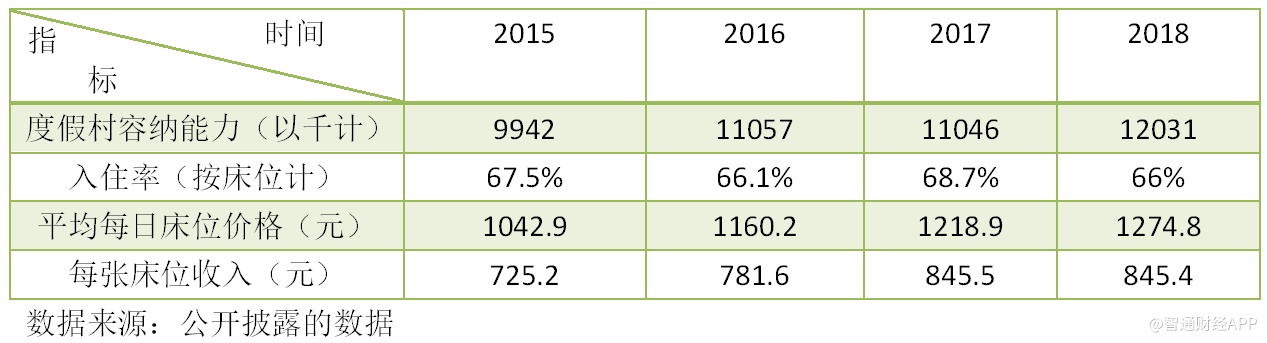

从运营数据上看,该公司的度假村容纳能力逐年提升,2015年以来复合增长率6.6%,2018年容纳能力同比增长8.9%,增速有所提高。此外,2018年该公司的平均每日床位价格和每张床位收入较2015年均有较大提升,而入住率稳定在66%的水平,仍有较大的提升空间。

床位价格数据的上升其实是该公司采取了升级策略,关闭三星级度假村,开设四星级五星高级度假村。2018年,该公司的四星级及五星级度假村容纳能力占比80.1%,同比提高1.7个百分点。期间,该公司开设了北海道Tomamu、Cefalu、安吉、黄金海岸和Les Arcs Panorma 共5个新的度假村,均为四星级及五星级度假村。

升级度假村,单位床位价格提高了,但是入住率仍然较为稳定,说明公司服务的客户对价格的敏感性还是较差的。智通财经APP了解到,2018年,公司年客户量达144万人次,同比增长6.6%,其中亚太地区的客户增长了14.4%,来自大中华区增长了21.7%。

此外,公司在年报中称,在未来开设新的度假村方面拥有强大的储备,自2019年开始,公司计划在未来几年内开设一系列度假村,包括位于法国、多米尼加共和国、中国北京延庆、法国、西班牙、塞舌尔圣安娜岛以及位于加拿大魁北克的度假村项目。

在稳健的创收模式下,针对的客户市场对价格敏感性较低,以升级度假村级别提高单位床位价格,地区客户增长强劲,而强大的储备项目可供未来扩大规模,可见在未来的发展中,复星旅文的度假村业务预期仍能实现稳健的增长。

三亚亚特兰蒂斯开启收获期

旅游目的地运营业务也是是复星旅文核心业务之一,该项业务经过多年布局,2018年进入了收获期。

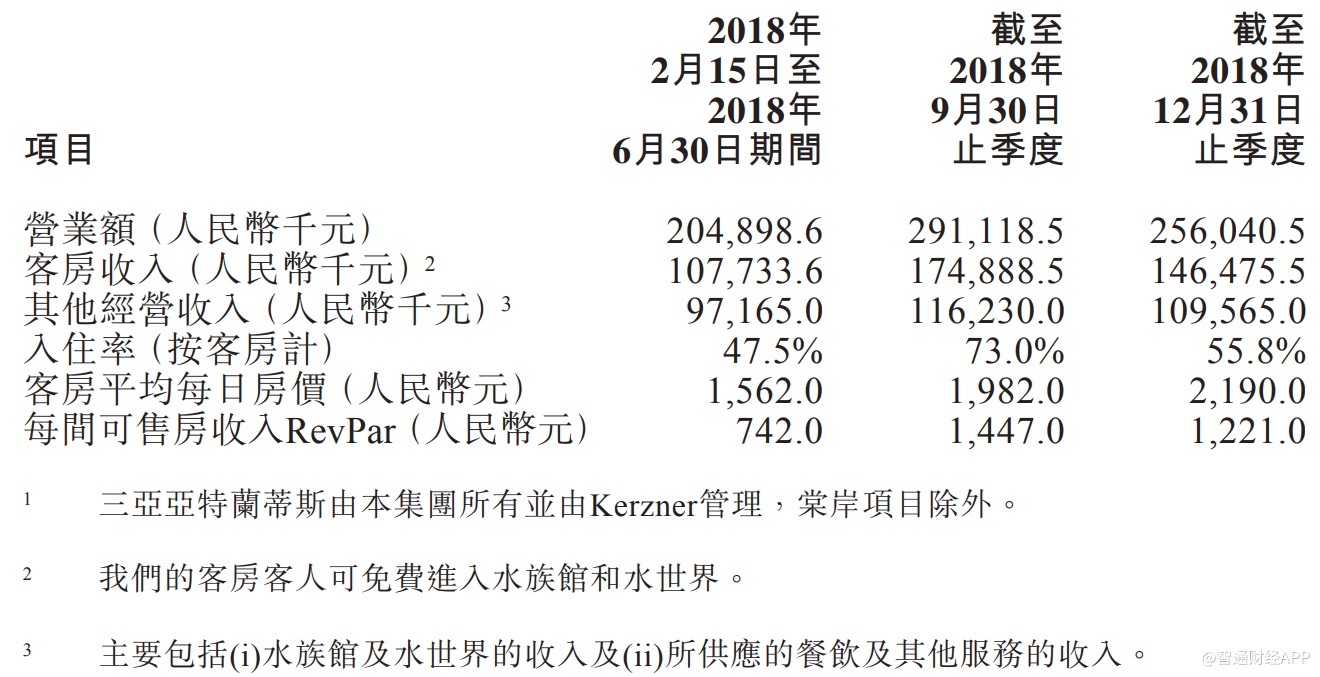

旅游目的地运营业务主要是三亚亚特兰蒂斯项目,该项目拥有1314间高级海景房,2014年开始建造,2018年2月试运营,并于4月份正式运营,2018年给该公司创造了7.52亿元的收入。该项目客房平均每日房价逐季提高,截止2018年12月季度为2190元,较截止2018年6月增长了40.2%。

图片来源:复星旅文2018年年报

按客房入住率看,2018年三亚亚特兰蒂斯项目入住率是55.8%,正式运营后入住率基本在50%以上,但相比于度假村的入住率,仍是较低的,不过因三亚本身的旅游圣地属性,受节假日影响会比较大,特别是春节。比如2019年2月4日至2019年2月19日春节期间,三亚亚特兰蒂斯录得经营收入人民币1.504亿元,客房入住率达93%。

此外,随着三亚亚特兰蒂斯的品牌知名度提升,配合以有效的营销手段,园内特色的水上乐园和水族馆有望持续吸引人流,今年引入的驻场秀C秀既丰富了度假体验,又增加了新的赢利点。

(二)棠岸项目创收模式创新

复星旅文的旅游地产销售及建造服务业务,该业务包括度假村和旅游目的地的旅游地产销售及建造服务,之前提到,该公司的度假村业务主要采取稳健现金回流的创收机制,因此在该项目上收入占比就非常小。

2018年旅游目的地的旅游地产销售及建造服务业务贡献收入33.93亿元,主要为棠岸项目期间将764套公寓转让予客户带来的创收。棠岸项目建立在三亚亚特兰蒂斯项目上包括1004个可售度假物业单位,包括197间别墅和807套度假公寓。该项目余下的43套公寓和197套别墅将在2019年开始转让给客户。

在上文中,我们谈到公司度假村创收的三种模式,有一种是管理合约模式,该公司成功将这种模式应用在了棠岸项目上。2018年,公司已与棠岸项目的200多个单位的业主签署了管理协议,由公司管理和提供该等单位作为游客的替代住宿选择。自2019年1月起,公司的爱必侬开始147套公寓的营运。

在这种模式下,公司拥有的资产可以快速变现成现金流,提供流动发展资金,同时还可以利用在资源上的优势通过管理合约模式,在已售资产上进行第二次创收,一方面实现了回报的提前收回,另一方面也实现了稳定的管理收益。且相比于自有资产的租金收入,管理收益利润率要高。

此外,公司也在积极扩张规模,2018年,位于云南省丽江市白沙镇的丽江项目和位于江苏省太仓市的太仓项目均在2019年一季度已经开始动工,其中Club Med预期于2020年底或2021年初开始分阶段完工,太仓项目预计于2020年底开始分阶段完工。

我们可以大致测算该公司管理合约模式下带来的现金回流金额,棠岸项目余下的公寓及别墅可售部分2019年可获得38亿元的现金回流。

另外该公司丽江和太仓项目预计2020及2021年初阶段完工,其中丽江项目总建筑面积35万平方米,扣去旅游业相关的为16.6万平方米,太仓项目总建筑面积128万平方米,扣去旅游相关为56万平方米。

考虑到两地地理位置,丽江房价均价在1.2-1.5万元/平方米,而太仓房价在1.8-2万元/平方米,这两个项目在2020及2021年大概估算分别可获得19.92-24.9亿元和100.8-112亿元的现金回流。

旅游目的地业务在2019年可实现的收入,一是三亚亚特兰蒂斯运营带来的稳健收入,主要客房以及租金收入,以目前的入住率看,2019仍有较大的提升空间;二是余下的公寓和别墅带来的创收;三是管理费收益,除了200套公寓相继运营外,公司有优势扩大管理合约范围。

(三)场景服务业务构筑生态圈

度假场景服务和解决方案业务是复星旅文构建旅游生态系统不可分割的一部分,在创收上也带来一定的比重,且收入增长也非常稳健,2018年该项目收入增长8.7%,近三年复合增长率为7.5%。

公司度假场景服务的平台主要有泛秀,复游旅行以及复游会等多家平台,其中泛秀在2019年2月在三亚亚特兰蒂斯的海豚湾剧场上演一场名为C秀的现代表演。此外,该公司推出专注于家庭旅游和休闲相关产品的平台,FOLIDAY生活平台,截至2019年2月28日止两个月,FOLIDAY生活平台的营业额同比增长152.3%。

其实构建了场景,该项业务就可以持续的带来现金流,复星旅文的度假村以及旅游目的地业务除了稳健创收外,均是在为该项业务打造场景服务。值得一提的是,在该公司度假服务及解决方案业务收入构成中,度假村的构成占绝大份额,且业务的增长跟随着度假村运营业务亦步亦趋,未来预计仍实现线性增长。

二、各项业务盈利持续性分析

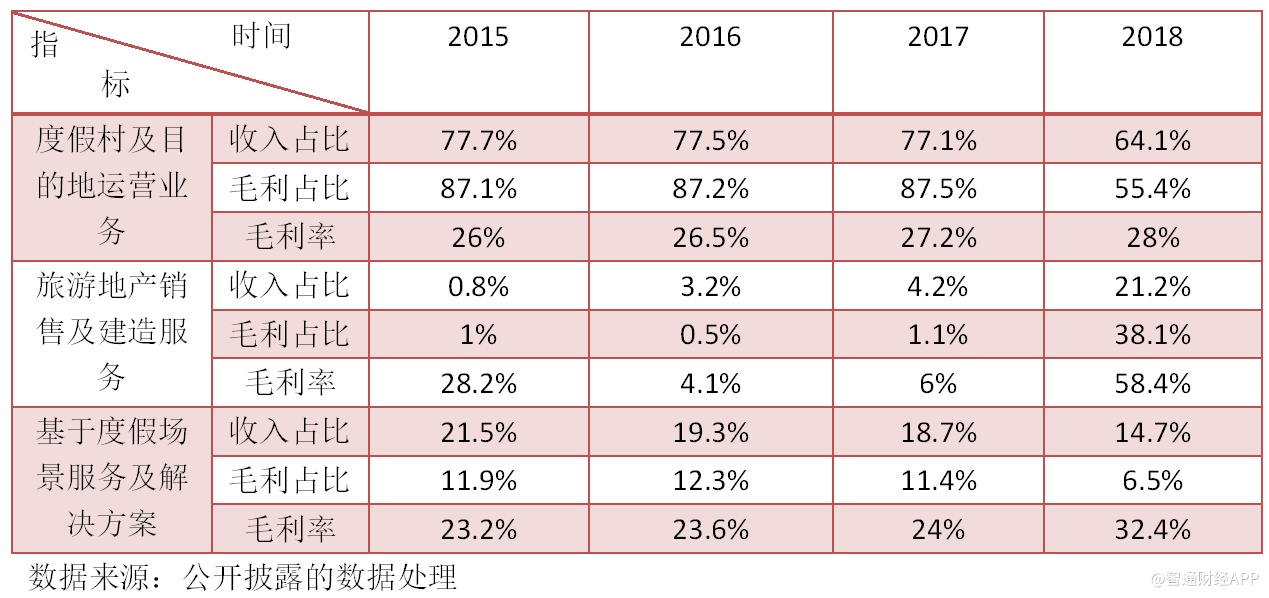

上文解读了复星旅文各项业务的成长持续性,其实投资者更看重的是各项业务的盈利能力,智通财经APP整理了公司各项业务上的盈利情况:

度假村及目的地业务毛利率逐年增长,场景服务业务毛利率也在稳健的增长,而透过上文分析,这两项业务的稳健增长具有持续性,而旅游地产销售及建造业务毛利率升至58.4%,主要为棠岸项目的影响,2019年将持续影响到,加上管理收益,毛利情况也是比较可观的。

从公司各项业务的收入及盈利表现映射到整体业绩上,2018年可以说是具有纪念性的一年,一是毛利增长率远高于收入增长率,二是毛利率成功突破期间费用率,从而实现利润转正。通过对各项业务进行解析,可知公司净利润有望实现持续性增长。

数据来源:公开披露的数据处理

实际上,复星旅文除了棠岸项目提前收回现金流外,其他项目创收机制都非常稳健,度假服务及解决方案业务跟随者度假村业务增长,平均增长率在8%左右,亚特兰蒂斯项目预计在2019年稳健增长,棠岸项目管理合约收益也将有一定的贡献,余下的棠岸项目带来的创收预计不低于2018年。

三、低估值值得投资者关注

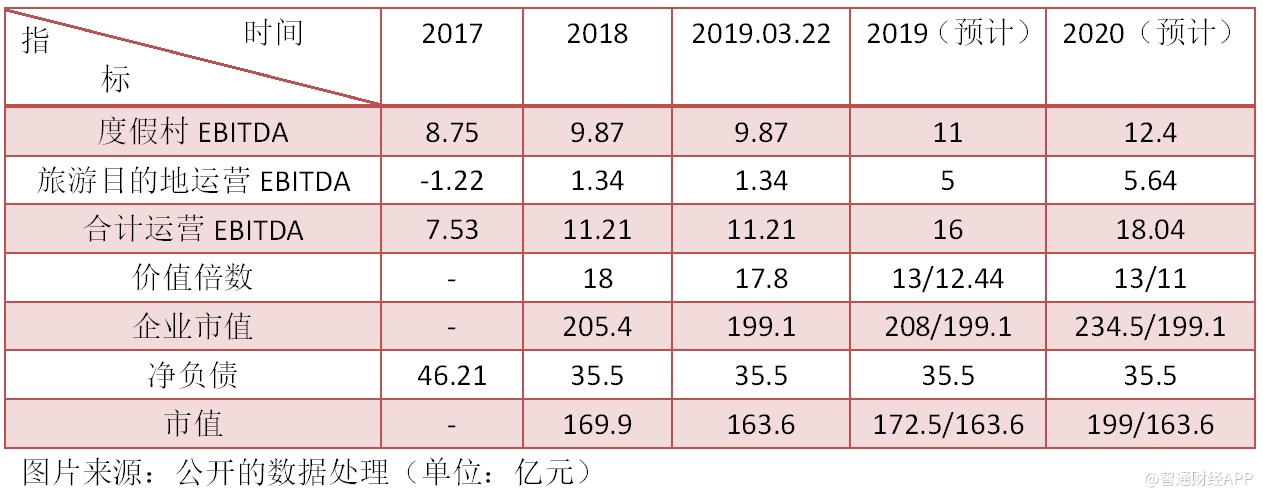

最后,我们该如何给复星旅文估值呢?如果净利润增长持续性得到印证,那么目前的市值就要重估了。我们从整体的EBITDA指标EV/EBITDA为价值倍数,通过EV=企业市值+净负债进行估值。

2018年该公司的度假村EBITDA贡献9.87亿元,同比增长12.8%,旅游目的地运营业务EBITDA贡献1.34亿元,2017年亏损为1.22亿元,上述两项稳健增长业务贡献EBITDA为11.21亿元。若不考虑棠岸项目出售带来的EBITDA贡献,通过上述两项业务的EBITDA进行估值:

由于上述两项业务创收的稳健性,度假村EBITDA的2019年及2020年值采取历史增长法,即2018年的增长率作为计算,根据复星旅文方面预计,旅游目的地运营项目的EBITDA在2019年预计在4.5-5亿元之间,2020年采取同向变动法。

至于净负债方面,目前该公司仍有多个项目在建,2019年假设新增20亿丽江太仓的银行贷款,而2019年Q4项目开始预售,预售款在18-24月内收迄,加上原项目稳健的现金回流,预计净负债水平差距不会太大,因此采取不变数据。

上述列表了EBITDA两种估值方式,亚太上市公司的酒店及度假村的公司价值倍数大都在14-16倍,均值为13倍,以13倍计算,2019年及2020年对应的市值将为172.5亿元和199亿元,若目前的估值不合理,以目前的市值算,2019年及2020年价值倍数将打至12.44倍和11倍,低于行业水平。

实际上,上面的估值数据只是复星旅文稳健业务下的估值,非常保守,而该公司采用管理合约模式,地产销售部分带来的货值也为其估值带来一定的加分项。未来两年,棠岸、丽江及太仓项目约可获得约130亿元货值,若采用10%折现,目前现值是107亿元,平均每年折合现值53.7亿元。

若2019年的估值加上地产部分货值现值均值53.7亿元,按照价值倍数13倍算,市值应为226.2亿元,较目前市值有38%的涨幅空间,按照目前的市值算,价值倍数应为9倍,较行业水平(13倍)有44.4%的涨幅空间。

综上看来,鉴于目前复星旅文的估值水平,公司非常值得关注。