本文来自公众号“美股研究社”。

谷歌将因反竞争行为被欧盟罚款17亿美元的消息,暴露了谷歌目前经营状况的一些复杂性。这是欧盟自2017年以来实施的第三项反垄断处罚,罚款总额达到93亿美元。

谷歌通过对第三方网站实施反竞争合同限制,巩固了自己在在线搜索广告领域的主导地位,并使自己免受竞争压力,”欧盟反垄断专员玛格丽特•维斯特格(Margrethe Vestager)表示。——《华尔街日报》

额外的反垄断调查如下所示。

尽管这一决定结束了始于3年前的一项调查,尽管谷歌声称已经改变了一些商业行为,以遵守新的规定,但该公司在欧盟和其它地方仍面临挑战。

即使是在美国。伊丽莎白•沃伦(Elizabeth Warren)呼吁拆分那些似乎主导着各自行业的大型科技公司,不过她没有要求企业进行拆分,而是站在了欧盟一边,采取了更有针对性的应对措施。

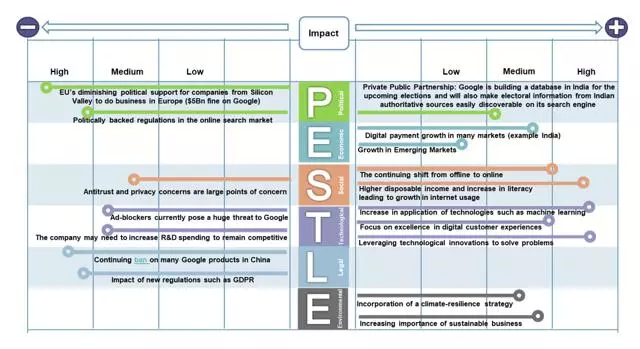

最重要的是,世界正在快速变化,迄今为止,科技公司在制定盈利策略方面远远领先于监管机构。但有一天,这种情况可能会改变。以下是谷歌和Alphabet在PESTLE框架下所面临的挑战,虽然不是详尽的,但读者会了解到谷歌和Alphabet的处境是多么错综复杂。

谷歌全局

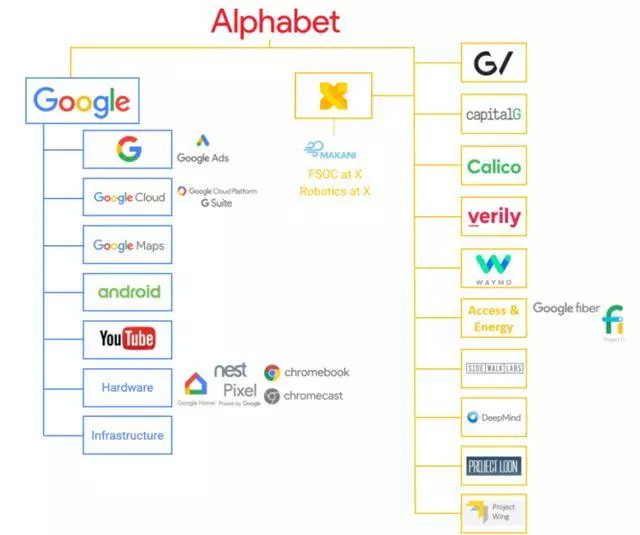

谷歌是一家真正的全球性公司,54%以上的销售额来自美国以外。这意味着它应该能够承受任何一个国家的经济放缓,但如果全球经济出现衰退,它肯定会面临风险。看看公司的组织结构,就会发现一个“字母表”(抱歉,我没办法控制自己),由一系列品牌组合而成的“字母表”如今被称为“GOOG”(纳斯达克:GOOGL)。

但是,尽管Alphabet公司看起来很复杂,但它其实并不难理解。Alphabet通过提供广告赚钱。就是这样。忘掉所有其他正在进行的项目或业务吧——它的大部分收入(99%)来自谷歌,总收入的85%来自付费广告。另外1%来自该公司所谓的“其他赌注”,对于狂热的体育迷来说,这相当于巴里•邦兹(Barry Bonds)的挥杆。你要么把球打出去,要么三振出局。

幸运的是,对于Alphabet来说,它拥有超过1000亿美元的现金,这基本上让它可以随心所欲地打击对手,直到打出又一个本垒打。会不会有一个在酝酿中?没错,从像indeed这样的医疗保健公司,到Waymo的自动驾驶功能。目前,Alphabet 1,370亿美元的收入中,这些其他赌注只占5.95亿美元。

然而,该公司所处的环境非常复杂,有许多移动部件,其中一些在一个国家和另一个国家的方向相反。试图找出哪个具体因素可能成为下一个对股价产生重大影响的催化剂,是一项艰巨的任务。这是因为该公司不支付股息,因此投资者将获得的唯一回报是资本收益——尽管股票回购也可能带来股东回报。

能够驾驭这种环境不是我们作为投资者的工作,而是理解当前的形势,这样我们就能明智地评估我们正在投资的东西和我们正在承担的风险——这就是我们作为投资者的工作。正如我所说,这是一个复杂的环境。

在很大程度上,以下分析的结果似乎表明该公司的未来令人畏惧。事实远非如此。事实上,尽管Alphabet面临着挑战、风险以及该公司大部分实验可能失败的可能性,但它是一家出色的公司,值得在其投资组合的技术风险敞口中占据核心地位。

然而,下面的分析表明,至少在目前和可立即预见的未来,广告和谷歌是Alphabet的主要业务。

政治因素

中国与美国之间的紧张关系,在有关贸易谈判以及是否即将达成协议的每日新闻报道中显而易见。无论两国之间达成什么协议,我都不认为Alphabet就中国而言会摆脱困境。

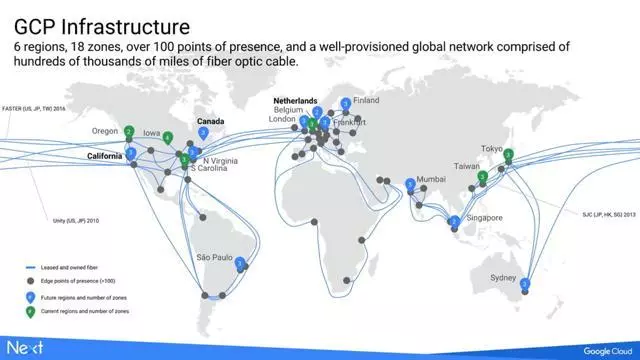

政治因素决定了政府可以实施的规章制度,比如可能影响整个创收业务模式的新关税或税收。看看Alphabet的全球基础设施,就会发现它在中国存在明显的差距。Alphabet只在香港有业务。

下面的第一个图表显示了谷歌数据中心基础设施,第二个图表显示了谷歌云位置。

欧洲最近的法律发展也造成了某些个人资料从欧洲转移到美国的不确定性。例如,于2018年5月生效的《一般数据保护条例》(General Data Protection Regulation, GDPR)适用于在欧盟的办公室或地点进行的所有操作,或与向欧盟用户或客户提供的产品和服务相关的所有操作。

GDPR要求该公司承担一些新的合规义务,这将导致相当大的成本,而且不能保证——事实上,很有可能——政府当局仍会声称没有遵守这些义务。严重违反《国内生产总值法》可能导致高达全球年收入4%或2000万欧元的行政罚款。对于其他违规行为,最高可处以相当于全球年收入2%或1000万欧元的罚款。1360亿美元的4%就是54亿美元!!

2016年7月和2017年1月,欧盟委员会(European Commission)和瑞士政府分别批准了欧盟与美国之间的贸易协定。和Swiss-U.S。隐私保护框架。这些框架旨在允许向美国商务部(U.S. Department of Commerce)自我认证并公开承诺遵守Privacy Shield要求的美国公司自由地从欧盟和瑞士进口个人数据。然而,围绕这些框架仍然存在许多不确定性,这些不确定性可能导致额外的遵从性成本,或对业务模型的更改,而这些更改可能对公司不利。

经济驱动力

虽然一个国家经济增长强劲,但另一个国家可能陷入衰退。管理国家和区域的两面性又增加了额外的复杂性和成本。

近10年来,美国经济一直在稳步增长,许多经济学家想知道这种增长还将持续多久。这是另一个话题,但现实是,即使是经济增长强劲的国家也开始接近本轮周期的终点,而不是起点。

中国正在努力保持6.5%或更好的国内生产总值(GDP)增长,我们可以争论它提供的数据是否准确,但有许多其他指标表明,中国的增长正在放缓。

与此同时,欧盟正在考虑对经济进行另一次冲击,我们仍然不知道英国脱欧或留欧的结果,以及整个局势何时会得到解决。随着外国法律和法律体系的变化,包括那些可能由于英国可能退出欧盟而发生的变化,全球经济状况可能会受到严重影响。我敢说,这些法律和体系似乎已经有点敏感了——即使经济仍在稳步增长。

社会差异

社会因素对公司也有很大的影响,Alphabet也不例外。我记得当我还是弗吉尼亚大学达顿商学院(Darden Graduate School of Business at UVA)的学生时,上过一堂课。这是一个100%的案例方法程序,在这个程序中,你从与同伴的互动和对话中学到的东西要比你从教授的讲座中学到的多得多。

我记得有一个案例——可能是一家日本汽车制造商——我们的任务是研究如何提高一家最近盈利能力下降的工厂的盈利能力。一名学生建议减少员工数量——工资和福利是最大的支出——以恢复工厂的盈利能力。听起来是个好主意——直到我们的一位日本同学举手告诉我们,至少在2000年,解雇或解雇员工几乎是不可能的。这就是那个想法。

在一些国家,广告拦截可能是强制性的,这样用户就不会被“干扰”他们浏览体验的广告狂轰滥炸。或许基于浏览历史的地理隔离或目标营销过程在其他国家被视为禁忌。这基本上会摧毁谷歌的广告模式。

在美国,千禧一代更相信同龄人的推荐,而不是谷歌搜索结果,但他们更倾向于将科技应用于许多X代和Y代人没有做过的事情。

技术创新或变革

2018年,Alphabet的大部分研发支出都集中在人工智能和机器学习,以及打造该公司的云计算能力。事实上,在一个技术进步仍然非常迅速的时代,即使摩尔定律似乎已经褪色,Alphabet继续投资于最新的或潜在的颠覆性技术是至关重要的。因此,在“其他赌注”中转向围栏。

例如,Waymo是一家自动驾驶技术开发公司。在2016年12月成为独立子公司之前,它最初是谷歌的一个项目。

智能扬声器的崛起也让许多大型科技公司叫嚣着要占据主导地位。我听说谷歌Home很棒,但我更热衷于使用Alexa。尽管人们对这项技术充满热情,但是硬件的销售只是杯水车薪,我不知道广告在那个世界里会取得怎样的成功。

法律问题

与底层搜索技术有关的数据隐私和安全问题,以及上述智能扬声器是否“一直在听”,可能会阻碍完全适应技术的使用——至少目前是这样。

虽然Google的搜索和广告很可能不会因为如果任何损害消费者,硬件和连接设备可能包含错误或缺陷可能导致不利的情况下,像微波加热一个项目直到它爆炸起火,或谷歌豆荚,“不小心”调用在你的房子起火,同时引发室内喷水灭火系统。

我已经提到,在某些情况下,法律问题可能导致高达4%的税收罚款。

环境

目前有一种趋势是生产过程和产品材料更加环保,这可能不会对Alphabet产生太大影响。尽管如此,Alphabet自2007年以来一直专注于环境的可持续性,当时该公司专注于保持碳中和。它还将电力消耗与可再生能源的购买相匹配,并在其他举措中创造了1100万平方英尺的leed认证办公空间。

收获

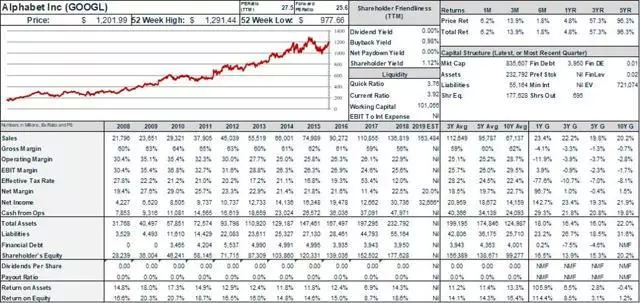

Alphabet目前的自由现金流为34.3倍,略高于其正常的市盈率(P/FCF) 31.4倍。它还拥有超过1,000亿美元的现金,相当于该公司8,230亿美元总市值的12%。不过,该公司最近确实批准了125亿美元的股票回购计划,这是该公司支付股息的另一种选择。

如果没有自由现金流的预期增长,我认为这家公司的估值略高。2018年,该公司实现了每股32.46美元的自由现金流,预计2019年将实现每股42.19美元的自由现金流。如果该公司实现了这些预期,其股价很可能在今年年底飙升至1324美元以上,如果FCF再增长19%,其股价有望在2020年达到1500美元。这一比例在两年内达到27%,这不算太坏的回报率,而且还不包括股票回购的影响。

虽然我们有点担心利润率全面下降,但我们明白,流量收购成本主要是由转向移动搜索驱动的——但我们相信,谷歌将能够相对较快地适应这一趋势。

我们认为,未来一两年,任何非谷歌品牌都不会对业绩产生太大提振,但我们希望,在该公司进行的众多投资中,有一只独角兽。

我们把赌注押在广告业务上,注意到该公司20%以上的收入增长似乎难以放缓。对于一家市值近万亿美元的公司来说,这样的增长速度确实令人瞩目。

我们对该股未来12-24个月内的目标价为1,553美元,我们将其评级为买入或累积。

(编辑:闵钏)