本文来自微信公众号“EBoversea”,作者:付天姿、吴柳燕、秦波。

文章摘要

◆18年净利润增速显著超市场预期,与我们的预期相吻合

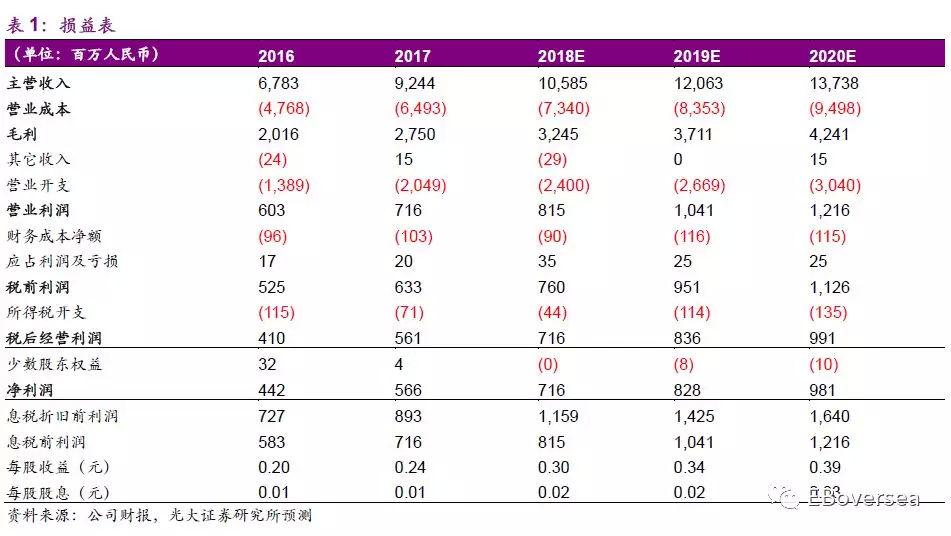

2018年公司实现营收为106亿元人民币,同比增长14.5%,与我们的预期基本一致。盈利能力来看,得益于高毛利率的新兴业务占比扩大,毛利率同比提升0.9个百分点至30.7%,净利率同比提升0.7个百分点至6.8%。实现归母净利润为7.2亿元,合EPS为0.295元,同比增长25%,显著高于彭博一致预期增速10%,与我们的预期相吻合。

◆传统外包业务增速放缓,预计19年增速在个位数水平

2018年公司传统外包业务增速显著放缓。考虑到公司在大客户华为接包份额天花板逐步显现,尽管与汇丰、百度、阿里、腾讯等巨头合作逐渐深入然而短期内带动作用有限,叠加宏观经济下行带来企业IT支出紧缩压力导致不确定性加大,我们预计2019年公司传统外包业务增速维持在个位数水平。

◆新兴业务延续快速成长,驱动整体业绩维持稳健增长

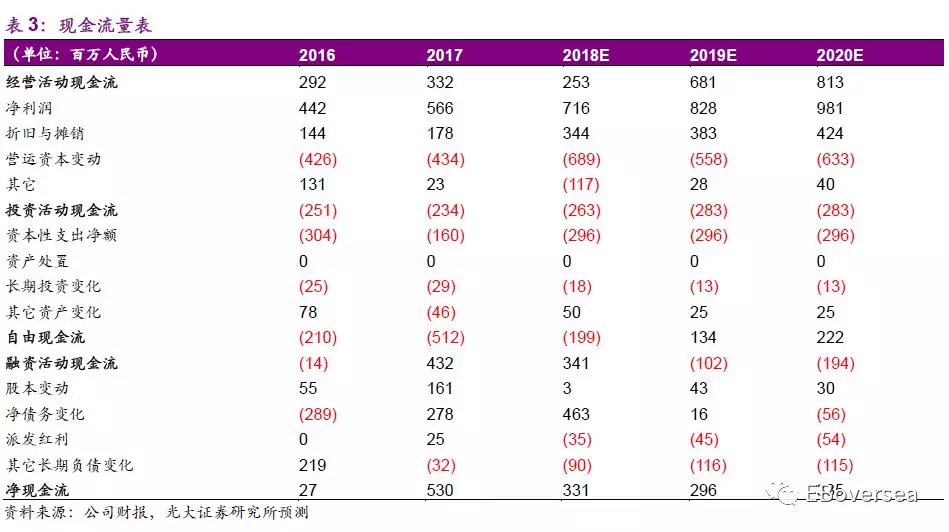

云计算、大数据、解放号等新兴业务增长迅速,19年成长动力依旧充足,驱动公司整体业绩仍有望维持双位数成长;且毛利率较传统业务高约10个百分点,且边际效益明显,后续利润率提升空间可观。

◆平台化战略驱动商业模式升级,赋予估值提升潜力

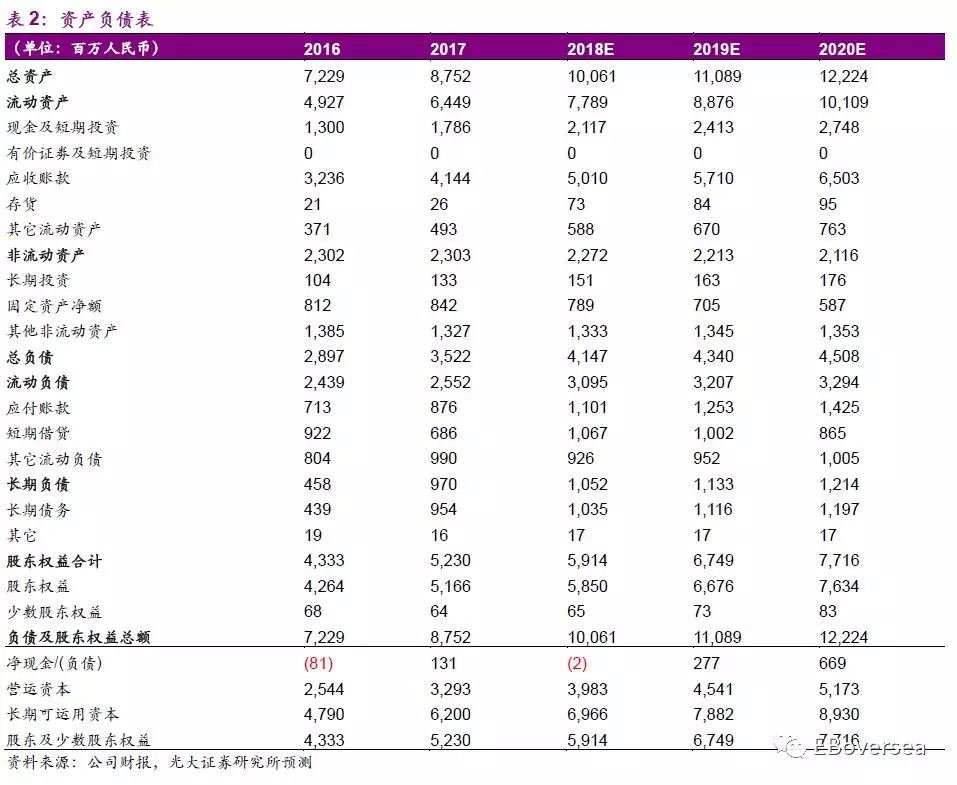

JF平台已成为中国最大的软件在线交易平台,陆续打造“云上软件园”、“蜂巢”、“云集”等专属平台逐一攻克,实现业务边界拓展,推动平台活跃度提升。公司平台化战略愈发清晰,转型成效逐步显现,软件开发生态圈逐渐形成,且多元化变现模式陆续启动,从人均产出、盈利能力、客户结构、收费模式、现金流等各个维度驱动其商业模式全面升级,赋予其估值向上潜力。

◆估值与评级

鉴于新业务增速或超我们此前预期,高利润率的新业务占比扩大有利于整体盈利改善,分别上调2019-2020年净利润预测2%/3%至8.3/9.8亿元,对应18-20E净利润CAGR为17%。参考其历史估值区间11-42倍,尽管传统外包业务面临增速放缓压力,然而新兴业务成长动力充足,驱动整体业绩仍有望维持稳健增长,认为给予19年1.0倍PEG(对应17倍PE)为合理估值水平,上调目标价至6.7元港币,重申“买入”评级。

◆风险提示:IT服务行业竞争加剧;云业务及JF平台发展不及预期。

【附录】