本文来源微信公众号“静观金融”,广发宏观分析师张静静。原标题为《广发宏观:美紧缩周期即将结束,有何影响?》。

投资要点

美联储议息会议声明表明货币紧缩周期即将结束。

美联储发布3月议息会议声明,维持基准利率及当前缩表计划不变,符合市场预期。更重要的是本次议息会议表明美联储货币紧缩周期即将结束:1、年内或不再加息;2、5月开始削减美债收缩规模;3、9月结束缩表,但保持对机构债及MBS的减持并用该类资产到期本金重新增持美债。与我们此前的预期基本一致。

美联储为日后扩表、降息提供线索。

2020年或重启扩表。美联储在本次议息会议声明中指出一旦储备金余额下降到合意水平后将重新增加其证券持有量。假定1万亿美元是美联储的合意储备金规模,则不晚于2020年2Q有可能重启扩表。

此外,我们看到了两条美联储日后降息的线索:

理由一:美联储认为美国失业率即将触底回升。历史上美联储只在美国失业率回落的过程中加息;一旦失业率进入回升通道,美联储均采取了降息措施。本次议息会议中美联储暗示失业率或于明后年进入回升阶段。

理由二:美联储或已将利率曲线作为货币政策评估因素。从本次议息会议结果看,美联储或已将利率曲线作为货币政策评估因素。往后看,2019年10月美联储重新增持美债,将令利率曲线重现倒挂风险,未来降息的可能性也将增加。

美国利率期限结构或将转为“牛陡”:继续看好美债,短端或更具优势。

基于本次议息会议中释放的信号,我们继续看好美债。此外,预计短期美债将更有吸引力,美国利率期限结构或将由“牛平”转为“牛陡”。2017-2018年在加息节奏提速的背景下,美国利率期限结构呈现“熊平”特征,去年4Q市场美股重挫令美国利率期限结构转为“牛平”。往后看,我们认为美国利率期限结构有望逐渐切换为“牛陡”,年内来看短端美债或更有吸引力。

新兴市场“紧箍咒”或已彻底解除。

此前,美联储加息、缩表令新兴市场承受了更高的无风险利率压力及汇率贬值风险。本次议息会议表明美联储货币政策或已正式结束紧缩阶段,并逐渐向宽货币周期过度,美元指数也难以继续强势。新兴市场“紧箍咒”或已彻底解除,往后看,新兴市场资产价格也将回归其经济基本面本身。

正文

美联储议息会议声明表明货币紧缩周期即将结束

美联储发布3月议息会议声明,维持基准利率及当前缩表计划不变,符合市场预期(图1所示)。更重要的是本次议息会议表明美联储货币紧缩周期即将结束:

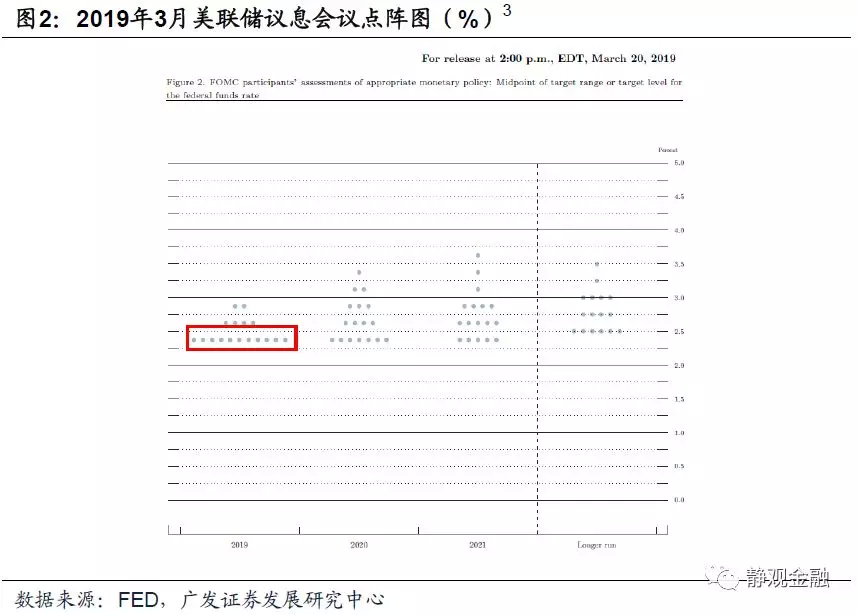

第一、点阵图显示多数美联储官员认为2.25%-2.5%是2019年合意的利率水平,也即:年内或不再加息;

第二、议息会议声明明确指出2019年5月开始将单月美债收缩规模名义上限由目前的300亿美元降至150亿美元,维持机构债和住房抵押贷款支持证券(MBS)的缩减计划不变;

第三、9月结束缩表,但保持对机构债及MBS的减持并用该类资产到期本金重新增持美债。

上述信号基本符合我们的预期:我们此前就曾指出美联储大概率在不晚于2019年2Q结束加息、不晚于2019年3Q结束缩表;又此前报告中指出加息周期或已结束,结束缩表后美联储或将重新增持美债。

美联储为日后扩表、降息提供线索

美联储在本次议息会议声明中指出:9月结束缩表时,美联储资产负债表中的银行储备金可能略高于所需水平。随后,随着货币和其他非储备负债的逐步增加将伴随着储备金余额会进一步下降直到合意水平。当储备金余额下降到这一水平时,美联储将开始增加其证券持有量,以跟上美联储非储备负债的增长趋势。

通俗地讲,正如报告《美联储为何急于年内结束缩表?》所述,金融危机后,美联储启动QE购买各种债券的同时,利用银行储备金作为流动性蓄水池。由于金融危机后银行储备金成为美国基础货币的主要投放通道,因此自2014年10月美联储停止QE后,银行储备金规模就开始下滑。截止目前,美联储银行储备金已由峰值2.82万亿美元降至1.71万亿美元。按照新的缩表计划,年底前银行储备金将下滑至1.2万亿美元左右。日前,美联储纽约联储主席威廉姆斯预计银行储备金最终将降至1万亿美元左右;美联储理事布雷纳德及费城联储主席哈克也有类似的观点。假定1万亿美元是美联储的合意储备金规模,则不晚于2020年2Q有可能重启扩表。

此外,我们看到了两条美联储日后降息的线索。

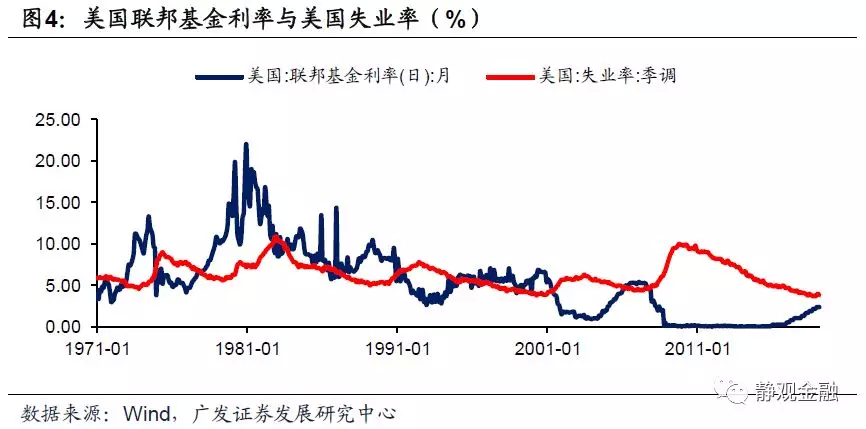

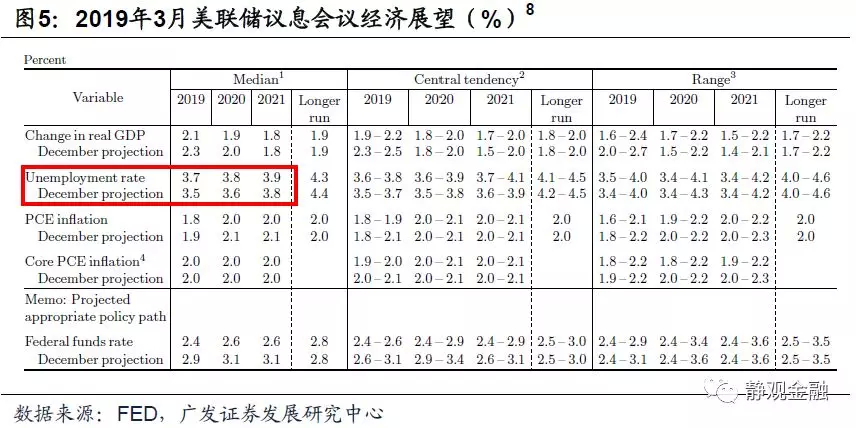

理由一:美联储认为美国失业率即将触底回升。我们在报告《除就业和通胀,FED还关注什么?》(2018年11月20日)中指出:历史上美联储只在美国失业率回落的过程中加息;一旦失业率进入回升通道,美联储均采取了降息措施。图5所示,本次议息会议的经济展望中,美联储分别上调今明两年的失业率0.2个百分点。截止目前,本轮美国失业率低点出现在2018年11月,为3.7%,与美联储给出的年内美国失业率水平一致。这或表明美国失业率已经结束了回落趋势。此外,经济展望同时说明美联储认为明后两年美国失业率将进入回升阶段。基于历史经验及美联储对美国失业率的评估,不能排除明年美联储采取降息操作的可能性。

理由二:美联储或已将利率曲线作为货币政策评估因素。我们在《评估FED货币政策节奏的两个指标》(2019年1月31日)等多份报告中指出,由于缩表对长端利率影响较大,加息对短端利率影响较大,若美联储结束缩表但仍保持加息,则10年期与2年期美债收益率将出现倒挂。一旦利率曲线倒挂,美国商业银行大概率将收缩长期贷款,掣肘美国经济前景。从本次议息会议结果看,美联储或已将利率曲线作为货币政策评估因素。

往后看,2019年10月美联储重新增持美债(同时减少机构债和MBS,美联储资产负债表规模未变),若增持短端美债则大概率同时降息以保持2年及以下期限美债收益率不显著低于基准利率,否则出现无风险套利;若增持长端美债则意味着利率曲线仍存倒挂风险,降息可能性也将增加。

美国利率期限结构或将由“牛平”转为“牛陡”

根据本次议息会议中释放的信号,我们继续看好美债。此外,预计短期美债将更有吸引力,也即:美国利率期限结构或将由“牛平”转为“牛陡”。

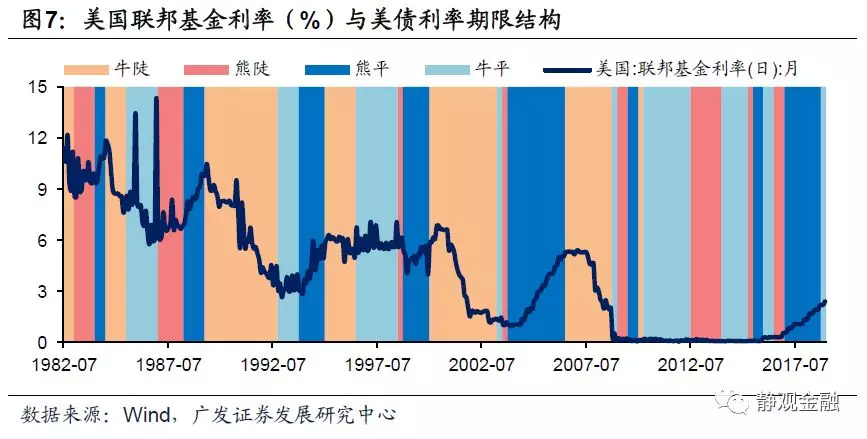

利率期限结构包括“牛陡”、“熊陡”、“熊平”及“牛平”四种。“牛陡”意味着长端国债收益率下行幅度小于短端;“熊陡”表明长端国债收益率上行幅度大于短端;“熊平”表明长端国债收益率上行幅度小于短端;“牛平”说明长端国债收益率下行幅度大于短端。

2017-2018年在加息节奏提速的背景下,美国利率期限结构呈现“熊平”特征,去年4Q市场美股重挫令美国利率期限结构转为“牛平”。图7所示,美国利率期限结构对货币政策极为敏感,基于前文我们预计美国利率期限结构有望逐渐切换为“牛陡”,年内来看短端美债或更有吸引力。

新兴市场“紧箍咒”或已彻底解除

此前,美联储加息、缩表令新兴市场承受了更高的无风险利率压力及汇率贬值风险。本次议息会议表明美联储货币政策或已正式结束紧缩阶段,并将逐渐向宽货币周期过度,美元指数也难以继续强势。新兴市场“紧箍咒”或已彻底解除,往后看,新兴市场资产价格走势或将回归其经济基本面本身。

风险提示

(1)美联储货币政策超预期;

(2)美国经济超预期;

(3)美国财政政策超预期。

(编辑:刘瑞)