本文来自微信公众号“王涵论宏观”。

联储“再放鸽”:2019年内不加息+逐步停止缩表。联储维持联邦基金目标利在2.25%-2.50%区间,并宣布调整缩表进度,与市场预期一致。整体而言,本次联储较1月会议进一步转鸽:

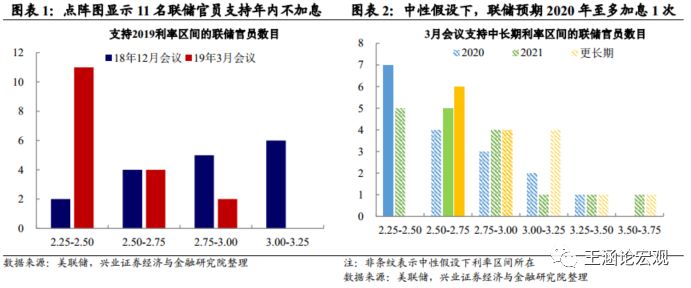

加息:下调预期至2019年0次,2020年1次。点阵图显示,联储对2019年加息的预期由去年12月的2次调降至0次;预期2020年至多加息1次;进一步调降2019-2021通胀预期;调升2019-2021失业率预期。

缩表:5月减速9月底终止,此后减持MBS增持国债。在1月会议指引及鲍威尔近期放风之后,联储也在本次会议公布了调整缩表计划:对于国债:从5月起每月缩表上限从300亿降至150亿,9月末停止缩表;对于MBS:以当前每月200亿的上限继续减持,9月末起将赎回本金超出200亿上限的部分投资国债。

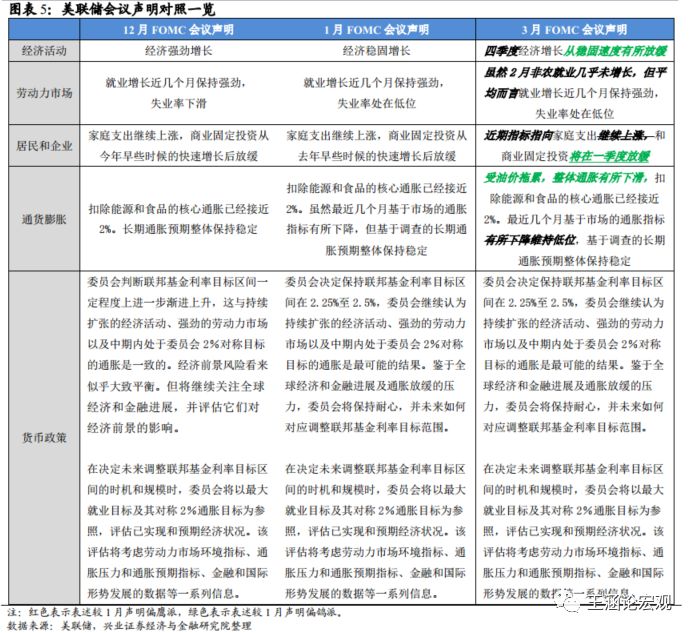

声明:对经济和通胀的表述进一步转鸽。相较1月声明,3月声明对经济措辞进一步软化承认“四季度经济增长从稳固速度有所放缓”并认为“居民消费和企业投资将在一季度放缓”,同时进一步确认“油价拖累整体通胀下滑”。

联储鸽派程度超出预期,美股、美债急涨,美元急跌。联储鸽派程度超出市场预期,美元急跌0.7%至95.7,10Y美债收益率快速下行6.62个bp至2.52%,标普500上涨0.85%至2843。但声明发布后一小时左右,美股涨势和美元跌势有小幅逆转。

联储“再放鸽”背后是经济的放缓,仍警惕美股波动风险。如我们在1月点评《联储“鸽声嘹亮”,但美股风险尚未解除》中提示,联储明显转鸽的背后,实际上是经济基本面和通胀的双双承压。此外,美国政府停摆将给1季度GDP带来额外负面冲击。

鉴于12月议息会议联储鸽派不及预期后,美股负面的剧烈调整,此次联储加息预期向市场预期的快速收敛,显然不乏安抚的意味。但即便如此,我们想提示的是,对于当前美股而言,联储全面转鸽,短期看来是利多出尽的情形,后续走势需要关注盈利情况。与此同时,即使联储放缓货币正常化的步伐,美股仍然可能遭受冲击。过去几年内,流入美国资金不少是基于美元升值的逻辑。在当前欧元区尚未明确进一步宽松的背景下,美国紧缩速度的放缓,将有资金外流的风险。因此,我们持续认为,美股仍然有波动上升的风险。

风险提示:美联储货币政策超预期变化。