本文由“比特港股洞察”独家供稿,文中观点不代表智通财经观点。

编者注:本文撰于2019年1月初,3月19日根据最近的股价数据略作修改:

港股市场的价值判断有时候让人啼笑皆非。iBond最初上市时,无数财经演员信誓旦旦告诉市民,这债券如何差劲,如何低回报,不该投资,而实际上从面值认购到很快市价上市这么短时间产生的是超额年化回报。结果让吃螃蟹者第一拨竟然可以中20多个签,至今记忆犹新。而等最后一批iBond快要到期,只有一年不到3%利息可收的时候,市价却反常飙升到面值的110%,这个故事告诉我们,无论牛熊,港股市场都有金子可捡,但绝不会在人头攒动、喧闹火热的地方。

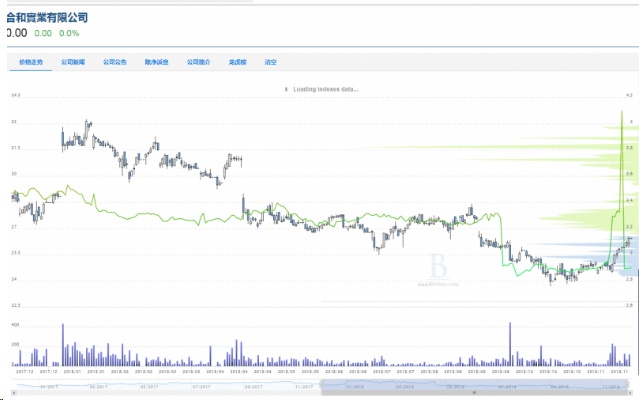

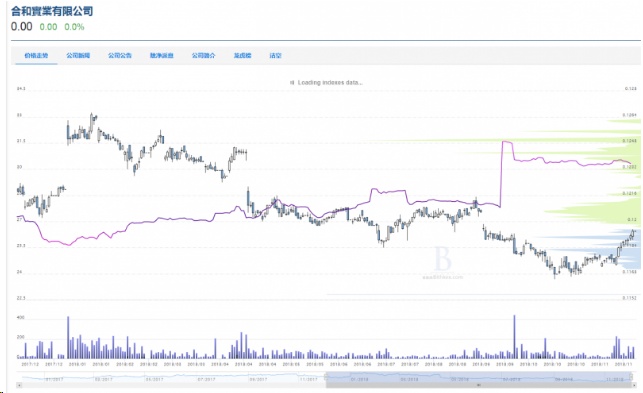

而我们早前三次撰文推荐的合和实业 ( 00054) 近期在港股大跌中不仅跌幅极微(计及股息收入),并在比特港异动和筹码集中指标密集报警后公布了溢价47%私有化的计划,让很多跟随建议的投资者获益良多。

比特港异动指标提前私有化公布几个交易日精准预警

比特港筹码指标显示合和实业私有化公布前筹码快速趋于集中

合和实业私有化消息出来后,媒体和大行们又口口声声告诉全港投资者:私有化有风险,有机会不通过,胡氏父子可能反目, 二股东反对就足以让私有化失败......

Now.com: "出手太低,很大机会触礁"

RTHK: "难料最终能否成事"

摩根大通: "私有化作价不吸引,目标价31元"

《明报》: "父子情仇,大行看淡,基金拥否决权"

这些甚嚣尘上的噪音,对于投资者而言似乎是打开了新的机会窗口......

合和实业的二级市场故事并没未随消息公布股价上扬30%而结束,对于精明投资者恰恰相反。

实际上胡氏父子反目纯属空穴来风,83岁的胡应湘已经很大程度交棒与长子。 而私有化失败的样例,多因长期阴跌或者大跌中股东已蚀本入骨,私有化价格无法弥补损失而怨谤造成。合和实业私有化是在历史最高名义价格(股东还有大量累积股息回报),所有股东都赚钱离场且长期回报不俗,加上股市和经济基本面极度悲观,这种情况下,如有大量股东和资金因为觉得所谓的47%溢价出手太低,而宁愿选择反对私有化让自己的股票大跌25%, 这种可能性,只有没吃到葡萄的狐狸才会考虑吧。

我们仔细调研了二股东东南资产管理350亿美元投资所分散的若干基金,发现除了small cap基金(就是投资了4.x%在合和实业上面那支)之外,本年度大多亏损不少,而small cap基金2%的YTD,相信很大程度来自于合和实业(1.2%), 如该共同基金否决私有化,基本上就是毁掉自己最后一个可以用作销售时表现回顾的良好业绩。从该资产管理公司历史和管理人的履历可以看出他们是长期价值投资者,并非主动介入公司管理的Activist Hedge Fund, 搞事机会极微。此前在股价26元附近,基金已小幅减持(赎回压力), 在38.8元高溢价吸引之下,看不出对方有任何理由倒自己米。

事实上,第二大股东Southeastern AM已公开申明不会反对私有化,扫清了财经演员们制造出来的最大的一个“不确定”。而通过比特港网站的查询可以发现,合和筹码仍在快速集中,两三个券商席位(为大股东私有化行事的花旗银行最显著)已吸纳超过10%的总市值。

如果大股东之前控制筹码不是表面上的3x%, 而是明暗合计50%以上的话,那么再算上第二大股东筹码,近期吸纳的筹码,和未来还会被吸纳的筹码,这个私有化其实已经大概率地胜券在握了。另外从街筹席位分析,用汇丰银行这个散户和机构同时集中的席位已经减持1/3, 筹码大幅度集中,私有化阻碍不大。

此外未来几个月,恒生指数面临的三万点大关,将导致港股短期上方空间受限(目前只有5%空间),而下方的风险和最坏情况下的跌势,却不好加以量化确定。 而合和实业私有化这个典型的并购套利机会将有机会在1个月多点的时间实现5.9%左右的升值(从目前市价36.7港币计算),回报加以年化之后高达58%。而主要风险为胡家撤回私有化和10%以上的流通股小股东反对,我们认为两者的机会都并没有媒体渲染的那么大,而且综合而言风险很可能显著小于整体大盘的回撤风险。

从私有化大会和法庭会议前后脚时间安排紧密衔接,且在同一地点来看,即便抛开人脉和博弈上面的分析,有理由相信控股大股东有着充分的信心和把握完成这次私有化。 如考虑账户融资买入资金成本为3%,那么占用30%保证金的前提下,真正的资金年化回报率将飙升至160%-7%(融资成本)=153%!对于对冲基金和杠杆投资者而言,又有多少投资项目可达到这个水准呢?

除追求较高风险调整后回报和能计算年化回报的的投资者或可考虑换马至合和实业(00054),以换取一个较为确定的短期收益。在这个投资项目上,知战之时,知战之地,可千里而会战。

回顾一下我们在该股上的点评:

2017/12 的点评

合和实业(00054)的股票目前是净资产5折,等于你用5折价格买入香港黄金地段的商厦和酒店(无需任何印花税,哪怕是内地投资者),再委托专业管理机构放租,等于是一个免费的2倍隐形安全杠杆投资香港商业地产。掌柜的让人十分放心,胡家的私德公德都是几十年证明了的,长期投资绝对牢靠过国企或者其他家族企业。

这只股票也没有任何股息税需要缴纳的,合和实业(00054)不在港股通,不是因为市值不够,而是因为筹码很干,交投非常稀疏,因此没能纳入指数和港股通。

我们用券商席位分析了一下

看合和实业(00054)的持仓非常有特色,基本全部集中在香港的商业银行,券商持股几乎可以忽略不计。所以这股票的持仓应该是集团家族内部牢牢持有,分散在不同的往来银行分饼仔,他们不太在乎股价,而是更多通过分红派息在家族内部进行利益分配。

该公司的业绩和年底珠港澳大桥通车,以及粤港澳大湾区,在未来几年会成为持续推动这对母子的催化剂。

2018/8 的分析

团结香港基金发表土地研究报告,提出“强化东大屿都会”计划,打造新城市。合和实业有机会受惠。

2018/10 的点评

积善之家必有余庆,厚道处世的合和实业(00054)应有后福。在贸易战前夜被迫将内地资产全部清仓而转回香港,塞翁失马焉知非福。和懂得持续回报国家和投资者的集团相始终,绝不会是一个糟糕的投资。更何况这个纯港币资产的品种目前是净资产的四折,且在不断回购和增加派息!新出炉的东大屿山都会计划,相信合和实业会分一杯羹。