本文来自微信公众号“华尔街见闻”,作者为杜玉。

被动投资目前占据了美国股市的半壁江山,也不断渗透进固收债基领域,占据后者的四分之一。财经媒体CNBC援引美银美林的数据称,被动交易在美国股票基金里的市场份额已经升至45%,比2018年6月增长了1个百分点,这一比例在十年前本轮牛市开启之初约为25%。

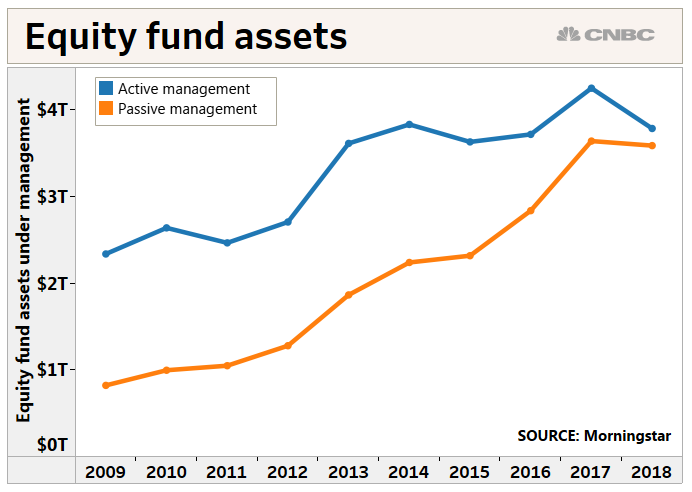

机构晨星(Morningstar)发现,在本轮牛市于2009年开启时,美国股票权益类基金中的主动管理交易与被动交易占比为3比1,这一差距在2012年显著缩小,从那时起更是大幅收窄。

在美国债券基金等固收领域,被动投资的市场份额升至25.3%,也比2018年6月高出1个百分点。其中,较高投资等级的指数型债基市场份额从29.7%升至29.9%,高收益的垃圾债指数基金份额从12.9%升至13%。

《华尔街日报》也援引了Morningstar Direct的数据称,2018年9月到2019年1月期间,ETF成为最流行的被动投资工具,共净流入了2030亿美元资金,被动管理的共同基金净流入1670亿美元,而主动管理的共同基金净流出了近3700亿美元。

分析指出,由于交易所交易型基金ETF比单一股票或债券的流动性都大,很多主动管理类的基金经理也在转向这一工具,这种倾向在Greenwich Associates最近对美国和欧洲的机构投资者调查中得到证实。ETF本身比其所持有的底层资产更具流动性,容易满足市场恐慌期投资者的赎回请求。

过去六个月内,美股经历了大幅波动。去年10月起,标普500大盘波动下跌,圣诞节平安夜时一度跌入技术位熊市;而今年标普指数累涨超12%,或创2009年三季度以来最佳季度表现。上述文章发现,ETF在去年末市场抛售期的表现好于主动投资类交易。

据机构晨星统计,2018年只有38%的主动管理型美国股票基金跑赢了被动基金的平均表现,比例比2017年美股飙升时期还低。去年曾有很多评论称,市场波动应该更利好于主动选股的投资者,ETF反而会因踩踏型抛售增加流动性风险:2019年,预计几乎一半的美国股票会被指数型基金持有,将是史上首次。