现在是港股财报季,上市公司纷纷向市场亮出成绩单。但财报给出的数据往往是公司增增减减修正过的,看财报的数据,仿佛雾里看花,数据到底意味着什么,需要投资者火眼金睛、去伪存真。

3月12日,时代中国控股(01233)发布2018年全年业绩,收入343.8亿元,同比增长48.7%,毛利106.21亿元,同比增长64.7%,持续经营股东净利润43.99亿元,同比增长64.9%,期间毛利率和净利率分别为30.9%和12.8%。

从过去五年的业绩看,该公司业绩表现可谓可圈可点,不管是收入还是净利,基本都实现了双位数增长,而且2018年的增速创下近五年来的新高。在资本市场上,由于业绩驱动,该公司股价也处于向上的趋势。

但过去已去,和未来不能划等号。目前,该公司的股价基本反映了过去的业绩水平,未来的投资价值取决于公司业绩增长是否具有可持续性。透视此次年报公开数据,倘若公司之前业绩报告中有财务处理技巧的因素,则市场估值水平或许也要回归。

下面,笔者将具体分析该公司过去的业绩增长水平以及未来是否具备可持续增长的潜力,进而探究其估值是否回归以及未来的投资机会。

财报表面:核心业务增长不错

智通财经APP了解到,时代中国控股主要业务是住宅及商业地产项目,目前收入分录主要有四类,分别是物业开发、城市更新业务、物业租赁和物业管理,核心业务为物业开发业务,其中城市更新业务是新加入的分录,2018年上半年并未单独罗列。

2018年,该公司核心业务物业开发收入307.886亿元,同比增长35.1%,收入占比89.6%,属于大比重业务,新加入的城市更新业务获得收入27.76亿元,收入占比8.08%,物业租赁和物业管理两项业务收入占比较低,合计仅占2.32%。

以下为时代中国控股2018年各项业务的业绩情况:

图片来源:时代中国控股2018年财报

从单个业务盈利水平看,物业开发、城市更新、物业租赁以及物业管理四大业务的利润率分别为25.3%、64%、5.6%和8.3%。显然,这次分部利润增量主要贡献来自城市更新业务,增量贡献率达44.4%,扣去城市更新业务,该公司分部利润率为24.9%,降低3.15个百分点。

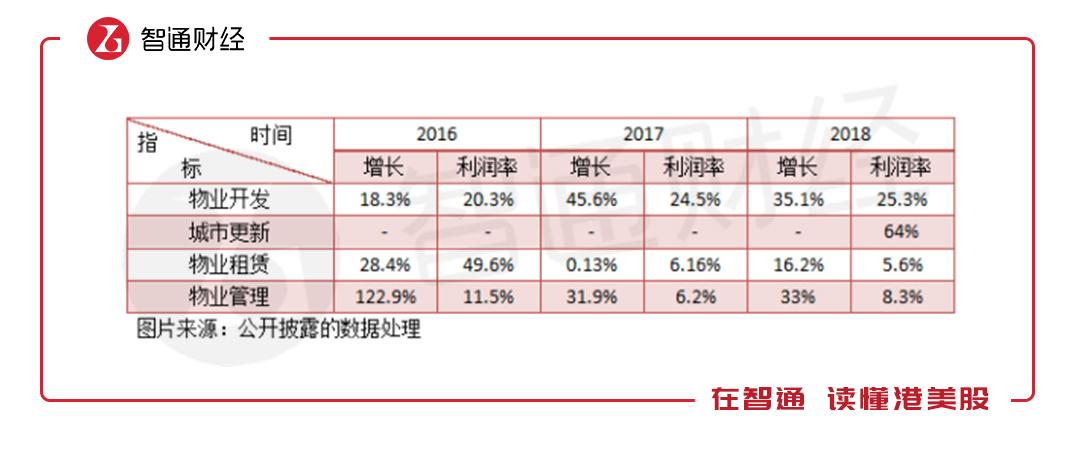

为了弄懂该公司历史业务轨迹,智通财经将其过去三年业务收入增长及利润率情况列表如下:

从过去三年看,时代中国控股的收入及利润主力均为物业开发业务,物业租赁及物业管理业务收入占比一直都非常小,且业务收入增长速度及利润率均呈下滑趋势。该公司的物业开发业务不仅收入增长势头猛,利润率也呈逐年提升的趋势。

回顾该公司的业务历史后,我们发现,该公司未来的业绩主力仍是物业开发。从表面看,时代中国控股物业开发业务历史业绩表现不错,利润率也非常喜人,但细致研究后,情况或许不一样。

关联交易异军突起?

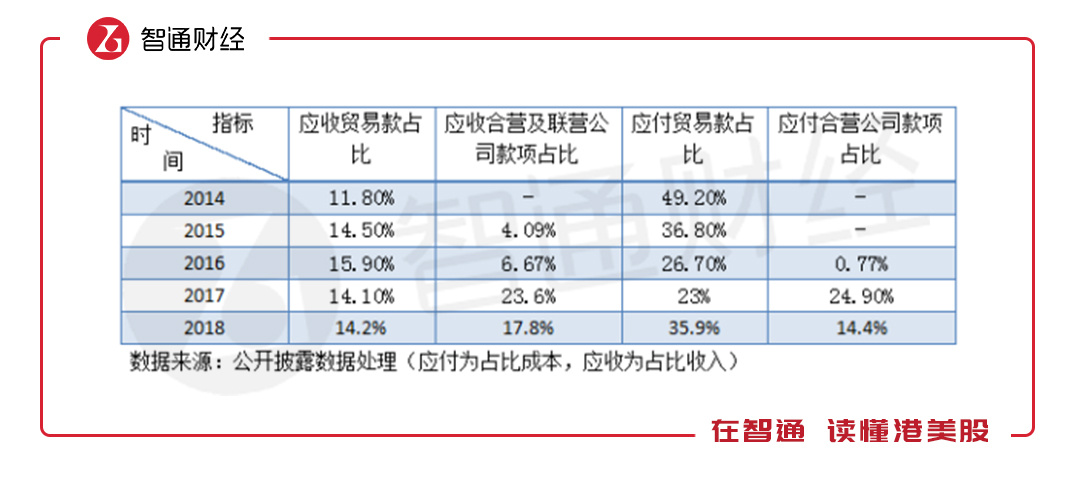

智通财经APP透过时代中国控股历年财报了解到,2017年开始,该公司存在大量和合营及联营公司的关联交易,且大都是应收应付的形式。2017年,应收合营及联营公司占比收入从2016年的6.67%上升至23.6%,2018年仍高达17.8%,比一般的应收款项占比要大。

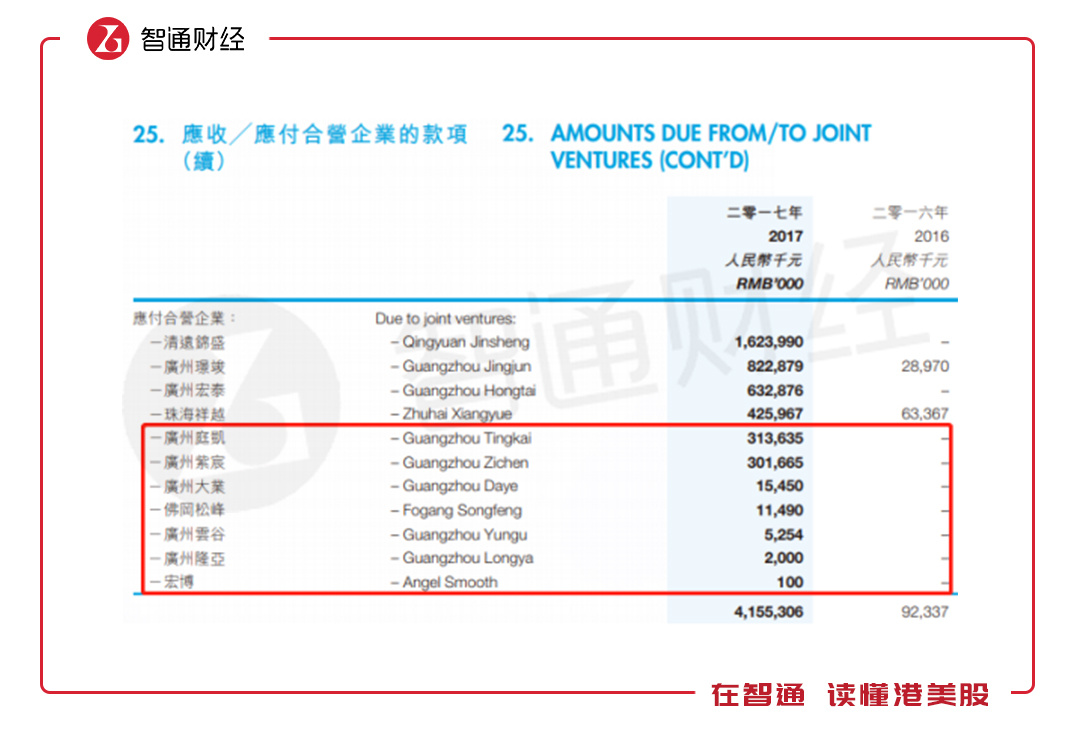

时代中国控股此次发布的2018年财报,并未公布与合营及联营公司交易的具体情况,但2017年是有公布的。2017年该公司应收合营公司49.85亿元,主要交易对象是清远锦盛和广州紫宸,应收分别为15.17亿元和10.75亿元,应付合营公司41.55亿元,主要交易对象是清远锦盛和广州璟竣,应付金额分别是16.24亿元和8.23亿元。

图片来源:时代中国控股2017年财报

智通财经APP透过企查查了解到,清远锦盛房地产成立于2017年3月2日,注册资本金5亿元,笔者未能找到公司官网,其业务主要为房地产开发经营及房地产中介服务;广州紫宸成立于2012年,广州璟竣投资成立于2016年8月,均从事自有资金投资业务,主要是房地产。

通过旗下的合营公司大量扫货,该公司所售的物业基本没有剩多少可供出售的面积。根据时代中国控股2018年财报,在物业开发项目中,该公司所有项目已竣工可供出售的建筑面积仅为49.17万平方米,大部分项目几乎没有可剩余面积出售。

通过关联交易的方式,合营及联营公司确实消化了不少的存货。值得注意的是,2018年该公司应占合营企业及联营企业亏损3.305亿元,而2017年盈利2.246亿元。考虑到这一因素,其真实业绩数据就要打折扣,反应在资本市场上,或许会产生内在的价值回归。

此外,关于公司新增的城市更新项目,年报着墨不多,只谈到主要是三个项目的贡献,分别是广州丰鼎项目、佛山太平项目以及佛山塘虹目,财报并未透露这三个项目的具体信息。

该公司在半年报时曾透露拥有70个城市更新项目,并称这项业务利润率超高,但财报中相关信息披露得太少,使得该业务的真实面目犹抱琵琶半遮面。

长期收缩广东,区域风险较大

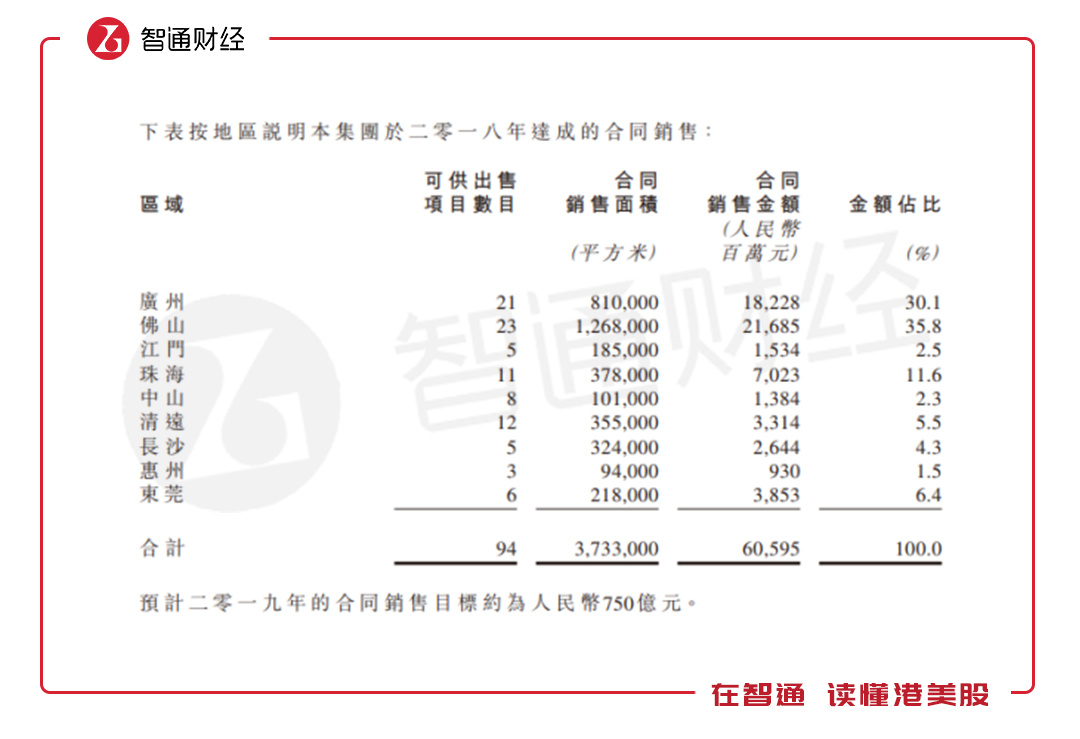

智通财经APP了解到,时代中国控股的主要项目集中在广东地区,2018年,该公司共有99个处于不同阶段的项目,其中有96个项目位于广东,2个项目位于湖南长沙以及1个项目位于四川成都。按2018年达成的合同销售看,可供出售94个项目,其中广东有89个项目,合同销售金额占比95.6%。

以下为该公司2018年各个区域合同销售情况:

图片来源:时代中国控股2018年财报

从过往历史看,该公司长期习惯于龟缩在珠三角,似乎不愿走出广东,湖南长沙的项目一直都有,但合同销售金额占比非常少,且有降低的趋势,2016-2018年占比分别为6%、7%以及4.36%。2018年,公司的长沙项目没有更新。

此外,时代中国控股2018年新增加的四川成都项目,预计2020年竣工,开发中及未来开发的建筑面积为62133平方米,相对于其2018年的合同销售面积来讲,占比仅为1.66%。2018年,该公司11个区域的土地储备合计为184.46万平方米,其中成都、长沙土储占比分别为0.4%和6.8%。

面对外界“龟缩广东、很难长大”的质疑,3月13日的业绩发布会上,时代中国首席财务官雷伟彬表示,2019年公司将继续深耕大湾区,同时,也会布局广东省以外的经济发达的城市,今年可能在武汉和华东有新的布局。

时代中国虽然有出省谋生的动机,但透过数据看,出省意愿并不强,未来收入依然严重依赖于市场竞争白热化的广东一省,地区风险较大。

估值存打折可能

在财报中,时代中国经营现金流净额一直处于负数状态,该公司的投资活动以及经营活动基本靠融资来补给。但从该公司过去几年的现金流情况看,若业务持续得不到经营活动现金流的补给,靠融资能撑多久呢?

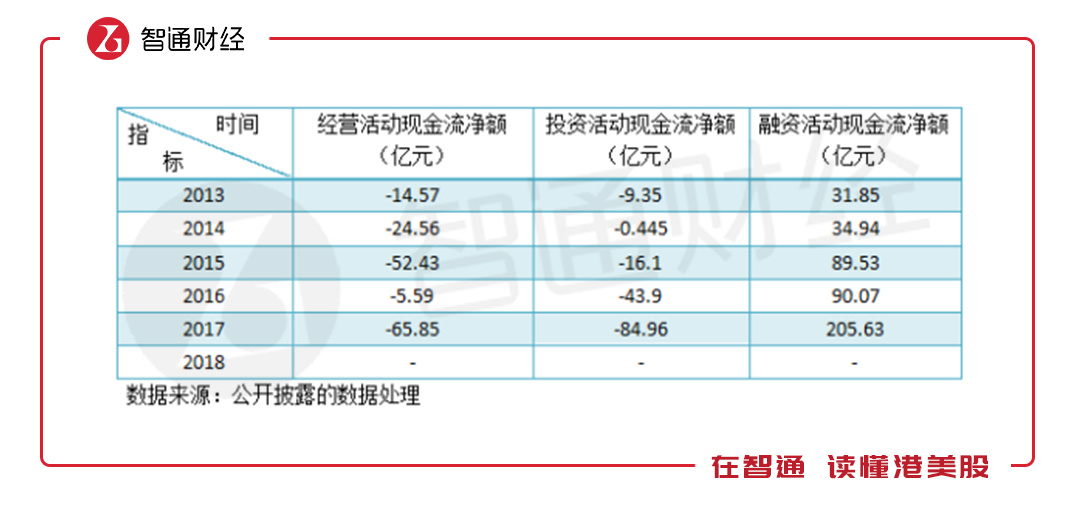

以下为智通财经APP整理的2013以来时代中国控股的现金流构成:

2018年并未公布现金流量表,但可以大致推算或仍为负数。2018年金融性负债(包括长短期)增加了143.42亿元,按照2017年现金等价物为142.63亿元,而彼时现金及等价物为233.74亿元,三项现金流净额合计91.11亿元,扣去融资现金流后,投资及经营现金流净额大致合计为-52.31亿元。

影响公司经营现金流的主要是应收应付款(包括关联公司)、开发中物业、预付款项、按金及其他应收款项。以2017年为例,该公司开发中物业117.3亿元需要现金流扣除,应收贸易款增加8.4亿元,以及应收合营公司增加66.18亿元均需要扣除,按金及其他应收款项有43.64亿元需要扣除,合计需要扣除235.52亿元,是彼时净利润的近8倍。

2018年,该公司资产负债率为75%,较2017年增加2.6个百分点,期间该公司大量增加长债,非流动负债中,计息银行及其他借款同比增长了48%,而流动负债占负债比重有所下降,为56%,下降5个百分点。和同行对比,该公司目前的债务水平并不算太高,但若一直处于经营负流出状态,未来可能会存在债务压力。

综上,从财报数据看,时代中国控股在过去几年取得不错的增长业绩,但2017及2018年与合营公司以应收应付的形式存在大量交易,这也使其剩余可供出售的建筑面积很少。如此,投资者将可能会给其估值打折,促使其价值回归至其真实业绩。另外,该公司经营现金流持续净流出,需格外注意未来可能发生的债务风险。