本文来自华尔街见闻,作者:祁月。

摘要:韩国媒体称,三星电子正在审核收购荷兰恩智浦(NXPI.US)项目,涉资规模或达50万亿韩元。上月中旬三星电子战略规划部门总裁与恩智浦CEO会面引发并购传言。三星立志到2030年取得全球半导体龙头地位。

据韩国媒体InvestChosun消息,三星电子正在考虑收购全球最大汽车芯片供应商荷兰恩智浦(NXP),由副会长李在镕助手、总裁Chung Hyun-ho和副总裁Ahn Joong-hy领导的团队正审核该项目。

报道称,如果最终达成交易,这宗收购的涉资规模将高达50万亿韩元(约合443亿美元)。届时,这将是全球半导体产业历史上规模最大的并购案,刷新2015年5月安华高370亿美元并购博通(Broadcom)的记录。

上个月中旬,三星电子战略规划部门总裁Sohn Young-kwon与恩智浦首席执行官Rick Cleemer会面。当时市场就传出三星计划收购恩智浦的消息。现在,外界对这一潜在收购案的期望越来越高。

不过,就在今日早间,彭博社称,三星否认在评估对恩智浦发出收购。

三星电子副会长李在镕之前表示,计划在2030年在全球半导体产业取得龙头地位,并将扩大汽车芯片等业务列为关键战略。收购恩智浦有助于三星尽早实现目标。

三星具有独自收购恩智浦的财务实力。截至去年年底,三星电子持有的现金总额首次超过100万亿韩元,达到创纪录的104.2万亿韩元(约合920亿美元),同比增长24.7%。

有意收购恩智浦的潜在买家并非只有三星。2016年10月,高通对恩智浦发出收购要约,报价380亿美元。但恩智浦股坚持认为价格太低。高通在2018年2月将将收购报价提高到440亿美元,得到了恩智浦的认可。

然而,因为某些原因,高通在去年7月26日最终宣布放弃收购。根据相关要求,高通想要完成这笔交易,必须得到美国、中国、 欧盟、日本、韩国、俄罗斯等全球9个国家监管部门的批准。作为补偿,高通要向恩智浦支付20亿美元分手费。

恩智浦在美国纳斯达克上市,主要股东包括资产管理公司贝莱德(5.88%),Tyro Price(5.85%)和对冲基金Elliott Management(3.03%),当前市值约275.76亿美元。

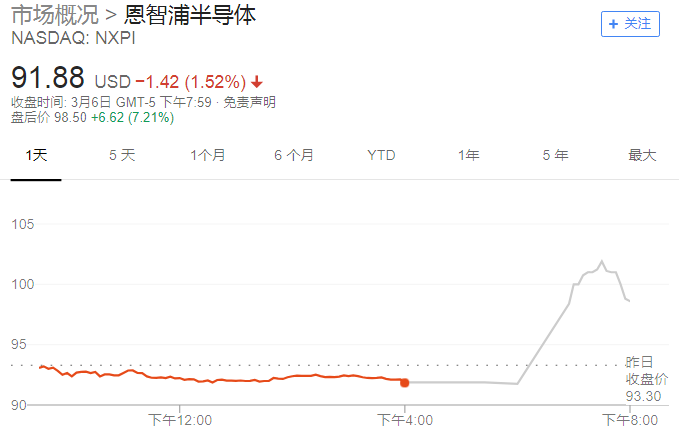

上述收购报道发布后,恩智浦半导体盘后一度大涨约10%。

为何收购恩智浦?

韩国三星电子多年来受益于全球半导体产业的蓬勃发展,直到2018年——全球半导体行业企业开始出现业绩触顶迹象。

在第三季度达到254亿美元的顶峰之后,包括三星电子、恩智浦、高通、日本瑞萨电子、韩国SK海力士等在内的8家全球主要厂商在去年第四季度的净利润合计环比锐减近30%。除了高通和德国英飞凌(Infineon Technologies)之外的6家半导体巨头均陷入利润下滑或亏损的境地。

近期,芯片价格不断下滑引发业界人士对芯片市场的担忧。市场观察机构DRAMeXChange数据显示,仅在1月份,8G DDR4 DRAM芯片的价格就比前一个月下跌了17.24%,创下2016年6月以来的最大跌幅。

2月份,韩国芯片出口同比大跌24.8%,较1月23.3%的跌幅进一步扩大。

根据世界半导体贸易统计组织协会(WSTS)的测算,2019年半导体市场规模将增长3%,处于较低增速。

日本日经新闻分析称,在全球芯片大买家中国经济增长放缓的背景下,全球智能手机销售开始减速,数据中心的建设热潮告一段落。各大厂商的库存出现增加,一些制造商已开始减少设备投资。

三星电子为了在内存芯片市场寻找新战略,副会长李在镕今年2月在中国度过了农历春节。他在春节开始的前一天奔赴西安,参观了三星在该市的内存芯片厂。自2014年以来,三星在西安经营着一家NAND芯片工厂,去年又开始在西安建设第二家工厂,计划投资70亿美元。