本文来自微信公众号“建投海外研究”,作者刘双锋、金戈。原标题为“万国数据:成长最为强劲的国内三方IDC龙头”。

概要

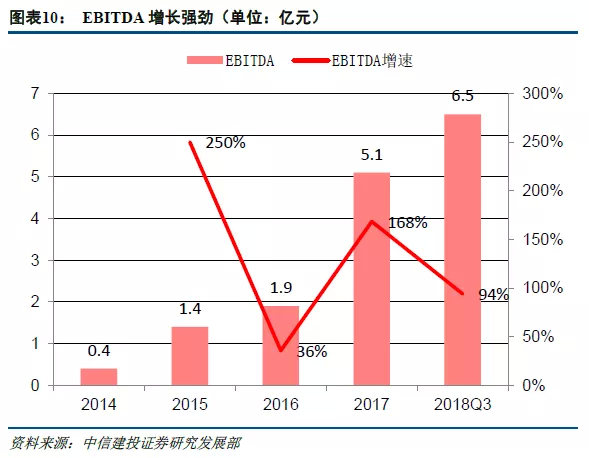

国内三方IDC龙头收入规模持续高增长

公司成立于2000年,从成立之初到现在一直专注于三方独立数据中心业务。万国数据收入体量上目前处于我国三方IDC第二名的位置(2017年实现营收16.2亿元);但公司的收入增速显著高于可比公司,基本保持行业第一,2014-2017年复合增长率为51.1%。由于快速扩张,导致利息支出以及折旧摊销过高,公司一直处于亏损状态,但公司EBITDA增长强劲,2014-2018Q3实现EBITDA 0.4亿、1.4亿、1.9亿、5.1亿、6.5亿,2015-2018Q3同比增速为:250%、35%、168%、94%。

所处行业行驶在高速赛道,三方IDC竞争优势明显

得益于数据量以及云计算的爆发,IDC需求持续旺盛。数据量爆发是IDC建设的最根本动因,随着移动互联网的到来,数据量呈指数级上涨,而数据中心受制于其扩张模式只能较为线性供给,供需缺口持续加大。根据统计,近5年我国IDC市场规复合增长率为39.6%,远低于我国移动互联网接入流量的5年复合增速(123.7%)。

云服务提供商已经成为IDC厂商最大的客户,因此云服务提供商的资本开支情况直接决定了IDC市场的增长情况。我国云计算龙头阿里2015-2018年资本开支总体呈现加速增长状态,分别为:61%、41%、62%、70%,因此我们认为未来随着巨头的加速投入,我国IDC业务将持续保持高景气度。

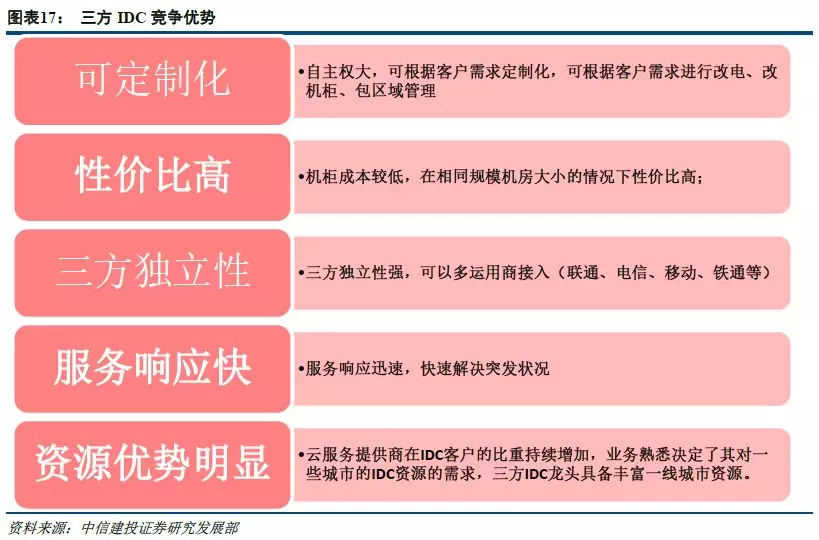

三方IDC竞争优势明显,未来将会聚焦龙头。三方IDC与运营商相比具有:可定制化、性价比高、三方独立性强、服务响应快、资源丰富等优势。从中美IDC近年来发展经验来看,龙头将会通过持续收购巩固优势地位。

先发抢占一线城市优质资源,项目储备充足保证收入高速增长

目前IDC的主要客户云服务提供商、互联网、金融等对IDC的需求主要集中在一线城市,而一线城市资源日趋紧张,万国数据通过牺牲短期利润快速资本扩张,迅速抢占一线城市优质资源,资本支出水平显著高于同行业,2018Q3达到了第二名的3.4倍。

稳定的大客户资源保证贷款额度以及收入增长确定性:万国数据的主要客户来自云服务提供商,2017年合同额占比达到57.9%,且根据最新客户签约情况,这一比例会持续上升。

盈利预测:我们预计2018-2020年公司实现营业收入为27.7亿元、41.0亿元、58.1亿元,对应增速为71.0%、48.0%、41.7%,实现EBITDA为10.3亿元、16.3亿元、24.1亿元。

风险提示:云计算提供商资本开支低于预期,一线城市IDC政策发生重大变化。

正文

1国内三方IDC龙头收入规模持续高增长

1.1公司简介

公司成立于2000年,从成立之初到现在一直专注于三方独立数据中心业务。公司于2016年11月在美国上市,目前万国数据运营中的数据中心总机房面积超过14.7万平方米,在建中的数据中心总机房面积超过4.3万平方米,公司已经成为国内三方IDC的龙头企业。目前公司员工人数为740人,客户数近600家,客户主要包括大型互联网公司、金融机构、电信与IT服务提供商以及国内大型企业和跨国公司。

公司股东背景雄厚,截至2018年底,公司第一大股东为STT GDC,持股比例为34.91%;创始人黄伟为公司第二大股东,持股比例为7.87%;此外软银中国、CyrusOne、平安信托分别持股为6.62%、6.38%、6.29%。除了创始人黄伟,公司前五大股东均为国内外知名机构。STT GDC是总部位于新加坡的数据中心公司,目前正在全球化扩张数据中心业务;软银中国(SBCVC)是一家主要在大中华地区投资优秀的高成长、高科技企业的私募股权基金;CyrusOne为美国市占率前五大的数据中心公司;平安信托是中国知名的多元综合金融服务集团平安集团控股子公司。

1.2前国内规模最大的三方IDC龙头,收入增长趋势十分强劲

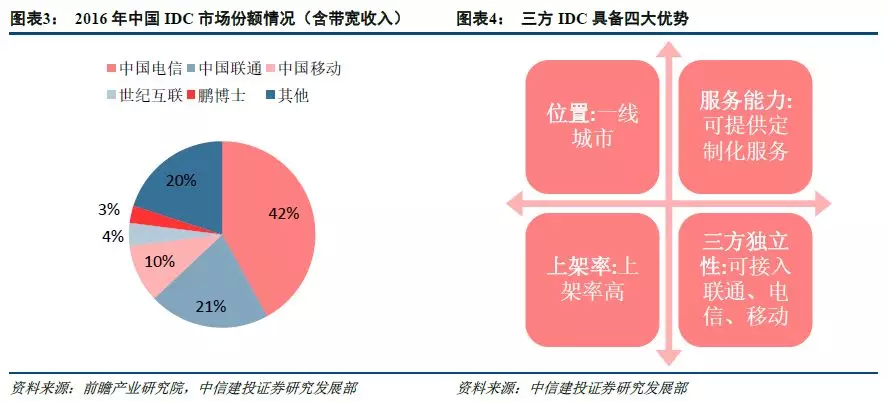

目前我国IDC分为三大阵营运营商、互联网巨头自建以及三方IDC。目前三大运营商的占据了大部分的份额,市占率达到73%(该统计包含了带宽收入,剔除该收入预计运营商市值率为50%以上),但与运营商相比,第三方数据中心在位置(主要在一线城市)、服务能力(可提供定制化服务)、上架率(上架率高)以及三方独立性(可接入联通、电信、移动多个运营商网络)都显著优于运用商。

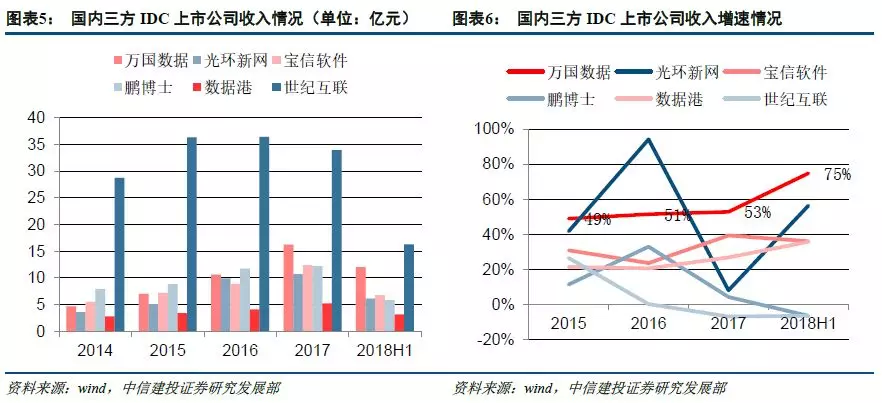

我国三方IDC主要参与厂商有:万国数据、光环新网、宝信软件、鹏博士、数据港、世纪互联等。根据财报统计来看,万国数据收入体量上目前处于我国三方IDC第二名的位置,与第一名世纪互联呈现逐年减小态势;但公司的收入增速显著高于可比公司,基本保持行业第一的位置。收入体量上:虽然2017年及以前世纪互联保持了收入规模的绝对优势,2017年IDC业务营收达到33.9亿元,是万国数据的两倍,但是2018H1万国数据实现收入12.0亿元,与世纪互联的差距大幅缩小到了1.3倍;从收入增速上来看万国数据收入呈现持续加速增长的态势,2015至2018H1收入增速分别为49%、51%、53%、75%,2014-2017年复合增长率为51.1%。综合来看,万国数据已坐稳国内的三方IDC业务龙头地位。

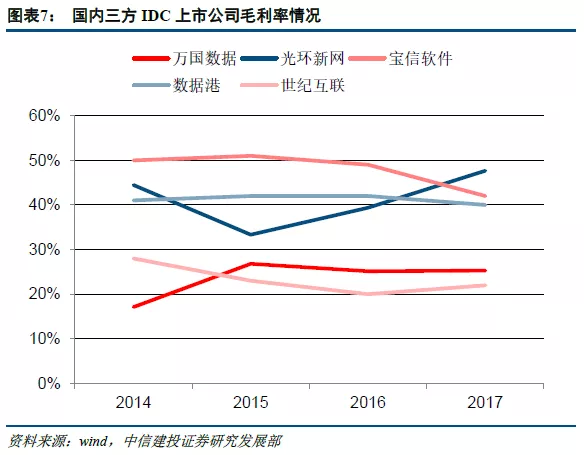

公司毛利率一直相对稳定,2014-2017毛利率分别为:17.12%、26.81%、25.16%、25.27%,但毛利率与可比公司比相对较低。

我们判断主要是有三个原因:1)折旧摊销:按照美国财报标准公司将机架建设费用折旧算在营业成本,而国内公司将其算在管理费用中,参照同在美国上市的世纪互联,万国毛利率略高于世纪互联;2)机柜使用率较低:公司由于扩张太快,上架率低于一线城市的平均水平(60%-70%),公司2014-2017年的上架率分别为57.7%、59.1%、60.8%、60.9%,运营中数据中心销售率达到接近95%,因此上架率提高仅是时间问题;3)云服务提供商客户比重较大:由于云服务提供商客户需求量较大,因此售价相对其他客户较为便宜,导致公司毛利率较低,2017年公司云服务提供商、大型互联网客户、金融客户合同额占比分别为:57.9%、21.2%、13.1%。

由于快速扩张导致折旧摊销、利息支出等费用较高,公司近年来处于一直亏损状态2014-2018Q3年公司净利润为-1.3亿、-1.0亿、-2.8亿、-3.3亿、-3.1亿。从EBITDA角度来看,公司EBITDA增长强劲,2014-2018Q3实现EBITDA

0.4亿、1.4亿、1.9亿、5.1亿、6.5亿,2015-2018Q3同比增速为:250%、35%、168%、94%

2所处行业行驶在高速赛道,三方IDC未来竞争优势明显

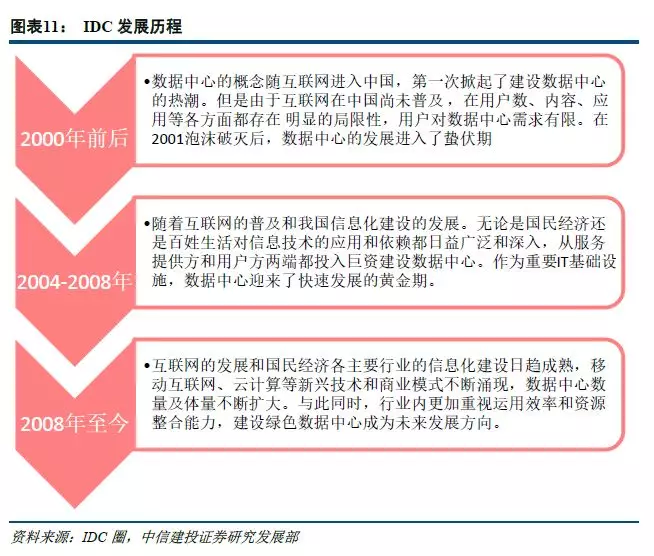

从时间上来看,数据中心功能演进经历了三个发展阶段,即计算中心阶段(2000年前后)、信息中心阶段(2004-2008年)和服务中心阶段(2008年至今)。我们认为未来随着云计算、5G等技术的爆发,数据量、计算量会持续高速增长,数据中心的需求会持续强烈,未来极具确定性。

2.1得益于数据量以及云计算的爆发,IDC需求持续旺盛

IDC作为数据存储、云服务提供商的基础设施,其发展因素与数据增长和云计算发展紧密相关。

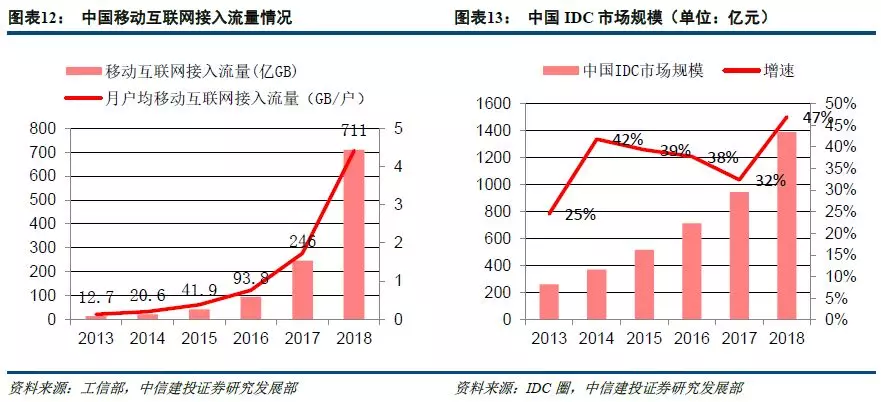

数据量爆发是IDC建设的最根本动因,随着移动互联网的到来,数据量呈指数级上涨,而数据中心受制于其扩张模式只能较为线性供给,供需缺口持续加大。根据工信部统计,2018年中国移动互联网接入流量达711亿GB,同比增长189%;全年移动互联网接入月户均流量(DOU)达4.42GB/月/户,是上年的2.6倍。

而IDC规模虽然也呈现持续增长态势,但增长速度与流量爆发速度严重不匹配。根据统计,2018年我国IDC市场规模为1390亿元,同比增长47%,是2013年的5.3倍,5年复合增长率为39.6%,虽然也是持续的高速增长,但还是远低于我国移动互联网接入流量的5年复合增速(123.7%)。

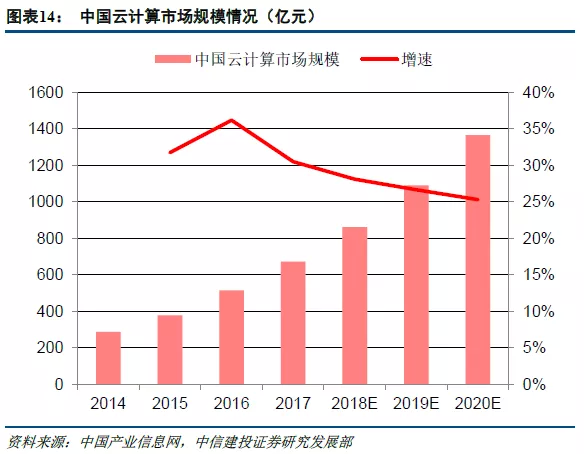

此外云计算市场规模也持续爆发中,2017年我国云计算市场规模达到672亿元,同比增长30.5%,预计2020年市场规模将达到1366亿元,6年复合增长率为29.7%。

目前云服务提供商已经成为IDC厂商最大的客户,因此云服务提供商的资本开支情况直接决定了IDC市场的增长情况。公有云市场中阿里是我国最大的云服务提供商,2018年云计算收入达到了133.9亿元,同比增长101%,市场份额为45.5%,是第二名腾讯的约4.5倍,占据了云计算市场绝对的龙头地位。因此阿里的资本开支对IDC厂商未来的订单情况起到了重要作用,图16我们可以看到阿里2015-2018年资本开支总体呈现加速增长状态,分别为:61%、41%、62%、70%,因此我们认为未来随着巨头的加速投入,我国IDC业务将持续保持高景气度。

2.2 三方IDC竞争优势明显,未来将会聚焦龙头

三方IDC竞争优势明显

目前我国IDC市场份额中运用商占据绝对主导,占领超过70%(含带宽收入,不含带宽约为50%),我们认为传统运营商天然的掌握着带宽优势,未来仍将是IDC厂商重要参与者。

但我们认为随着云服务提供商、互联网客户、金融客户的快速发展,未来将会是IDC厂商的最主要的客户,例如美国IDC龙头Equinix的前四大客户群体为云服务商、互联网企业、金融客户以及数字媒体。而这类客户对数据的稳定性、安全性要求极高,因此对IDC厂商将会提出更高要求,三方IDC将通过:可定制化、性价比高、三方独立性强、服务响应快、资源丰富等优势快速增长。

三方IDC未来将会聚焦龙头

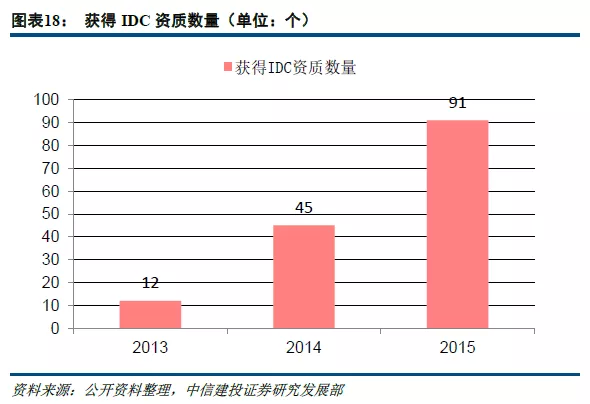

2012-2015年IDC行业经历了快速扩张器。2012年重新发放IDC牌照后,我国获得IDC资质证的企业开始逐年明显变多,2013-2015年分别由12、45、91家公司获得IDC资质证,在这期间大量企业进入IDC行业,图13可以看出:2014年前后行业迎来了明显的增长(2013-2015年中国IDC规模分别同比增长25%、42%、39%)

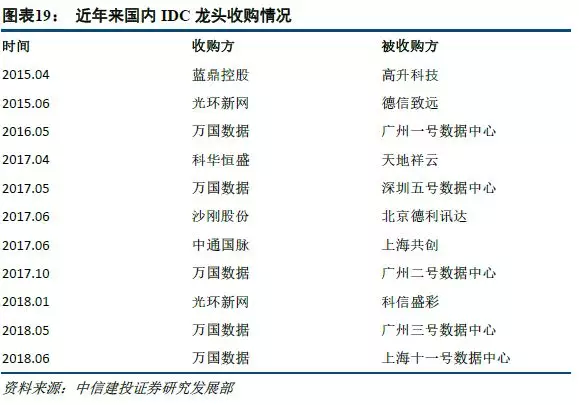

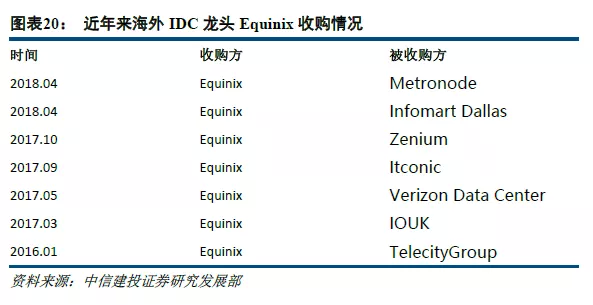

但从2015年开始我国开始进入了IDC行业的整合期,国内三方IDC龙头例如万国数据、光环新网、科华恒盛等分别都有收购动作,这也与海外IDC发展路径相吻合,例如Equinix近几年相继完成了对知名公司Verizon部分数据中心业务、Infomart

Dallas、Metronode等收购。行业洗牌后,龙头效应将更加明显。

3先发抢占一线城市优质资源,项目储备充足保证收入高速增长

3.1公司先发优势明显,依托自身发展策略迅速抢占稀缺一线城市资源

目前IDC的主要客户云服务提供商、互联网、金融等对IDC的需求主要集中在一线城市,主要有两大原因:

访问速度快:一线城市是我国网络架构的核心节点,在一线城市部署数据中心可以省去数据交换带来的延迟

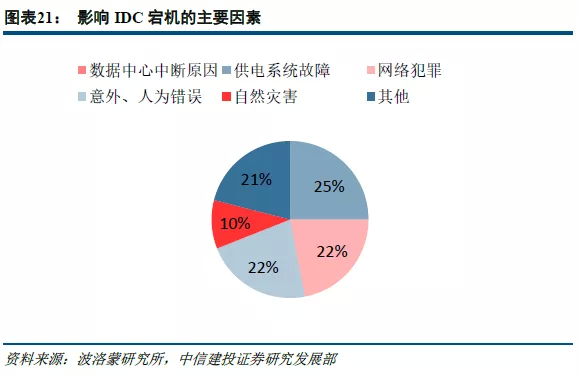

安全性高:一线城市人口集中,适宜居住,自然灾害等不可抗拒因素显著低于其他三线城市,此外一线城市供电稳定,不容易出现断电情况。根据波洛蒙研究所统计,数据中心宕机成本不断在上升(损失包括收入损失、用户生产力损失等),达到了9000美元/分钟。而在宕机因素中,电力系统故障、自然灾害影响占比分别为25%、10%。

一线城市资源日趋紧张

但是由于一线城市土地、电力供应日趋紧张,政府对数据中心审批日趋严格,例如北京市2018年最新规定:全市层面禁止新建和扩建数据中心(PUE值在1.4以下的云计算数据中心除外),中心城区(东城、西城、朝阳、海淀、丰台、石景山)全面禁止新建和扩建数据中心;上海市2019年最新规定:到2020年,全市互联网数据中心新增机架数严格控制在6万架以内,存量改造数据中心PUE不高于1.4,新建数据中心PUE限制在1.3以下;此外广州、深圳虽然没有明文规定,但是对IDC的审批也在趋严。

先下手为强,快速抢占一线城市资源

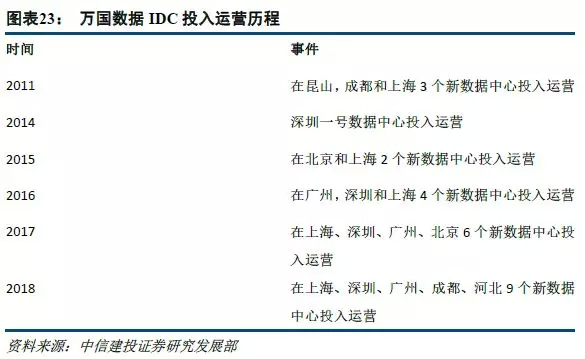

公司早期的主要IDC项目资源在上海,目前IDC业务涉及城市迅速增加,包括北京、上海、广州、深圳、成都、香港等地。

万国数据相对于国内大多数其他三方IDC公司来说有一大优势:IDC行业发展需要大量的资本开支,对企业的资金要求非常高,公司上市后通过增发股票、发行可转债以及银行贷款等多途径融资手段迅速发展自身业务,快速扩张的状态下由于利息支出、折旧摊销较大,会使得公司处于亏损状态,但是由于公司在纳斯达克上市,对盈利没有要求,因此公司可以牺牲短期利润来快速拓展一线城市资源。国内大多数三方IDC上市平台是在A股,因此盈利要求限制了其高速扩张的能力。而我们可以看到一线城市的政策逐渐收紧,资源正在变少,因此提前在核心城市进行项目储备显得尤为重要。

万国数据营收的高速增长得益于依靠资本投入的快速扩张,公司的资本开支的显著高于可比公司,图24可以看出,公司2016年开始基本上已经是国内三方IDC企业中资本开支最多的公司,在2018Q3达到了第二名的3.4倍。此外我们可以看到公司的资本开支增速与收入增速是正相关,从趋势上来看万国数据未来将最有希望成为中国的Equinix。

稳定的大客户资源保证贷款额度以及收入增长确定性:万国数据的主要客户来自云服务提供商,2017年合同额占比达到57.9%,公司从自成立以来主要服务于金融以及大型企业客户,到现阶段主要服务于大型云计算及互联网客户,积累了近二十年经验的卓越的运营品质及能力越来越得到客户的认可,客户粘性持续提高,根据最新客户签约情况,云服务提供商客户占比会持续上升,我们预计云服务提供商未来的收入占比将提升至70%。云服务提供商一般较为稳定,与公司签订的合同一般在3-10年,不仅为银行贷款提供保证而且为公司贡献了最稳定的收入来源。

3.2项目储备充足,保证收入高速增长

静态来看公司当前项目储备,未来将产生收入项目是公司当前收入的约2倍,具体测算方法如下:

1)核心假设:图25得出公司所有项目储备除了河北都为一线城市,而一线未来必定供不应求,未来上架率必然在95%以上,此外河北项目的客户为阿里,未来订单保证性极强,因此综合上架率远期按照100%计算,及当前未上架、在建、待开发项目全部转换成远期收入。

2)已知条件:公司2017年上架率为60.9%。

3)测算公式:未来项目产生收入/公司当前收入= (服务中面积*(1-上架率)+在建面积+持有待开发面积)/(服务中面积*上架率)

带入公式得出:未来项目产生收入/公司当前收入=1.78。

4盈利预测

我们预计2018-2020年公司实现营业收入为27.7亿元、41.0亿元、58.1亿元,对应增速为71.0%、48.0%、41.7%,实现EBITDA为10.3亿元、16.3亿元、24.1亿元。

5风险提示

云计算提供商资本开支低于预期,一线城市IDC政策发生重大变化。

(编辑:林雅芸)