本文来自微信公众号“明晰笔谈”,作者:明明。

报告要点

2019年固定资产投资中基建方面或将略有回升,整体基调以稳投资为主;房地产投资方面在土地购置费用见顶回落以及销售放缓的趋势下,下行压力将逐渐显现;制造业投资方面内外需走弱、企业利润增长放缓、PMI处于荣枯线以下,制造业投资或将面临一定下行压力。当前经济基本面下行趋势并未发生明显逆转,我们维持十年期国债收益率运行区间在3.0%~3.4%的判断。

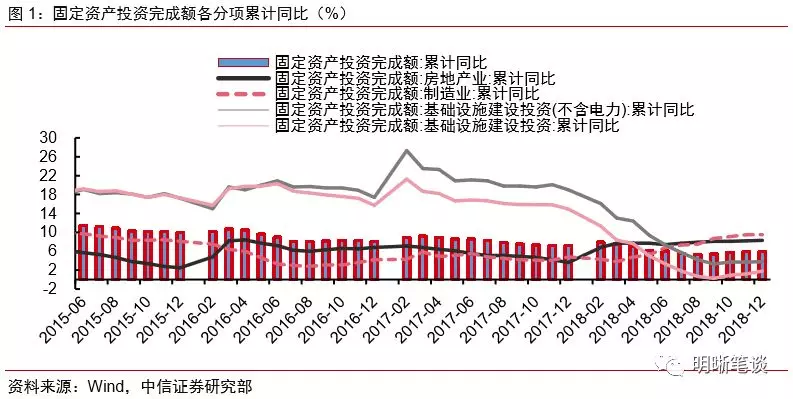

2018年固定资产投资回顾。2018年1-12月,全国固定资产投资(不含农户)635636亿元,比上年增长5.9%,增速比上年同期回落1.3个百分点。房地产投资与制造业投资同比增速均比2017年多增,分别多增2.5个百分点和4.7个百分点,但是由于基础设施建设投资同比增速大幅回落,拉动2018全年固定资产投资增速回落。

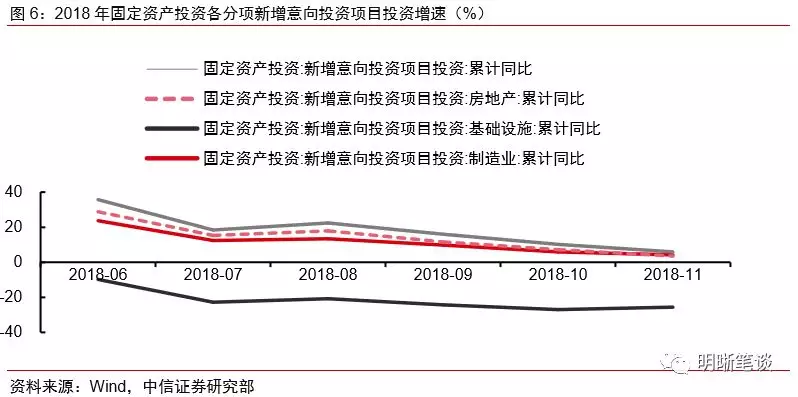

基建投资新增意向项目投资预期偏弱。一是基础设施新增意向投资项目数量增长情况不乐观。二是基础设施领域投资动能仍需加强。当前基建项目融资模式有待进一步创新,融资不畅可能影响投资进展;基础设施前期项目储备规模偏小,项目落地进度出现延缓,影响未来投资发展后劲。

土地购置费及其计入方式干扰了房地产投资数据表现。虽然当前土地购置费用仍处高位,但是在2018年以来已出现见顶回落的趋势,所以2019年前期房地产投资或将保持当前的增长速度,但中后期下行压力将逐渐显现。

预计基建投资保持中速增长。从增速上看,基础设施领域拟建项目数量保持中速增长叠加PPP项目有可能提速,2019 年基建投资有望保持中速增长态势。以基建项目落地周期 1 年左右判断,2018年的拟建项目大概率在今年落地,同时PPP项目逐渐进入正轨,二者作用下基建投资有望保持中速增长态势,对整体投资仍是起到以稳为主的作用,难以出现大幅反弹。

房地产开发投资下行压力或将逐渐显现。2018年年初以来,房地产库存增速从低位开始回升,房地产投资也同样企稳回升,但当前销售端放缓,可能对后续投资不利,房屋库存周期将逐步由主动补库存进入库存上升而投资稳步下行的被动补库存阶段,根据我们此前的估算,2019年房地产投资增速将逐步回落至5.5%~6.5%。

需求疲弱利润下行,制造业增长可持续性存疑。今年以来支撑制造业投资上行的主因为民间投资。但当前国内需求仍然疲弱,近期企业利润已处于下行趋势,民营企业融资环境尚未明显改善,后续制造业增长的可持续性存疑。需求方面,内需疲态延续,外需承压;库存方面,需求疲弱下企业或开始主动去库存;而目前来看下游中小型企业经营情况仍未明显改善。从短期来看,2019年上半年制造业投资或将面临一定下行压力。

正文

基础设施建设、房地产开发和制造业这三项投资额之和占固定资产投资额的比重一直维持在75%-80%之间,所以这三大类投资的整体情况大致代表了固定资产投资的情况。回顾2018年,固定资产投资如何?立足当下,基础设施建设、房地产开发和制造业方面存在哪些问题?两会召开在即,展望2019年固定资产投资又将会走向何方?对此我们分析如下:

2018年固定资产投资回顾

2018年1-12月,全国固定资产投资(不含农户)635636亿元,比上年增长5.9%,增速比上年同期回落1.3个百分点。房地产投资与制造业投资同比增速均比2017年多增,分别多增2.5个百分点和4.7个百分点,但是由于基础设施建设投资同比增速大幅回落,拉动2018全年固定资产投资增速回落。

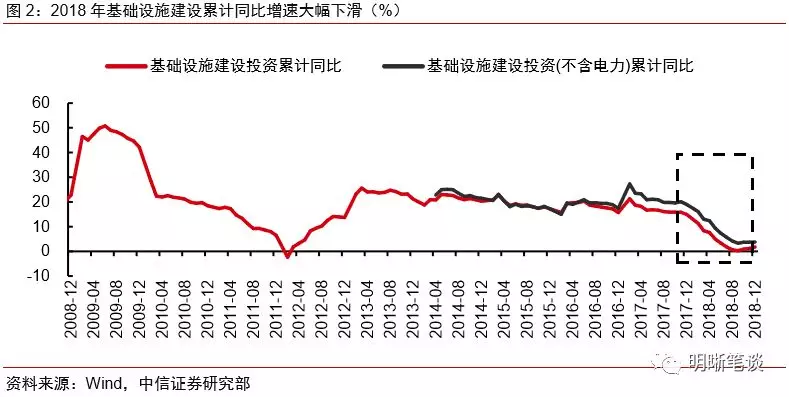

基础设施建设投资同比增速大幅下滑。2018年1-12月基础设施投资(不含电力)累计同比增速为3.8%,相较于2017年1-12月19%的同比增速,大幅回落15.2个百分点,拖累了2018年的固定资产投资增速。2018年全国固定资产投资(不含农户)同比增长5.9%,比上年同期回落1.3个百分点。

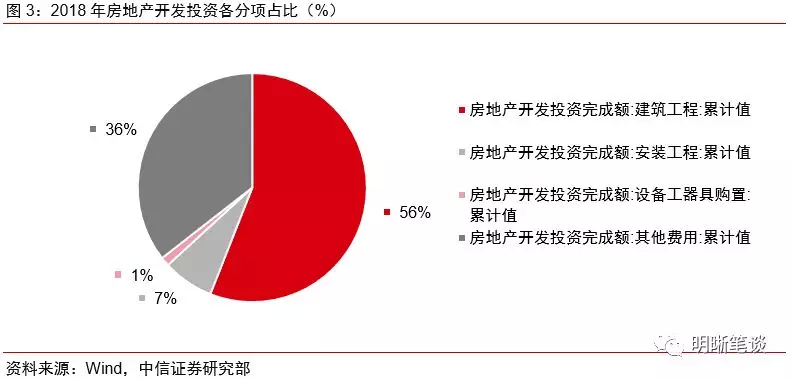

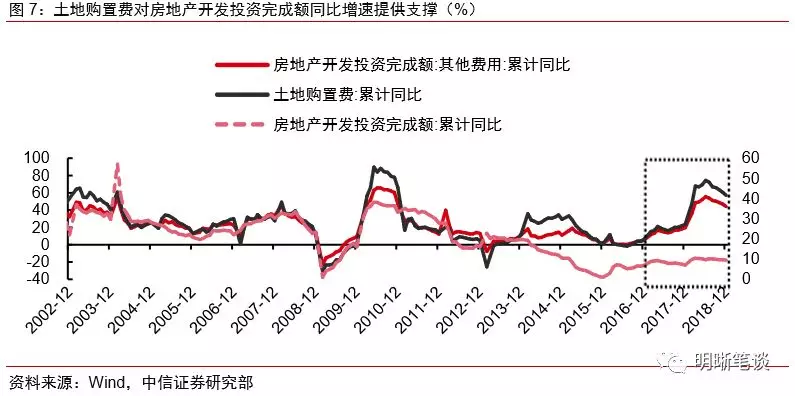

房地产开发投资保持韧性。2018年全国房地产开发投资120264亿元,比上年增长9.5%,增速比上年同期提高2.5个百分点。房地产开发投资由建筑工程投资、安装工程投资、设备工器具购置投资和其他费用投资这这四项数据构成。我们发现,2018年房地产开发投资完成额中除去建筑工程外很大一部分是其他费用,占比为36%,而其他费用中很大部分是来自土地购置费。2018年1-12月土地购置费占房地产其他费用投资的85%,占全部房地产投资的30%。

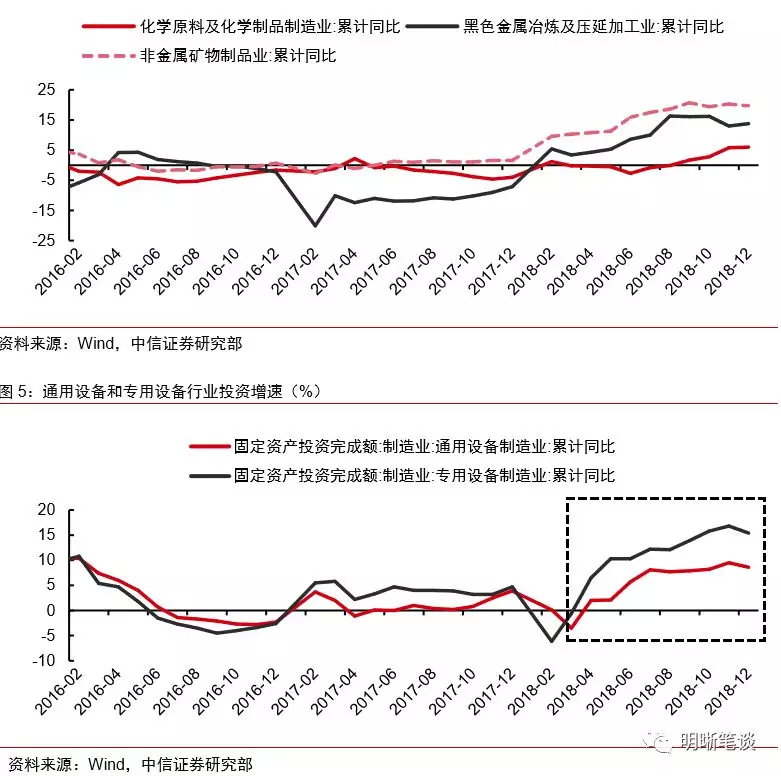

2018年制造业投资出现明显的反弹。2018年制造业投资增速年内曾出现连续8个月的持续回升,2018年全年增速相比上年加快4.7个百分点。一方面,部分受到供给侧改革限制的行业,如钢铁、化工、矿物制造等行业,今年来由于供给侧改革力度的松动,以及行业自身利润高增带来的影响,投资增速有明显改善;而另一方面,专用设备和通用设备等行业,由于企业设备更新的需求,以及自身符合未来产业升级的方向,叠加政策的支持,对制造业投资的扩张也有较明显的贡献。

当前固定资产投资的问题点

基建投资新增意向项目投资预期偏弱

基础设施新增意向投资项目数量增长情况不乐观。新增意向投资项目数量同比增速,在一定程度上反映了在不同时段的投资动力强度,增速越大,动力越强。从意向投资项目来看,基础设施新增意向投资项目同比增速自2018年下半年以来持续为负。当前基建项目融资模式过度依赖政府信用及财政资金,融资不畅影响投资进展,而基础设施的储备规模偏小,项目落地速度放缓均将影响未来投资发展。

基础设施领域投资动能仍需加强。当前基建项目融资模式有待进一步创新,过度依赖政府信用及财政资金的局面尚待转变,融资不畅可能影响投资进展;基础设施前期项目储备规模偏小,项目落地进度出现延缓,影响未来投资发展后劲。

土地购置费用增速放缓或将拖累房地产投资增速

土地购置费及其计入方式干扰了房地产投资数据表现。如图3所示,其他费用与土地购置费的同比增速具有较高相关性,而且自2017年4月份起,二者的同比增速逐渐超过固定资产投资的同比增速,这说明后者的平稳增速或由土地购置费较高增速支撑。在计入方式上,按照统计局的解释:“土地购置费为分期付款的,应分期计入房地产开发投资。”所以土地购置费一定程度上也隐含着后续部分将分期计入的费用,虽然当前土地购置费用仍处高位,但是在2018年以来已出现见顶回落的趋势,所以2019年前期房地产投资或将保持当前的增长速度,但中后期下行压力将逐渐显现。

2019年固定资产投资展望

预计基建投资保持中速增长

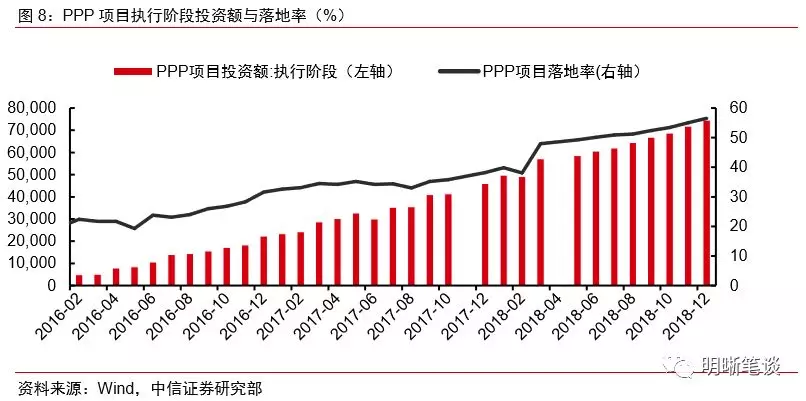

从增速上看,基础设施领域拟建项目数量保持中速增长叠加PPP项目有可能提速,2019 年基建投资有望保持中速增长态势。2018 年基础设施拟建项目数量较上年增长 5.3%。随着国家加大对本领域的支持力度,基础设施投资增速有望逐步回暖。但在 2018 年基础设施投资增速回落较大、地方政府融资渠道收紧,预计基础设施投资增长仍有压力。另外,经过一段时间的整顿,PPP项目清理基本结束,而《基础设施和公共服务领域政府和社会资本合作条例》有望加速出台。18年PPP项目执行阶段新增投资规模达到2.3万亿元,2018年PPP项目落地率在2月份稍有下落,但之后整体上升,下半年落地率均在50%以上。2019年在PPP政策体系完善的情况下,PPP项目落地速度有可能加快。总之,以基建项目落地周期 1 年左右判断,2018年的拟建项目大概率在今年落地,同时PPP项目逐渐进入正轨,二者作用下基建投资有望保持中速增长态势,对整体投资仍是起到以稳为主的作用,难以出现大幅反弹。

房地产开发投资下行压力或将逐渐显现

2018 年房地产拟建项目数量较上年增长 32.8%。根据房地产行业投资额入统经验,施工项目是支撑房地产投资增长的主导因素。据此判断,受益于2018 年拟建项目部分已经进入施工期,当前房地产投资有条件保持平稳增长态势。以房地产项目落地周期 3 个月左右判断,2019年一季度房地产投资仍将保持当前的增长速度。虽然当前土地购置费用仍处高位,但是在2018年年中以来出现见顶回落的趋势,所以2019年前期房地产投资或将保持当前的增长速度,但中后期下行压力将逐渐显现。另一方面,2018年年初以来,房地产库存增速从低位开始回升,房地产投资也同样企稳回升,但当前销售端放缓,可能对后续投资不利,房屋库存周期将逐步由主动补库存进入库存上升而投资稳步下行的被动补库存阶段,根据我们此前的估算,2019年房地产投资增速将逐步回落至5.5%~6.5%。

需求疲弱利润下行,制造业增长可持续性存疑

民间投资支撑制造业投资回升,但在内需疲弱利润下行的趋势下,后续制造业投资的增速可持续性存疑。2018年以来,整体的固定资产投资累计同比增速震荡下行,与之相反的是民间固定资产投资和制造业投资的累计同比增速上行明显。由此可见,今年以来支撑制造业投资上行的主因为民间投资。但当前国内需求仍然疲弱,近期企业利润已处于下行趋势,民营企业融资环境尚未明显改善,后续制造业增长的可持续性存疑。从制造业的先行指标上看,后续制造业投资也将面临下行压力,2019年2月官方制造业PMI为49.2%,较上月下降0.3个百分点,连续三个月位于荣枯线以下。各分项指数呈现量缩价涨的特征,整体表现仍较弱。需求方面,内需疲态延续,外需承压;库存方面,需求疲弱下企业或开始主动去库存;而目前来看下游中小型企业经营情况仍未明显改善。从短期来看,2019年上半年制造业投资或将面临一定下行压力。

整体上,2019年固定资产投资中基建方面或将略有回升,整体基调以稳投资为主;房地产投资方面在土地购置费用见顶回落以及销售放缓的趋势下,下行压力将逐渐显现;制造业投资方面内外需走弱、企业利润增长放缓、PMI处于荣枯线以下,制造业投资或将面临一定下行压力。当前经济基本面下行趋势并未发生明显逆转,我们维持十年期国债收益率运行区间在3.0%~3.4%的判断。