本文来自微信公众号“草叔消费升级研究”,ID:caoshu6

摘要

千禧一代正在成为社会的消费主力,萌宠经济兴起。千禧一代指1982-2000年出生的人群,这代人更具孤独感,更需要陪伴,更多单身贵族,更愿意为自己喜欢的事物消费。为宠物消费的风尚,就是从这一代人开始兴起的。随着千禧一代及Z世代(95年之后出生的人群)进一步的成长,消费能力进一步的增强,“为宠物消费”的萌宠经济预计也会迎来重要的发展。

国金证券创新研究中心通过大数据监测,对线上宠物消费行为进行了全面的监测和分析,旨在刻画典型的宠物消费者画像,解码萌宠经济背后的故事。

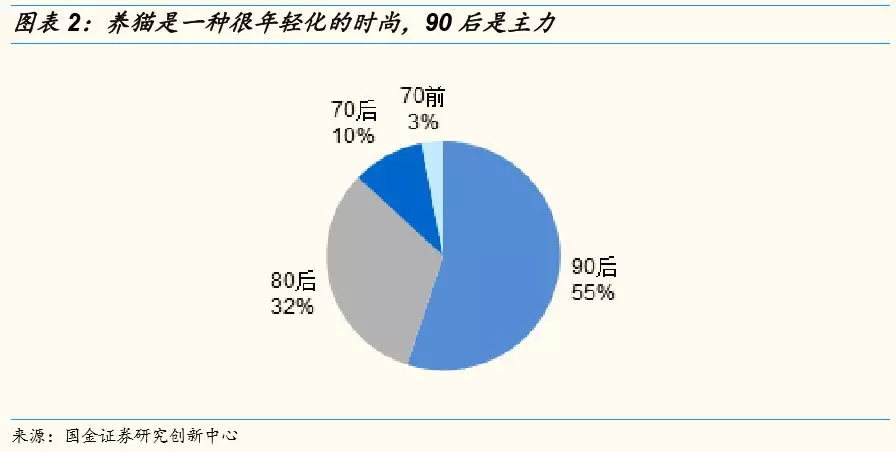

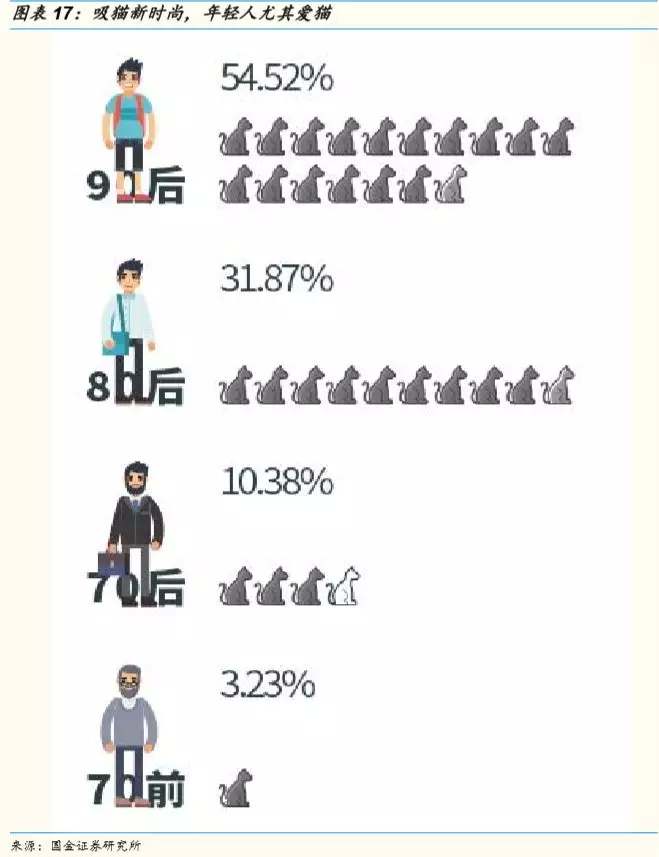

单身经济大潮下,萌宠文化盛行,宠物消费成为年轻人的新时尚。伴随生活节奏加快、社会竞争压力加大,千禧一代尤其需要陪伴和寄托,宠物已经变为“孩子”、“亲人”般的存在。越来越多的年轻人将宠物作为一种情感寄托方式,宠物消费成为年轻人的新时尚。国金证券研究创新中心数据显示,线上猫相关用品消费者中90后群体占比达55%,80后占比达32%,80前仅占13%。此外,近两年来关于萌宠的网络讨论频度大幅上升,“云养猫”指数在两年之间提升了10倍,反映出萌宠经济的潜力还远未被完全挖掘。

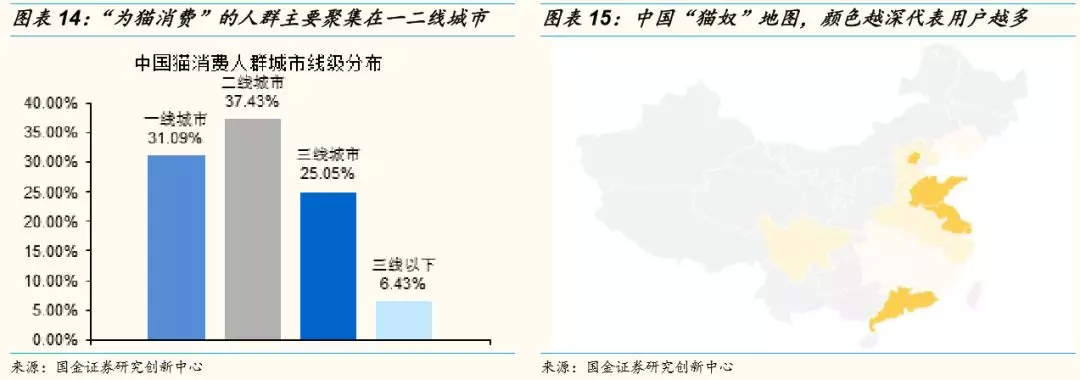

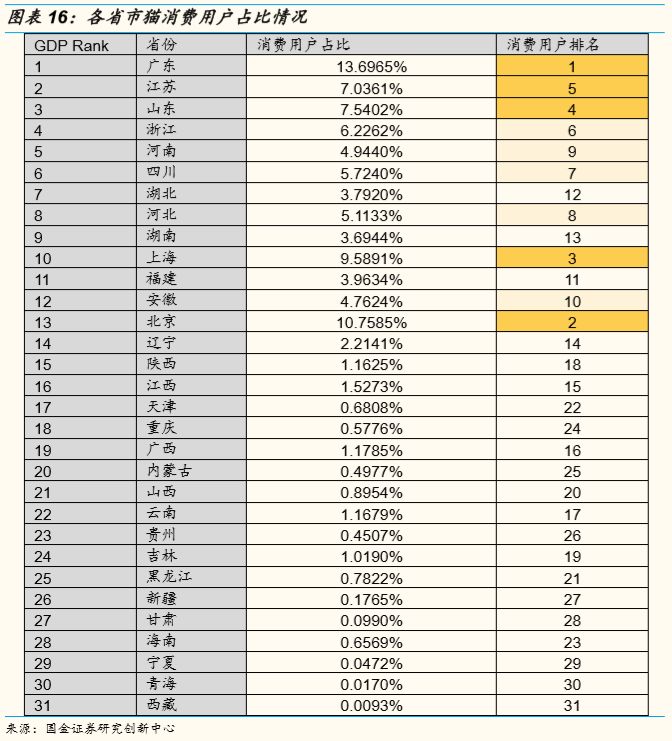

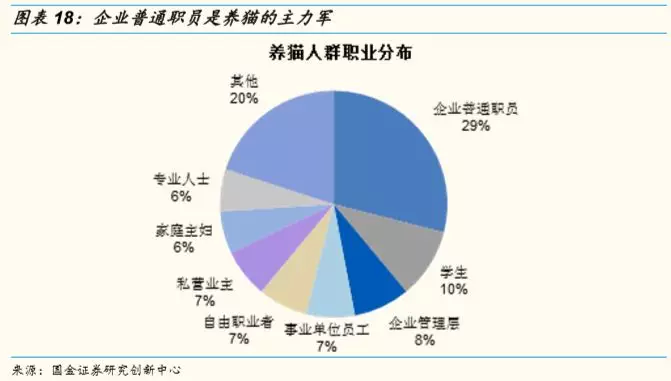

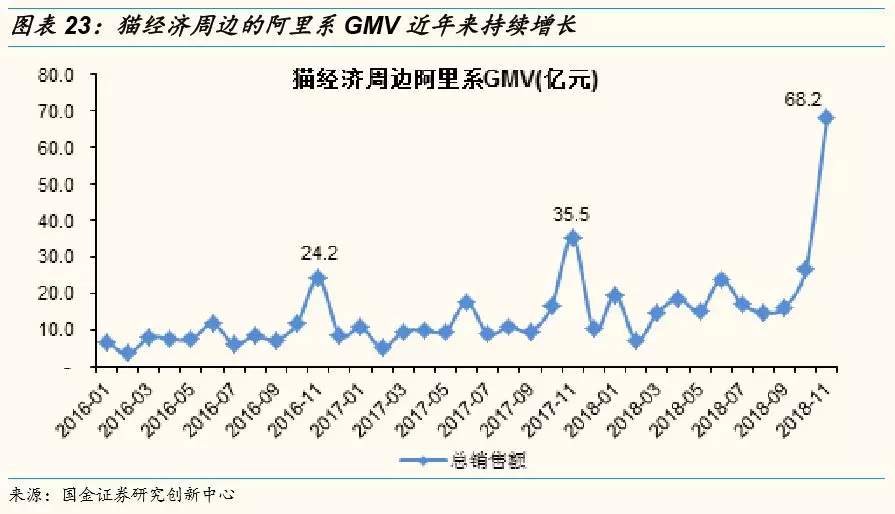

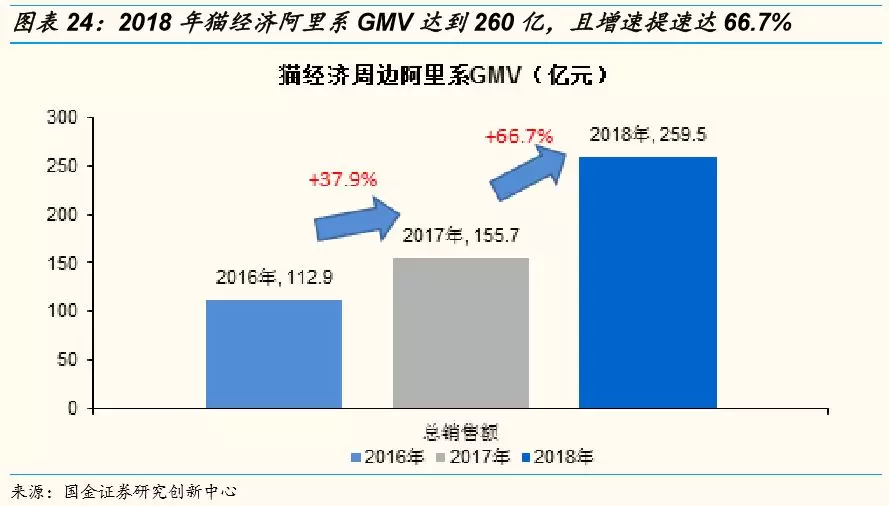

新生代“猫消费”主要分布于一二线城市、上班族是主力、爱看动漫爱刷剧、不爱微信爱B站,对于宠物消费的支付力有望持续增长:国金证券研究创新中心数据显示,“猫经济”消费人群中一二线城市占比超过68%,职业占比最高的是企业职员。“猫奴”们普遍爱看动漫爱刷剧,不爱微信爱B站,具有新生代个性。近三年猫经济周边阿里系GMV增长迅猛,2016年、2017年和2018年分别为113亿元、156亿元和260亿元,2017和2018年同比增速分别达到38%和67%。随着千禧一代和Z世代年轻人的成长,对于宠物的支付力也有望持续增长,“萌宠经济”有望迎来新的发展。

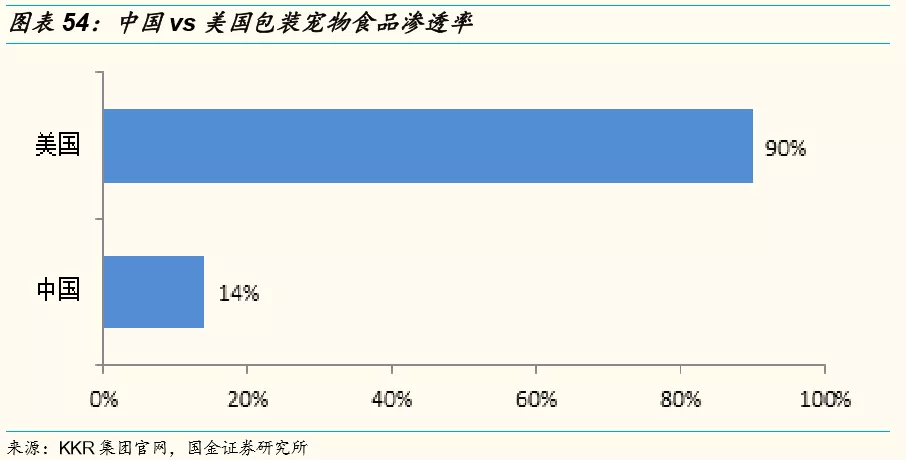

国内“萌宠经济”市场规模超千亿,宠物食品刚需、高复购,在养宠数量、包装食品渗透率、食品花费三个成长因素驱动下有望率先受益:中国宠物行业2018年市场规模达1708亿元,同比+27%,处于高速增长阶段。宠物食品贯穿宠物的整个生命周期,具有高复购、高黏性的特点,在养宠数量、包装食品渗透率、食品花费驱动下有望率先受益。从养宠数量来看,我国人均宠物数量仅为0.07只,仍处于增长时期。从包装食品渗透率来看,中国包装宠物食品渗透率仅14%,而美国已达到90%以上。而伴随宠物包装食品的逐渐普及,我国宠物食品消费金额有较大提升空间。宠物食品是能够诞生大公司的子行业,美国宠物行业快速发展的过程中诞生过玛氏,品谱等巨头企业,而近5年,国内宠物食品企业份额显著提升,未来国内企业有望凭借对于国内市场的深刻理解,不断升级产品和渠道,分享行业成长红利,持续提升市场份额。

投资建议:单身经济大潮下,年轻人难免孤独、渴望陪伴,“萌宠经济”作为年轻人的新时尚,已经拉满弓,蓄势待发。建议关注宠物食品行业A股上市公司佩蒂股份、中宠股份。未来宠物主粮、宠物零食、宠物服务、宠物用品、宠物保险等多个领域更多的上市公司值得期待。

风险提示:宠物行业监管政策趋严、市场竞争加剧、食品安全风险、原材料价格波动正文

正文

1. 孤独的千禧一代与萌宠经济新时尚

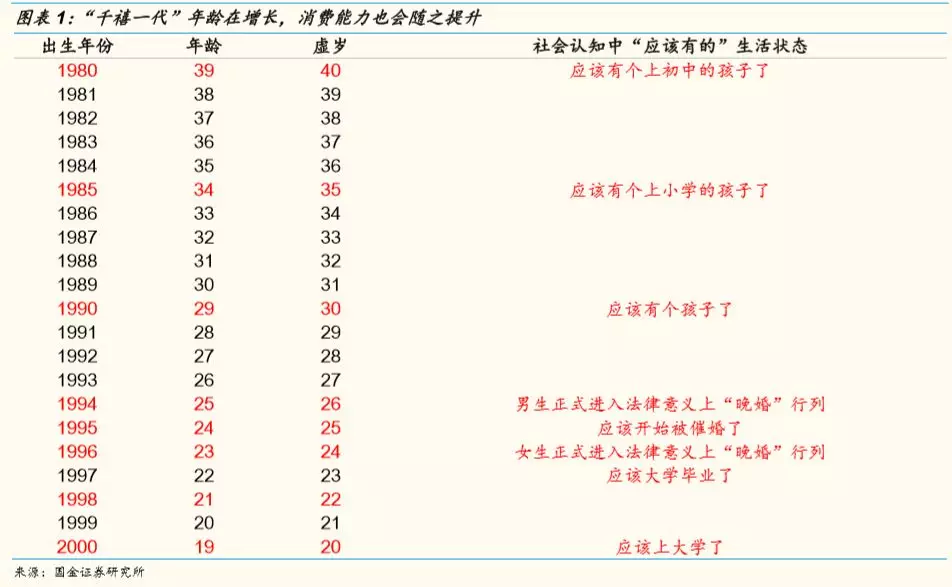

千禧一代正在逐渐成为社会消费的中坚力量。千禧一代指1982-2000年出生的人群,含义大致等于“80/90后”,千禧一代的消费观和生活观与上一代人有很大的不同。印象中的千禧一代,总是年轻的,叛逆的。但实际上千禧一代可能并没有想象中那么年轻,他们正在成为社会的中坚力量。82-85年出生的千禧一代人群,已经“接近40岁”,在上一代社会认知中“小孩差不多要上初中了吧”,85年出生的群体,也34岁了,会被人认为“孩子差不多上小学了吧?”,90年出生的群体,也已经步入而立之年。实际上,1996年出生的女生,和1994年出生的男生,已经正式进入法律意义上的“晚婚”行列了,95后已经正式加入了晚婚和被催婚的行业了。千禧一代正在成为社会消费的中坚力量,而他们与上一代人相差甚多的消费观念和生活观念,背后可能蕴藏着巨大的产业机会。

千禧一代的“孤独感”要更强,更需要陪伴。独生子女政策是1978年开始的,千禧一代中独生子女的比例非常高。作为独生子女,从小就没有天然的兄弟姐妹陪伴,而且脱离了“公社化”的生活,家庭的单位越来越小,也不像上一代人生活在“胡同”,“大院”里,邻居和亲戚的关系都显得越来越淡薄。千禧一代的“孤独感”是非常强烈的,更需要陪伴。

千禧一代“单身贵族”更多。千禧一代是思想更自由的一代人,也是反抗精神更强的一代人。一方面是经济压力的增大,另一方面是千禧一代本身对于婚姻的要求更高了,并不希望“随便找个人凑合搭伙过日子”,于是很多人晚婚,甚至成为不婚主义。在千禧一代,出现了更多的“单身贵族”。

千禧一代比起上一代人,更需要“社交媒介”。上一代人有街坊邻居的物理联系,通信也并不发达,更多的生活服务都需要在线下进行,人与人的联系其实是更自然的。而随着通信技术的发展和家庭生活圈的更微型化,千禧一代人与人之间的互相接触,其实是变少了的,上一代人可以有很自然的接触,而千禧一代之间的接触,更需要依赖于“社交媒介”,比如共同的兴趣爱好等,而宠物实际上是一个非常好的沟通交流的媒介。

千禧一代更愿意为了喜欢的事物消费,而不是存钱。相比而言,上一代人是喜欢储蓄,喜欢存钱的,对于消费其实是比较压抑的。而千禧一代有着更超前的消费观,愿意为了自己喜欢的事物消费,这些事物包括且不限于游戏,明星,器材,猫猫狗狗。

“吸猫”是一种年轻人的新时尚,80&90后为猫消费的主力。正如我们上文所述,千禧一代和Z世代的人群,孤独感更强,更需要陪伴,单身贵族更多,更愿意为自己喜欢的事物消费,而宠物完美契合了他们的需求,“为宠物消费”成为了一种年轻人的新时尚,“吸猫”群体(或者更具体点说,为宠物花钱的群体)呈现非常年轻化的趋势。国金证券研究创新中心对线上消费的情况进行了大数据监测,监测数据显示,从 “猫相关用品”的消费者的用户画像来看,养猫群体(或者说为猫消费的养猫群体)中55%是90后,32%是80后,80前仅占比13%。“吸猫”是一种年轻人的新时尚,“吸猫”的主力是20-29岁的年轻人,随着这一代年轻人逐渐成长成为社会的中坚消费力量,对于宠物的消费力也有望持续增长,“萌宠经济”有望迎来新的发展。

2.单身经济下的“吸猫”新高峰

2.1 萌宠陪伴,可能是一种依赖品,“吸猫”是一种年轻人的时尚

“对年轻人来说猫可能是一种类似于烟酒的依赖品”。这一代年轻人,对烟酒的热爱可能没有上一代人强了,但是对于猫的热爱,毫无疑问是要明显强于上一代人的。在新一代年轻人中,猫被列入和烟酒茶一样的依赖品行列中,号称“烟酒茶猫”四大依赖品。现在与猫玩耍被年轻人戏称为“吸猫”,因为玩猫和吸烟一样容易上瘾,并且会有很大支出,离开烟/猫的时候会有失落感。

2.2 “单身经济”是萌宠文化盛行的重要原因

“单身经济”是萌宠文化盛行的重要原因。2017年全国单身人群已达2.2亿人,占到总人口15%左右。伴随生活节奏加快,社会竞争压力加大,宠物具有可爱、治愈、通人性等特点,越来越多的年轻人将饲养宠物作为一种情感寄托方式,并愿意为自己的宠物消费,自媒体或者网络社交上由此出现诸多“撸猫”、“撸狗”、“铲屎官”、 “生不如狗”等网红词汇。

有猫似乎更容易一些,受到单身人群广泛的青睐。有一种说法:“当代年轻人的三大成功标准是:有房,有对象,有猫”,而对于当代年轻人来说,有房和有对象的难度日益增大,相比起来,有猫似乎稍微容易一些,成为了很多年轻人的选择。

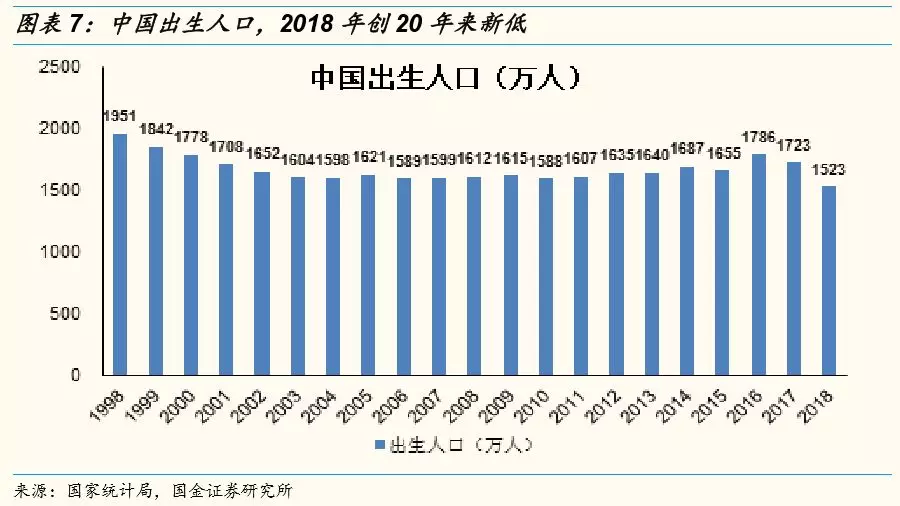

年轻人的生活成本显著增长,压力增大。有对象和有房都不容易,反映到具体的行为上就是,2018年中国出生人口1523万,创近20年来的新低。适龄人口在生育上的压力,显而易见。

2.3 宠物的定位变成了“陪伴”和“寄托”

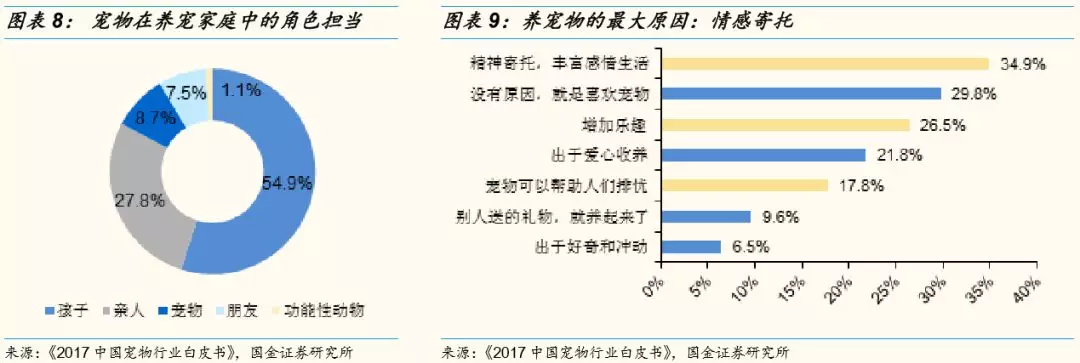

宠物是“孩子”、“亲人”般的存在 ,宠物肩负了“陪伴”和“寄托”的使命。对于现代人,尤其是现代的年轻人。找对象、养孩子等各方面压力在不断增大,而人始终是情感动物,需要陪伴和寄托。宠物们能很好的解决很多年轻人伴侣和子女的暂时缺位,就自然而然肩负了“陪伴”和“寄托”的重要使命。根据《2017中国宠物行业白皮书》调查,有55%的饲主将宠物视为 “孩子”,有27.8%的养宠家庭将其视为“亲人”,合计占比逾八成,宠物的重要情感属性凸显。有34.9%的人养宠物的原因是“精神寄托,丰富感情生活”,该原因占比最高,“增加乐趣”、“宠物可以帮助人排忧”排名第三和第五,分别有26.5%和17.8%的人选择,这类原因的本质其实还是情感寄托。“孩子”、“寄托”、“情感”、“陪伴”等等这些带着精神温度的关键词都与宠物密切相关。

年轻人,尤其是漂泊异乡的年轻人,尤其需要陪伴和寄托。交通变得越来越方便,但是生活成本变得越来越高,很多年轻人,尤其是“北漂”、“沪漂”这样的漂泊异乡年轻人,尤其需要陪伴和寄托。选择养一只宠物作为陪伴,是很多漂泊在外的年轻人的选择。

思路的变化——更拟人化地对待宠物。相比过去而言,新一代年轻人对待宠物的思路是有变化的。过去,人们还是把宠物当做附属品的为多,认为宠物还是需要看家护院,抓捕老鼠的;而新一代的年轻人更多地认为,宠物已经不是看门&抓老鼠的定位了,宠物是孩子、是家人,更重要的定位在于陪伴和寄托,对宠物赋予了更多拟人化的念想。下面两图都是25-30岁之间的朋友发的微信朋友圈,左下图中的朋友要为猫找个新家,还特别注明“该猫精通中英双语”,右下图的朋友表示男大当婚女大当嫁,猫也快两岁了,是个大猫了,想给猫找个对象,这也是把猫当做孩子的一种态度。

2.4 大数据下的典型“猫奴”,是一个什么样的形象?

国金证券研究创新中心通过监测各类电商平台,O2O平台的“猫经济”消费情况,综合消费者行为画像,力图勾勒出一个“大数据下的猫奴形象”。

猫经济体现地区经济体量,一线城市“猫奴”尤其多。如果按地域来看,“猫经济”周边消费也体现出“经济发展更好的地区有更多人愿意为猫消费”的趋势。“猫经济”消费排名前五的省市为①广东省,②北京市,③上海市,④山东省,⑤江苏省。基本上排行靠前的地区,都是经济较为发达的地区。一线城市仅仅4个城市,贡献了31%的养猫人群。而北京和上海更是以较小的人口基数,分列第二第三。国金证券消费中心认为,“一线城市猫奴尤其多”,一方面原因是一线城市收入水平较高,消费能力相对较高,另一方面也是因为一线城市的年轻人有很多是漂泊在外的异乡人,宠物给予“北漂”,“沪漂”们相当重要的陪伴和寄托。

吸猫新时尚,年轻人尤其爱猫。上文中我们提到过,“吸猫”是一种年轻人的新时尚,为猫消费的消费者群体中,90后占到55%,超过一半以上,而80前仅占13%。千禧一代和Z世代的年轻人对于这种圆头短脸毛茸茸的动物,有着更强烈的喜爱之情。

新生代“猫奴”主要是上班族。根据国金证券研究创新中心数据算法推测,按照职业区分,“猫奴”最主要的职业是企业职员,也就是所谓上班族。养猫人士中占比较高的其他职业包括学生,企业管理层,事业单位员工等。上班族还是“猫奴”的中流砥柱,上班工作,下班回家“撸猫”,未来或许成为一道都市风景线。

国金证券研究创新中心对进行过线上猫周边消费的消费者的APP使用图谱进行了数据追踪,以来描述养猫群体在使用APP时有什么特色,进而进一步刻画其消费者画像。我们发现了一些有趣的现象:①“猫奴”们普遍爱看动漫爱刷剧,②养猫者没有对“买买买”体现出特别强的兴趣,③不爱微信爱B站,具有新生代个性。

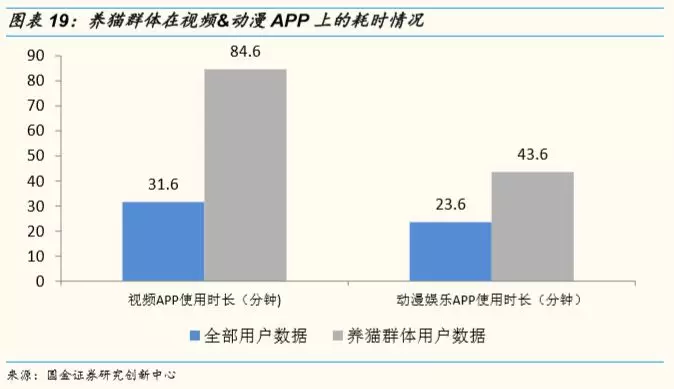

①“猫奴”们普遍爱看动漫、爱刷剧。我们将“视频APP日使用时长”和“动漫娱乐APP日使用时长”作为观测指标,可以看到,养猫用户在这两种APP上的使用时长,都显著高于普通用户。其中在视频APP上,普通用户平均日耗时31.6分钟,而养猫用户群体平均日耗时84.6分钟;而在动漫娱乐APP上,普通用户平均日耗时23.6分钟,养猫用户群体平均日耗时43.6分钟。这反映了养猫群体的一个特征,喜欢看动漫,喜欢追剧,喜欢室内娱乐活动。

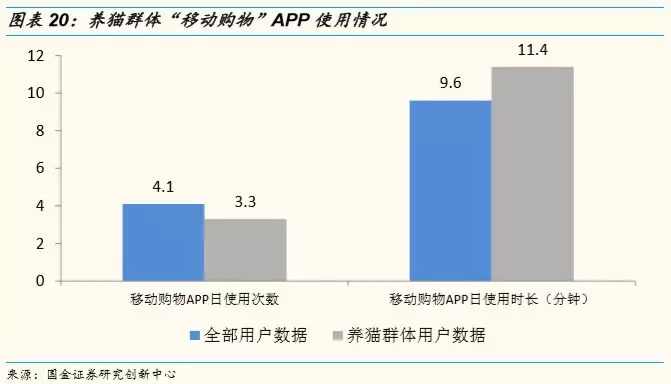

②只要“它”过的好,“猫奴”没有体现出特别的买买买热情。既然养猫群体更喜欢室内活动,那么是否对在家买买买也有特别的热情呢?根据我们追踪的数据看来,并没有这样的情况。在“移动购物APP使用次数”上,普通用户4.1次,养猫用户3.3次,比普通用户还少;而在移动购物APP使用时长上,普通用户9.6分钟,养猫用户11.4分钟,差别也并不是特别大。国金证券消费中心认为,虽然热衷室内活动,但养猫群体没有体现出对于购物特别的热情,养猫群体在线上消费,希望让自己的猫过的更好,但是对于自身,更多的愉悦和满足可能是来自精神上的。

③不爱微信爱B站,新生代“猫奴”有个性。最后,我们发现了一个有意思的数据,聚焦在具体APP使用轨迹上。

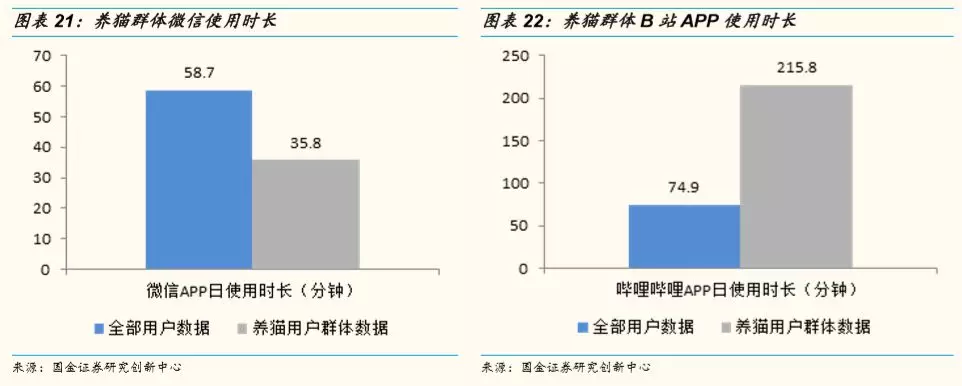

1.可以发现,微信,作为大部分人每天使用最多的APP,在养猫者群体中,并没有那么受欢迎。普通群体平均每日微信使用时长为58.7分钟,而养猫群体仅为35.8分钟,而因为微信几乎是每个人都使用的APP,所以这个数据的代表性非常强,即养猫群体使用微信的时间明显少于普通群体。而微信一般使用场景为人际沟通,这也印证了我们之前的一个观点,即“猫经济”一定程度上是伴随着“单身经济”发展起来的,一部分年轻人在生活中,相对生活独立,难免产生孤独感,而养猫一定程度上缓解了年轻人孤独的问题。

2.同时可以发现,养猫群体在一个APP上的使用时长是显著高于普通用户群的,这个APP就是哔哩哔哩(B站)。普通用户群体B站平均使用时长为74.9分钟,而养猫群体平均B站使用时长为215.8分钟,远远高于普通用户。B站代表“中国新人类”的精神娱乐爱好趋向,而养猫群体在这一个点上,显出了极为高度的切合,可以说,“猫奴”的需求,可能和单身经济下的“中国新人类”的需求是高度一致的,具有着强烈的个性。

3. 千禧一代和Z世代的年轻人对于宠物消费的支付力非常之强

3.1 “为宠物消费”是一种年轻人的新时尚

年轻人在宠物上的支付能力很强,萌宠经济增长迅猛。可能养猫养狗是一直以来都有的,但通过上面关于年龄的分布,我们可以看到,“为宠物消费”是一个新时尚,且这个新时尚主要是由年轻人拉动的。千禧一代(1982-2000)和Z世代(1995-2010)的年轻人将宠物视作家人,对于宠物消费的支付力非常之强。近三年,宠物消费的增长十分迅猛。国金证券研究创新中心对猫经济周边阿里系的GMV进行了跟踪,可以看到,近三年猫经济周边阿里系GMV增长迅猛,2016年为113亿,2017年为156亿,2018年为260亿,而2018年同比增速显著提升,达到67%。近几年整个消费的增长其实是承压的,在这样的大环境下,增速还能有显著的提升,是难能可贵的,充分反映“猫经济”和“萌宠经济”增长的迅猛。

3.2 “猫经济”势头强劲,现代人都养什么品种的猫猫狗狗?

“他汪任他汪,我养我的猫”,“猫经济”势头强劲。2015年以来,“单身经济”发展势头凶猛,一个非常有意思的现象是,猫在互联网上的讨论强度要明显大于狗,猫在社交媒体上具有比狗更强的社交属性。过去宠物的总量上来说,狗是显著大于猫的,而未来几年,猫及猫周边产品或许是个重要增长点。

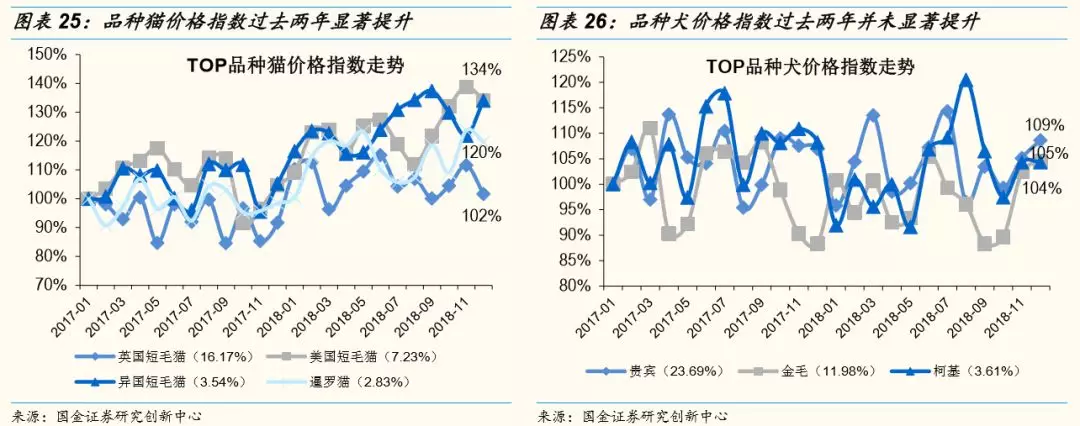

国金证券研究创新中心抓取各个O2O及电商平台上猫狗的成交价格。可以看到:过去两年,猫的价格是有显著提升的,而狗的价格,提升并不明显。体现出“猫经济”的增长势头的强劲。

首先来对比品种猫狗。品种猫交易量最大的前几品种是:①英国短毛猫,②美国短毛猫,③异国短毛猫,④暹罗猫,品种猫普遍的价格在1200-2000元。品种犬交易量最大的前几品种是:①贵宾,②金毛,③柯基,品种犬的普遍价格在1500-2200元。可以看到,过去两年,品种猫的交易价格有显著的提升趋势,而品种犬并未现出明显的交易价格提升。

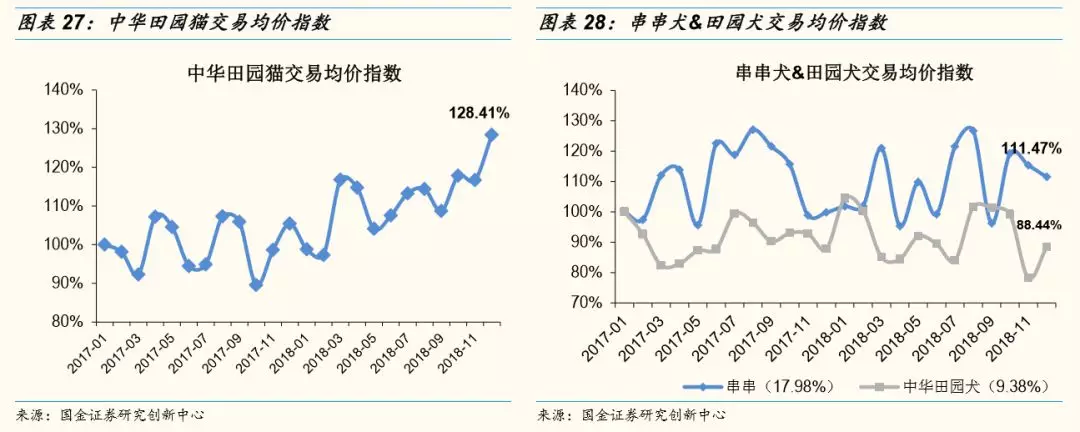

其次,我们对比非特殊品种猫狗。非特殊品种的猫,统一叫做“中华田园猫”;非特殊品种的狗,一种叫做“串串犬”,就是各种血统都混了一些品种特征不明显的狗,还有一种叫“中华田园犬”,即一般所谓土狗的狗。田园猫的价格带通常在40-55元之间,田园犬和串串犬的价格带在100-140元之间。而最近两年,同样可以看出,作为非特殊品种猫的田园猫的交易均价有明显的提升,而作为非特殊品种犬的串串犬和田园犬,交易均价没有明显的提升。

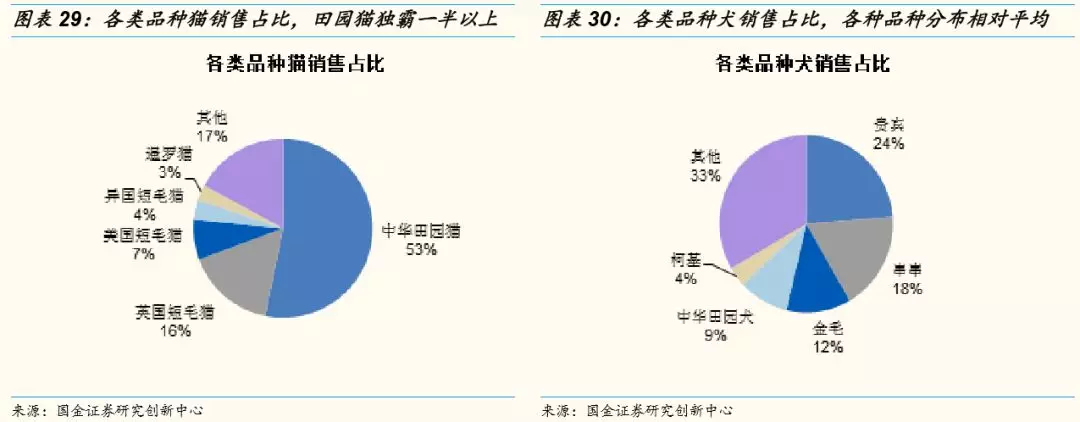

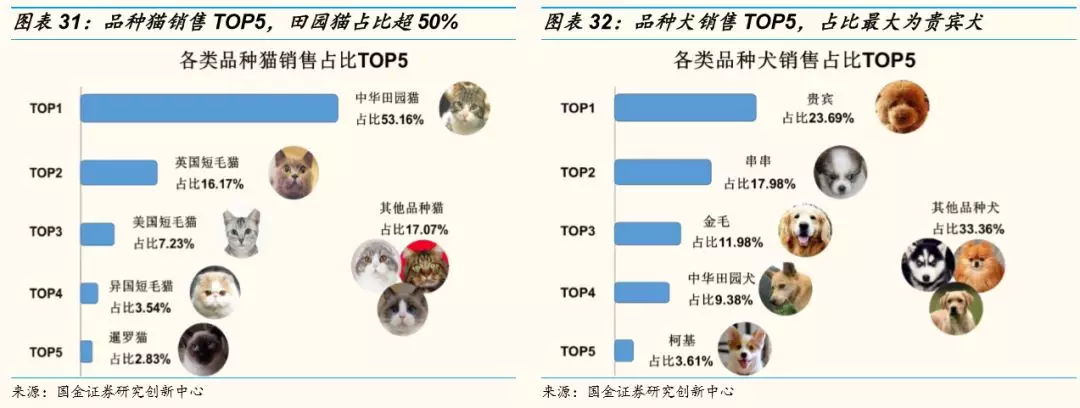

什么品种的猫和狗更受欢迎?——狗已经经过了宠物品种化的过程,猫还在路上。国金证券研究创新中心抓取了O2O、电商、生活平台等数据源,对各类宠物的交易数据进行挖掘。从各品种猫销售情况来看,占比排名前五的是①中华田园猫(53%),②英国短毛猫(16%),③美国短毛猫(7%),④异国短毛猫(4%),⑤暹罗猫(3%),其他猫品种占比17%。田园猫以超过一半的优势,独霸第一。国金证券消费中心认为,这反映现在猫还没有经历过宠物品种化的过程,大部分饲主,选择饲养田园猫,未来各类品种猫的占比有望持续提升,形成“百猫争喵”的格局,宠物消费同时也有提升空间。

而狗的情况有所不同。各品种狗销售占比排名前五的是①贵宾(24%),②串串(18%),③金毛(12%),④中华田园犬(9%),⑤柯基(4%),可以看到,串串(没有明显品种特征的混血狗)和田园犬(土狗),没有像田园猫一样,占到绝大比例,宠物狗中占比最大的是品种犬贵宾犬,而金毛的占比也大于田园犬。国金证券消费中心认为,这反映出宠物狗已经经过了宠物品种化的过程,越来越多的狗饲主愿意花更高价格来购买品种犬进行饲养,这个认知在猫层面还有提升空间,而近两年“猫经济”发展迅速,空间广阔。

3.3 “云养猫”代表萌宠经济巨大潜在需求

“云养猫”代表巨大潜在需求。“云养猫”是一种戏称,指在网络上看别人撸猫,获得满足,语义引自“云计算”&“云存储”等,代表“虽然我没有猫,但是我可以在云上看猫”。比如视频网站哔哩哔哩上,就有大量和猫咪相关的视频和直播,如下图某直播,以不同角度的摄像头,直播自己和猫咪的生活实录,有大量网友同时在线观看,就是一种“云养猫”。

近两年“云养猫”指数急速攀升。国金证券研究创新中心通过跟踪网络舆情情况,制作了一个“云养猫”指数,代表网络评论中,“云养猫”这个关键词出现的频度。可以看到,从2017年初到2018年底,“云养猫”指数一直在攀升,两年之间提升了10倍,大量的网友讨论“云养猫”,反映出很多人非常喜爱猫,但自己还没有猫,或者还想看看不同的猫,这意味着很多爱猫人士还没有自己的猫,现在猫宠物的渗透率还有很大提升空间。

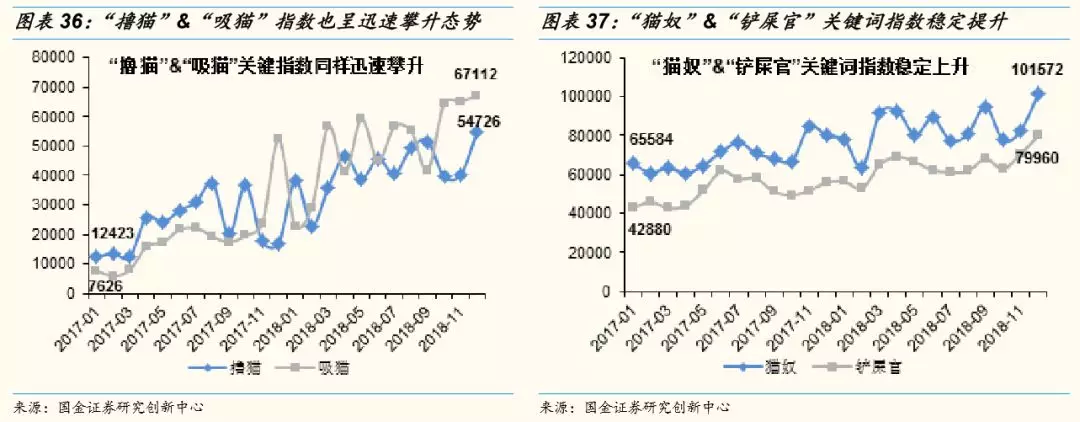

其他猫相关的一些关键词指数也呈显著提升状态。国金证券研究创新中心对其他猫相关的关键词指数进行了跟踪。如“撸猫”&“吸猫指数”两年间也提升了500%左右,迅速攀升,如“猫奴”&“铲屎官”等传统猫相关热词,关键词指数也呈提升趋势,两年内大约提升了70%。

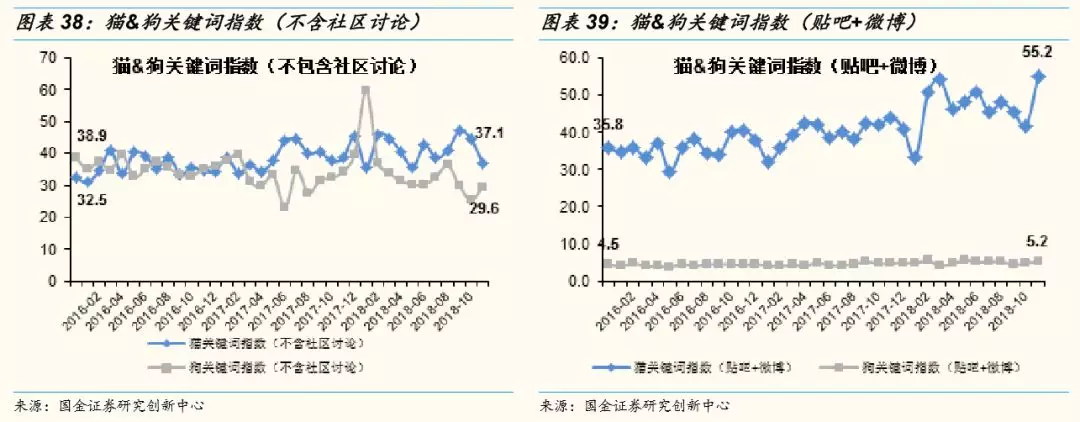

猫和狗的总体舆情信息流(不含社区讨论)是一个体量的。国金证券研究创新中心抓取了猫&狗整体的舆情情况,并制作了猫&狗关键词指数。下图的关键词指数,包括数据流、新闻这样的数据样本,不包括贴吧、微博等社区讨论的数据样本。可以看到,在不包含社区讨论的数据样本中,猫&狗的舆情指数,在同一个量级上,相差并不多,意味着猫狗总体的推送信息流,是一个数量级的,在同一维度的指数下,不含社区讨论的猫和狗的关键词指数,大体都在30-40之间。

但在社区讨论中,相比狗而言,猫具备更强“社交性”。国金证券研究创新中心采集了贴吧和微博上的有关猫和狗的舆情数据,在“贴吧+微博”的舆情口径下,猫指数十倍于狗指数,同一口径下,贴吧+微博的猫指数大概在35-55之间,而狗指数在4.5-5.5之间。贴吧和微博的信息代表了网络社交讨论,显然,在网络社交讨论中,猫更为活跃,相比狗而言,猫更具备“社交性”。

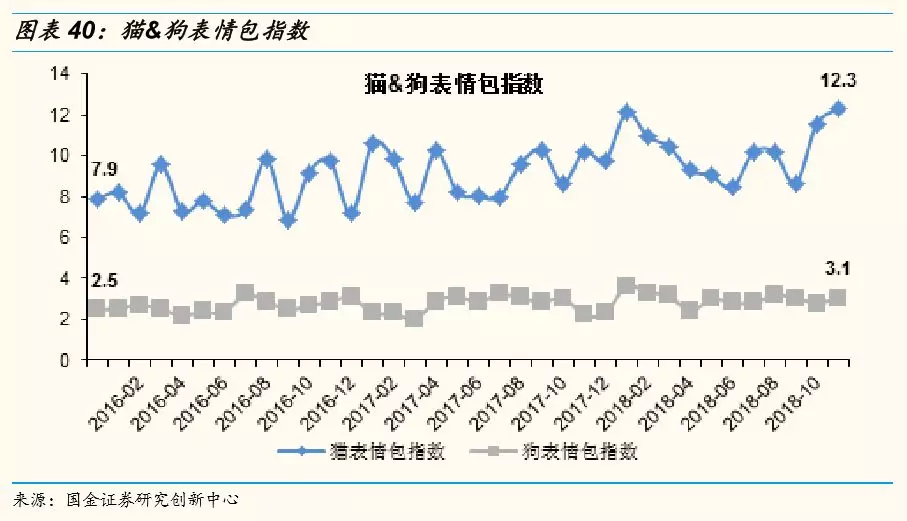

猫的社交性另一方面体现在表情包。表情包已经是年轻人必备的交流工具了,甚至有年轻人现在只用表情包和Emoji交流,年轻人称之为抽象文化。而我们追踪了网络讨论中的猫&狗表情包出现频度,制作了猫&狗表情包指数。而在同一口径下,我们发现,猫的表情包出现的频率,显著高于狗的表情包,这也从另一方面体现了猫具备更强的网络社交性。

总体而言,单身经济大趋势下,年轻人难免孤独,渴望陪伴,近两年来,关于猫与狗的萌宠网络讨论频度大幅上升,而“云养猫”的大行其道,反映出萌宠经济的潜力还远未被完全挖掘。曾感觉到寂寞,也曾被别人冷落,“萌宠经济”作为年轻人的新时尚,已经拉满弓,蓄势待发。接下来,我们将对国内宠物行业产业链做进一步的分析。

4. “萌宠经济”产业链:宠物食品和医疗最为刚需,投资机会最大

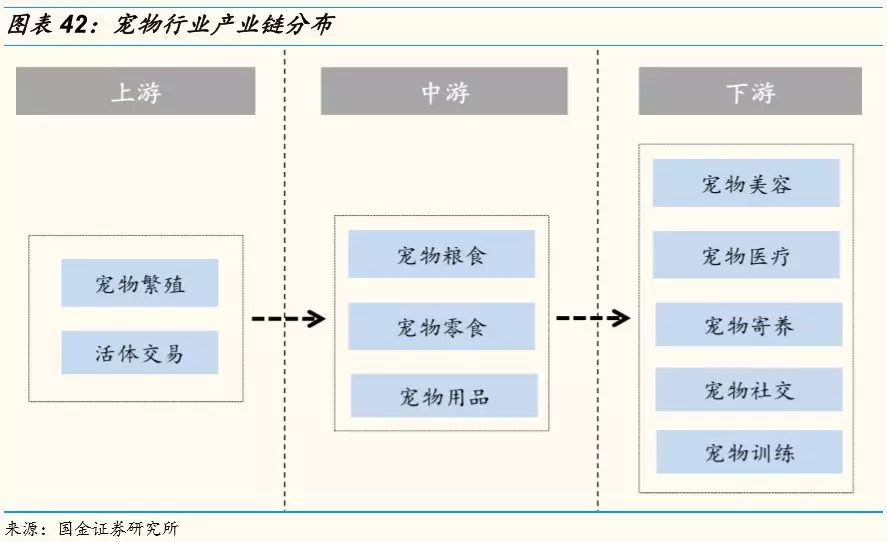

宠物市场在发达国家经过百余年的发展,已经形成一个成熟的产业体系。目前,成熟的宠物产业链已经涵盖一只宠物从出生到死亡的各个方面,包括宠物饲养、宠物食品加工销售、宠物用品零售、宠物医疗、宠物美容、宠物培训、宠物保险及宠物善终等。其中,宠物食品和宠物医疗最为刚需,是投资机会最大的两个子行业。

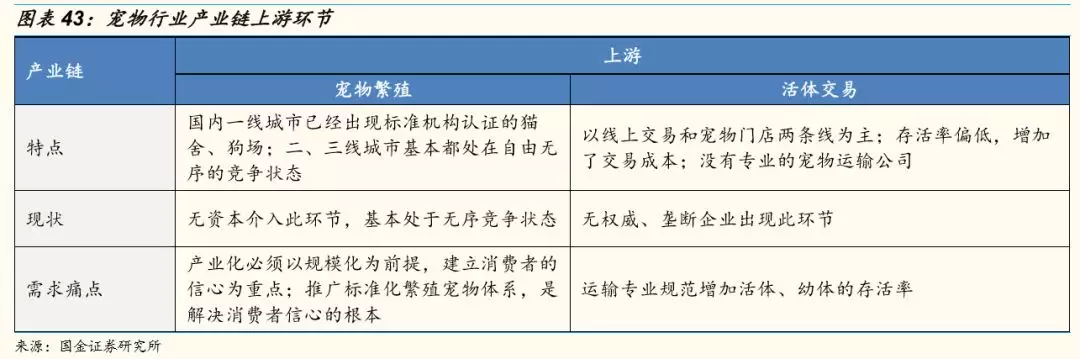

4.1 上游环节:宠物繁殖&活体交易

宠物产业链上游环节主要包括宠物繁殖和活体交易:宠物繁殖方面,目前国内一线城市已经出现标准机构认证的猫舍、狗场;二、三线城市基本都处在自由无序的竞争状态。活体交易方面,目前我国以线上交易和宠物门店两条线为主,此环节无权威、垄断企业出现,没有专业的宠物运输公司。

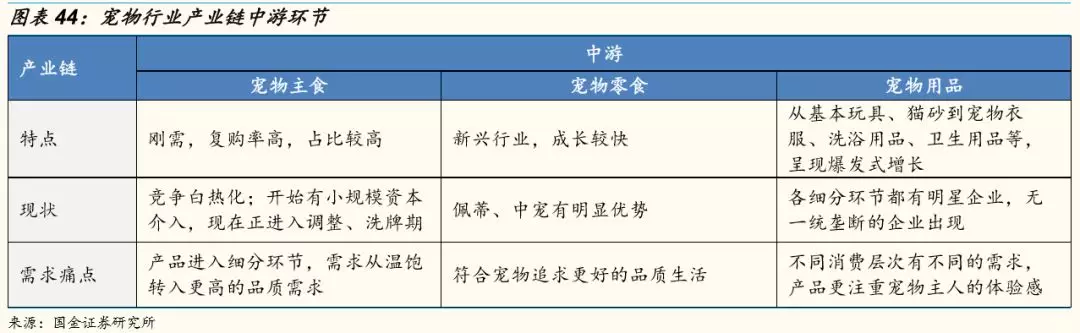

4.2 中游环节:宠物粮食、宠物零食和宠物用品

宠物产业链中游环节主要包括宠物粮食、宠物零食和宠物用品:宠物粮食是较为刚需的环节,复购率高,产品进入细分环节,需求从温饱转入更高的品质需求。宠物零食是较为新兴的行业,符合宠物追求更好品质生活的需求,目前佩蒂、中宠占据领先位置。宠物用品涵盖范围从基本玩具、猫砂到宠物衣服、洗浴用品、卫生用品等,呈现爆发式增长;不同消费层次有不同的需求,产品更注重主人的体验感;各细分环节都有明星企业,无一统垄断的企业出现。

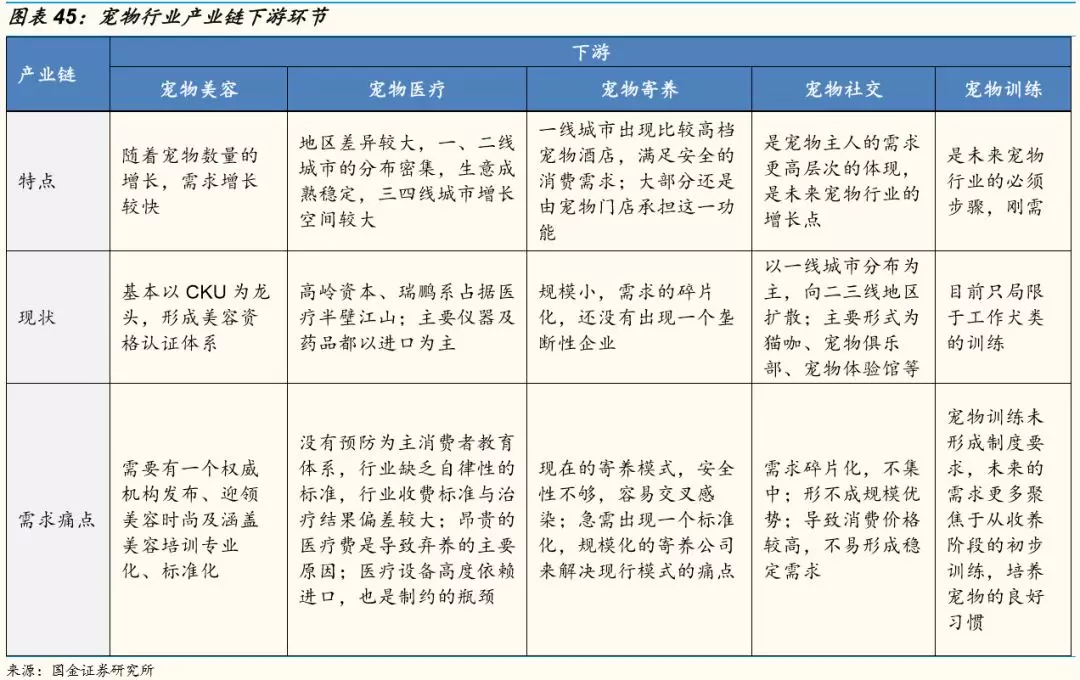

4.3 下游环节:宠物美容、医疗、寄养、社交和训练等

宠物产业链下游环节主要包括宠物美容、医疗、寄养、社交和训练等:宠物美容是需求增长较快的领域,目前基本以CKU为龙头,形成美容资格认证体系。宠物医疗地区差异较大,一、二线城市的分布密集,三四线城市增长空间较大;高岭资本、瑞鹏系占据医疗半壁江山,主要仪器及药品都以进口为主。宠物寄养规模较小,需求碎片化,还没有出现一个垄断性企业。宠物社交是宠物主人需求更高层次的体现,目前以一线城市分布为主,主要形式为猫咖、宠物俱乐部、宠物体验馆等。宠物训练目前只局限于工作犬类的训练,未来的需求更多聚焦于从收养阶段的初步训练,培养宠物的良好习惯,是未来宠物行业的刚需。

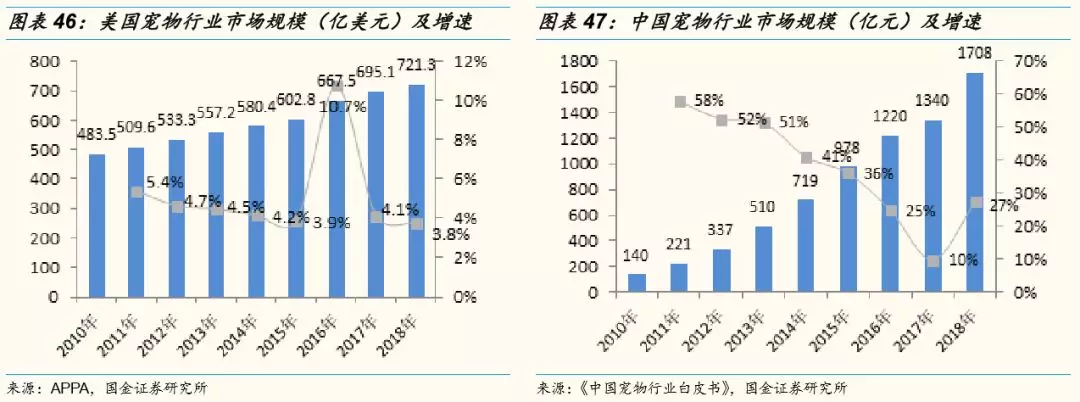

4.4 美国vs中国宠物产业链各环节占比

美国是宠物产业非常成熟的国家,2018年宠物行业市场规模预计达721.3亿美元:APPA数据显示,自2010年至2018年,美国的宠物行业市场规模由483.5亿美元增长至721.3亿美元,年均复合增速在5.1%。 宠物已经成为美国家庭的重要组成部分,美国整个宠物行业已经进入到平均每年增速在3%-5%的平稳增长阶段。

中国萌宠经济正处于高速增长阶段,2018年市场规模达1708亿元,同比+27%:《中国宠物行业白皮书》数据显示,自2010年至2018年,中国的宠物行业市场规模由140亿元增长至1708亿元,8年增长了约12倍,年均复合增速在36.7%,正处于行业爆发式成长的阶段,且未来有望成为全球宠物产业主要的增长动力。

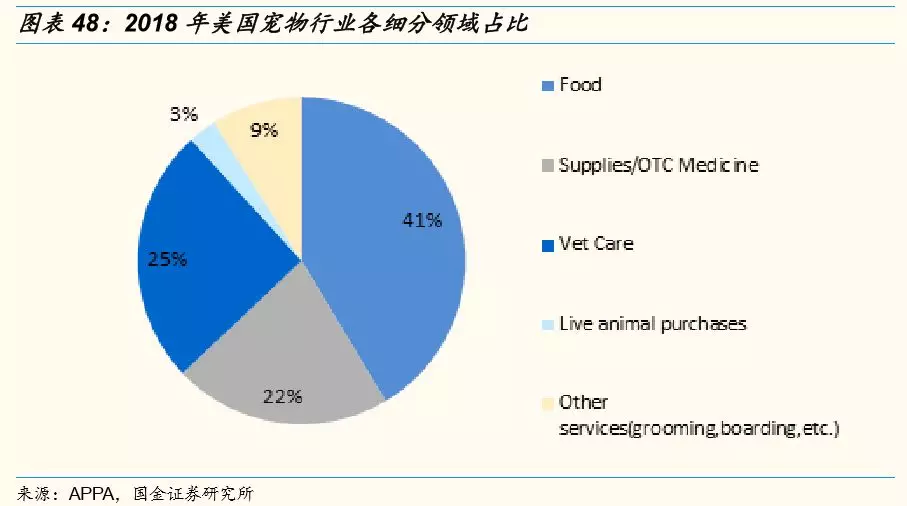

宠物食品和宠物医疗是美国宠物行业最大的两个细分市场,消费额占比分别为41%和25%:根据APPA数据,2018年美国宠物食品(Food)市场规模预计为298.8亿美元,占整个行业规模的比重为41%;宠物非处方药(Supplies/OTC

Medicine)市场规模预计为155.1亿美元,占整个行业规模的比重为22%;宠物医疗和护理服务(Vet

Care)市场规模预计为182.6亿美元,占整个行业规模的比重为25%。

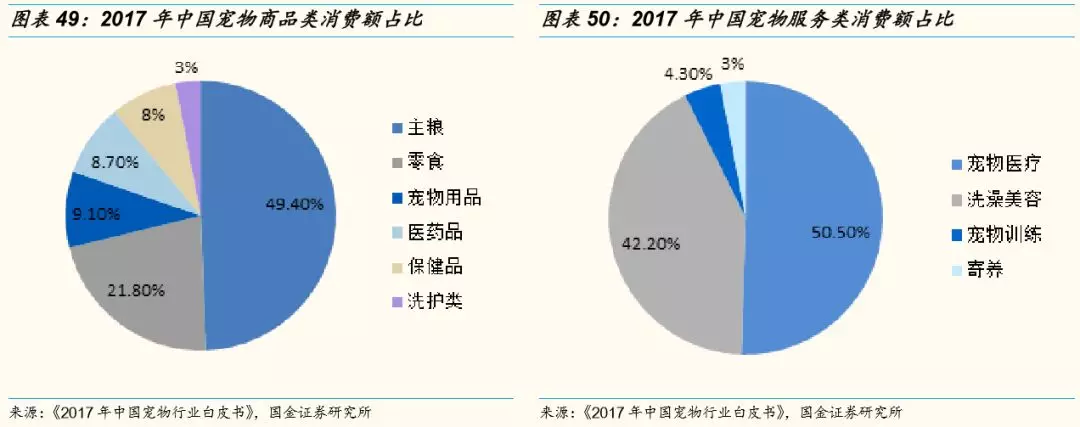

中国宠物消费中,商品类消费占据主流,宠物食品也是目前占比最高的消费支出。根据《2017年中国宠物行业白皮书》,2017年在总体宠物消费中,商品类与服务类消费的比例接近7:3。商品类消费中宠物主粮和宠物零食是人们主要购买的商品,占宠物商品类消费额的比重分别为49.4%和21.8%;服务类消费中宠物医疗和洗澡美容消费比例较高,占宠物服务类消费额的比重分别为50.5%和42.2%。可以看出,宠物食品在目前我国的整个宠物消费中占有举足轻重的作用。

5. 宠物食品行业驱动因素:宠物数量、包装食品渗透率、食品花费

5.1 我国宠物食品行业构成

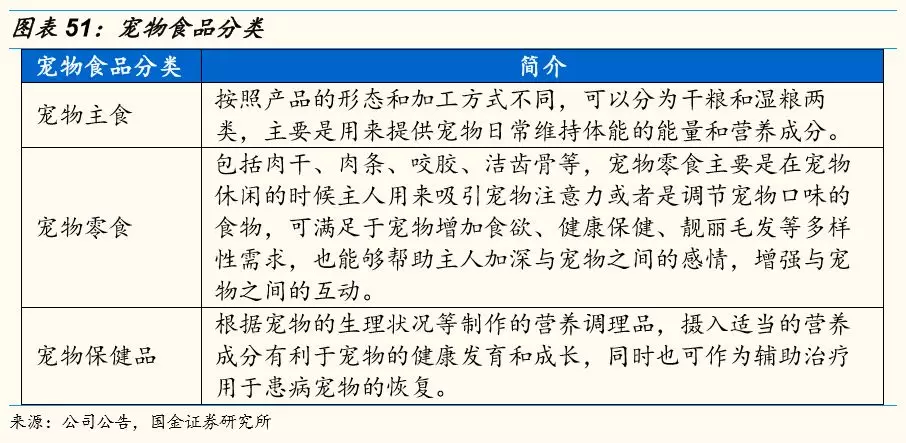

宠物食品主要可分为:宠物主食、宠物零食和宠物保健品等。宠物食品介于人类食品与传统畜禽饲料之间,其作用主要是为各种宠物提供最基础的生命保证、生长发育和健康所需的营养物质,具有营养全面、消化吸收率高、配方科学、饲喂方便以及可预防某些疾病等优点。宠物食品贯穿宠物的整个生命周期,具有高复购、高黏性的特点,是宠物行业发展过程中率先受益的子领域。

5.2 我国宠物保有量仍处于增长时期

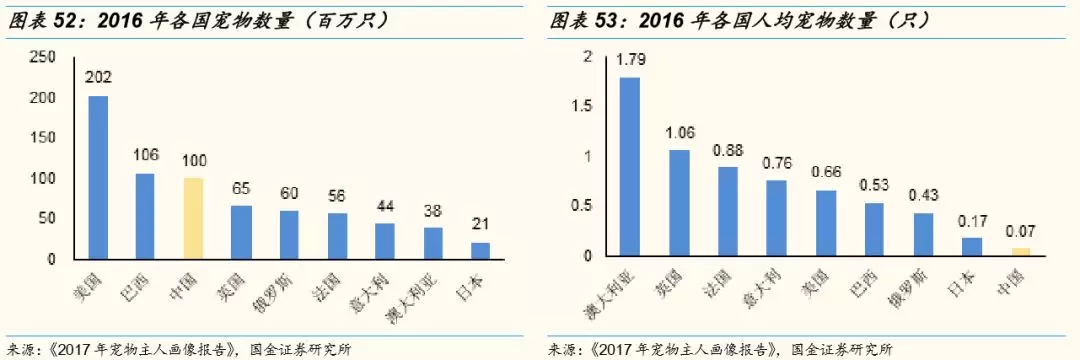

我国宠物数量超1亿只,但人均宠物数量仅为0.07只,宠物保有量仍处于增长时期。根据《2017年宠物主人画像报告》,2016年中国宠物数量超1亿只,如果比较人均宠物数量,中国仅有0.07只,远低于世界前三名澳大利亚/英国/法国的1.79/1.06/0.88只的水平,美国为0.66只,是中国的9.4倍,虽然考虑到国家间存在许多不同点,比如澳大利亚地广人稀及其特有的自然环境对其人均宠物数量的影响较大,而西方国家无论是居住习惯,房屋结构和社区设置等多个方面均与我国有所差异,但是我们认为中国的人均宠物数量仍处于较低水平,如果看相近的国家,日本人均宠物数量为0.17只,是中国的2.4倍,中国的宠物数量仍处于增长时期。

5.3 随着国内养宠理念的升级,宠物包装食品的渗透率有望快速提升

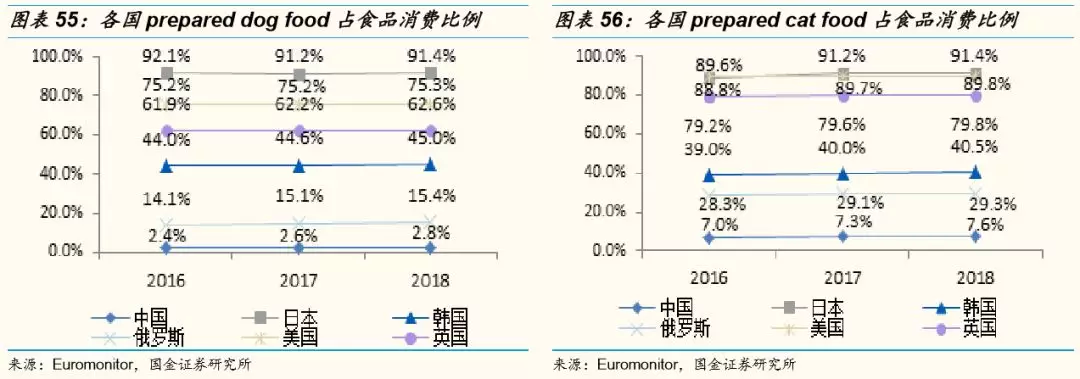

我国宠物包装食品渗透率低,随着国内养宠理念的升级,包装食品的渗透率有望快速提升。KKR集团数据显示,中国包装宠物食品的渗透率仅有14%,而美国已经达到90%以上。Euromonitor将prepared dog food和prepared cat food定义为专门为宠物制备的食品,不包含餐桌残羹等。2018年我国prepared dog food占狗食品消费的比重仅2.8%,美国、日本的占比为75.3%和91.4%,英国、韩国、俄罗斯的占比分别为62.6%、45%和15.4%;2018年我国prepared cat food占猫食品消费的比重为7.6%,美国、日本的占比为89.8%和91.4%,英国、韩国、俄罗斯的占比分别为79.8%、40.5%和29.3%。

目前国内的消费观念已经逐步开始转变:一方面,养宠物的年轻消费者越来越多,而年轻人喜欢尝试新鲜事物,喜欢网络社交,年轻人能够进一步带动大众消费者的观念转变;另一方面,目前出国留学的学生越来越多,学成归国的精英数量也急剧增加,国外先进的宠物喂养理念会逐渐的在国内形成良好的氛围。

5.4 伴随宠物包装食品逐渐普及,宠物食品消费金额有较大提升空间

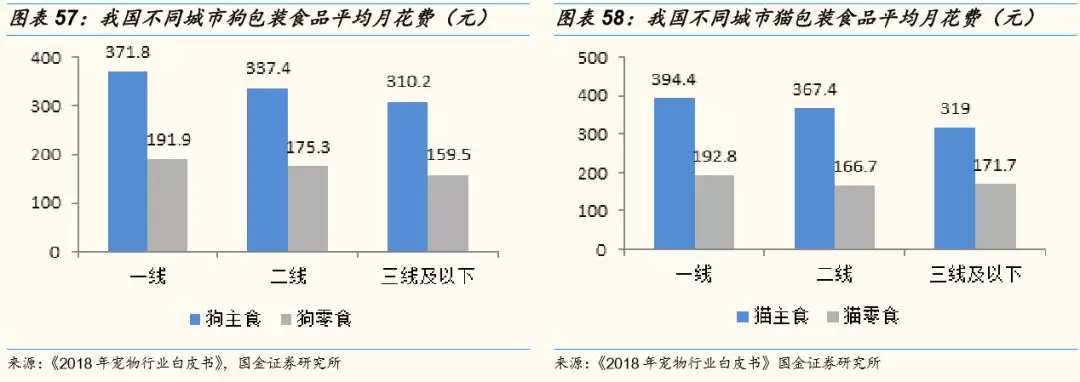

伴随宠物包装食品的逐渐普及,我国宠物食品消费金额有较大提升空间。2018年,我国一线、二线三线及以下城市宠物主人的狗包装主食月均花费分别为371.8元、337.4元和310.2元,狗包装零食月均花费分别为191.9元、175.3元和159.5元,猫包装主食月均花费分别为394.4元、367.4元和319元,猫包装零食月均花费分别为192.8元、166.7元和171.7元,一二线城市宠物主的食品平均月花费更高。长期来看,随着国内宠物包装食品的普及,我国宠物食品整体消费金额具有较大提升空间。

6. 我国宠物食品企业的破局路径

6.1 我国宠物食品行业竞争格局

宠物食品行业是能够诞生大公司的子行业:在全球百余年的宠物行业发展历程中,宠物食品行业诞生了例如玛氏、雀巢普瑞纳、JM Smucker、Hill's Pet Nutrition、蓝爵、品谱等大型的宠物食品集团。目前宠物行业在我国正处于快速成长阶段,宠物食品子行业作为刚需领域有望率先受益,国际和本土玩家纷纷开始加大对国内市场的布局,国金证券消费中心认为,本土企业发挥自身优势抓住行业红利、成长为大型集团值得期待。

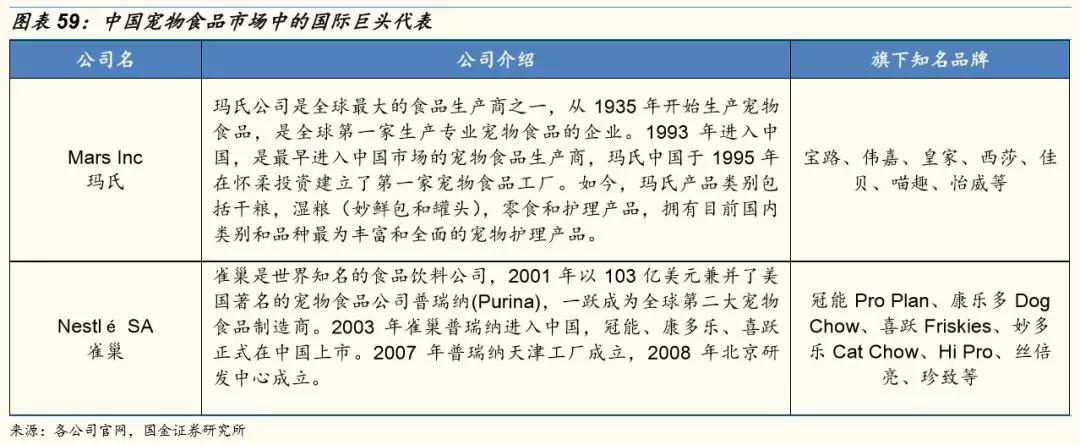

玛氏和雀巢是在我国宠物食品行业布局最广的国际企业,在20世纪90年代国内宠物行业启蒙期进入中国:玛氏和雀巢均为全球知名的跨国食品公司,拥有悠久的历史积淀和丰富的产品矩阵。玛氏1935年开始生产宠物食品,是全球第一家生产专业宠物食品的企业。1993年进入中国,是最早进入中国市场的宠物食品生产商。如今,玛氏拥有类别和品种丰富和全面的宠物护理产品,产品类别包括干粮,湿粮(妙鲜包和罐头),零食和护理产品。雀巢2001年收购了美国著名的宠物食品公司普瑞纳(Purina),成为全球第二大宠物食品制造商。2003年雀巢普瑞纳进入中国,旗下冠能、康多乐、喜跃正式在中国上市。

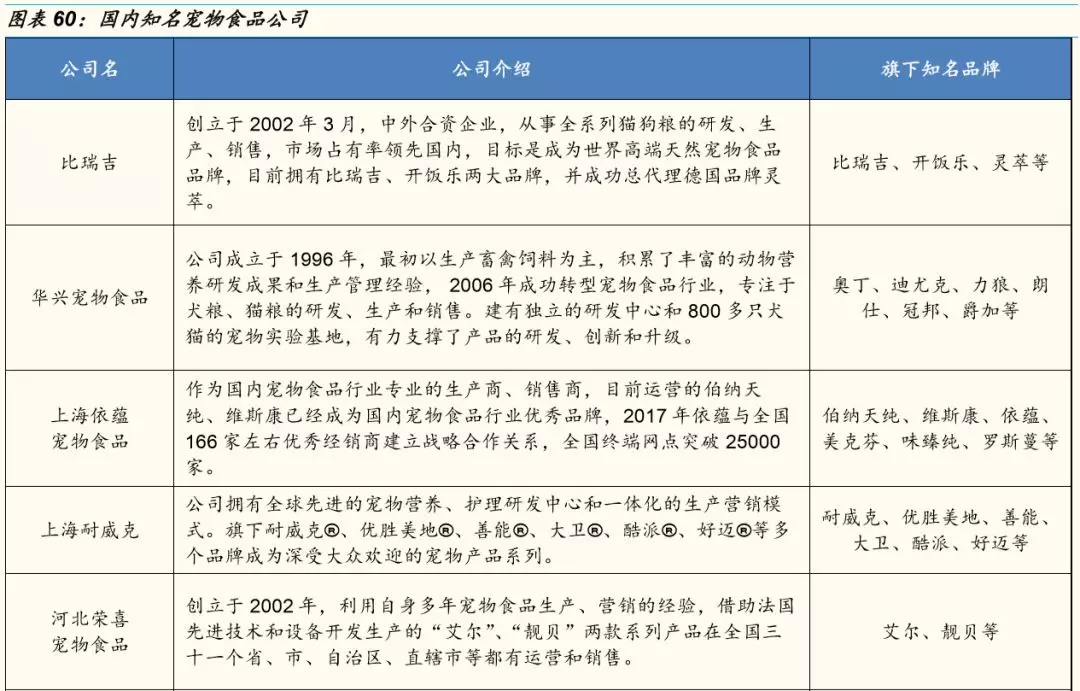

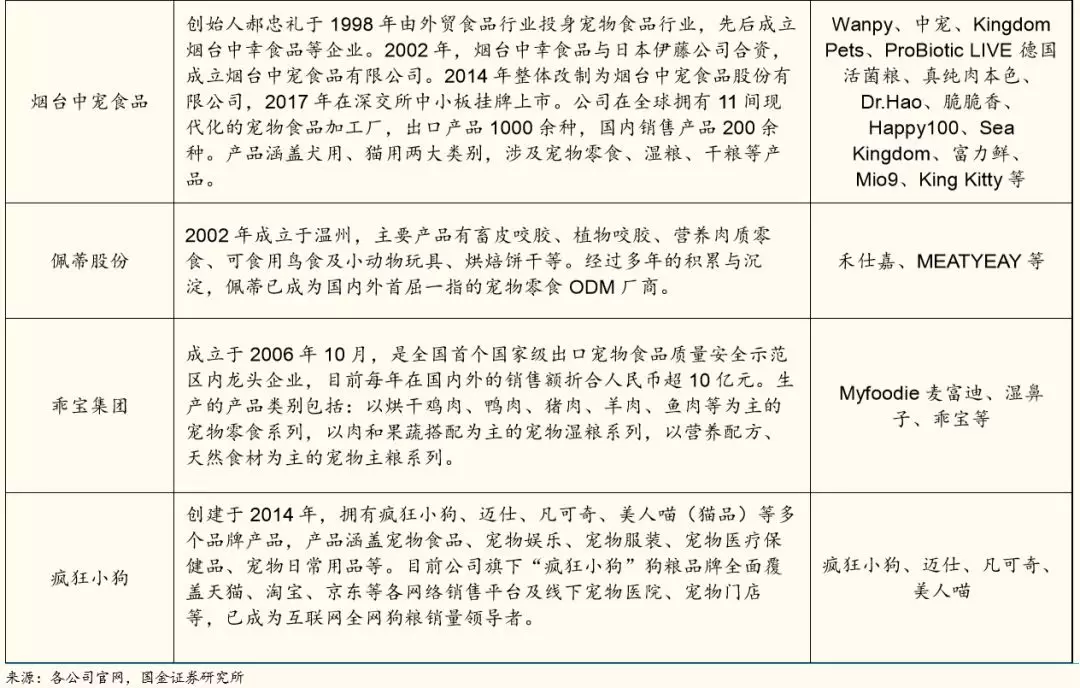

我国知名企业大多诞生于2000年之后,伴随宠物行业的快速发展,未来具有值得期待的增长空间,目前大致可以分为三类:

①在国内市场占据先发优势的品牌玩家:如比瑞吉、华兴宠物食品、上海依蕴、上海耐威克等。这些企业大多成立于2000年左右,属于敏锐地感觉到国内宠物食品行业未来发展机会的玩家,经过数年的线下渠道建设和产品革新,在国内竞争激烈的主粮市场占据先发优势。

②国外品牌代工起家,发力国内自主品牌玩家:如乖宝、中宠和佩蒂等,三家企业都以国际品牌的宠物零食代工起家,产品远销全球数十个国家。近年来在海外代工的业务基础之上,开始布局国内自主品牌。

③新兴互联网品牌:如疯狂小狗等。疯狂小狗创立于2014年,抓住了线上渠道高速增长的红利,以价格优势和精准营销策略,在短短4年成为互联网全网狗粮销量领导者。

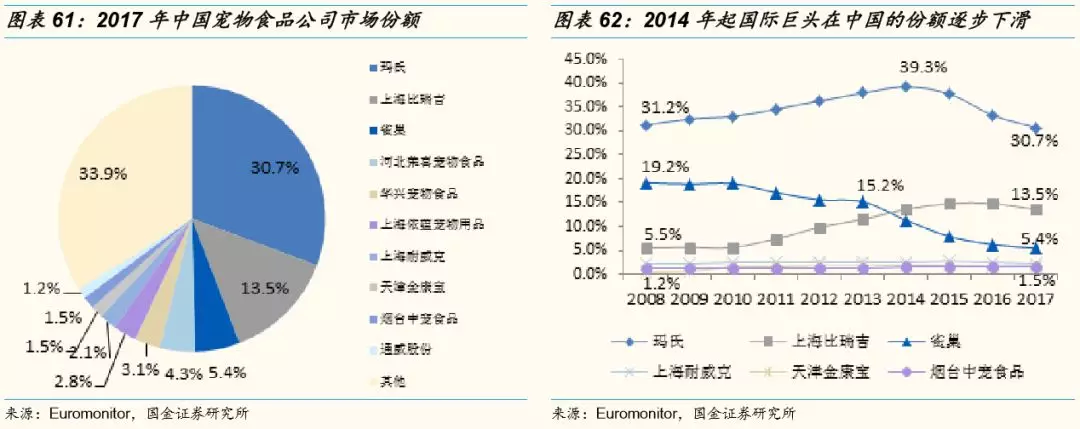

17年我国宠物食品公司CR10占比为66.1%,前10排名中8家为本土企业:2017年中国市场中,国际品牌玛氏和雀巢排名第一和第三,市占率分别为30.7%和5.4%,前十排名中其他八席均为本土宠物食品公司,上海比瑞吉以13.5%的市占率位居第二,河北荣喜、华兴宠物食品、上海依蕴、烟台中宠等公司群雄逐鹿,各家公司市占率均在1%-5%之间。

国产品牌市占率逐步提升,国际巨头份额逐渐下滑:根据Euromonitor数据,2008年至2017年,比瑞吉在我国宠物食品行业的市占率由5.5%上升13.5%,市场份额实现了非常明显的提升,但国际巨头雀巢的市占率却从19.2%下降至5.4%,而玛氏市占率虽然从31.2%上升至2014年的39.3%,但却自2014年开始逐年下降至2017年的30.7%。国金证券消费中心认为,这一趋势的背后,反映出伴随国内宠物行业进入快速成长期,本土企业开始大力开拓国内市场,并且凭借自身的竞争优势,已经能够开始从国际食品巨头手中抢占一定的市场份额,未来本土企业的进一步破局值得期待。

6.2 国内企业破局:产品端&渠道端经营思路的升级

6.2.1 产品端:紧跟或引领消费趋势,满足年轻宠物主不同层次的需求

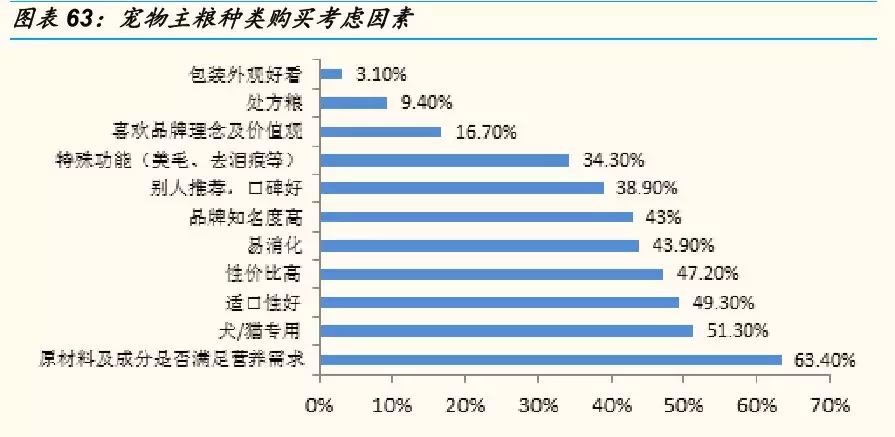

当前中国的宠物主在购买宠物主粮时主更看重营养成分和性价比:《2017年中国宠物行业白皮书》显示,在主粮消费过程中,消费者主要关注的因素是营养需求,其次为专用性、适口性和性价比等因素,对国外大牌的盲目崇拜程度并不高。因此,如果本土主粮品牌可以在配方上多下功夫,提升产品品质、紧跟或是引领消费趋势,是很有可能提升市场份额的。

主粮需求已由“吃饱”发展为“吃好”,满足差异化需求、安全健康无添加的产品是趋势:当前我国消费者对宠物各年龄段的营养、发育、健康、肥胖、毛色等关注度是不断提升的,国金证券消费中心认为能够满足这些差异化需求的产品配方也将会成为未来主粮创新最核心的方向。正如主打高端化天然健康粮的蓝爵在玛氏、雀巢已经占据极高份额的成熟的美国宠物食品市场依旧实现了快速的崛起,天然粮、低敏粮、处方粮等差异化定位的品类未来在国内也将会成为很有前景的卖点。

本土企业比瑞吉率先将“天然粮”理念引入国内市场,目前已经能够做到满足多元化、差异化需求的产品系列:公司主要有日粮、湿粮、处方粮3大产品线以及无谷、精选、新鲜、草本、均衡、宠医专供、俱乐部7大产品系列。比瑞吉针对不同体型、年龄、品种的猫狗,有近200款不同专业营养配方的猫狗粮,目前公司在天然粮市场已经建立了领导者地位。产品方面比瑞吉的卖点和精细化的体系是值得所有本土企业学习和借鉴的。

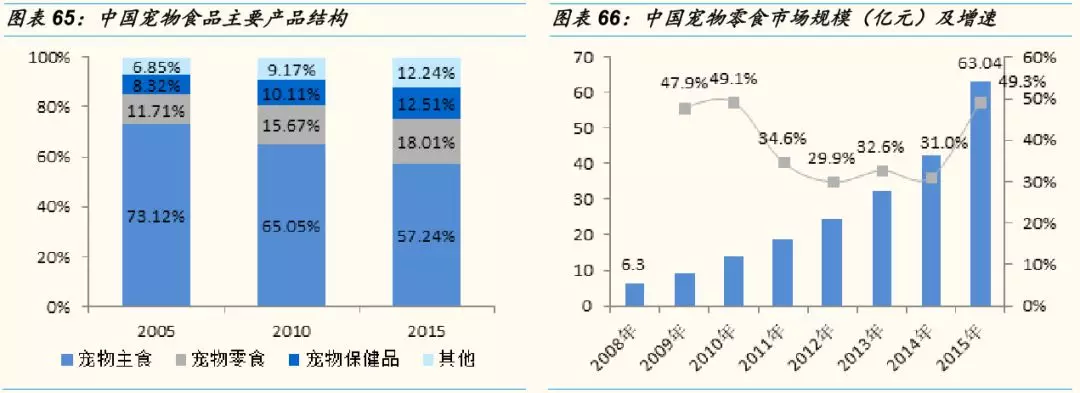

卡位新兴且高速成长的宠物零食和保健品品类是本土企业的另一破局思路:从我国宠物食品行业的结构来看,宠物主食是绝对主力。但经过十余年的发展,随着零食、保健品产品的丰富和消费观念的改变,宠物主食占比由73%下降至57%,零食的占比由10%左右上升至18%,保健品的占比也上升至13%。零食和保健品成为增长迅速的新兴行业,也成为本土企业卡位宠物食品行业的一条新的路径。

本土企业在宠物零食领域有着丰富的海外代工经验,针对国内市场的自主品牌值得期待:乖宝、中宠和佩蒂都是以国际品牌的宠物零食代工起家、产品远销全球数十个国家的知名本土宠物零食生产企业。伴随着国内宠物零食行业的快速增长,这些企业有望凭借在宠物零食领域多年的研发、生产和经营优势,占据国内宠物零食市场的领先地位。目前乖宝和中宠已培育出较为成功的自有品牌麦富迪和Wanpy等,佩蒂也在积极布局自有品牌禾仕嘉等,未来2-3年乖宝、中宠和佩蒂在国产零食品牌的表现值得期待。

6.2.2 渠道端:电商&线下宠物商店是渠道力的关键

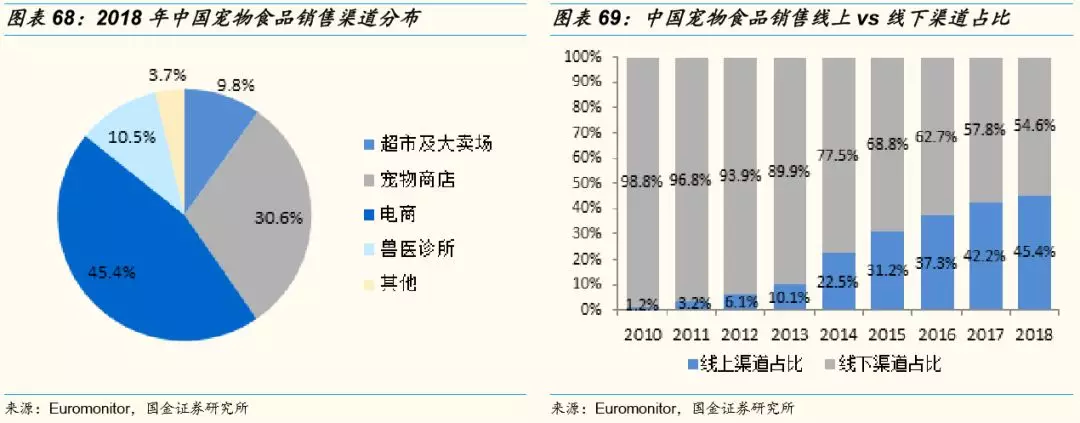

从渠道分布来看,电商和宠物商店已经成为中国宠物食品销售占比最大的两个渠道:Euromonitor数据显示,电商是宠物食品销售的第一大渠道, 销售占比由2010年的1.2%逐年上升至2018年的45.4%,是增长最为迅猛的渠道;宠物商店为第二大渠道,2018年占比为30.6%;而超市及大卖场渠道的份额在被不断侵占,占比已经下降至9.8%。因此,电商和线下专业宠物商店的销售布局和实力是决定本土宠物食品企业渠道力的关键。

线下宠物商店渠道较为分散,依赖全国化的分销体系:目前中国尚无大型连锁的宠物商店,线下第一大渠道宠物商店的分布非常分散,因此宠物食品线下销售的实力取决于企业是否具备能够覆盖全国的强大的分销体系。中国城市层级非常复杂,国际食品巨头的强势渠道主要在超市及大卖场,对于国内分散的宠物商店渠道并没有非常明显的优势,这对于本土企业来讲,是一个非常大的机遇。

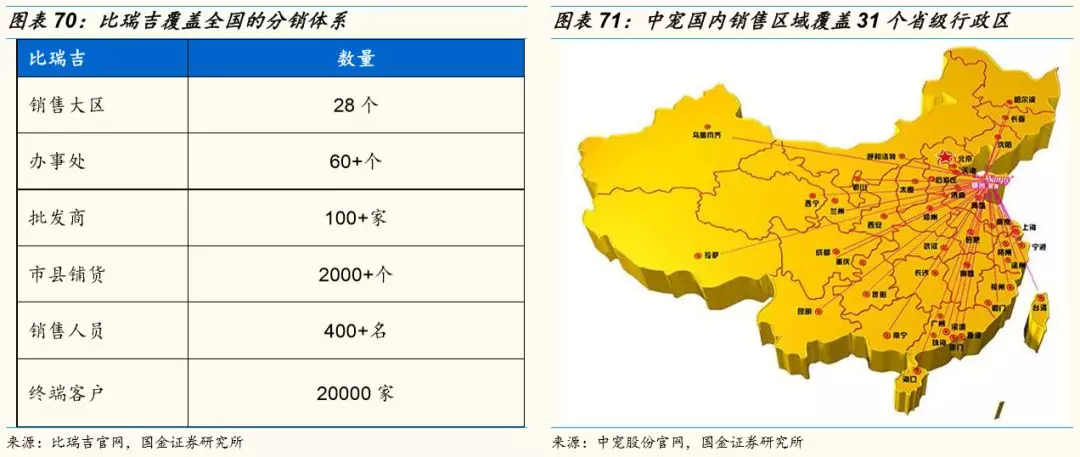

目前部分国内企业已经搭建起覆盖全国的线下销售体系:例如比瑞吉分销体系覆盖全国28个销售大区、100余家批发商和2万家终端客户,涵盖宠物店、宠物医院、电商、繁殖、商超五大分销渠道。而中宠旗下自主零食品牌“顽皮WANPY”也已在国内110多个城市建立了销售网络。

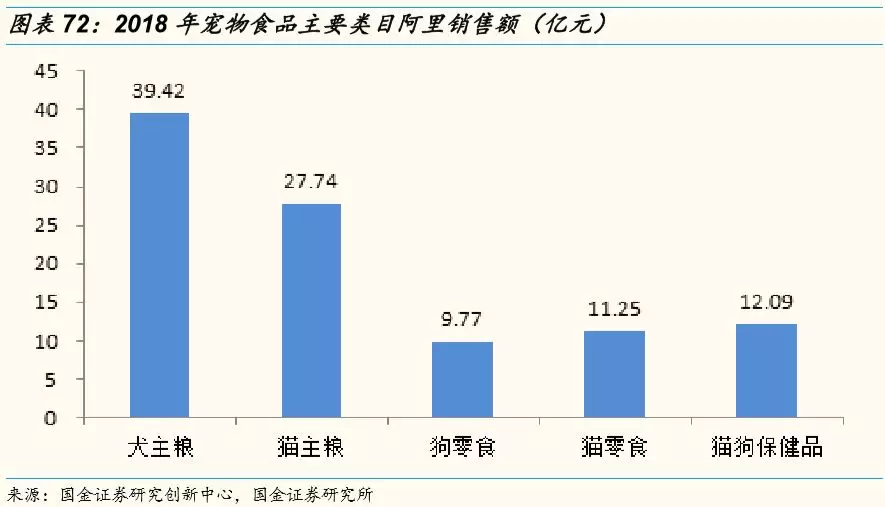

电商渠道成为宠物食品销售日益重要的渠道:快捷便利和货源种类多是消费者选择线上购买渠道的主要原因。中国是全世界电商最为发达的国家,电商是这几年增长最为迅猛的渠道,各大企业在电商的布局值得关注。根据我们跟踪的阿里(天猫+淘宝)销售数据,2018年犬主粮、猫主粮、狗零食、猫零食和猫狗保健品在阿里全网的销售额分别为39.42亿元、27.74亿元、9.77亿元、11.25亿元和12.09亿元。主食依旧是线上销售的主力品类,但是零食和保健品的销售势头也日益迅猛。

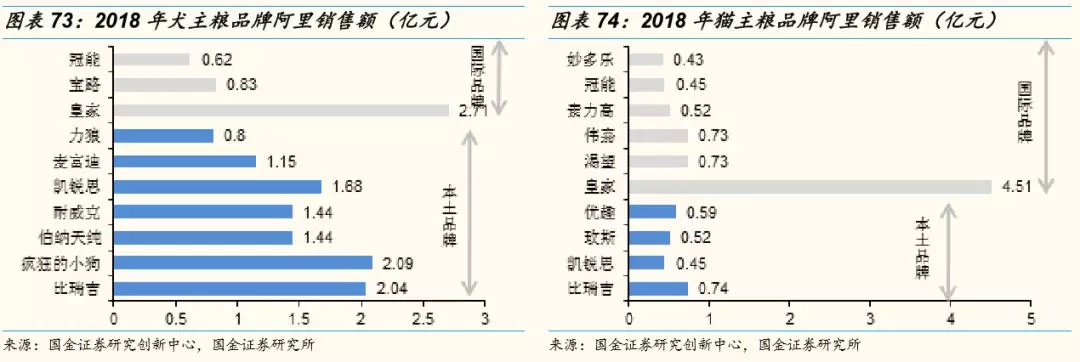

阿里主粮销售中,国际品牌皇家占据优势,其他国内外品牌体量差异并不明显:2018年玛氏旗下皇家的犬主粮和猫主粮在阿里平台的销售额分别为2.71亿元和4.51亿元,市占率分别达到6.89%和16.26%,优势显著。除此之外,犬主粮中,国产品牌疯狂小狗和比瑞吉的销售也分别达到2.09亿元和2.04亿元,市占率达到5%以上,领先于国际品牌宝路和冠能。而在猫主粮市场,除皇家外的国际和本土知名品牌销售体量差异并不大,伟嘉、渴望、比瑞吉的市占率都在2%-3%。

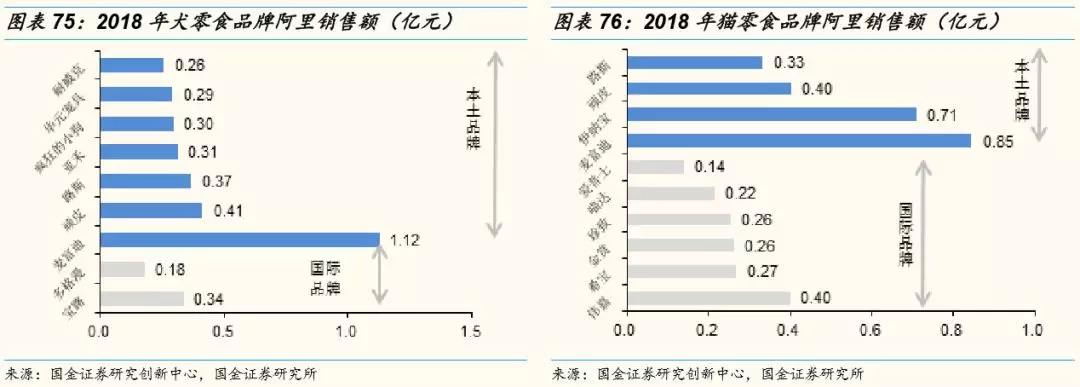

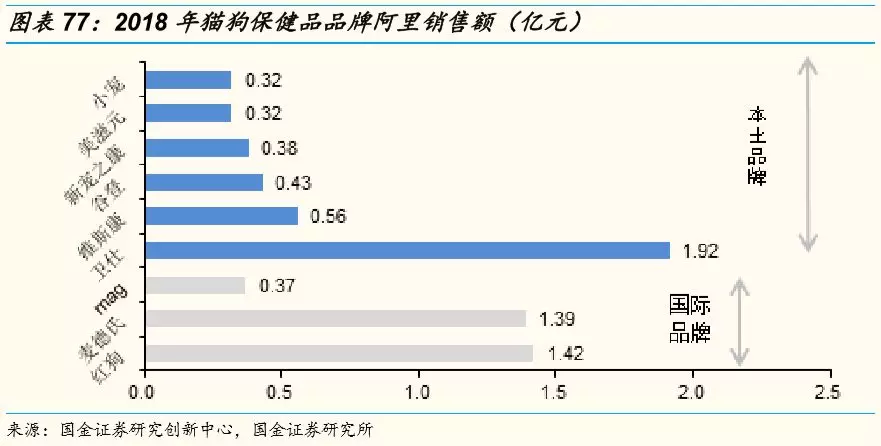

阿里宠物零食和保健品销售中,国产品牌拥有更大的话语权。2018年乖宝旗下的麦富迪在犬零食和猫零食市场的阿里销售额分别为1.12亿元和0.85亿元,市占率分别为11.5%和7.51%。而上海宠幸宠物旗下的卫仕的宠物保健品阿里销售额也达到1.92亿元,市占率为15.84%。国金证券消费中心认为,国内宠物零食公司以海外代工起家,在加工制造上积累了丰富经验,开始做自主零食品牌后,品牌影响力和用户口碑不断增强,因此市场份额不断扩大。

7. 投资建议

千禧一代正在成为社会的消费主力,萌宠经济兴起。千禧一代指1982-2000年出生的人群,这代人更具孤独感,更需要陪伴,更多单身贵族,更愿意为自己喜欢的事物消费。为宠物消费的风尚,是从这一代人开始兴起的。随着千禧一代及Z世代(95年之后出生的人群)进一步的成长,消费能力进一步的增强,“为宠物消费”的萌宠经济预计也会迎来重要的发展。

国金证券创新研究中心通过大数据监测,对线上宠物消费行为进行了全面的监测和分析,旨在刻画典型宠物消费者画像,解码萌宠经济背后的故事。

单身经济大潮下,萌宠文化盛行,宠物消费成为年轻人的新时尚。2017年全国单身人群已达2.2亿人,占到总人口15%左右。伴随生活节奏加快,社会竞争压力加大,年轻人,尤其是漂泊异乡的单身年轻人,尤其需要陪伴和寄托。宠物已经变为“孩子”、“亲人”般的存在 ,肩负了“陪伴”和“寄托”的使命。越来越多的年轻人将宠物作为一种情感寄托方式,宠物消费成为年轻人的新时尚。国金证券研究创新中心数据显示,线上猫相关用品消费者中90后群体占比达到55%,80后占比达到32%,80前仅占比13%。此外,近两年来关于猫与狗的萌宠网络讨论频度大幅上升,“云养猫”指数在两年之间提升了10倍,反映出萌宠经济的潜力还远未被完全挖掘。

新生代“猫奴”主要分布于一二线城市、企业职员是主力、爱看动漫爱刷剧、不爱微信爱B站,对于宠物消费的支付力有望持续增长:国金证券研究创新中心数据显示,“猫经济”消费人群中一二线城市占比超过68%,职业占比最高的是企业职员。“猫奴”们普遍爱看动漫爱刷剧,不爱微信爱B站,具有新生代个性。近三年猫经济周边阿里系GMV增长迅猛,2016年、2017年和2018年分别为113亿元、156亿元和260亿元,2017和2018年同比增速分别达到38%和67%。随着千禧一代和Z世代年轻人的成长,对于宠物的支付力也有望持续增长,“萌宠经济”有望迎来新的发展。

国内“萌宠经济”市场规模超千亿,宠物食品刚需、高复购,在养宠数量、包装食品渗透率、食品花费驱动下有望率先受益:中国宠物行业2018年市场规模达1708亿元,同比+27%,正处于高速增长阶段。宠物食品贯穿宠物的整个生命周期,具有高复购、高黏性的特点,在养宠数量、包装食品渗透率、食品花费驱动下有望率先受益。从养宠数量来看,我国宠物数量超1亿只,人均宠物数量仅为0.07只,仍处于增长时期。从包装食品渗透率来看,中国包装宠物食品渗透率仅14%,而美国已达到90%以上。而伴随宠物包装食品的逐渐普及,我国宠物食品消费金额有较大提升空间。

宠物食品是能够诞生大公司的子行业,国内企业有望凭借在产品端和渠道端经营思路的升级享受增长红利:全球宠物食品行业诞生了例如玛氏、雀巢普瑞纳、蓝爵、品谱等大型集团。玛氏和雀巢在20世纪90年代进入中国,但14年以来却在本土企业突围下份额逐步下滑。国内企业大致分为三类:①国内市场占据先发优势的品牌如比瑞吉等;②国外品牌代工起家、发力国内自主品牌的玩家如佩蒂、中宠等;③新兴互联网品牌如疯狂小狗等。一方面,年轻宠物主更看重营养成分和性价比,对国外大牌盲目崇拜并不高,国内企业若在产品端紧跟或引领消费趋势,满足年轻宠物主不同层次的需求,销售规模有望快速增长;另一方面,电商和宠物商店是国内宠物食品最重要的两个渠道,国内企业有望凭借对电商和分散的线下渠道更深刻的理解和更精准的打法,实现市场份额的提升。

总体而言,单身经济大潮下,年轻人难免孤独、渴望陪伴,“萌宠经济”作为年轻人的新时尚,已经拉满弓,蓄势待发。目前宠物食品行业已经有两家A股上市公司佩蒂股份和中宠股份,未来宠物主粮、宠物零食、宠物服务、宠物用品、宠物保险等多个领域更多的上市公司值得期待。7.1 佩蒂股份

公司是宠物休闲食品研发、生产和销售的龙头企业。主要产品为畜皮咬胶、植物咬胶、营养肉质零食、鸟食及可食用小动物玩具、烘焙饼干等。2014-2017年,公司营业收入由3.97亿元增长至6.32亿元,CAGR为17%;归母净利润由0.28亿元增长至1.07亿元,CAGR为56%。2018Q1-Q3实现营业收入6.10亿元,同比+44%;归母净利润1.03亿元,同比增幅+69%,公司预计2018年归母净利润1.4-1.7亿元,同比+31%~+59%。

公司出口产品以ODM为主,2017年国外销售贡献超过95%。2014-2017年国外销售收入CAGR为15.5%。公司产品主要出口到美国、欧盟、加拿大等宠物行业较为发达的国家和地区。近3年公司前五大客户收入占比保持90%以上,2017年前五大客户为SPB品谱、Petmatrix、沃尔玛、PetSmart和Pets At Home。在努力扩大ODM产品市场占有率的同时,公司非常重视海外自主品牌的开拓,目前公司的自主品牌产品已在加拿大沃尔玛、英国等地的零售超市销售,主要用“PEIDI”、“MEATYWAY”等品牌。

公司近年来不断扩大产能投入。公司国内生产基地包括温州主厂(6000 吨畜皮咬胶)、温州南雁(3000吨畜皮咬胶)、江苏泰州(3000 吨植物咬胶,新增2500 吨植物咬胶产能在建、 400吨营养肉质零食,新增500吨营养肉质零食产能在建);海外生产基地包括越南好嚼(2000 吨植物咬胶、2000 吨畜皮咬胶)、越南巴啦啦(新增 5000 吨植物咬胶、动植物混合咬胶,部分投产)、越南德信(2018年10月收购)、新西兰北岛小镇、新西兰BOP(2018年7月完成收购)、柬埔寨公司(2018年12月公告成立)。

未来2-3年公司在国内市场自主品牌的开拓为最大看点。目前公司国内销售收入体量小,虽占比不足5%,但2014-2017年国内销售收入CAGR达到74.3%。在国内市场,公司未来2-3年将大力发展旗下“Health Guard/禾仕嘉”、“MEATYWAY”等自主品牌。公司计划以杭州为国内市场营销中心,并以在温州、江苏泰州的生产基地为依托,全面建立国内市场产品营销及服务网络体系。7.2 中宠股份

公司为全球宠物食品领域多元化品牌运营商,具体产品涵盖零食和主粮两大类。公司目前主要产品涵盖宠物零食(占比83%)、宠物罐头(占比13%)、宠物主粮(占比3%)、宠物用品(占比1%)等。2014-2017年,公司营业收入由4.91亿元增长至10.15亿元,CAGR为27%;归母净利润由0.09亿元增长至0.74亿元,CAGR为102%。2018Q1-Q3公司实现营收10.10亿元,同比+39.07%;归母净利润0.42亿元,同比-29.27%。2018业绩快报显示,2018年公司营收14.31亿元,同比+40.90%;归母净利润0.61亿元,同比-16.94%。

公司具有深厚的海外客户资源积累,2018H1海外销售收入占比为83%。2014-2017年海外销售收入CAGR为25.9%。在国外市场中,公司主要是按照客户订单生产OEM/ODM产品,出口产品销往日本、美国、加拿大、德国、英国、法国、澳大利亚、俄罗斯、韩国等全球50多个国家和地区。近3年来公司前五大客户收入占比保持在50%以上,长期合作的重要客户包括美国品谱、英国Armitages、日本尤妮佳、日本OHYAMA等全球知名宠物品牌商。通过与这些优质客户的合作、在美国设厂等措施,公司建立了稳定的销售渠道,形成了覆盖全球的销售网络。

近年来加速国内市场布局,2018H1国内销售收入占比为17%。2014-2017年国内销售收入CAGR为39.1%。目前公司旗下有"Wanpy"、"Natural Farm"、"Dr.Hao"、"Jerky Time"等自主品牌,“顽皮WANPY”品牌已成为国内宠物零食行业领跑品牌。近年来,公司在境内加大自主品牌运作力度。电商渠道方面,通过直销/经销的方式入驻各大电商平台,并先后增设控股子公司南京云吸猫智、中宠颂智以及威海好宠负责宠物食品及用品等品类的线上销售;重点布局专业渠道,目前已经在全国范围内覆盖了几千家专业机构,线下专业渠道占比达到40%左右。此外,公司参股美联众合,借助美联众合的宠物医院渠道优势,与其在产品销售及渠道拓展方面进行相关深度合作、强强联合,有利于进一步提升双方的整体竞争力。

8. 风险提示

国内宠物行业监管政策趋严的风险:宠物是“朋友、家人”般的存在,但宠物伤人、由宠物引发的相关疾病等同样也成为了社会关注的问题。若相关政策出现较大变动,如提高宠物喂养资格标准,大幅加强宠物外出监管,将会影响宠物相关行业的发展。

食品安全风险:产品质量控制是宠物食品行业生产经营的控制重点,产品质量的稳定和安全对企业发展有着至关重要的作用。如果公司具体质量管理出现纰漏或上游原料供应发生其他不可预见的风险导致产品质量问题,不但会产生赔偿风险,还可能对公司的信誉和公司产品的销售产生重大不利影响。

市场竞争加剧:宠物食品行业进入门槛不高,近年来我国新增许多宠物食品加工企业,同时国外著名宠物食品厂商也不断进入国内市场,行业内竞争可能进一步加剧,将可能造成品牌推广、活动促销等销售费用的增长,并可能对行业毛利率水平造成一定的不利影响。

原材料价格波动风险:原材料成本是宠物食品企业主营业务成本中占比较大的部分,如果原材料价格出现大幅波动,将对公司营运资金的安排和生产成本的控制带来不确定性。企业在生产经营过程中可能面对原材料价格大幅波动引致的业绩波动风险。