本文来源微信公众号“啊咪老师”。文内观点不代表智通财经观点。

在中国做医药的,发展路径基本都差不多,就是看有没有找到一只安身立命的神药,像复合辅酶之于双鹭药业,像氯吡格雷(泰嘉)之于信立泰,都是一只神药翻身做主人,财报好看了,再借助资本市场搞搞并购啥的加速发展,所以有这么一个套路:

一只神药定江山,百亿市值不是梦。

百亿市值以下的公司,主要关注核心品种是否具有做大做强的可能,有一个刷上10亿的强力单品,再搭配点边角料,再摆个性感的pipeline,刷个百亿市值是分分钟的事情...

作为从上市就开始跟踪东阳光药的老同志,犹记得当年刚IPO那个忧伤的流动性...上文就是最早文章的起手式,后来经常看到引用那句“一只神药定江山”的段子出现在各种后续的分析文章中也是会心一笑,转眼间,两年过去了,期间穿插着大股东的资产腾挪,有时候不得不感慨:

这运气确实是好...

恰巧,近期公司又有大动作,如何理解当下的局面呢?

一、神药之“神”

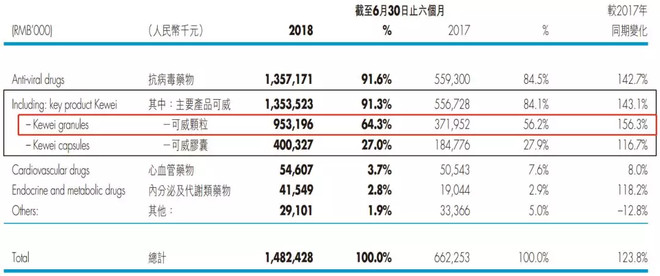

鉴于现在“神药”有歧义了,所以还是用回“大品种”这个词,过去两年,主导东阳光药运行的核心逻辑依然是大品种:可威,因此,要理解当下的东阳光药,就必须理解可威(磷酸奥司他韦)。

那问题来了,一个药要成为超级大品种需要怎样的条件呢?

套用经典的分析框架,依旧还是传统的老三样:天时、地利、人和。

天时,就是这个品种必须在一个大适应症的领域,赛道宽阔才有发挥主观能动性的潜力,如果市场容量有天花板,任你再牛逼,也很难折腾出一个大品种来,所以像欧美的创新药强势之处就在于,新的疗法往往能开启新的赛道,那个叫海阔凭鱼跃,天高任鸟飞。

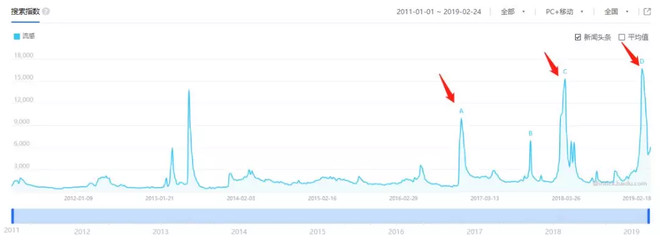

之于可威而言,流感的强度就是赛道的宽度...上市后的流感爆发一年比一年强,有了这个背景,才有后面学术、推广的基础,有时候,运气也是实力的一种...

地利,就是品种所处的赛道竞争格局比较良好,玩家们能有良好的价格空间,这才有发挥主观能动性的空间,毕竟,制药行业归根结底是通过专利维持垄断的制造企业,一旦平衡被打破了,跌下凡间变成制造企业了,就不好玩了,从医药魔方的数据来看,由于一些历史原因,此前品种的竞争格局是比较良好的,一民企、一国企、一原研。

人和,天时、地利都是可以在牌面上看得到的,然而,决定品种命运的往往就是报表上无法体现的团队运营能力,中国市场纵深之大,没有做不下去的品种,只有做不下去的团队,哪怕是腾挪,也能苟延残喘个一段时间,只要思想不滑坡,办法总比困难多...这个品种又不是啥新品种,在顺势的情况下,能做到这个体量,说明管理层是懂国情的,一个打过硬仗的销售团队的价值,是没办法用报表来衡量的...

2月20日,磷酸奥司他韦胶囊(75mg)已获国家药品监督管理局批准通过仿制药质量和疗效一致性评价,国内首家,这个是利好还是利空就不明说了...抛开这个品规,架不住人家会玩剂型啊,颗粒剂才是胜负手,只要保住颗粒是独家剂型,啥都好说,胶囊拿来兑子就好了~

可威这个品种,目前市场上有三个玩家,能玩成这个体量的就只有东阳光(市占率90%以上),这个结果就能说明一些问题,市场上,坐拥好品种出不了业绩的比比皆是,也有把“某些品种”玩得龙飞凤舞的,虽然现在市场看创新视乎无所不能,但是真正到落地之后,大家会发现,研发、销售,两手抓,两手都要硬,才是一个好同志。

一个品种生命周期的价值是和时间赛跑的游戏,过了这村,就没这店了...

虽然可威的天花板要看当年的疫情,但是,经过多轮流感的市场教育,即便是没有疫情,平稳时期的均值也会比两三年前的高很多,只要守住颗粒剂,可威这个基本盘还是稳得住的。

由于可威靠流感的高波动特性,叠加常见的对单品种药企的估值折价,再加上集团的研究院在上市公司体系外,所以市场给的估值一直有分歧。

所以,要动态的看这些问题,如果上面的因素都解决了,也就不是这个价了...

二、“赌”王之王

从2016年12月7日公布预案,经过一年半的折腾,终于在2018年7月25日完成交易,A股的东阳光科(600673.SH)控股了港股的东阳光药(1558.HK)50.04%股权,简单点理解就是大股东资产从非上市体系纳入上市体系,从平行公司改成“套娃”结构,这种架构用最小成本控制最多的公司,同时实现资产的多次定价,从利益的角度出发,之前的观点一直都是:控股型结构,一个业绩刷两套报表,港股这个平台一定是制剂的核心平台,肯定是冲子公司报表的...

当时重组时是签了业绩对赌的,这两年的业绩毫无疑问肯定是能完成对赌了,在指引即将结束的时候,新的对赌又出现了,发了个近期少见的复杂的CB...

2018年8月14日,东阳光药拟将向黑石基金发行4亿美元(31亿港币)的H股可转换债券,年利率3.0%,7年期,初始转换价格为38港元,黑石置换一个董事席位,联合提名一名独董,在交割时,设立向董事会汇报工作的战略运营委员会及药品收购委员会,两个委员会中均至少有一名由黑石指定的代表担任该委员会成员。

那问题来了,在理解这CB之前,先想想这是一笔怎样的钱?

这里就先引用下李小加总裁的一段话来感受感受:

这件事说来简单也简单。你融什么样的钱,就决定了你以后过什么样的生活,就看你追求的是什么。要么是极其聪明的钱,要么是极其憨厚的钱;既有国内的钱,又有国际的钱、香港的钱;钱还分为监管很严的钱,又有管很得松的钱。

聪明的钱意味着你开始拿的时候很难,因为它对你讨价还价,你跟它是一对一的议价。另一种钱,比如在一个以散户为主的市场上市,钱来得比较容易。接受聪明的钱,接受它开始时可能比较难,但也意味着它今后的容易,你如果接受了开始的简单,一定会承受今后的难,一切事情都是辩证的,没有一成一变的东西。

回到这个场景里,如果要融简单的钱,凭当时的市场环境(还没有带量采购),手脚快点,还是可能圈到一笔大钱的,或者化整为零,边打边融;如果是想借名联合割韭菜,那一来不需要这么大的量,二来不需要出让董事会席位;通过排除法,那就只能相信,这是一笔聪明的钱了。

有这个定性后,再分解一些有意思的CB条款,强烈建议有兴趣的人去看公告:

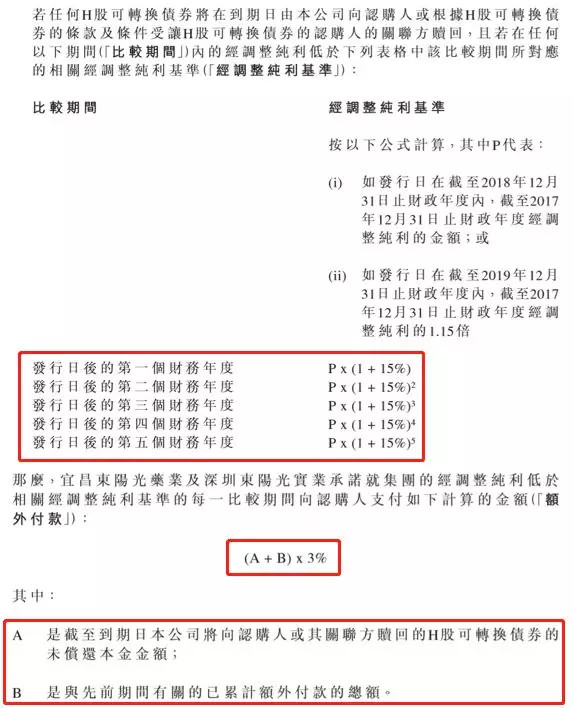

1、发行后未来五年,每个独立财年经调整纯利增速如果低于15%,上市公司就承诺补对价:

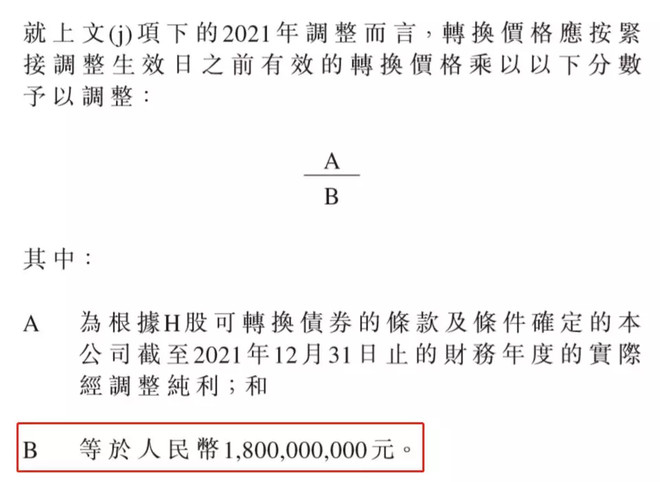

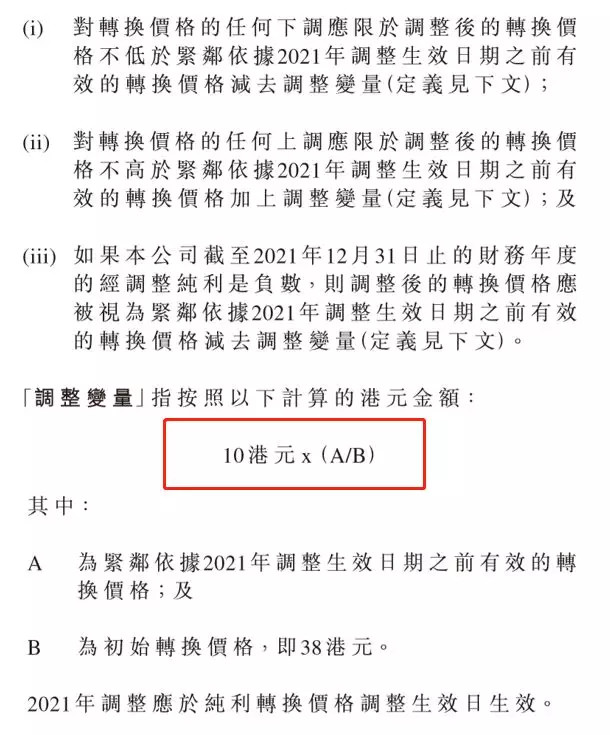

2、根据2021年财报,有一次转股价对赌调整的时间窗口,初始发行价38元对应的对赌业绩就是18亿人民币,根据实际业绩进行调整:

转股价调整的幅度为上下浮动10元,这就导致了实际转股比例可以有较大波动,初始转股价的黑石的持股比例占发行后总股本的15.45%,转股价下调的极限(28元)比例是19.87%,转股价上调的极限(48元)比例是12.64%。

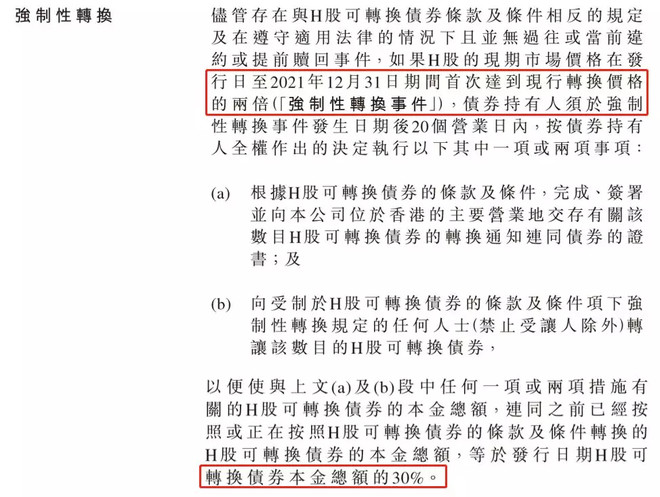

3、CB发行后,到2021年期间首次转股价调整前,如果股价到了初始转股价的两倍,就触发强制转股30%。

整个CB还有很多其他的限制性的条款,通过这些限制性的条款,有心者基本就可以算出在理想状况下,股价、业绩怎么走,对融资方(上市公司)是最有利的,从2019年2月15日的盈喜来看,预期2018年归母净利润是9.38亿人民币左右,对赌的2021年18亿人民币,需要什么节奏,自己感受下...

2019年2月20日,CB发行完成,核心条款无大变化。

其实,沿用前文的判断,可威在短期内基本盘即使天时不好,也不至于揭不开锅,当下关键的矛盾之一就在于:

你如何去理解这笔钱?如何去理解这笔钱的交易结构?

作为吃瓜群众,绝大多数情况下,都是信息不对称的,很多事情的判断,更多的应该是遵循人性,例如中国的资本市场,大部分情况下,都是大股东有利原则,人性就是没有人是不爱钱的,关键是,他是想要现金?还是想要股票?还是想要通过股票要现金?

三、关联之“惑”

基于大股东有利原则,这些条款的解读基本上大家都是差不多的,最多的差异就是赔率上的一些变化,总体来说,这还是一笔聪明的钱,定性问题解决了定量问题就不难搞。

真正难算的是:关联交易。

东阳光药的集团公司可是左手冬虫夏草,右手创新药的神奇存在,理论上,这是两种完全不同世界的钱,能有机结合是真正的中国智慧、全球视野...其中和上市公司关系最密切的就是集团的新药研发资源,上市公司享有取得东阳光药研发集团开发的新药品的生产及销售权的优先权利,按最新收购公告的口径:东阳光药研发集团为中国领先的药物研究机构之一,拥有超过1500名研究人员,其中包括纳入中国政府国家「千人计划」及「青年领军人物」的专家。广东东阳光药业亦获国家人力资源和社会保障部及全国博士后管委会认可为博士后科研工作站。整体的画风还是比较扎实的,几年前,有朋友去调研的时候,那个朴实的年代,上来就是60~70台HPLC的气势简直是无与伦比的美丽...

管线就不罗列了,因为最关键的价格依然是“薛定谔的价”...

2018年7月10日,以5.05亿人民币向广东东阳光药业收购6个批文,包括:克拉霉素缓释片、左氧氟沙星片、克拉霉素片、莫西沙星片、奥美沙坦酯片及埃索美拉唑镁肠溶胶囊。倘于签立收购协议后一年内并无取得生产、上市及销售任何目标产品的批文,广东东阳光药业须向本公司退回预付款。收购的目标资产包括目标产品的技术诀窍、生产及上市批文的拥有权及销售权。

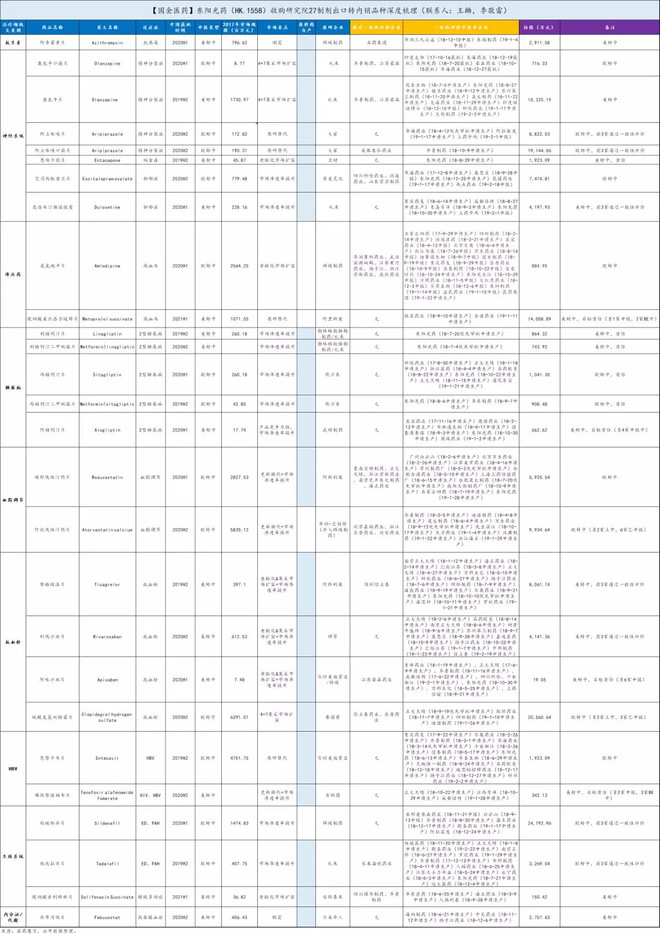

2019年2月25日,以16.26亿人民币向广东东阳光药业收购27个批文,已向国家药监局申请16项目标产品的药品批准文号及上市许可,亦拟为余下11项目标产品申请相同的批文。27个种品种包括:恩替卡韦片、恩他卡朋片、奥氮平口崩片、奥氮平片、氨氯地平片、阿奇霉素片、瑞舒伐他汀钙片、西地那非片、艾司西酞普兰片、非布司他片、阿立哌唑片、替格瑞洛片、利格列汀片、利格列汀二甲双胍片、西格列汀片、西格列汀二甲双胍片、度洛西汀肠溶胶囊、他达拉非片、利伐沙班片、索利那新片、阿立哌唑口崩片、阿格列汀片、阿哌沙班片、磷丙替诺福韦片、阿托伐他汀钙片、氯吡格雷片及琥珀酸美托洛尔缓释片。倘于签立收购协议后两年内未能就任一特定目标产品取得国家药监局将予授出的药品批准文号及上市许可或未能将任一目标产品的许可持有人变更为本公司或本公司控制的任一附属公司,则本公司将不会就该目标产品作出任何里程碑付款或余额付款。收购的目标资产包括与目标产品相关的中国境内知识产权、工业产权和所有权。A股公告信息更全面,国金医药组对比标的数据整理得很好了,引用一波:

交易结构都是里程碑式付款,具体条款还是建议去看公告,这些品种中很多都是以“同一生产线生产,已在美国或欧盟上市”纳入优先审评的政策套利,抛开品种的差异,看大账就是,第二次收购的均价(0.6亿/个)比第一次(0.84亿/个)有了显着的下降,这大半年间夹杂了个带量采购,这个折价就是必然的了,这价格肯定比自研要贵的,但是胜在省时间、效率高啊,哪有下馆子比住家饭还便宜的道理?

就算是亲爹,地主家也没余粮啊...

更有意思的是,第二次成交的品种的注册期限延长到两年了,第一次的是一年,这就意味着有些相对早期点的品种也打包卖了,而且第二次卖的资产包里面还有工业产权,产能有多大,公告没披露资产明细就不知道了,但是可以基本确定的是,目前研究院仿制药相关的资产已经清仓大甩卖给上市公司了,毕竟政策是会影响研发决策的,4+7出来后节奏肯定是有所调整的。

4+7之后,仿制药批文的价值是在持续衰减的,能早卖就早卖,越拖定价就越容易引起质疑,还不如一把把手尾给清了。回到上市公司的角度来说,这些品种都是新进入者,没有历史包袱,做多做少,都是增量,这么多品种,肯定有腾挪空间的,能玩到什么体量,就考验管理层的决策了,是拥抱政策,还是对抗政策,还是下沉腾挪,都是一念之间,当下去评估这些批文的价值就是刻舟求剑…

这批批文的价值是在未来某个下雨天的会议室杀伐果断中决定的...

从可威的运作历史来讲,管理层还是非常理解中国市场的,相信党性不会差...我一直坚信,有党性的仿制药企业,其实日子不会太难过的…

2018中报,账上现金16.08亿人民币,给黑石发的CB融了4亿美金(26.76亿人民币),两笔交易累计金额21.31亿人民币,交易结构都是按里程碑付款,对于当期的资金没啥压力,要投多少资源让产能落地就得等后续的财报了,未来的仿制药必然是成本导向的跑量竞争,如何确保成本优势还是要动态的看,但好说歹说这两笔关联交易已经解决了市场不待见的仿制药类的业务,但是这两笔交易后,接下来一段时间,仿制药政策对于上市公司的影响会放大了…

仿制药的定价基本上都还是有个锚在哪里,未来真正难的是研究院那批1.1类新药的定价...

创新药批文的价值是随着临床的推进指数级提高的,目前的热门大单品基本上一两个就可以扛起一个上市公司的门面了,从大股东最优的角度来看,研发风险可控的品种当然是养大了临门一脚再风光出嫁啊,研发风险不可控的品种当然早早license out分摊风险啊,那未来那些待字闺中的大美女,上市公司要用什么代价接进来呢?

大部分人线性的逻辑当然是,要不咱现在就接进来?

且不论管线对价,先感受下起手就超1500人的研发团队每年要烧多少再说...

因此,务实的思路就是:搁置争议、接受现实、共同发财。

既然大哥有大智慧设计了这样的架构,有些钱别人就该赚的,只要不像HR、HS这么搞分家,大家一起发财,价格的问题都好谈,即便是喝不上汤,能吃肉也不错了;即便是不幸分家了,宗家的份没丢,这事还是能办的。

其实,只要接受咱是吃肉的,那这个“薛定谔的困惑”也就不难接受了~

结语:

这年头,能坚持到最后的都是真爱...

不容易,那就友情赠送两个彩蛋,先看分时,再看当天发生了啥,请各自意会~

免责声明:智通财经网发布此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,投资者据此操作,风险自担。