滨江集团董事长戚金兴曾表示,“要确保(滨江集团的物业)到2019年顺利上市”。如今2019年才过不到2个月,这一承诺便已兑现。

智通财经APP观察到,2月26日,滨江服务集团通过了港交所聆讯,这意味着公司即将在港股市场登陆。也就是说,自2017年2月滨江集团将其物业项目分拆后,该公司整整走了2年港股上市之旅已抵达终点,开始了在港股市场新的征途。

靠杭州“养活”的物业公司

招股书显示,滨江服务集团是一家专注于高端住宅的物业管理提供商。公司成立于1995年,如今公司发展已形成一定规模。按2017年高端住宅物业在管建筑面积计,滨江服务集团于杭州排名第二,为浙江省第五、长三角第十。

截至2018年8月31日,在浙江省内15个城市及上海设立了35间附属公司及分支机构。

目前,公司总共有68个在管物业,包括51个住宅物业及17个非住宅物业,在管总建筑面积为1080万平方米,其中属于滨江集团的合同管理面积(不包括在管建筑面积)为710万平方米。

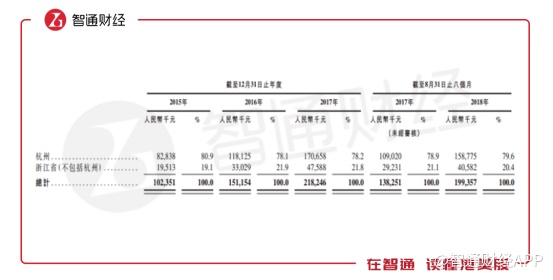

值得注意的是,滨江服务集团算得上一家只服务于杭州市的物业管理公司。招股书显示,截止2018年8月,在公司的在管面积中,756万平方米在杭州一个城市,而除杭州市外的浙江省分布管理面积仅有326万平方米,占比仅30%。在收入方面,在杭州市的收入占比常年接近80%。

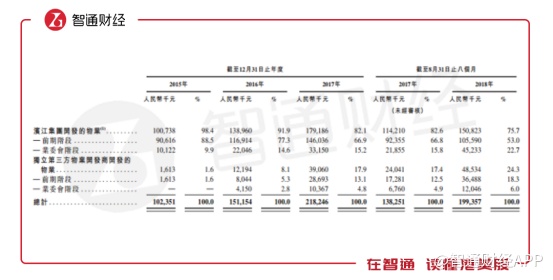

造成这一现象的原因与其母公司滨江集团有很大关系。数据显示,2015-2017年,由滨江集团开发或其共同开发的物业贡献收入分别为98.4%、91.8%、82.1%。也就是说,滨江服务集团在业务上还是与母公司保持了高度一致性。

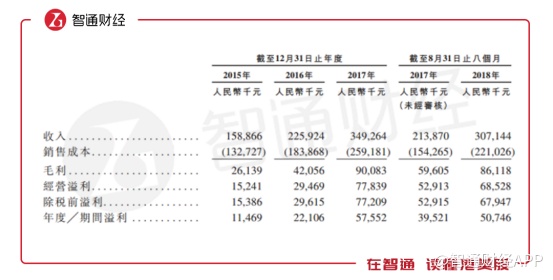

这一战略为公司的业绩增长带来了较大助力。智通财经APP观察到,2015-2017年,滨江服务集团的营业总收入从1.59亿元增至3.49亿元,三年复合年增长率为48.27%。截至2018年8月31日,公司营收已达3.07亿元,接近上年全年水平。净利润方面,公司净利润从2015年的1146.9万元增至2017年的5755.2万元。年复合增长率高达124.01%。

相较而言,目前于港股上市的物业管理公司在2015-2017年平均营收年复合增长率仅有29%,净利润平均年复合增长率则为58.4%。这说明与同行公司相比,滨江服务集团的业绩增长能力还是值得肯定的。

后拼爹时代的选择

在公司招股书风险因素栏目中,有这样一句话,“我们未必能按计划扩充物业管理组合,可能对我们的业务、财务状况和经营业绩造成重大不利影响。”

这一句话便将我们从前面的公司高增长拉回了现实。这个现实就是如今国内多数物业管理公司都在“拼爹”,所谓的行业竞争背后也都是各大房企的较量。可以说,滨江服务集团在“拼爹”竞赛中已经输在了起跑线上。

相较于大型房企,滨江集团不管在拿地规模还是速度上有所欠缺。数据显示,滨江集团在2018年上半年的土储面积仅有771万平方米同期拿地面积为244万平方米。2018年下半年公司拿地面积仅约50万平方米,较上年的下半年拿地面积同比大幅下降。母公司土储面积上不去,滨江服务集团未来的业绩也将会受到很大的影响。

因此,滨江服务集团现在也开始寻求降低对母公司的依赖,通过并购其他物业公司的方式谋求发展。

智通财经APP观察到,在募资用途中,公司指出将收购其他物业管理公司以扩张公司规模,并且收购标的需满足收入超过5000万或净利润超过1000万元的条件。

除了计划并购外,滨江服务集团还进行了“内部降费”。在招股书“风险因素”中公司指出,较高的员工成本会影响公司盈利能力。

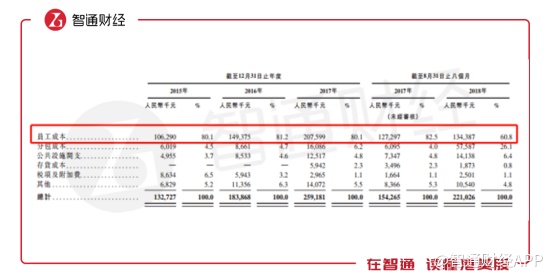

数据显示,2017年全国百强物业管理公司的平均人工成本占比为55.84%。而滨江服务集团在2017年的人工成本占比达到其销售成本的80.1%。

于是,为了进一步提高公司盈利能力,在2018年公司对该项目进行了“降费”。招股书显示,通过向外分包部分业务公司在2018年减少了一定人工成本,截至2018年8月31日,公司人工成本占比降至60.8%。

不过,从目前市场反应来看,投资者似乎更青睐于背靠强大房企的物业管理公司,所以市场将会对这家寻求独立发展的物业管理公司如何还有待观察。