本文来自微信公众号“Kevin策略研究”,作者为中金海外策略师刘刚Kevin、董灵燕。

报告要点

当前反弹到了什么程度?还有多少空间?综合目前增长(预期)及流动性环境(利率水平)看,估值是否合理?在盈利短期内大概率无法明显改善前,市场是否还有上行空间?

1月回顾:情绪改善,风险资产全面反弹;大宗>股>债;新兴>发达

2月展望:鸽派联储有助于支撑估值,业绩和主要事件进展决定市场方向

配置建议:鸽派联储+资金轮动=风险偏好抬升+适度加配新兴

1月全球资产回顾:情绪改善,风险资产全面反弹;大宗>股>债;新兴>发达

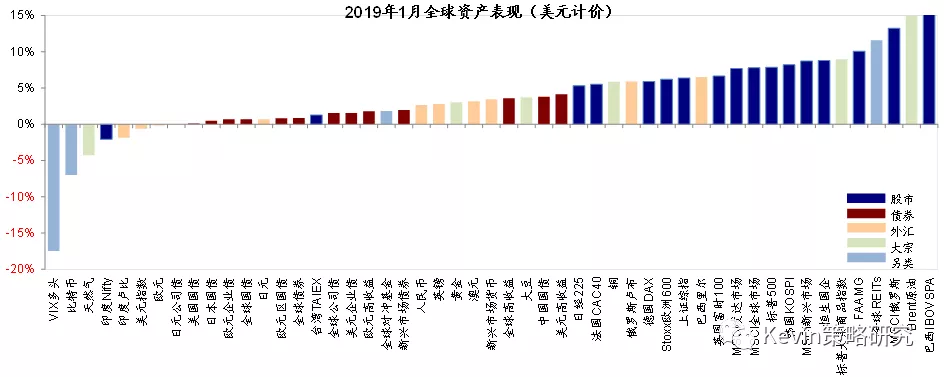

在经历了去年12月的恐慌式下跌后,得益于年初中美央行的鸽派姿态和宽松政策,2019年1月几乎所有在去年底遭受重创的风险资产如美股、高收益与投资级信用债、原油、新兴市场等都迎来了一波强劲的V形反弹。相比之下,在风险偏好得到明显修复的背景下,避险资产表现落后,不过弱势美元支撑了黄金的表现。整体来看,美元计价下,巴西和俄罗斯股市、原油、REITs、FAAMG,韩国与港股表现最好;相反,VIX多头、比特币、印度天然气、印度卢比、美元指数和美国国债表现落后。

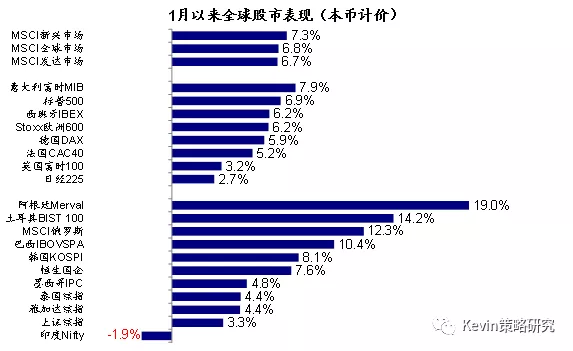

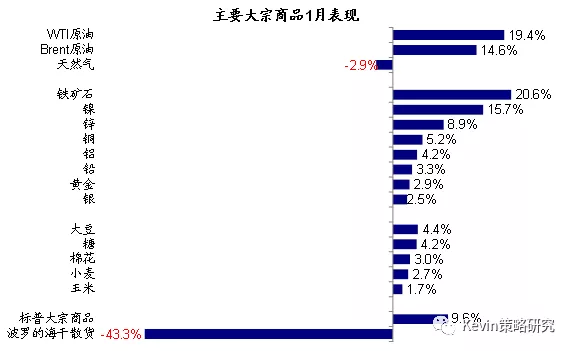

1月,1)跨资产之间,大宗>股>债;2)权益市场,新兴>发达;发达中,美国>欧洲>日本(本币计价);新兴中,阿根廷、土耳其、巴西、俄罗斯、韩国领涨,印度与A股落后;板块层面,能源金融科技等周期品领先;3)债券市场,情绪修复和油价回升推动信用利差明显收窄,高收益债和投资级信用债因此大幅反弹;但利率从底部回升拖累利率债跑输;4)大宗商品,原油和铁矿石领涨,干散货指数和天然气下跌;5)汇率:美元指数维持弱势,新兴汇率反弹;6)另类资产中,REITs大涨,但VIX和比特币大跌。

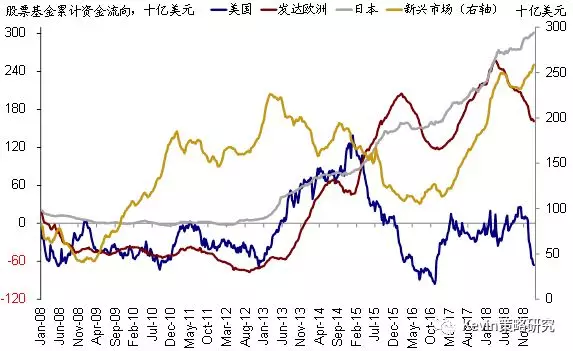

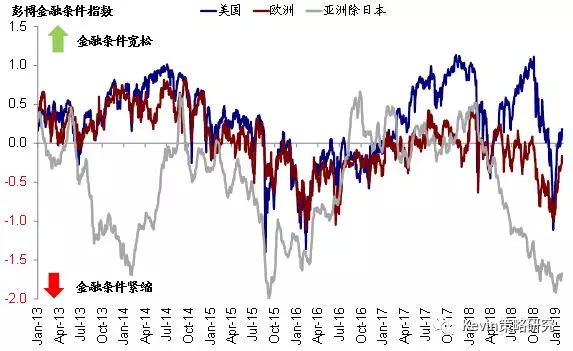

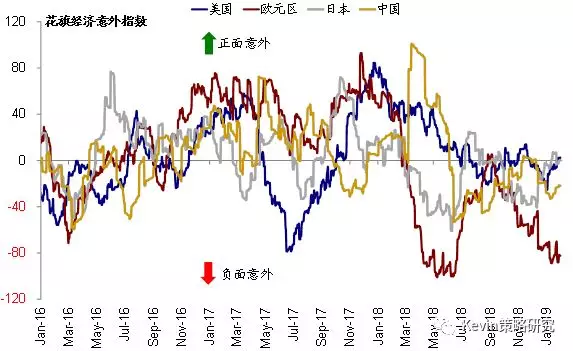

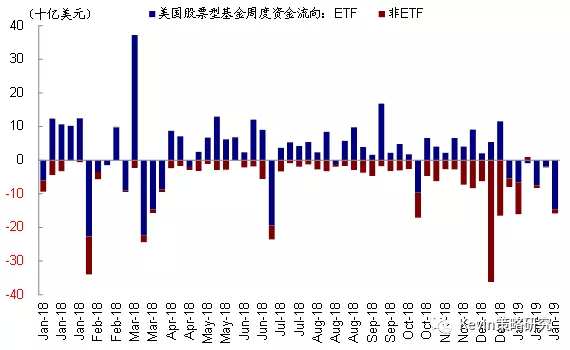

1月,全球资金整体流出权益但流入债券资产。不同市场间,资金继续流出美股和欧洲,流入日本特别是新兴市场。金融条件方面,全球主要市场均明显改善,但美国欧洲的改善幅度更为显著。经济意外方面,中美日均有不同程度回升,但欧元区依然回落。

美元计价下,巴西和俄罗斯股市、原油、REITs、FAAMG,韩国与港股表现最好;相反,VIX多头、比特币、印度天然气、印度卢比、美元指数和美国国债表现落后

1月全球股市多数反弹,新兴胜发达,发达市场中意大利和美股领涨,新兴市场中阿根廷和土耳其领涨,但印度股市下跌

年初以来,美股市场周期>防御,价值>成长,小盘>大盘

1月油价大涨,天然气下跌;铁矿石和镍大涨10%以上;农产品上涨

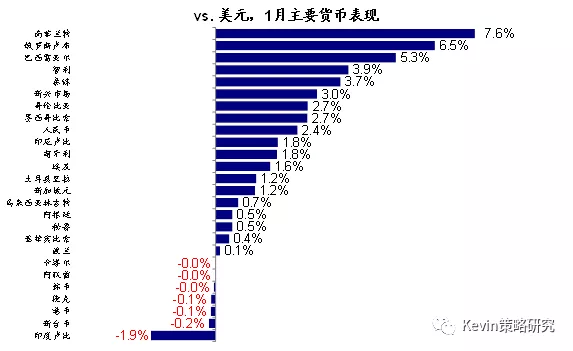

1月美元小幅走弱,南非兰特和俄罗斯卢布分别上涨7.6%和6.5%,印度卢比下跌1.9%

1月资金加速流入新兴,继续流入日本,美国和欧洲流出放缓

1月美国、欧洲和亚洲除日本地区金融条件均有所放松,但美国和欧洲的改善幅度更为显著

1月美国、中国和日本经济意外指数不同程度回升,欧元区经济意外指数回落

2月全球市场展望:鸽派联储有助于支撑估值,业绩和主要事件进展决定市场方向

如果说在经历了去年底恐慌式的剧烈抛售后有所企稳修复并不算意外,那么全球风险资产在1月份的反弹幅度和力度依然超出了市场的预期,甚至多数投资者可能并没能完全抓住这一轮V型反弹。那么当前的反弹已经到了什么程度、还可能有多少空间可能是投资者普遍关心的问题。

为了回答这一问题,我们首先要搞清楚本轮反弹背后的原因和驱动力。以美股为例,

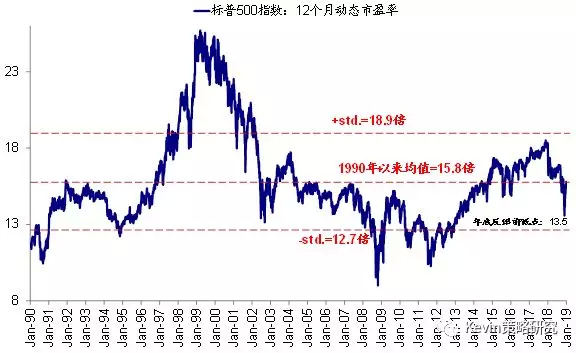

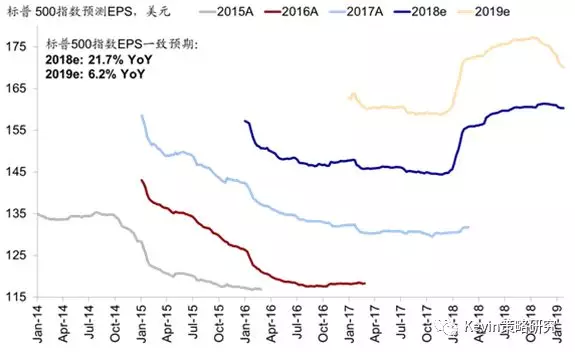

首先,1月份能够出现快速反弹的一个前提是此前的恐慌式下跌计入了非常悲观的预期。我们在《海外配置1月报暨2018年回顾:预期悲观、压力仍在》和《当前投资者对美股市场关心的几个主要问题》分别测算并提示在低点附近标普500指数13.5倍的动态估值计入的2019年-4.1%~-6.6% EPS增长可能过于悲观。不过,这一点在此前恐慌情绪和资金流出主导的市场环境下无法起到实际作用,但待情绪企稳后才可以推动超跌反弹。

在低点附近标普500指数13.5倍的动态估值计入的2019年-4.1%~-6.6% EPS增长可能过于悲观

不过这在短期内由情绪和流动性驱动的市场环境下无法起到实际作用,要待情绪企稳后

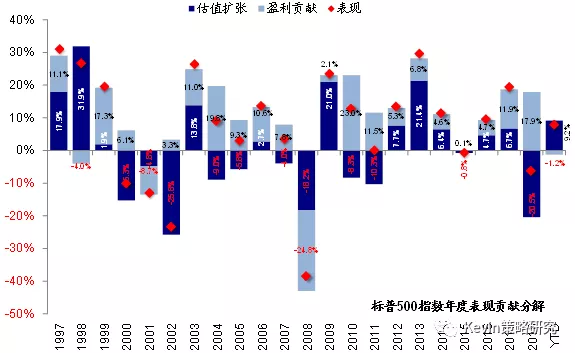

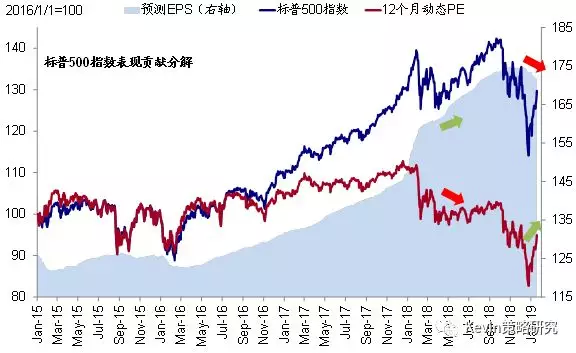

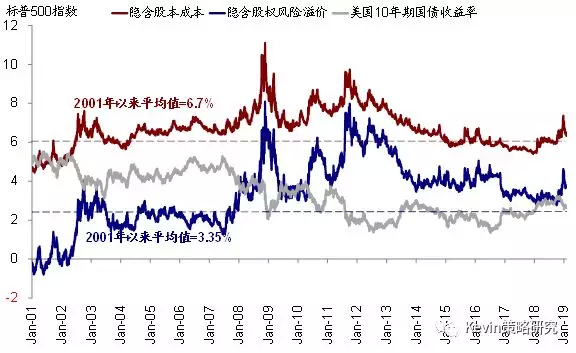

其次,与12月FOMC会议不及预期鸽派进而触发市场连续快速下跌类似,1月初美联储主席Powell明显转向鸽派的表态成为稳定并扭转悲观预期的关键;而且市场的反弹、利率的回落和信用利差的收窄又进一步推动整体金融条件明显改善。从市场的两个驱动因素来看,在盈利预期依然趋弱甚至2019 EPS仍有下调的背景下,估值是推动本轮市场反弹的动力,而估值的推动又主要来自风险溢价的回落,不过目前正在披露的美股四季度业绩70%以上的公司盈利均超预期也为市场提供了一定支撑。

估值是推动年初以来市场反弹的动力

特别是在当前盈利预期依然趋弱甚至2019 EPS仍有下调的背景下

而估值的推动又主要来自风险溢价的大幅回落

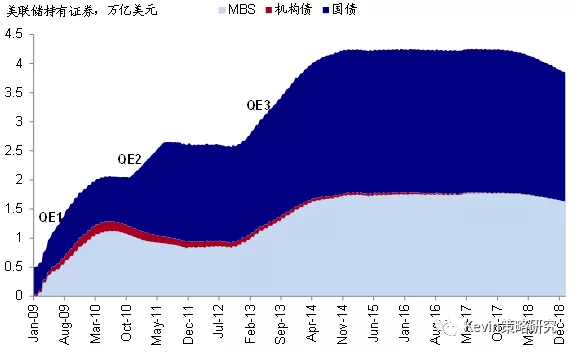

在刚刚结束的1月FOMC会议上,虽然市场已有所预期,但美联储依然传递了比预期还要鸽派的信号,主要体现在继续强调“保持耐心”、暗示加息可能暂时停止、以及不排除对缩表政策做出调整等三个方面。这一姿态在压低市场预期加息概率、美元和美债利率的同时,从市场角度的最大作用是能够支撑估值水平。

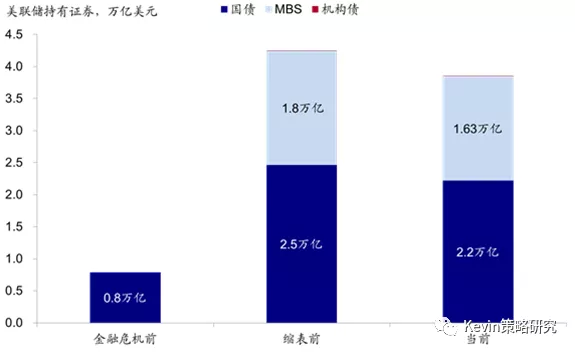

美联储目前持有证券资产3.85万亿美元,其中国债2.22万亿、MBS 1.63万亿、机构债2400亿

1月FOMC会议暗示不排除对缩表政策做出调整

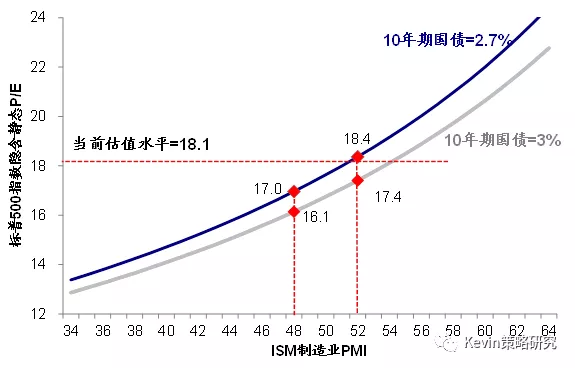

那么,综合目前增长(预期)以及流动性利率环境(利率水平)看,当前的估是否合理呢?换言之,在盈利短期内大概率无法出现明显改善之前,市场是否还有上行空间呢?动态来看,假设增长基本维持在当前水平,目前的无风险利率环境(2.7%左右的10年期国债)能够支撑当前估值;不过如果未来增长进一步回落,而无风险利率还有上行压力的话,那么目前的估值水平是无法支撑的。静态来看,标普500当前15.8倍的动态估值已经回到长期历史中枢附近,也接近也我们根据DDM和风险溢价模型测算的合理均衡水平,因此可以说单纯对估值部分的超跌修复已基本完成。当然了,这并不意味着如果在利率快速下行或风险偏好明显抬升下无法进一步扩张。因此,不难看出,在目前美联储已经明显转向鸽派的背景下,增长和增长预期更为关键。

当前市场预期标普500指数2019年EPS增速为6.2%

假设增长基本维持在当前水平,目前的无风险利率(2.7%左右的10年期国债)能够支撑现在的估值

除此之外,2月份一些重要事件的进展也可能对市场方向产生重要影响,例如中美贸易谈判(3月1日)、英国退欧、政府预算谈判(2月15日)以及债务上限(3月1日)。

因此,总结而言,我们认为在目前市场估值已经基本得到修复的背景下,美联储的超预期鸽派姿态能够继续对估值水平起到支撑作用,但往前看市场的反弹空间和方向将取决于盈利(美股四季度业绩期持续到2月中旬左右)以及上述主要事件的进展。如果都能朝着有利的方向发展,我们认为反弹或仍有空间,反之亦然。

2月资产配置建议:鸽派联储+资金轮动=风险偏好抬升+适度加配新兴

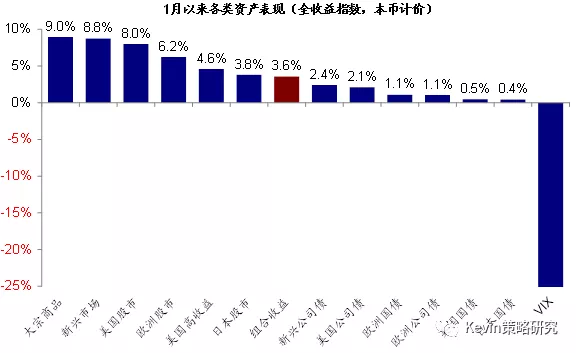

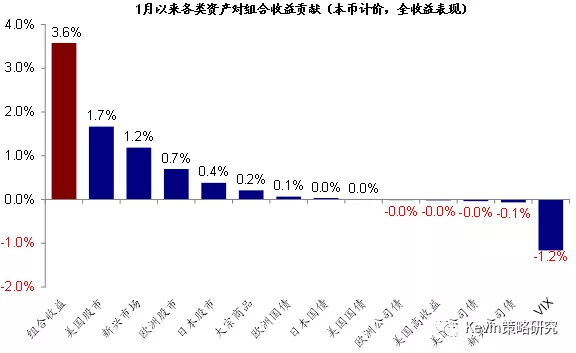

1月,我们的海外资产配置组合上涨3.58%(本币计价),表现不及全球股市(7.25%,MSCI全球指数,美元计价),股债60/40组合(5.09%)、以及大宗商品(8.97%,标普大宗商品指数)的表现,但跑赢全球债市(1.88 %,美银美林全球债券指数,美元计价)。虽然1月份的反弹弹性有限,但如果综合12~1月过去两个月的表现,我们的组合依然能够起到回撤和波动小、但累计跑赢的效果。自2016年7月成立以来,该组合累积回报27.7%,夏普比率1.5(图表2)。分项来看,主要权益资产是1月我们海外配置组合的主要收益来源。相反,作为组合保护的VIX多头头寸因市场反弹是最大拖累(图表3~4)。

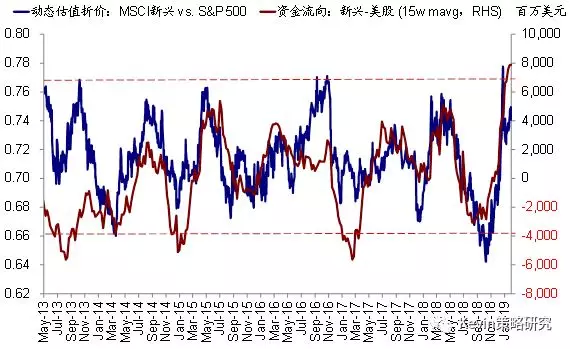

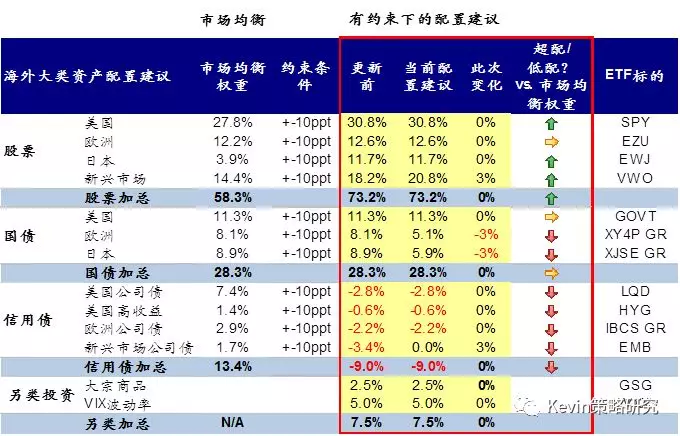

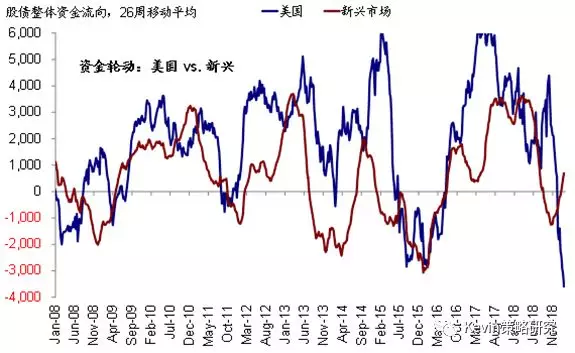

对于2月,正如我们在上文中分析的那样,美联储的超预期鸽派姿态以及由此带来的利率回落和金融条件改善使我们相信依然可以维持对主要权益市场的超配;同时利率债在这一鸽派政策环境下也有一定配置价值、且可以作为后续风险如果再度回升的对冲手段;信用债虽然在1月也明显反弹,但一些问题(如到期量大、企业杠杆偏高等问题)促使我们依然维持相对谨慎的看法。权益市场内部,结合近期美联储鸽派资产、美元偏弱以及全球资金持续向新兴市场的轮动(图表15),我们建议可以适当增加对新兴市场的配置比例;但需要注意的是,从相对估值比较的角度来看,MSCI新兴市场相对美股的估值折价已经回升到2013年以来区间的上限,因此并不具备明显的相对吸引力(图表16)。具体配置比例请参考图表5。

1月,我们的海外资产配置组合上涨3.58%(本币计价),表现不及全球股市(7.25%,MSCI全球指数,美元计价),股债60/40组合(5.09%)、以及大宗商品(8.97%,标普大宗商品指数)的表现,但跑赢全球债市(1.88 %,美银美林全球债券指数,美元计价)

从资产表现来看,1月大宗商品大涨9%,新兴市场也上涨8.8%,但VIX指数大跌35%

1月美国股市和新兴市场分别贡献1.7和1.2ppt的涨幅,VIX指数是主要拖累(1.2 ppt)

基于“四因子”框架和BL模型的海外大类资产配置建议

近期全球资金出现了较为明显的发达与新兴市场的轮动

从相对估值比较的角度来看,MSCI新兴市场相对美股的估值折价已经回升到2013年以来区间的上限