本文来自EBoversea,作者:付天姿、吴柳燕、秦波。原题《华虹半导体(1347.HK)2019年需求面无忧,然供给端受限或致增速放缓》。文中不代表智通财经观点。

文章摘要

营收及毛利率表现基本符合预期,非经营性收益导致净利润小幅超预期

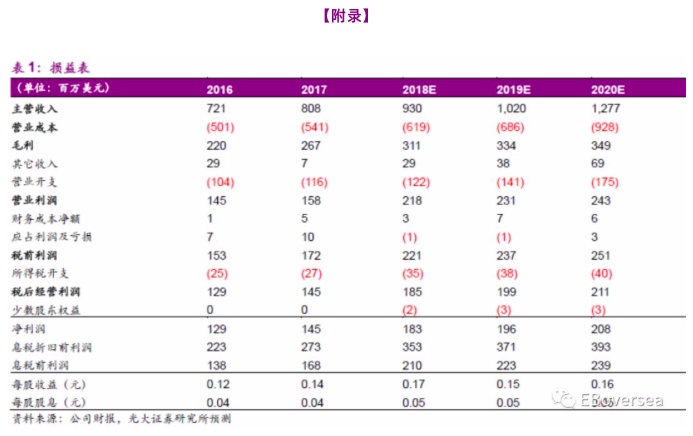

4Q18公司实现营收2.491亿美元,同比增长14.8%,环比增长3.3%,与彭博一致预期的2.504亿基本吻合。毛利率为34.0%,同比上升0.3个百分点,环比持平,与彭博一致预期吻合。实现归母净利润0.49亿美元,同比增长18%,净利率同比提升0.4个百分点至19.5%;合EPS为0.042美元,同比上升0.002美元,较彭博一致预期的0.040美元高约5%。

4Q18晶圆出货量持平,ASP恢复健康增长

4Q18晶圆出货量同比上升6%,环比基本持平,产能利用率由3Q18的101.5%回落至96.7%,分析主要由于产能如期扩张以及晶圆厂年度维护共同导致;晶圆ASP同比上升8%,环比上升3%,主要由于部分产品售价上升以及产品组合优化。

2019年需求面维持紧俏,然供给端受限或导致业绩增速放缓

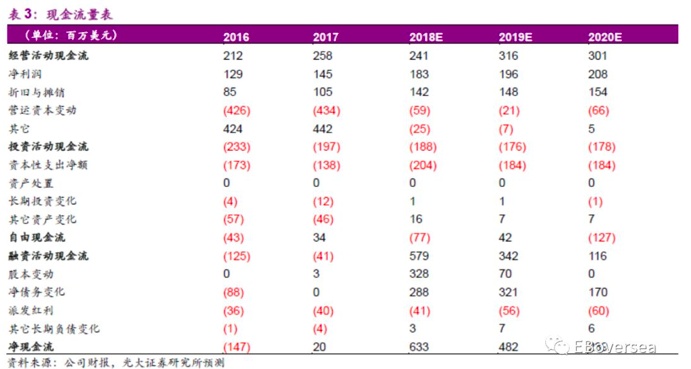

从需求端来看,综合银行卡供应链份额潜在提升幅度、MCU及分立器件的旺盛需求,仍将支撑公司2019年产能需求面维持紧俏。从供给端来看,公司规划19年8寸扩产10K,然而考虑到8寸机台稀缺性,预计扩产进程或因此推迟,产能供给不足将成为其8寸销售额扩张的核心限制因素。结合12寸厂规划于4Q19量产,当期营收贡献有限,我们预计公司19年整体营收增速将由18年的15%回落至10%左右。受一次性大额收益影响,18年净利润基数大幅抬升,我们预计19年净利润增速回落至高个位数水平。

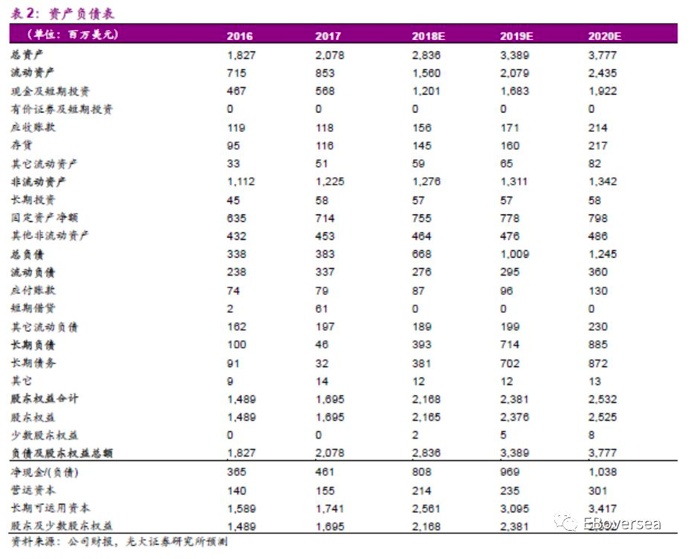

由稳定盈利进入快速扩张阶段,或驱动其估值体系切换

12寸厂投产后将打破既有产能瓶颈,打开未来上升空间;伴随其产能释放,预计20年营收增速有望显著加快,且21-22年仍将维持双位数成长;然而新厂存在大额折旧压力及产能爬坡过程,我们预计19-21年12寸净利润贡献基本为零甚至存在小幅亏损风险。2019年起公司由纯粹8寸厂的稳定盈利阶段进入新建12寸的快速扩张阶段,或将带来其估值体系切换。

估值与评级

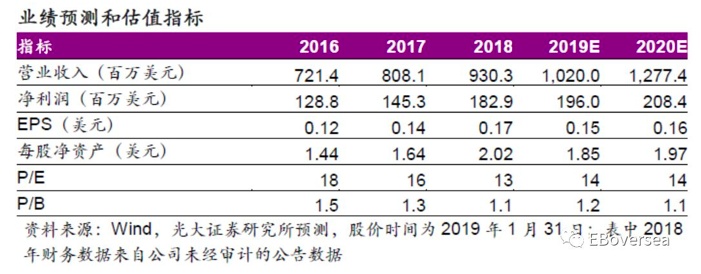

鉴于公司8寸产能受限,下调19-20年EPS预测11%/15%至0.15/0.16美元。由于行业步入周期性调整阶段不利于其估值提升,参考其历史PB估值区间(0.7-2.0倍),认为给予19年1.4倍PB(对应19年17倍PE)为合理估值水平,下调目标价至20元港币;公司8寸经营表现有望继续优于同业,同时扩产12寸打开未来成长空间,维持“买入”评级。

风险提示:中国区晶圆代工竞争加剧;产品结构改善不及预期。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。