赚来了美元、欧元但总感觉钱不够花,这或许是光学眼镜架制造商恒发光学现今经营状况最真实的写照。

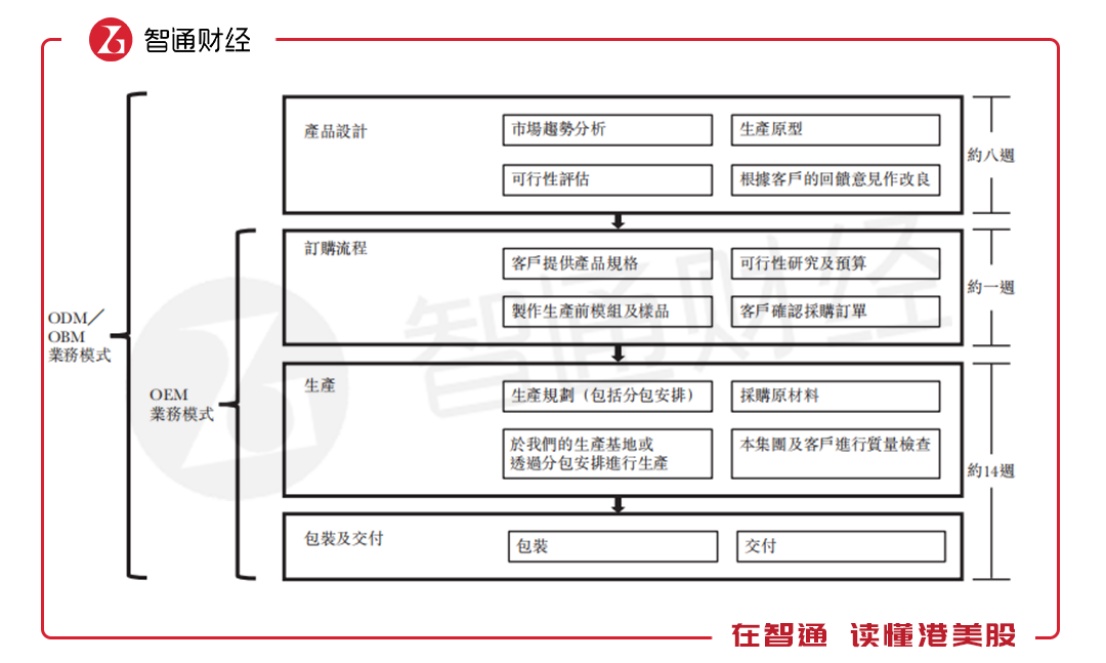

智通财经APP注意到,1月28日在港交所递交招股说明书的恒发光学是一家创立于1986年的眼镜制造商,公司主要通过ODM及OEM业务模式生产及销售各种光学眼镜架及太阳眼镜。公司提供的综合及定制服务包括产品设计及开发、原材料采购、生产质量控制、包装及交付。

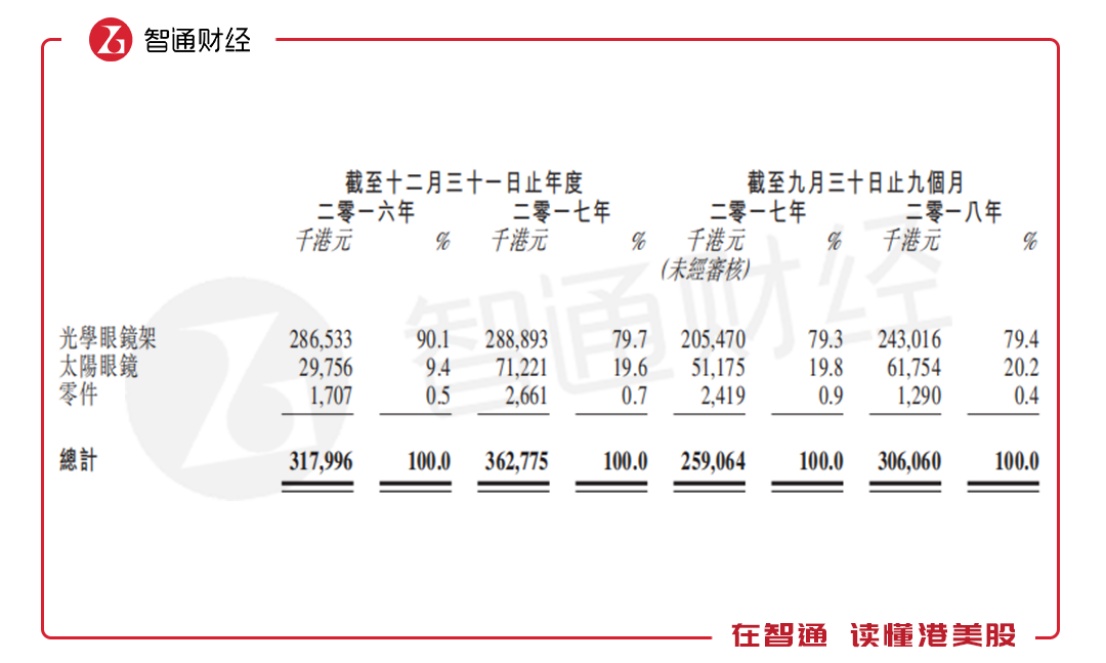

公司的产品主要包括光学眼镜架及通常由金属或醋酸脂或两者混合制成的太阳眼镜。于往绩记录期,公司制造合共超过3200种光学眼镜架及太阳眼镜的多元化产品组合。总体来看,截至2018年前三季度公司光学眼镜架的收入达到2.43亿元,占营收比重79.4%。

分地域来看,恒发光学已经与世界各地的客户建立广泛的网络(主要为国际眼镜零售商、贸易公司及特前品牌拥有人),根据弗若斯特沙利文报告,就贸易价值而言,恒发光学的销售覆盖2017年全球十大光学眼镜架进口国家。于往绩记录期以客户指定的品牌名称生产优质眼镜产品并销往超过35个国家,包括(但不限于)荷兰、意大利、英国及美国。截至2018年前三季度,公司来自欧洲的收入为2.19亿港元(单位下同)占总收入比重的71.4%。

不过,在智通财经APP看来,恒发光学的业务范围虽然广阔,但公司未来的业务规模及盈利水平或许较难保持快速增长。

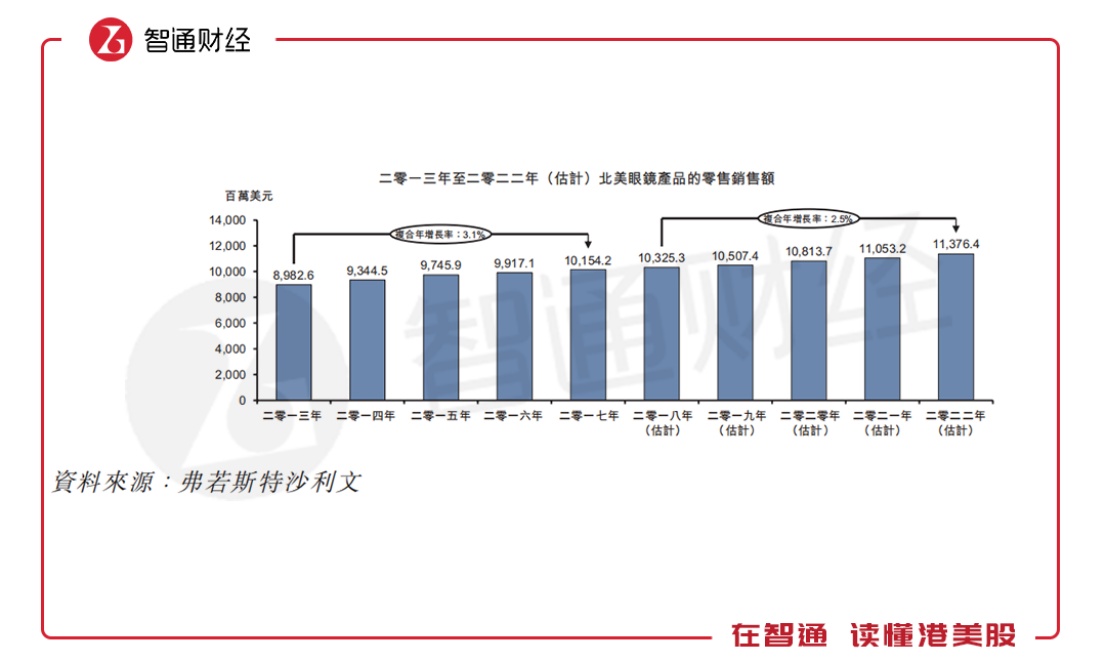

首先从需求角度来看,根据弗若斯特沙利文报告,北美眼镜产品的零售总额由2013年的约89.83亿美元按3.1%的复合年增长率增至2017年的约101.54亿美元。预计北美眼镜产品的零售额在2018年至2022年期间将以2.5%的复合年增长率增长至113.76亿美元。

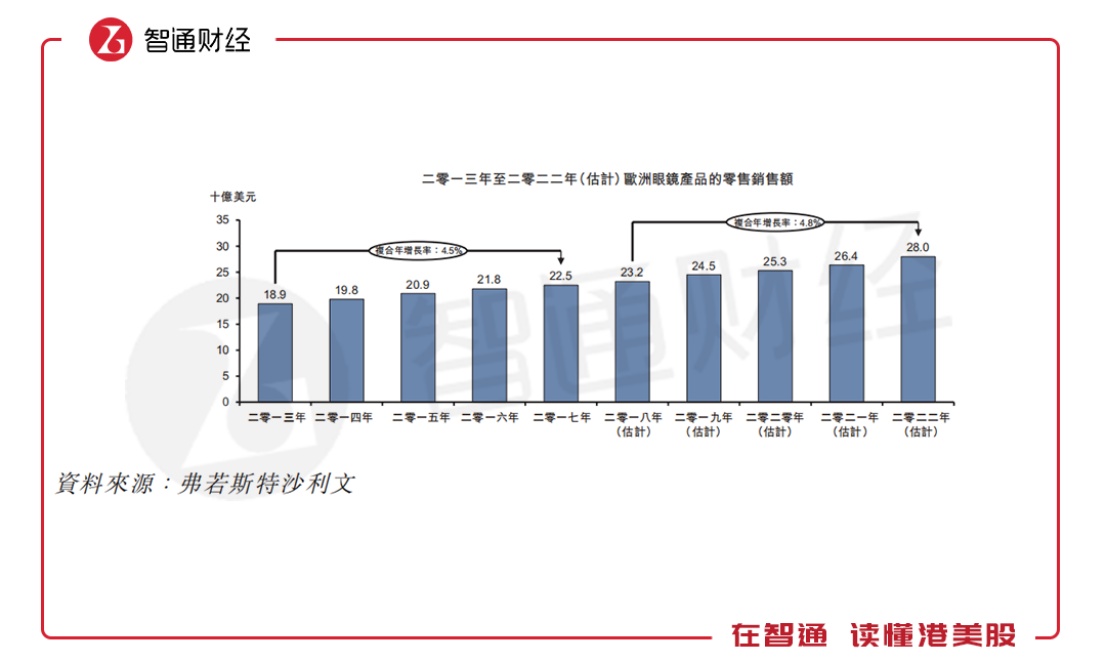

欧洲市场方面,其眼镜零售额由2013年的189亿美元增至2017年的225亿美元,复合年增长率为4.5%。预计2018年至2022年欧洲眼镜零售额将以4.8%的年均复合增长率增长至280亿美元。

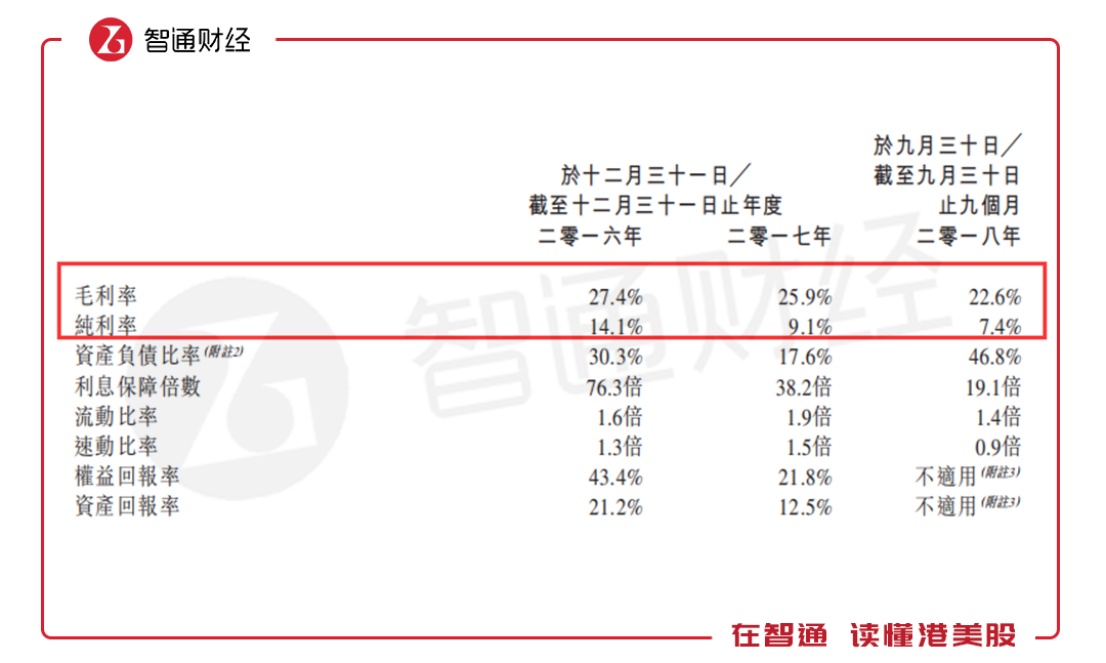

再来看看恒发光学的财务状况,尽管公司2018年前三季度取得了3.06亿元的营收,同比增长18.15%,但公司产品毛利率处于下降状态,同期毛利率下降至22.6%,净利率下降至7.4%。与此同时,公司在2018年前三季度仅仅取得130.1万元的经营活动现金净流入。

正因为恒发光学的盈利水平和盈利质量出现一定程度下滑,公司就需要借债来维持业务发展。截至2018年三季度末,公司资产负债比率大幅提升至46.8%,利息保障倍数大幅下降至19.1倍,偿债能力出现一定压力。

恒发光学在招股书中称,公司上市募集资金主要原因是,为业务扩展解决资源限制问题、为营运保持流动资金、减少依赖债务融资,促进集团稳健可持续发展以及不依赖控股股东提供个人担保或其他抵押品的情况下以获得更多银行借款。

可见,资金压力是恒发光学目前亟待解决的问题,但解决这一问题之后,公司能否提升产品竞争力,公司的盈利水平能否持续回升?这一系列的问题,要等到公司通过港交所聆讯之后才能一一解答。