本文转自微信公号“Kevin策略研究”作者:刘刚、董灵燕

专题:如何理解美股市场回购及其影响?

报告要点

美股回购的整体特点和规律?大量且持续;往往“顺市而为”

回购行为受哪些因素影响?融资成本、盈利能力、投资需求

回购对盈利和市场表现的贡献有多大?

为什么美股公司会选择大规模回购?注重股东回报、较分红更灵活

大量且持续的回购是美股有别于全球其他市场的鲜明特点。作为向股东分配利润的一种形式,回购也能起到增厚EPS并提振短期股价的效果。当前投资者普遍关心的是,在融资成本抬升的环境下,那些此前可能依赖低息环境融资支撑的回购会面临多大压力,以及回购行为还受其他什么因素影响?此外,整体来看,美股回购有什么特点和规律?美股公司为什么更热衷于大规模股份回购?回购对企业盈利和市场表现有多大贡献?这些都将是我们在本文中重点回答的几个关键问题。

美股回购的整体特点和规律?大量且持续;往往“顺市而为”

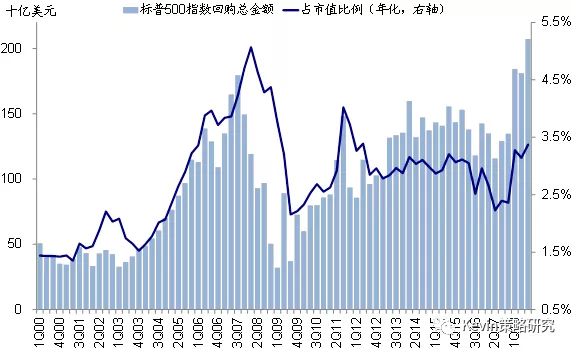

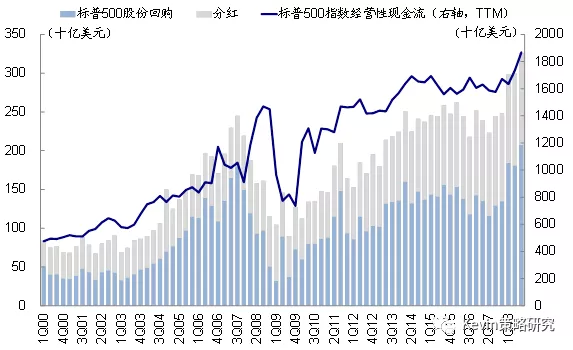

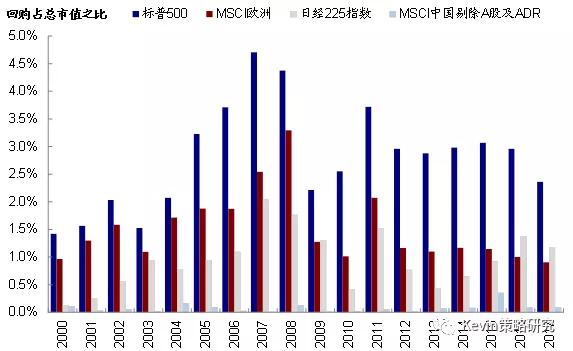

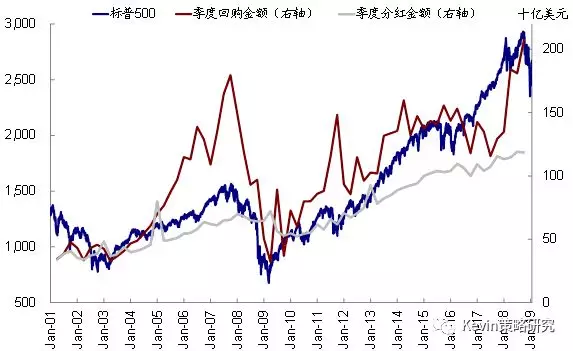

金融危机以来,美股年均回购金额~4800亿美元,市值占比~3%;2018年得益于税改后海外资金大量回流,前三季度回购已达~5725亿美元,同比创新高。

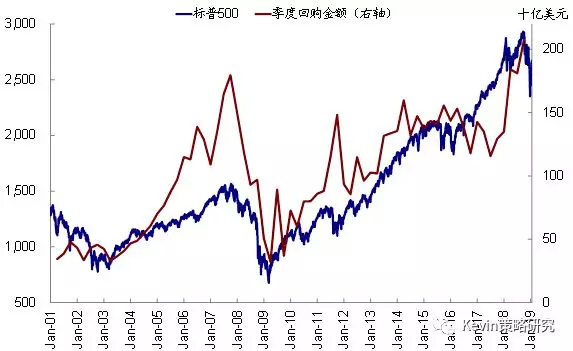

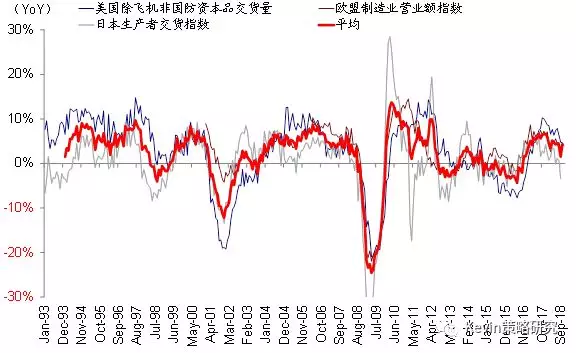

整体上,美股回购往往“顺市而为”,即市场上涨、企业盈利和现金流等情况较好时回购也通常增加;反之亦然,这与一些市场在底部附近“逆势回购”的特征相反。究其原因,主要是由于美股回购更多是作为与分红类似的一种利润分配方式,而并非单纯的市值管理。

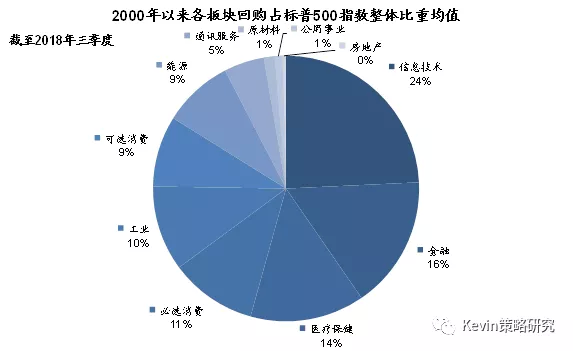

板块层面也存在“顺市而为”的特点,例如作为回购主力的信息技术和大消费板块也都是盈利增速较快、现金流较好、在手现金充裕。

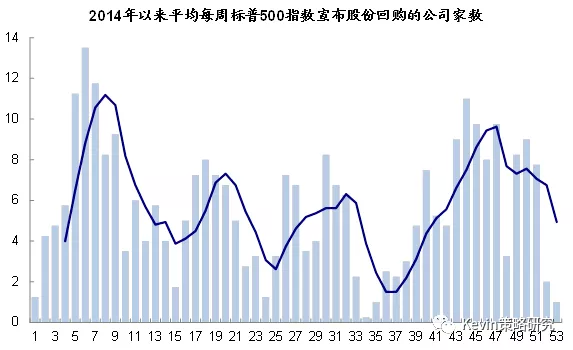

此外,回购行为会受到业绩期公司静默期影响,因此存在一定季节性。

回购行为受哪些因素影响?融资成本、盈利能力、投资需求

那么,回购行为受哪些因素影响?

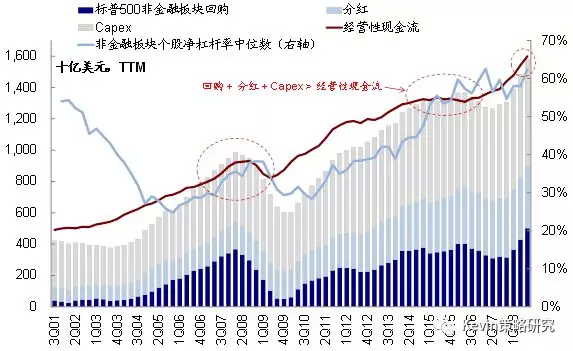

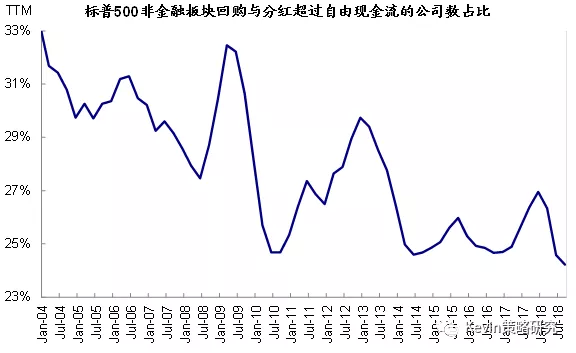

首先,融资成本抬升是否会对此前可能依赖低息环境融资支撑的回购面临压力?简言之,答案是肯定的。我们如果用企业的自由现金流(经营性现金流–资本开支)vs. 利润分配(回购+股息)作为企业需要依赖额外融资的近似衡量的话,当前覆盖率不足的标普500非金融企业占比约为25%,因此这部分企业对于利率抬升更为敏感。整体覆盖率不足的阶段往往也出现在财务杠杆水平较高的时候,如2007-08及2014-15年。

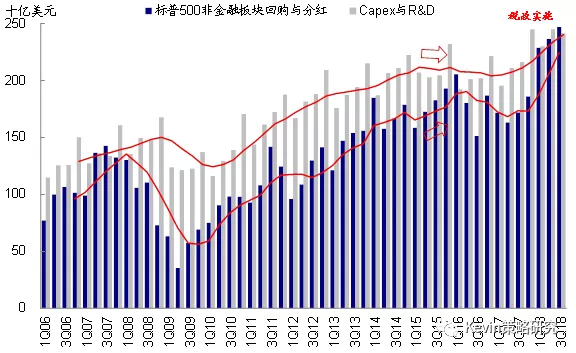

此外,回购行为还会受到盈利能力和现金流状况的影响,主要是由于回购是利润分配的一种形式;投资需求也可能会部分挤占利润分配,因此缺乏投资机会时回购往往增加(2014-15年),而资本开支增加时回购反而减少(2016-17年)。

回购对盈利和市场表现的贡献有多大?

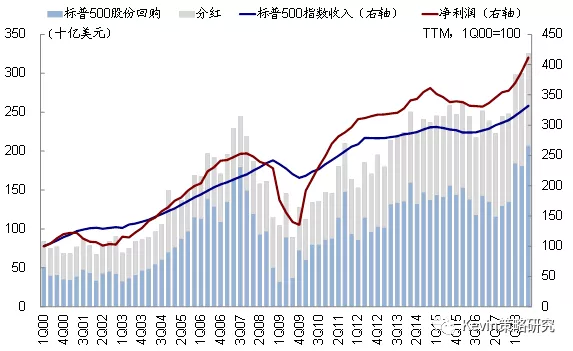

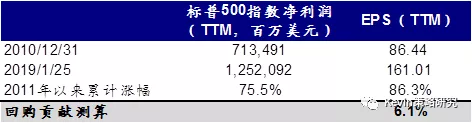

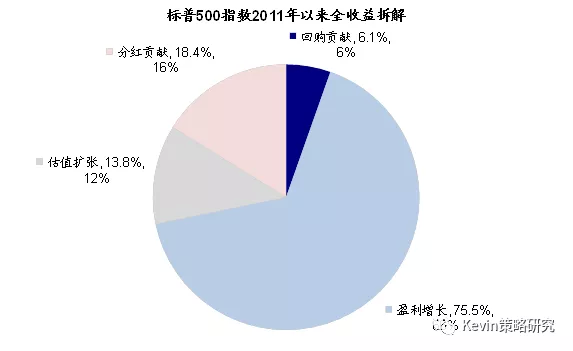

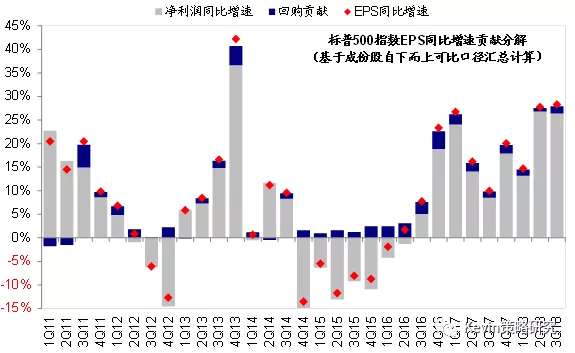

盈利角度,粗略测算,2011年以来标普500指数~151%的全收益回报中,回购贡献~6%。分阶段看,当盈利增长疲弱时(2014-16年),回购甚至是EPS增长的主导,但最近两年却不是主要贡献。尽管2018年回购得益于税改后海外资金大幅回流推动而显著增加,但对于2018年超过20%的EPS增速贡献仅约2ppt。

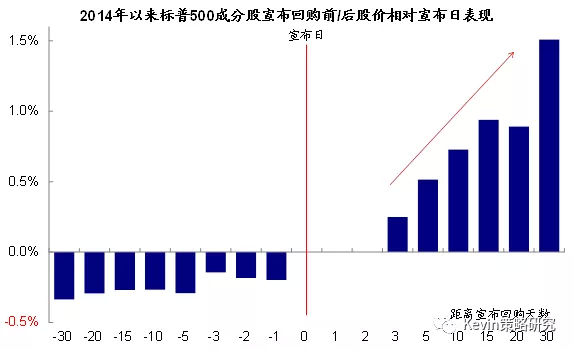

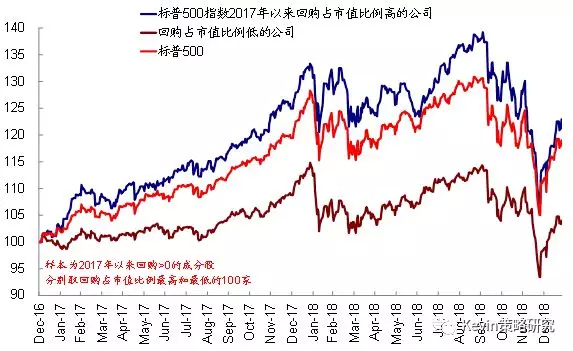

股价角度,公司宣布回购会对短期股价产生直接提振效果;而高回购公司的表现也要明显好于低回购公司。

为什么美股公司会选择大规模回购?注重股东回报、较分红更灵活

从原因上看,美股公司回购之所以远多于其他市场特别是部分新兴市场,首先是因为美股公司更加注重股东回报,且普遍对高管采取股权激励,因此管理层有意愿将利润的较大比例通过回购和分红分配给股东。

那么,同样作为利润分配的方式,美股公司更热衷回购是因为相比分红,回购有几点优势:

1)都需动用现金的情况下,回购对EPS有增厚效果;

2)从管理预期角度,持续且稳定的分红比率(payoutratio)对锚定投资者预期有重要意义,相比之下回购可作为分红的补充,可以更为灵活;

3)回购按资本利得相比分红按个人所得的处理方式具有一定税收优势;

4)回购后股份可以作为库存股(treasurystocks)而无需强制注销。

金融危机以来,美股年均回购股份~4800亿美元,市值占比~3%

从过去20年的历史规律看,美股上市公司的回购往往呈现出“顺市而为”的特点

业绩向好(收入、利润)的时候,企业更有能力进行大规模回购

现金流充裕也是企业有能力加大利润分配的一个主要因素

2000年以来,信息技术回购平均占指数整体的24%,金融占16%,医疗保健和必选消费板块占比也较高

公司回购行为受到业绩期期间公司披露业绩前后静默期(blackout)的影响

融资成本抬升会影响企业经营性现金流之外的资金来源,进而对那些经营性现金流不足以覆盖支出需求(资本开支Capex+回购+股息)的企业更为敏感

目前标普500指数非金融企业中,分红和回购超过自由现金流的公司数比例约为25%左右;2018年得益于整体业绩向好和现金流充裕,这一比例还有所下降

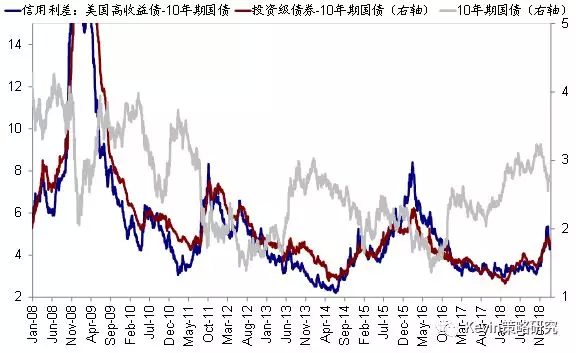

2018年底信用利差一度快速上行

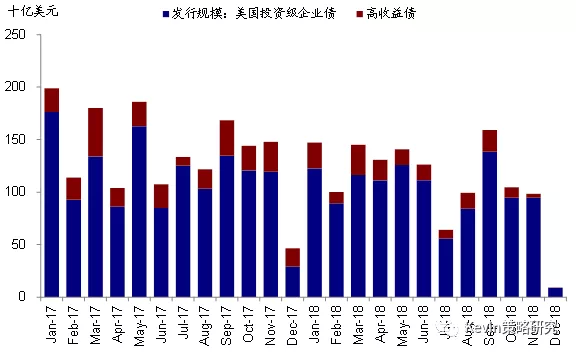

10月后信用债发行规模萎缩,特别是高收益债

不考虑企业业绩的整体周期性因素,投资需求(Capex)相对较弱的时候,回购相对而言可能增多,例如2014~2015年期间

从2016中开始,全球普遍开始进入新一轮投资周期

2011年以来,标普500指数净利润累计增长75.5%,EPS增长86.3%,故回购近似贡献了6.1个百分点

2011年以来标普500指数~151%的全收益中,回购贡献了其中的6%

当企业盈利增速疲弱时,股份回购甚至成为EPS增长的主要动力;但最近两年不是主力

公司宣布回购往往对股价有明显的提振作用

回购占市值比例高的公司跑赢回购占比低的公司

2001年以来,标普500指数现金回购占总市值比重高于欧洲、日本和港

…从绝对值来看,美股回购也要高于分红

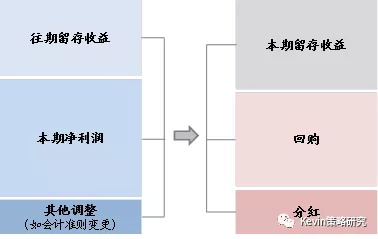

美股上市公司往期留存收益和净利润在回购、分红及留存收益之间分配示意图

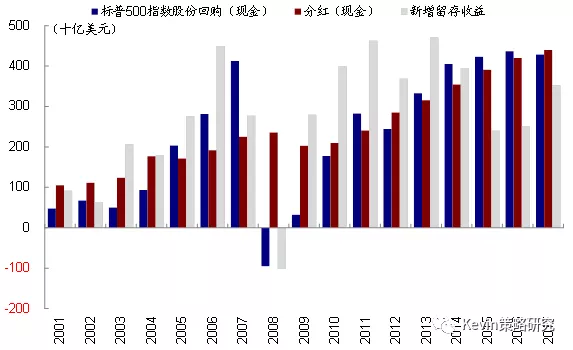

2001年以来,美股回购和分红的现金支出多数时期都要超过当期新增的留存收益

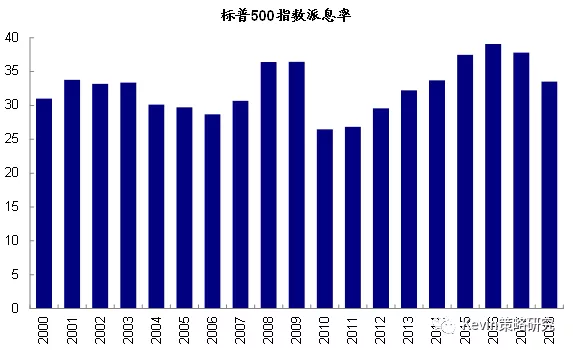

标普500指数历史上的派息率平均为33%左右,相对较为稳定

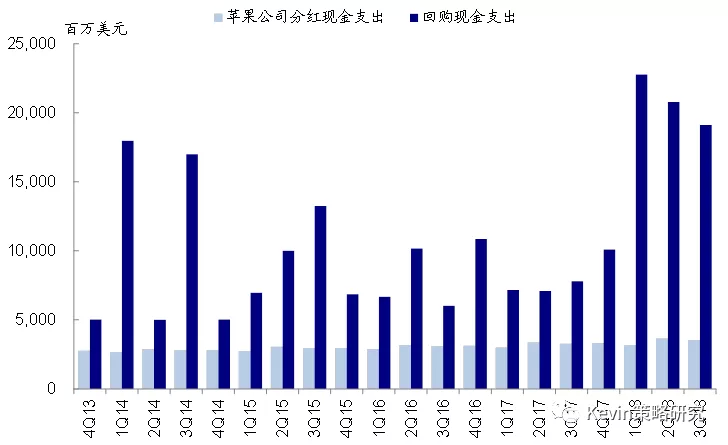

苹果公司的回购与分红对比