本文来自微信公众号“小草消费升级研究”,作者吴劲草、郑慧琳。

摘要

事件

2019年1月24日,好未来(TAL.US)发布了截止2018年11月30日的FY2019Q3(2018.9.1-2018.11.31)未经审计的财报。

投资建议

好未来的利润有多个口径,经常会造成理解混淆。我们觉得可能最需要关注的指标是三个:①营收的情况,②营业利润的情况,③调整其他收入后归母净利润的情况(和NON-GAAP归母净利润不一样)。这几个口径下,Q3营收+35%,营业利润+59%,调整后归母净利润+80%。我们得到如下结论:

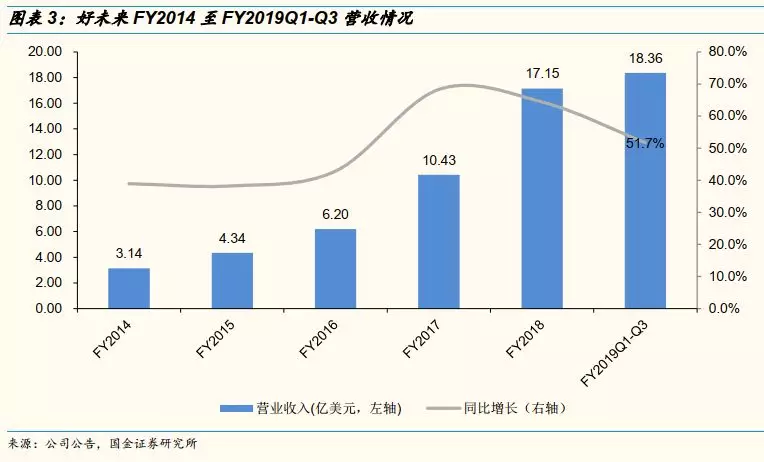

FY19是好未来迎接新常态的一年。好未来FY19Q3实现营收5.86亿美元,同比+35%,FY19Q1-Q3实现营收18.36亿美元,同比+52%。FY19Q4的营收增速指引在33%-36%,人民币口径40%-43%,则FY2019全年收入预计在25.07-25.22亿美元,同比增速46-47%,符合我们的预期。可以看到的是,好未来的增速实实在在放缓了,比之前60%+下了一个台阶到30%+,但是30%+依然是较快的增速(相比其他行业)。网点增速也是实实在在放缓的,我们认为未来收入端30%-40%的增速,或成为好未来的“新常态”。

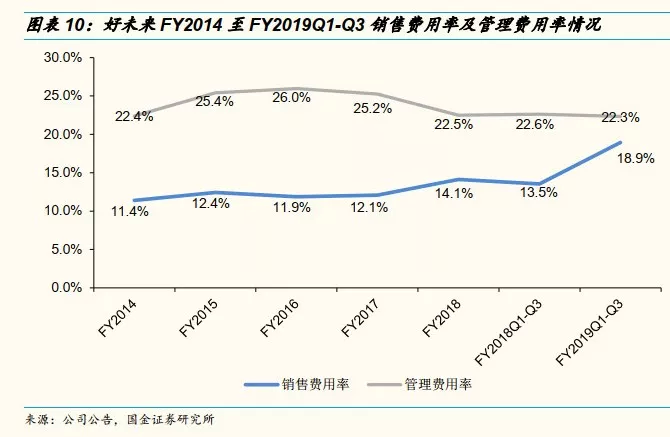

利润端有所改善,主要是成本端改善。费用端尤其是销售费用同样有所提升,但毛利率提升的效果更为显著,致整体净利率提升。好未来FY19Q1-3, GAAP营业利润2.27亿美元,同比+60%,快于营收增速,体现出其净利率水平的提升。FY19 Q1-3,好未来毛利率和费用率均有提升,但毛利率提升程度更大,致使其净利率最终有所提升,约提升2pct。

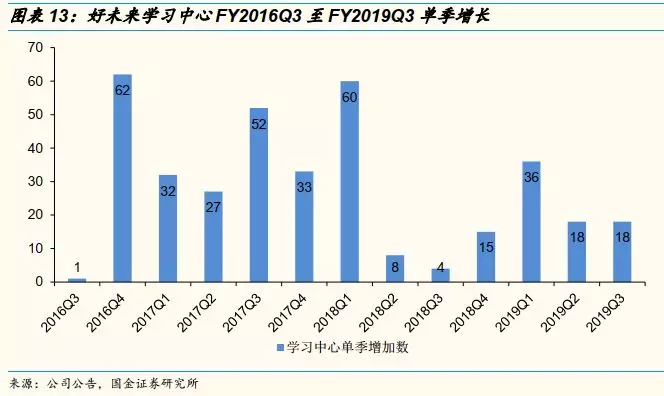

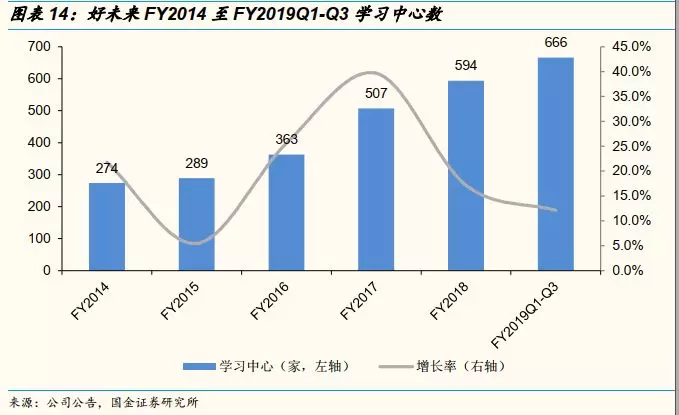

网点扩张速度连续六个季度放缓,城市层级下沉成果不显著,需持续观察。经营数据上,FY19Q3网点单季增加18个,相较FY18Q3增加72个,扩张速度连续六个季度放缓。此外,一线城市和非一线城市的比例,近10个季度,均在39%-42%之间(除去18Q2),整体而言,城市下沉战略的结果并不明显,需持续观察。

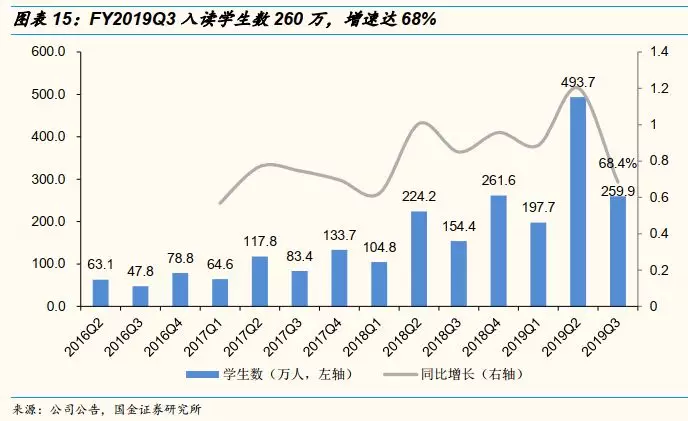

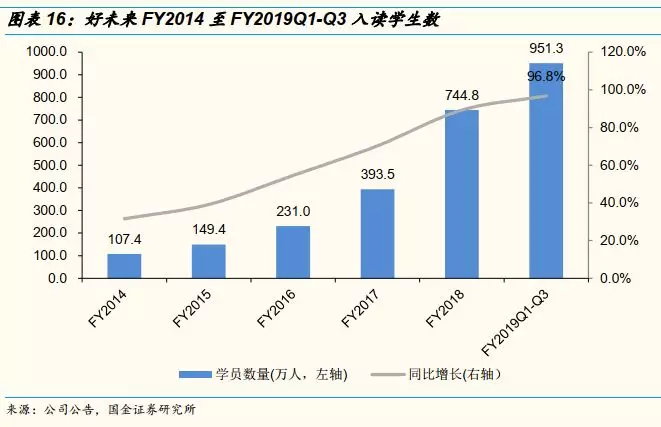

好未来FY19Q3单季度入学人数达259.9万人,+68.4%YoY,FY19Q1-Q3入学人数达951.3万人,+96.8%YoY,持续高增速。但好未来学生数披露口径是含线上线下的,因此公司整体的学生人数增长以及ASP-单人次收费等指标,也都出现了很大程度的不可测性,参考意义变得没那么大,还需看细分业务的指标变化情况。

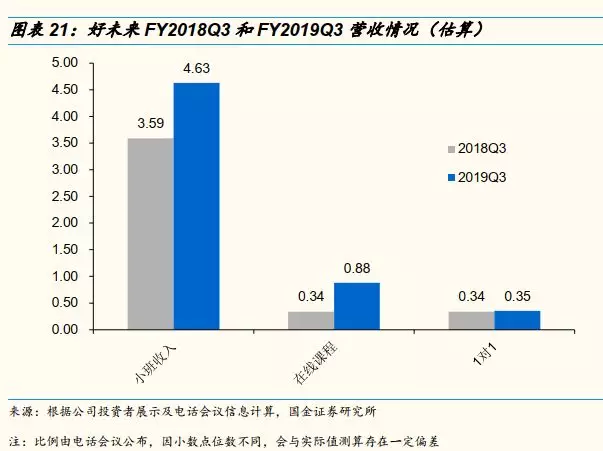

在线部分的业务增长迅速,整体占比提升显著,但目前仍只占15%,对公司整体业绩增长贡献仍有限。根据好未来投资者电话会议,FY19Q3小班业务收入占79%,在好未来的收入占比中仍处于主导地位,收入增速为26%(美元口径)。与此同时,在线课程收入占比由上年同期的8%上升至15%,提高了7pct。在线部分业务占比提升显著,但仍只占15%,其增长对于整体业绩的贡献仍有限。

投资建议:公司运营管理一贯强势,未来持续增长仍可期,但30%-40%增速新常态下,估值仍偏高,仍需要一段时间消化。好未来的运营管理,秉持了其一贯的强势和优秀。好未来受政策影响理论上会比新东方大(因为好未来主要是面对小学的培训),但是实际上,作为头部机构,好未来受到影响有限的,未来依然是值得期待的。其泡沫最大的时候,已经过去了,但估值仍是需要考虑的因素,我们预计FY19-FY21公司实现归母净利润3.56/4.21/5.61亿美元,对应pe分别为47/40/30倍,调整非经常性科目后的归母净利润2.60/3.62/4.99亿美元,对应pe分别为65/47/34倍,维持中性评级,目标价28美元。

风险提示:教培新规加强监管,或减缓扩张速度等风险。

正文

1. 好未来19Q3财务数据解析:收入增速放缓进入新常态,利润率有所提升,非经常性损益造成一定程度上的数据失真需要修正

1.1 FY19Q3营收同增35%,营收增速连续两季度放缓,或迎30-40%增速新常态

2019年1月24日,好未来发布了截止2018年11月30日的FY2019Q3(2018.9.1-2018.11.31)未经审计的财报。

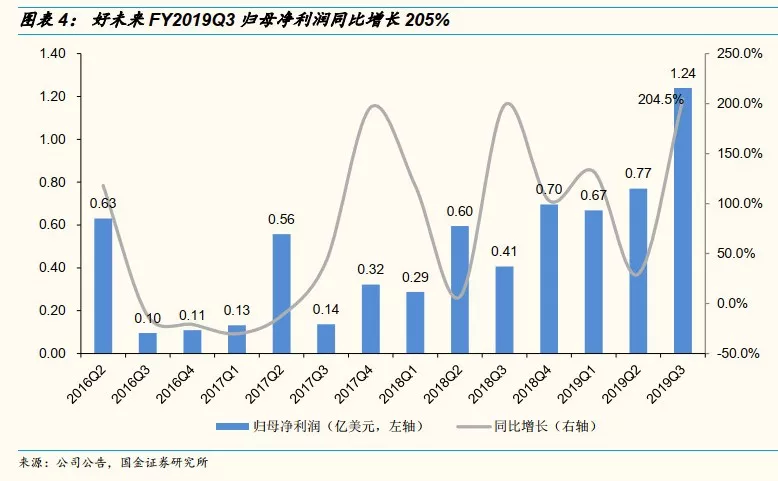

FY19Q3单季度收入同增35%。好未来FY19Q3实现营收5.86亿美元,同比+35%(此前指引增幅在30-32%), GAAP营业利润0.71亿美元。同比+59%,Non-GAAP营业利润0.93亿美元,同比+63.5%,GAAP归母净利润1.24亿,同比+205%, Non-GAAP归母净利润1.46亿美元,同比+176%。(注:Non-GAAP剔除掉了股权激励费用的影响)。

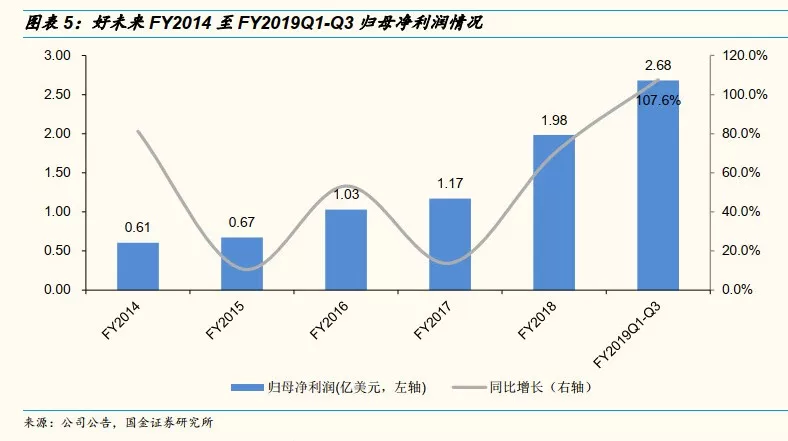

好未来FY19Q1-Q3实现营收18.36亿美元,同比+52%。GAAP营业利润2.27亿美元,同比+60%,Non-GAAP营业利润2.82亿美元,同比+60%,GAAP归母净利润2.68亿美元,同比+108%,Non-GAAP归母净利润3.23亿美元,同比+97%。

FY19是好未来迎接新常态的一年。FY19Q4的营收增速指引在33%-36%,人民币口径40%-43%,则FY2019全年收入预计在25.07-25.22亿美元,同比增速46-47%,符合我们的预期。可以看到的是,好未来的增速实实在在放缓了,比之前60%+下了一个台阶到30%+,但是30%+依然是较快的增速(相比其他行业)。网点增速也是实实在在放缓的,我们认为未来收入端30%-40%的增速,或成为好未来的“新常态”。

1.2 利润端确有改善,但非经营性科目对利润端影响大,造成一定程度失真,调整后Q3增速达80%,净利率提升2.8pct

新东方FY19Q2单季度毛利率49.74%(-1.61pct),毛利率下降的主要是因为公司教学中心和学校数的扩张,引起教师成本和租金成本等成本上升。净利率-4.33%(-5.25pct),净利率受到非经营因素影响较大,非GAAP归母净利率3.85%(+0.94pct),非GAAP归母净利率是否能够持续改善,是未来观察重点所在。

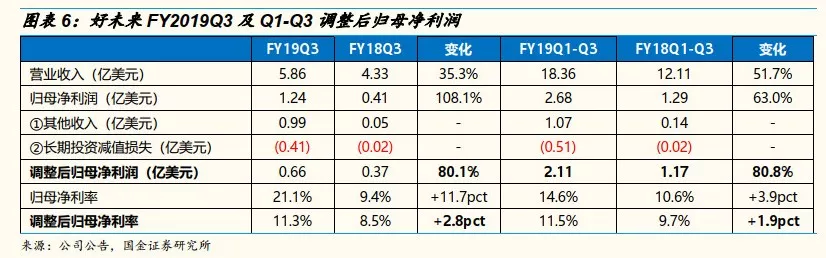

归母净利润增速有所失真,调整非经营性因素影响后的增速更能体现实际利润增速。单看报表数据,好未来Q3单季度的利润增速超过200%,但是好未来因为其复杂的投资,经常会有基于资产公允价值变化的损益,这部分会计入“其他收入”科目内,而这部分科目在Non-GAAP部分并不会进行调整,调整这部分非经常性科目之后还原出真实业绩增速至关重要。

我们在归母净利润的基础上剔除掉以下两个非经营性因素获得调整后归母净利润的情况:

1)其他收入科目:Q3其他收入9870万美元(去年同期仅有540万美元),主要是因为长期投资的公允价值变动,Q1-Q3其他收入1.07亿美元(去年同期仅有1418万美元);

2)长期投资减值损失科目:Q3长期投资减值损失4113万美元(去年同期仅有151万美元),Q1-Q3长期投资减值损失5084万美元(去年同期仅有221万美元)。

Q3调整后净利润增速为80%,利润率提升2.8pct。Q3调整后归母净利润增速为80.1%(调整前为204.5%);Q1-Q3调整后归母净利润增速为107.6%(调整前为80.8%)。利润端调整后增速低于调整前,但仍高于收入端增速,收入端增速Q3是35.3%,Q1-Q3是51.7%。因此净利率均有提高,Q3净利润率,调整前由9.4%到21.1%,提高11.7pct,调整后由8.5%到11.3%,提高2.8pct。Q1-Q3净利率,调整前由10.6%到14.6%,提高3.9pct,调整后由9.7%到11.5%,提高1.9pct。可以看到的是利润率确有改善,但是没有账面上净利率从9.4%提高至21.1%那么大,调整后实际上从8.5%提高至11.3%更有代表性。因为净利率基数本身小,所以提升2-3个pct,增速变动上非常明显。

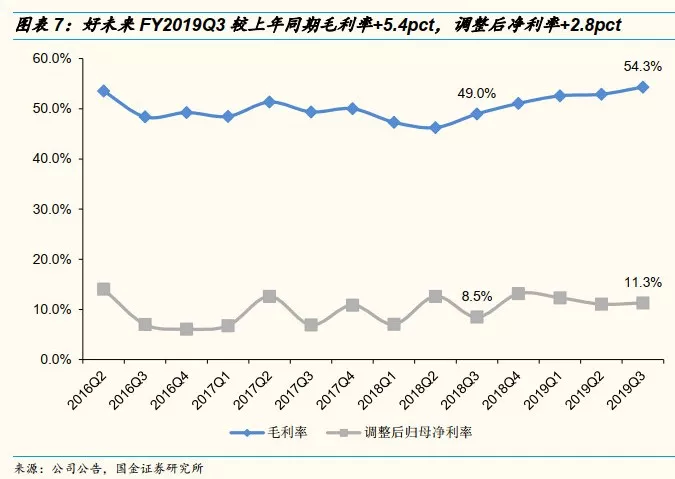

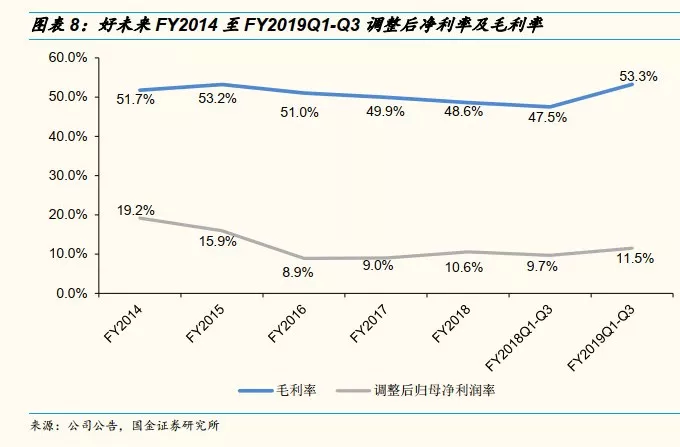

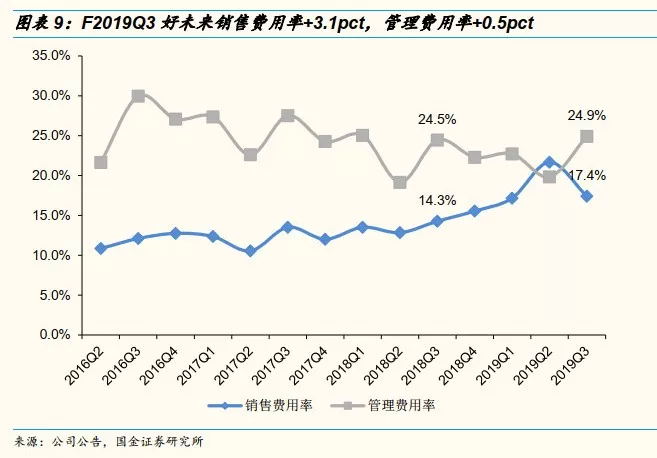

利润端改善是主要是成本端改善,费用端尤其是销售费用同样有所提升,但毛利率提升的效果更为显著致整体净利率提升。好未来FY19Q3毛利率+5.4pct,销售费用率+3.1pct,管理费用率+0.5pct;FY19Q1-Q3毛利率+5.8pct,销售费用率+5.4pct,管理费用率-0.3pct。全年基本延续呈现毛利率下降明显,销售费用率提升明显,管理费用率变动不大的趋势,销售费用率的增长,体现出公司在FY19显著加大了营销宣传的力度。不过综合起来,毛利率的提升程度,大于销售费用率和管理费用提升率的程度,故净利润端整体有所增长。19Q3净利润率同比提升2.8pct,19Q1-3净利率同比提升1.9pct,虽然也不是特别大的提升,但是因为本身基数较低,所以对于利润增长的拉动效应还是较为显著的。

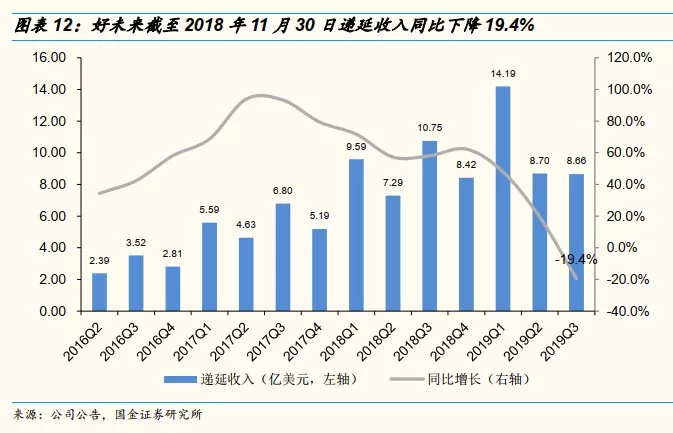

1.3 递延收入8.66亿美元,同比减少19.4%,受多因素影响不具参考价值

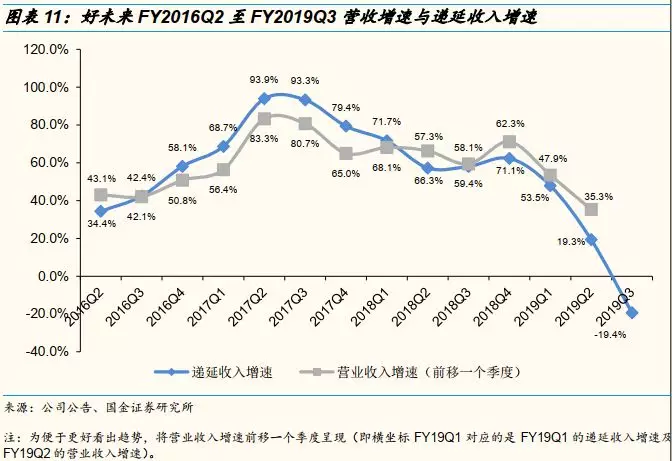

通常递延收入变化领先于收入变化趋势,但FY19Q3同比受到多个因素影响不具参考价值。不考虑异常因素,通常情况下,递延收入变化趋势领先于收入变化趋势,是收入预测的先验指标,为便于更好看出趋势,将营业收入增速前移一个季度呈现(即横坐标FY19Q1对应的是FY19Q1的递延收入增速及FY19Q2的营业收入增速)。截止20181130,好未来递延收入8.66亿美元,相较去年同期同比减少19.4%,这是双重因素影响下的结果:一方面,2018年3月公司采用新的有关客户合同收入确认的会计准则,涉及到有关客户合同收入确认准则的变化(Topic 606),对递延收入有影响;另一方面,受2018年8月政策影响,课程收费长度受限,递延收入同比增速参考意义不大。课外教辅通常采用学生先支付课程费用再接受服务的方式。2018年8月22日,国务院办公厅发布《国务院办公厅关于规范校外培训机构发展的意见》,规定校外培训机构必须严格执行国家关于财务与资产管理的规定,收费时段与教学安排应协调一致,不得一次性收取时间跨度超过3个月的费用。好未来的K12校外培训的课程长度很多是超过3个月的,而FY2019Q3对应的时间是2018.09-11,因此该季度末的递延收入同比增速受到该政策影响较大,同比增速不具备参考价值。我们预计该影响将持续一年,可以重点关注FY2020Q3开始的同比数据。

2. 经营数据分析:扩张确有所放缓,学生增速仍高企但难以区分线上与线下,ASP指标失真

2.1 FY19Q3学习中心数单季净增加18个,扩张进程有所放缓

截至2018年11月30日,好未来学习中心共666个。FY19Q3好未来单季学习中心数量净增加 18个,其中有12个是小班学习中心,4个是摩比学习中心,1个1对1学习中心,1个励步学习中心,在报告期内,公司增加225个培优教室。本季度公司关闭19个学习中心,这是根据公司的运营标准和监管要求。FY19Q3较FY18Q3期末增加了87个,总数达到 666个,其中有472个培优小班,16个摩比学习中心,78个励步学习中心,100个1个1对1学习中心。截止2018年11月30日,好未来进入城市数达54个,FY19Q3单季度新进入城市11个(淮安、邯郸、南宁、昆明、银川、乌鲁木齐、海口、哈尔滨、呼和浩特、临沂、潍坊)。从网点扩张数来看,好未来近6个季度,均是有所放缓的。

公司预计FY2019Q4增加13个培优学习中心(一对三小班),会根据实际需求调整这个数字。

2.2 FY19Q3入学学生人数260万,同比增速达68% ,但学生人数不能清晰拆分线上线下,故反应实际经营情况有所失真

好未来FY19Q3单季度入学人数达259.9万人,+68.4%YoY,FY19Q1-Q3入学人数达951.3万人,+96.8%YoY。学生增速包含线上人数,持续高增速。但好未来学生数披露口径是含线上线下的,因为公开数据中,没有对于线上和线下学生人数的披露,所以学生人数增长(包括ASP-单人次收费)指标,也都出现了很大程度的不可测性,参考意义变得没那么大。

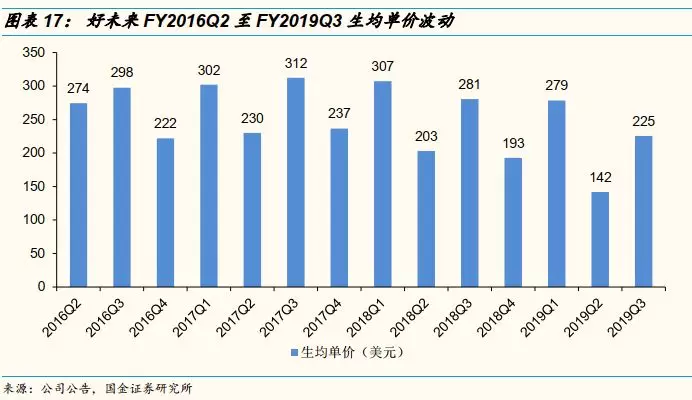

受快速扩张以及新增学生部分来自于客单价相对其他课程较低的线上课程的影响,FY2019Q3生均单价同比有所下降,由FY2018Q3的281美元降至FY2019Q3的225美元。核心原因应该是线上人数增长的比线下快,而线上的客单价是低于线下的。我们草根调研了一些课程,线上大多数课程单价在2000元以内,见下表。

3. 投资建议:政策重压下,营收略超预期,扩张降速,重点关注未来利润率能否提升

3.1 FY19Q3小班业务占比79%仍处主导地位,收入增速29%;线上业务占比同比提升7pct

根据好未来投资者电话会议,FY19Q3小班业务收入占79%,在好未来的收入占比中仍处于主导地位,收入增速为26%(电话会议提供,美元口径)。与此同时,在线课程收入占比由上年同期的8%上升至15%,提高了7pct,收入结构的改变可以体现了公司发展在线课程的进程推进。线上课程的收入占比显著扩大,达到15%,但目前来看,线上业务仍只占较小部分,线上业务具有较大潜力,但是目前对于整体业绩贡献还不算重要。

根据好未来投资者电话会议,具体细拆业务数据来看:

小班课程:包括学而思培优、励步、摩比以及其他共占总收入的79%(去年同期为85%,比重下降主要是由于在线课程占比提升),收入同增26%美元口径/31%人民币口径。

小班课程——学而思培优:占总营收的65%,去年同期72%。学而思培优收入上升了23%美元口径/29%人民币口径,学生入学人数增加29%。

1)培优线下课程:收入增长19%美元口径/25%人民币口径,人数增长8%,剔除掉促销课程和短期课程后,常规课程收入增长27%人民币口径,人数增长19%。我们认为培优线下人数增长8%主要是由于去年同期的促销课程和短期课程的人数基数大,而今年对于这部分的力度投入没有那么大,因此剔除该影响后的人数增速19%是合理的,同时收入增速27%高于人数增速,线下常规课程的ASP有所提升。)

2)培优在线课程:提供常规课程和短期课程以及其他促销课程,占据学而思培优的营收5%(去年同期为1%),入学人数占学而思培优的学生人数34%(去年同期为22%)。我们认为培优在线课程人数占比的提升对于整体的培优ASP有所影响,同比意义不大,一方面在线可以带来人数上的快速增长,也可以进行课程生源的相互转化,另一方面在线对于营销的投入需求更大,客单价远低于线下课程,线下和在线需要同步均衡发展。

1对1课程:智康一对一营收增速18%美元口径/24%人民币口径,占总收入6%(去年同期为7%)。

在线业务:学而思在线营收增速157%美元口径/169%人民币口径,入学人数增长220%,超过100万人,在线业务收入占总营收的15%(去年同期为8%),学生占总学生人数40%(去年同期为21%)。营收增速主要由于市场营销策略,来自夏季学期的留存以及人们对于在线教育的需求增长。在线的短期课程及促销课程占学而思.com入学人数的60%(去年同期为36%),占学而思.com收入的4%(去年同期为1%)。我们认为在线业务虽然收入贡献占比提升很快,但是小班培优仍是学而思的核心所在,目前在线业务对业绩的贡献还不算很重要。但是由于在线业务的学生人数增长迅猛,预计会持续支撑学而思量增逻辑。

ASP:学而思培优小班ASP下降1%rmb,去除掉学而思培优在线和线下短期促销课程影响,培优线下常规课程ASP上升a single-digit percentage(增长个位数),智康1对1ASP上升5%美元口径/10%人民币口径,在线课程ASP下降20%美元口径/16%人民币口径。我们认为在线业务的ASP大幅下降在预期之中,在线课程本身存在的短期课程及促销课程客单价很低,加上参培的学生报名的课程结构变动,在线的ASP波动本身就很大。

3.2城市层级下沉的效果不够显著,需要持续观察

根据好未来投资者展示资料显示,FY2019Q3其非前五大城市(北京、上海、广州、深圳、南京以外的城市)学而思培优小班业务收入在培优业务总收入中占比41%。从2017Q2开始的10个季度,一线城市和非一线城市的收入占比,均在39%-42%之间徘徊(除去2018Q2), 非一线城市的收入占比没有显著提升,这体现了出公司并没有因为下沉低线城市获得超额收益。下沉效果总体来说是不够明显的,还需要持续观察。

4. 投资建议:好未来收入放缓进入30%-40%增长新常态,利润率或持续改善,但目前估值仍偏高,需要继续消化一段时间

好未来的利润有多个口径,经常会造成理解混淆。我们觉得可能最需要关注的指标是三个:①营收的情况,②营业利润的情况,③调整其他收入后归母净利润的情况(和NON-GAAP归母净利润不一样)。这几个口径下,Q3营收+35%,营业利润+59%,调整后归母净利润+80%。我们得到如下结论:

FY19是好未来迎接新常态的一年。好未来FY19Q3实现营收5.86亿美元,同比+35%,FY19Q1-Q3实现营收18.36亿美元,同比+52%。FY19Q4的营收增速指引在33%-36%,人民币口径40%-43%,则FY2019全年收入预计在25.07-25.22亿美元,同比增速46-47%,符合我们的预期。可以看到的是,好未来的增速实实在在放缓了,比之前60%+下了一个台阶到30%+,但是30%+依然是较快的增速(相比其他行业)。网点增速也是实实在在放缓的,我们认为未来收入端30%-40%的增速,或成为好未来的“新常态”。

利润端有所改善,主要是成本端改善。费用端尤其是销售费用同样有所提升,但毛利率提升的效果更为显著,致整体净利率提升。好未来FY19Q1-3, GAAP营业利润2.27亿美元,同比+60%,快于营收增速,体现出其净利率水平的提升。FY19 Q1-3,好未来毛利率和费用率均有提升,但毛利率提升程度更大,致使其净利率最终有所提升,约提升2pct。

网点扩张速度连续六个季度放缓,城市层级下沉成果不显著,需持续观察。经营数据上,FY19Q3网点单季增加18个,相较FY18Q3增加72个,扩张速度连续六个季度放缓。此外,一线城市和非一线城市的比例,近10个季度,均在39%-42%之间(除去18Q2),整体而言,城市下沉战略的结果并不明显,需持续观察。

好未来FY19Q3单季度入学人数达259.9万人,+68.4%YoY,FY19Q1-Q3入学人数达951.3万人,+96.8%YoY,持续高增速。但好未来学生数披露口径是含线上线下的,因此公司整体的学生人数增长以及ASP-单人次收费等指标,也都出现了很大程度的不可测性,参考意义变得没那么大,还需看细分业务的指标变化情况。

在线部分的业务增长迅速,整体占比提升显著,但目前仍只占15%,对公司整体业绩增长贡献仍有限。根据好未来投资者电话会议,FY19Q3小班业务收入占79%,在好未来的收入占比中仍处于主导地位,收入增速为26%(美元口径)。与此同时,在线课程收入占比由上年同期的8%上升至15%,提高了7pct。在线部分业务占比提升显著,但仍只占15%,其增长对于整体业绩的贡献仍有限。

公司运营管理一贯强势,未来持续增长仍可期,但30%-40%增速新常态下,估值仍偏高,仍需要一段时间消化。好未来的运营管理,秉持了其一贯的强势和优秀。好未来受政策影响理论上会比新东方大(因为好未来主要是面对小学的培训),但是实际上,作为头部机构,好未来受到影响有限的,未来依然是值得期待的。其泡沫最大的时候,已经过去了,但估值仍是需要考虑的因素,我们预计FY19-FY21公司实现归母净利润3.56/4.21/5.61亿美元,对应pe分别为47/40/30倍,调整非经常性科目后的归母净利润2.60/3.62/4.99亿美元,对应pe分别为65/47/34倍,维持中性评级,目标价28美元。

5. 风险提示

教培新规强调加强对于校外培训机构的监管,或减缓扩张速度。对营业执照、办学内容、备案等要求增多,或影响公司计划扩张速度,未来预计会持续整治与小升初相关的内容,存在对相关机构产生进一步影响的可能性。

网点扩张成熟需要一定时间验证。在快速扩张过程中,招生和学校利用率的提升可能不及预期。

在线课程之前属于教育监管盲区,2018年监管层面从0到1,后续有可能进一步加严,存在不确定性。

行业层面可能存在竞争更加激烈,获客成本增加,对利润端造成一定压制的可能性。

双师课堂实践效果有待进一步验证。