本文来自微信公众号“EB海外策略”,作者为陈治中、陈彦彤,原标题为《一周港股:市场维持向上动量,但投资者并未有效提升风险偏好》,本文观点不代表智通财经观点。

核心观点

全球股市维持反弹格局,但基本面和涨幅结构仍缺乏说服力;市场上行动能仍然来自情绪和交易,春节长假前应继续增加低波动型标的的仓位比例。

1)市场的交易和涨幅结构不符合典型的Risk on特征,市场状况和基本面前景使得反弹持续性缺乏说服力。

元旦新年以来,全球风险资产在流动性环境快速转松和基本面预期不断升温的支持下快速反弹。但从资产大类到股市内的板块表现层面,本轮反弹中市场的交易和涨幅结构不符合典型的Risk on特征。首先,在资产大类间,并未呈现出资金自低风险资产中流出并转而流入高风险资产的情形,或者说至少这种情形缺乏持续性。其次,在股票市场间,发达市场的加权平均涨幅仍领先于新兴市场。再次,港股市场内,在本轮反弹行情中,防御型板块的涨幅仍然居前,周期板块和成长板块的综合表现并未超越。最后,美股和港股市场的市场宽度在本轮反弹行情中不断收窄而非放宽。

因此,本轮反弹行情运行至今,市场的交易和涨幅结构仍未呈现出典型与合理的Risk on特征。在本轮反弹行情的主要动力仍是来自于无风险利率和风险溢价的阶段性下行。而基本面方面,尽管本周内对中美贸易会谈成果的预期不断提升,但因高基数和前期疲弱,中美两国在2019年上半年的经济表现仍大概率承压,当前的乐观情绪并不能在未来完全抵消这一趋势的负面影响。

2)市场上行动力仍然来自情绪和交易,考虑长假因素建议在高位增强防御。

港股市场内,在本轮反弹行情中,成长型行业的涨幅实际并未超出防御型板块。这表明了对成长型行业而言,相对于流动性宽松削减风险溢价,基本面预期承压对估值的压力仍是最主要问题。然而,近期内,由于港股恰处于财报空窗期内,而围绕宏观政策预期建立起来的乐观情绪在短期内仍继续发挥作用。而在交易层面,由于前期调整使得空头交易的获利空间十分有限,因此当前部分投资者的对各类标的,尤其是成长型标的的低位加仓行为,对股价的支撑效果的效果更为明显。短期内,情绪和交易因素在短期内仍有能力进一步推动市场继续向上,但考虑长假因素和当前点位对应估值,应逐步开始增加以香港公用为典型代表的低波动率高股息类标的,或降低仓位水平,以减弱在市场波动中的回撤风险。

投资建议

保持高流动性为最重要任务,春节前准备了结获利。结构性机会持续性差且频繁轮动,参与价值不高。建议更多保留流动性好的持仓个股,并优先了结流动性不佳的标的。

风险提示

中美贸易争端升级,以及美元货币政策超预期。

1、全球市场概览

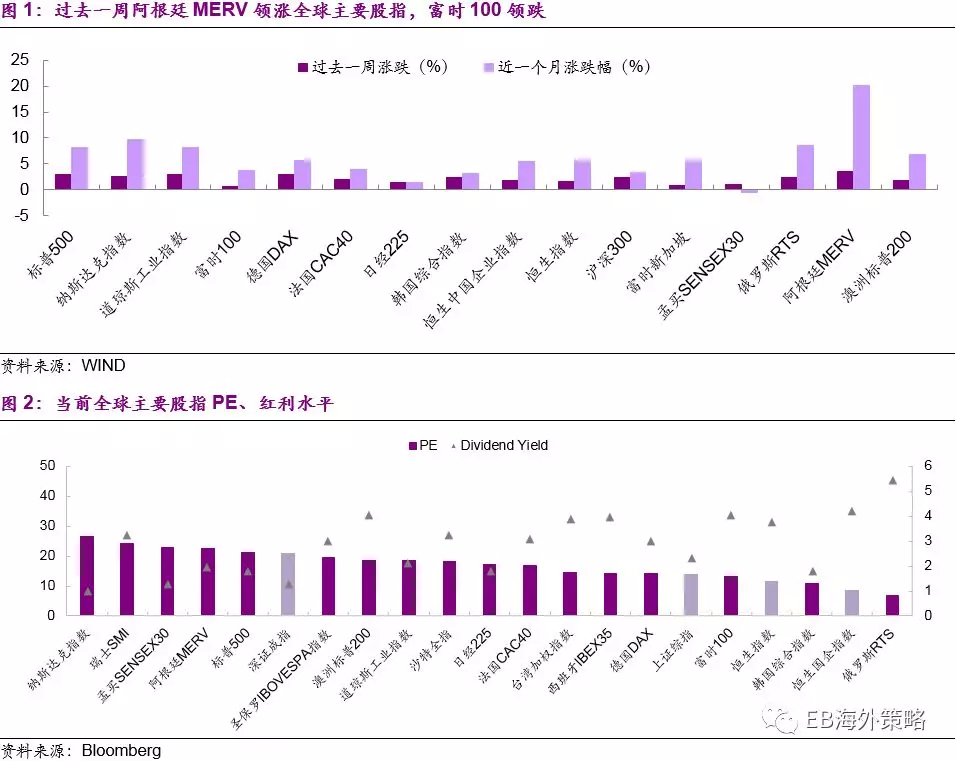

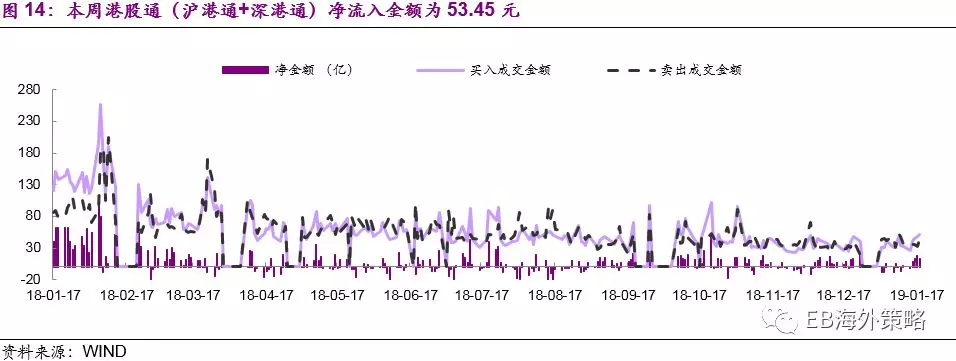

过去一周发达市场跑赢新兴市场,阿根廷MERV指数领涨,美元指数收涨。

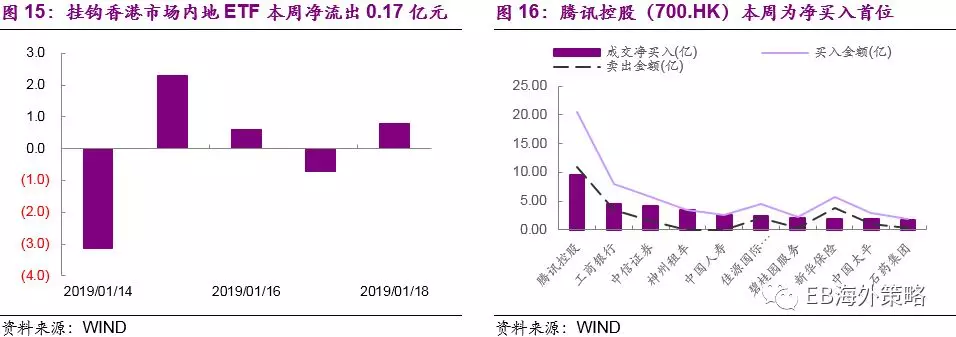

2、香港市况

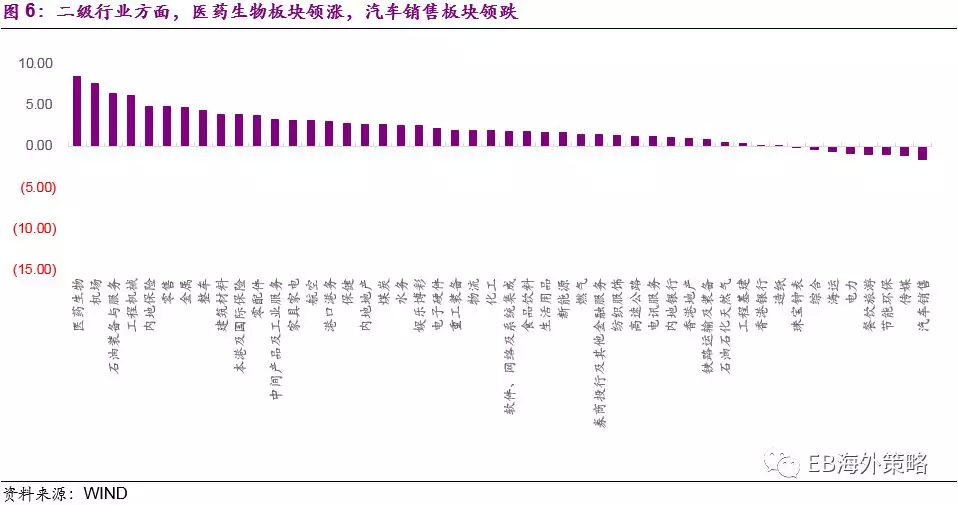

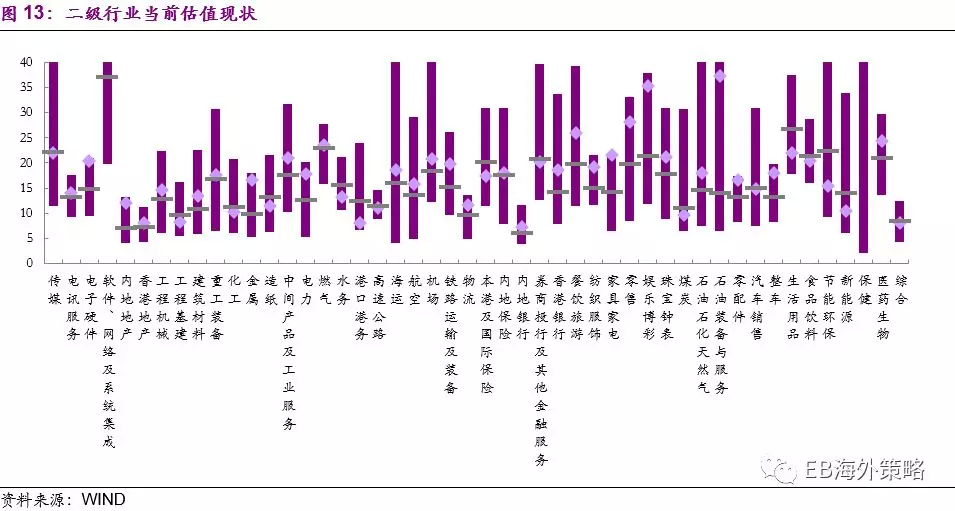

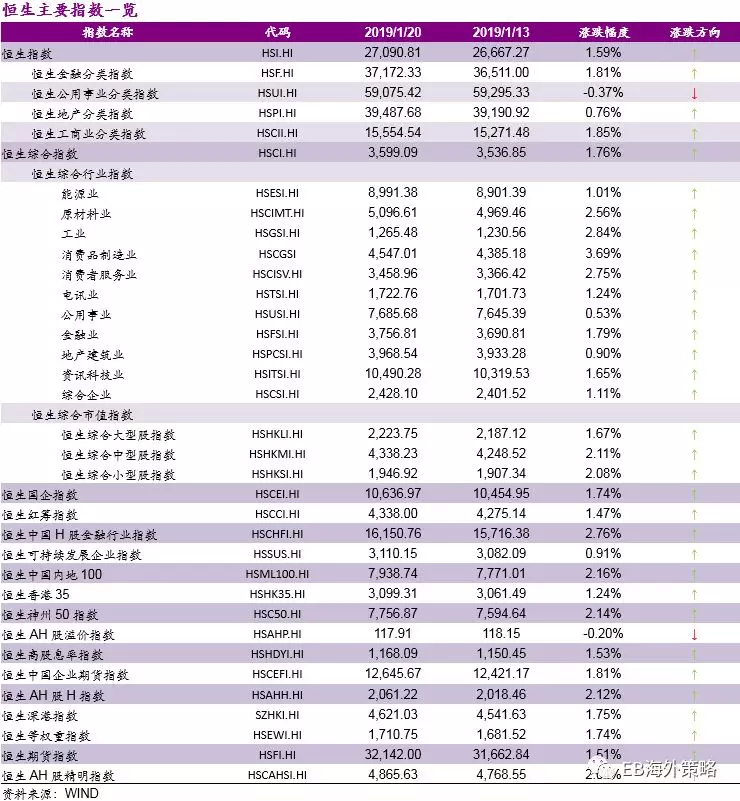

本周恒指、国企指数双双收涨。二级行业方面,医药生物板块领涨,汽车销售板块领跌。

(编辑:朱姝琳)