2018年4月24日,港交所发布题为《拥抱新经济,香港上市制度迎来新时代》的新闻稿,新修订《上市规则》于2018年4月30日生效。标志着港交所“新政”的正式开始。

时至今日,回过头来看看香港IPO市场的全年数量和集资情况,“新政”无疑大获成功,而制度的改革与完善最终帮助港股市场摘得全球IPO桂冠。

但二级市场上,新股的表现却与一级市场的盛况形成反差。据智通财经APP统计,首日破发率为33%;上市30日后破发率为66%;截至12月27日,破发率已经提高至73.33%,基本上每4只新股就有3只破发。且至今跌幅超过20%的新股的占比高达50%。

分析认为,新股的破发虽然与疲软的港股市场环境有关,但更多的是新股自身的定价太高。不过,高破发率并没有浇灭公司赴港上市的热情。从目前已向港交所递交上市申请的项目储备来看,不难发现2019年整体IPO市场仍将强势。预计2019年将有200家公司在香港上市,集资金额超过2000亿港元。

香港IPO全球封王

据智通财经APP了解,2018年12月,将有22家新上市公司在香港正式挂牌,其中主板20家,创业板2家。这意味着,截至2018年底,一共有218家新上市公司在香港上市,其中主板有143家公司上市,包括10家由创业板转主板上市的公司,以及3家以介绍形式登陆主板的公司(兴华港口、碧桂园服务、上海实业环境);创业板有75家公司上市。

集资方面,在主板上市的143家公司中,扣除没有集资的10家由创业板转主板上市的公司和3家以介绍形式登陆主板的公司,剩下的130家主板上市的公司共集资2811.80亿港元。在创业半上市的75家公司,共集资50.62亿港元。

这意味着,截至目前,2018年香港IPO市场合计募资约2862.42亿港元,募资额遥遥领先排名第二名纽交所的510亿港元(74亿美元)。这样代表着,香港IPO市场今年荣登全球第一宝座已无悬念。

另外,与去年相比,不难看出今年香港IPO市场的火爆程度。据智通财经APP了解,若与2017年161家公司在香港上市,募资1285.36亿港元的情况相比,2018年港股IPO数量和募资总额分别增长28.13%和126.94%,IPO数量创出最近十年新高,集资总额创近八年新高。

专业人士表示,2018年的香港IPO市场之所以如此火爆,并非偶然,主要得益于今年4月底港交所推出改革新政,包括允许同股不同权公司在港上市、未盈利的生物科技公司在港上市和海外公司在港第二上市,才迅速吸引了许多发展迅速的新经济明星公司将上市的目光由美国市场转向了中国香港市场。

内地新经济企业踊跃赴港上市

事实上,据智通财经APP观察,在港股IPO新政落地后,香港新上市公司月数量也随即迎来了爆发,尤其7月港股新上市公司数多达34家,创近五年以来的单月上市新股新高。

受香港IPO新政影响,所属TMT和医疗保健行业的新股数量也相对有所增加。据智通财经APP统计,截至12月27日,已有210家新上市公司在香港挂牌上市,其中属于信息技术、媒体及电信板块的公司共有24家,比2017年多了2家。医疗保健行业的公司则有17家,比2017年多了8家。

值得一提的是,在属于TMT或医疗保健行业的41家公司中,有7家属于新经济公司,包括B类(根据生物科技章节上市)5家,W类(不同投票权架构)2家,共集资938亿港元,占总集资额的32.77%。其中小米集团-W、美团点评-W进入集资总额排名前三,百济神州-B也进入前十。这7家企业全部来自内地。

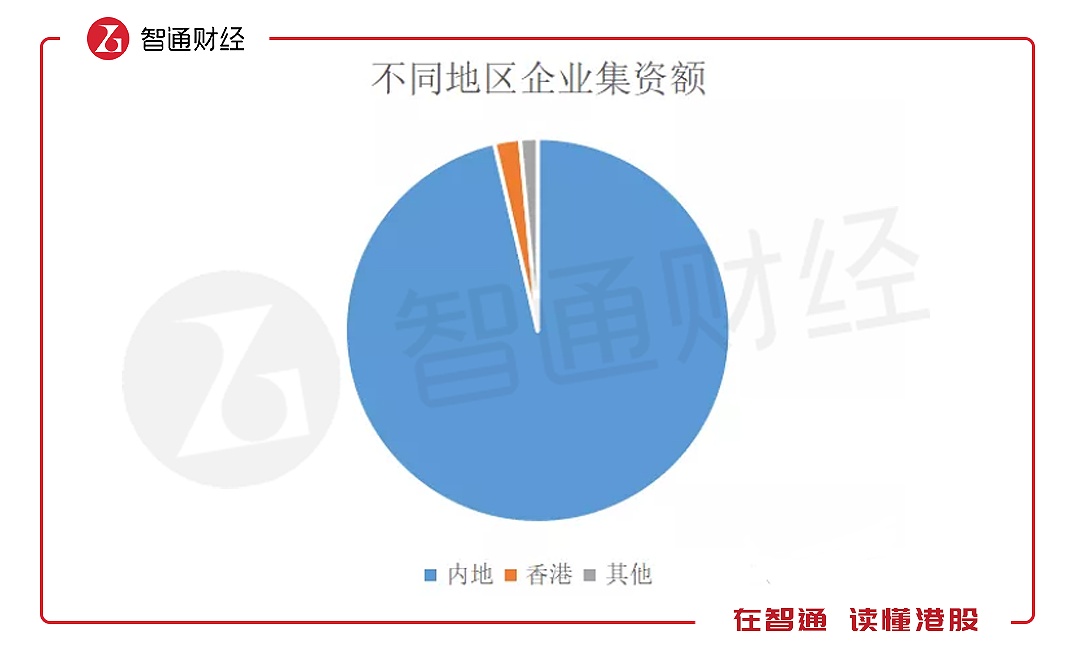

实际上,内地企业才是港股IPO的主力军。据智通财经APP了解,主板130家公司中,有多达78家企业是内地的,占比达60%,香港本土企业为37家。如果从集资额来看,内地企业占比更高。主板2812亿的集资总额中,有2710亿归属于内资企业,占比高达96%,事实上,除了兖煤澳洲外,集资额排名前40的全是内地企业。而唯一的兖煤澳洲,其母公司还是内地企业。

破发率高达73%

虽然2018年香港IPO在数量和集资额上,都取得了较大的突破,但是在二级市场,这些新股的表现却颇为惨淡。

据智通财经APP了解,目前,港股共有210家新上市公司,首日破发率为33%,比2017年提高10%,为近6年新高;上市30日后破发率为66%,基本与近年保持相对稳定的水平;截至2018年12月27日,共有154只股跌穿发行价,破发率为73.33%。

具体来看,这154只破发的新股中,跌幅最大为爱世纪集团(08507),达77.07%。跌幅超过70%的,还有环球印馆(08448)70%。跌幅在60%-70%之间的新股共有22只,包括汇安智能、ZC TECH GP、江苏创新等;跌幅在50%-60%之间的新股共有22只,包括森浩集团、希望教育、英记茶庄集团等;跌幅在40%-50%的新股共有22只,光大永年、天立教育、元力控股等;跌幅在30%-40%的新股共有19只,包括骏溢环球金融、光丽科技、龙资源等;跌幅在20%-30%的新股共有22只,包括博奇环保、MOS HOUSE、俊裕地基等。

对于新股大面积的破发情况,分析认为,虽然与疲软的港股市场环境有关,但更多的是新股自身的定价太高。

据智通财经APP了解,发行价的确定是拟上市公司、承销商(投行)、投行的大客户共同博弈的结果。承销商会结合公司的融资预期和大客户的认购意向来拟定发行区间。整体而言,大家都想把价格抬高,但是过高的发行价,则隐含着价格对价值的偏离,势必有一个回归的过程。

(46只较发行价低超50%的新股)

除了新股的市场表现并不乐观之外,自6月份开始,新股公开认购不足情况也开始不断涌现。据智通财经APP统计,在新股IPO中,7月份多达8家公开认购不足,10月份和12月份分别为4家和6家,全年累计达到22家;而且,公共认购比例最低的前五家均不到20%,公开认购比例最低的为山东黄金矿业,认购比例仅为12%。

(22只认购不足的新股)

不过,由于市场表现低迷,具有避险作用的黄金股受到市场的追捧,山东黄金矿业虽然公开认购比例非常低,但是股价一直很坚挺,上市至今累计升幅超30%。但是,另外两家认购比例同为14%的齐屹科技和齐鲁高速,则表现下跌均已超过30%。

值得注意的是,2017年全年仅有4家出现认购不足的情况,其中还有一家是创业板。这意味着,由于新股破发率居高不下,投资者对“打新”也变得更为谨慎。

破发难灭港股IPO热情

虽然港股市场新股表现差强人意,但高破发率并没有浇灭一众公司赴港上市的热情。

港交所行政总裁李小加曾表示,2019年,有超过250家企业有意赴港IPO,且包括很多科技和生物科技企业。

事实上,从已递交申请的项目储备来看,也不难发现2019年整体情况仍不会太差。据智通财经APP了解,港交所网站数据显示,截至12月28日,主板处理中的上市申请个案数量为162家,其中包括15家已过聆讯即将上市的公司。创业板上处理中的上市申请个案数量为47家,1家已过聆讯即将上市的公司。因此,如果不出现大的市场波动,或其他黑天鹅事件,2019年港股IPO市场仍将大概率保持强势。

德勤预计,2019年将与2018年基本相同,有200家公司在香港上市,融资额最多达到2300亿港元。科技、医药和未有盈利的生物科技,以及教育等新经济企业很可能引起最大的市场关注。其他潜在焦点包括一些计划以H股形式上市的著名新三板发行人。

毕马威(KPMG)也预测,2019年香港能吸引大约200家公司上市,集资金额超过2000亿港元,2019年香港将以中小型IPO为主导。

安永香港科技、媒体及通讯行业审计服务主管陈日辉表示,香港除落实同股不同权及容许未有盈利的企业来港上市外,年内H股全流通试点也取得成功,加上推行“新三板+H股”措施,让新三板企业毋须退市即可在港上市,众多利好政策促进香港IPO市场繁荣,预计2019年集资总额为2000亿港元。

陈日辉表还指出,2018年内房地产服务业上市宗数明显上升,可见行业步入扩张期,需利用资本市场集资扩充业务,预计2019年将有多间房地产服务业企业在港上市。

不过,在2019年赴港上市数,港交所行政总裁李小加的预测最为乐观,他预计2019年有超过250家企业有意赴港IPO,且包括很多科技和生物科技企业。