本文转自微信公号“王剑的角度”,作者:王剑(金融大表哥)

背景知识

银行资本是指银行股东或债权人出资的,银行能够永久或极长时期支配使用的资金,其求偿权顺序在存款人或一般债权人之后。注意,我们后面会经常用到求偿权顺序这个概念。

资本管理的逻辑是,在银行遇到经营困境时,银行资产的剩余价值,在偿付顺序上,银行先偿还存款人和其他一般债权人,然后才是偿还资本的出资人。或者倒过来说,银行产生资产损失,先亏的是资本,资本亏光了才会亏到存款人和其他一般债权人。因此,资本是保护存款安全的一层安全垫,或者缓冲。

以早期8%的资本充足率为例,这意味着,静态地看,银行将风险加权资产亏掉8%以内时,不会伤及存款人利益,于是对存款人形成一种保护。

资本管理起源于美国的自由银行制度,当时美国私人可以随便开银行,漫山遍野地开银行,没有政府隐性担保,因此只能依靠股东最低出资比例来证明自己的经营稳健和对存款人的保护。但在东方国家,普遍存在政府对银行存款隐性担保,资本管理长期不受重视(资不抵债的银行可照常运行,世称“银行资本之谜”)。但在巴塞尔协议实施后,全球资本监管逐步趋于统一。

12月26日金稳委公告称:“12月25日,金融委办公室召开专题会议,研究多渠道支持商业银行补充资本有关问题,推动尽快启动永续债发行。”

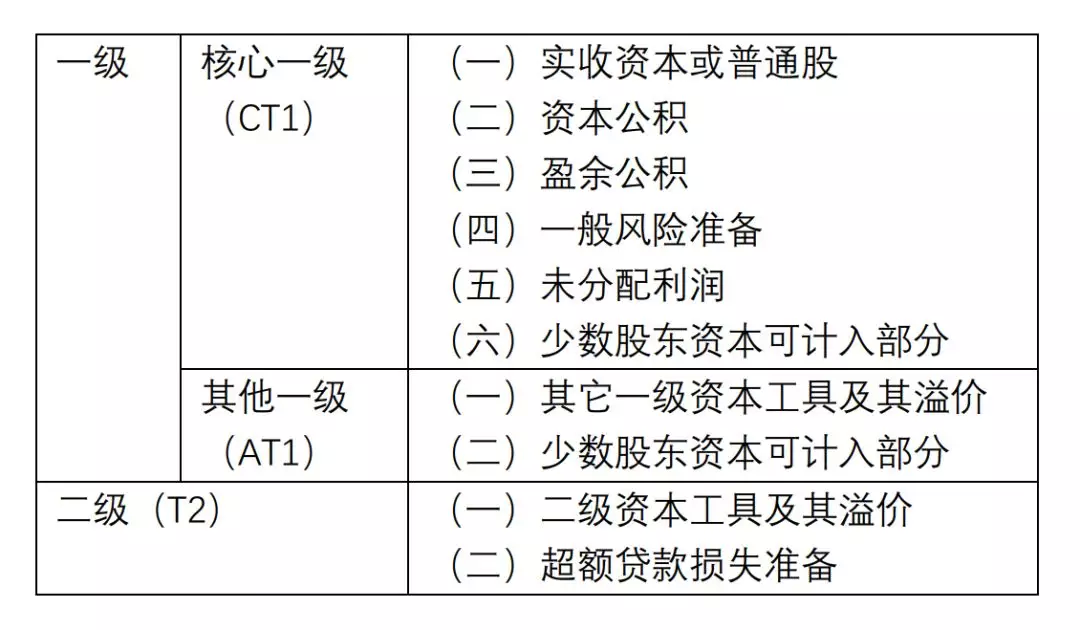

根据现行的《商业银行资本管理办法(试行)》,银行资本分为三档(按求偿权顺序“自后向先”排序):核心一级、其他一级、二级,其包括的内容分别是:

因此,除内源补充之外,若要外部补充,那么,核心一级主要就是普通股,其他一级主要就是优先股、永续债,二级资本则是一些二级资本债。此次提及的永续债属于其他一级资本,即第二档。

为便利银行补充资本,参照海外经验,监管层最近致力于几项工作:增加资本工具品种、便利发行方式、扩大投资者群体。2018年3月,人行发布了。此次金稳委开会,可以增加品种(永续债),也是便利发行方式(永续债在银行间市场发行,而同属于其他一级资本的优先股则在股票交易 所发行,牵扯交易所市场,更为繁琐复杂)。人行于2018年3月发布2018年第3号公告,推出了无固定期限资本债券(即永续债)和二级资本债券。但截止目前,我们未查到有银行发行过永续债。

资本管理办法对银行设有最低资本要求,即:

(一)核心一级资本充足率不得低于5%

(二)一级资本充足率不得低于6%

(三)资本充足率不得低于8%

此外,监管部门还有额外的储备资本(2.5%)、逆周期资本(0-2.5%)、国内系统重要性银行附加资本(1%)等要求,这些额外资本要求均由核心一级资本构成。

但是,资本是有成本的。再怎么爱,也不能不计成本。

一般来说,求偿权顺序越靠后,它的受保护程度就越低,这类资本的出资人(投资者)所要求的回报率就越高,即银行获取该资本的成本就越高。因此,三档资本,核心一级资本的成本最高,其他一级资本次之,二级资本最低。从节约成本的角度而言,银行应该尽可能使用低成本的资本,也就是,在满足了上一档的最低资本要求后,就尽可能使用下一档资本工具。

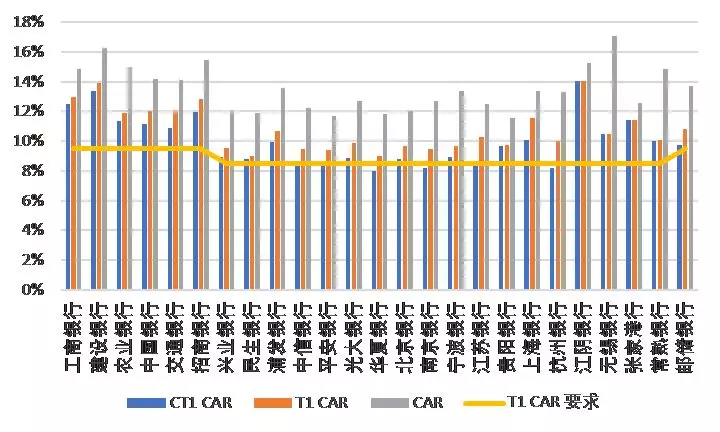

以一级资本(前两档合计)为例。监管要求是8.5%(最低要求6%,其中5%要求是核心一级资本。外加储备资本2.5%),如果是国内系重银行还要加1%。但早年,我国还没有优先股和永续债,需要全部用核心一级资本去构成一级资本,那么银行需要准备好8.5%的普通股(或其他股东权益)。但是,如果能通过发行优先股募集其他一级资本之后,便可以减轻核心一级资本的压力,只需要准备7.5%的核心一级资本,其余1%则由其他一级资本构成,从而降低了整个资本的总成本。

而目前,我国银行发行优先股的量还不大,大部分银行只能用核心一级资本去满足全部一级资本,体现在图中,就是大部分银行的核心一级资本充足率,是超过一级资本充足率的要求的。这显然是抬升了整体资本成本的,是一种非常典型的“杀鸡用牛刀”行为,当然对普通股股东也是有效益损失的。

(监管层未披露系重银行名单,图中我们权且将“工建农中交招邮”列为系重,与真实情况可能有出入,请注意)

更为甚者,有些银行,其核心一级资本充足率,就已经超过全部资本充足率要求了……这种属于“我有钱我乐意”型的。

因此,今后,待优先股、永续债更加方便后,多用它们来补充其他一级资本,而可少用核心一级资本。

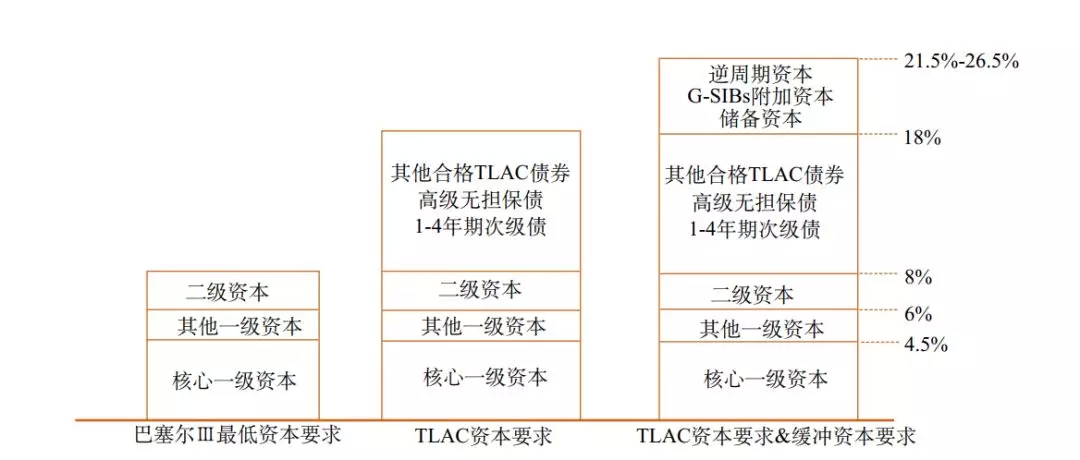

同理,未来全球系统重要银行实施总损失吸收能力(TLAC,Total Lost Absorb Capability)资本要求之后,资本要求还会提高,最终将达到20%以上。但为了满足TLAC要求,监管层会设立新的资本工具(即“其他合格TLAC债券”),其求偿权顺序排在二级资本之后(因此其成本也将低于二级资本债券),但仍在存款和一般债权人之前,而不是用现有的普通股、优先股、永续债等资本工具去补充,以便控制整体资本成本。

(来源:熊启跃。图中最低要求为巴III规定,其中核心一级资本要求与我国规定略有差异)

当然,从另一个角度而言,银行对资本的渴求几乎是无限的,不是缺了资本才去补,“有多大本钱做多大生意”,要想增加未来的增长潜力(一般小银行需要),或者想证明自己实力、信誉卓著(一般大银行需要),那么资本依然是越高越好,而不是斤斤计较那点资本成本。因此,我们预计未来资本水平仍然是会缓步提升。